-

【11.15】下周看反弹,美林时钟理论分享!

股上九天

/ 2020-11-15 21:40 发布

/ 2020-11-15 21:40 发布

周五白酒跌停潮,主板强势股调整,创业板反弹修复。

共振处于5日线下,短线空头,大盘四连阴,指数回抽3300点,守住不破下周看反弹。

周末消息简析

肖钢:今后可以考虑从蓝筹股开始率先试点T+0制度。

长远来看,在A股市场实施“T+0”是交易制度未来改革的一个方向。

“T+0”,管理层已经提及很多次了;就像当年提及注册制一样,未来肯定会有局部实施的可能性。最大的特点就是可以增加交易量,提高活跃度。

此消息利好券商等金融股(通常所说的蓝筹股,大头就是金融股),容易成为试点的方向。当然,距离实施T+0”还非常遥远,属于短线的利好预期!

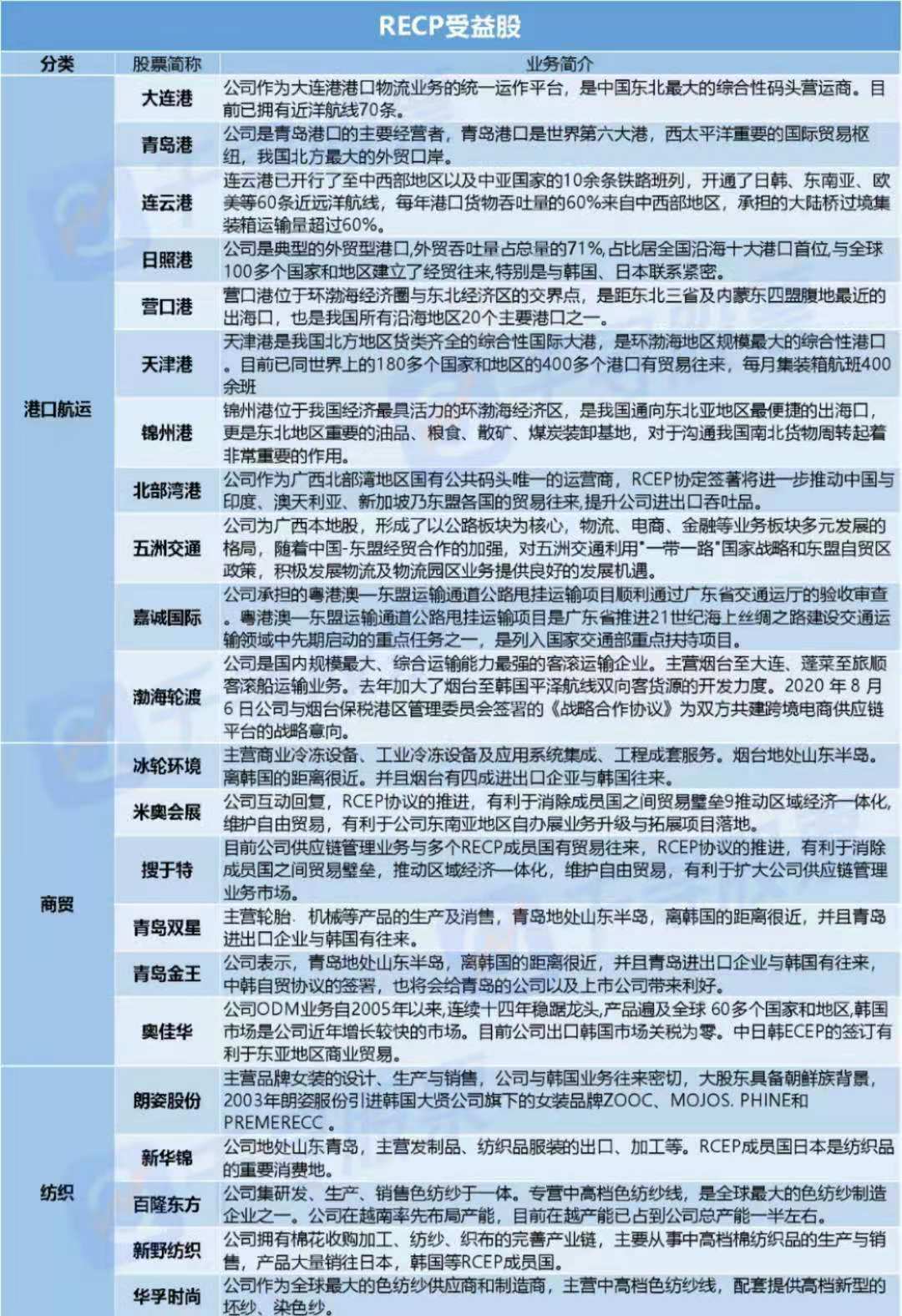

区域全面经济伙伴关系协定正式签署。

面对中美毛衣关系问题,此次“RCEP协定货物贸易协定签署”,对中国意义重大。

有两个关键点:

第一,各成员之间关税减让以立即降至零关税、十年内降至零关税的承诺为主;

第二,中国和日本首次达成了双边关税减让安排,实现了历史性突破。

利好,中日韩概念股,近期港口股已经有所异动了,有资金提前埋伏。

文章对市场就不做过多的解析了,大的格局还是处于箱体震荡,没有走出趋势性的行情,操作上主要是抓板块轮动,潜伏不追高的策略,今日就分享一个关于经济周期与投资的一些知识,近期笔者在研究美林时钟,就简单做一个分享。

2004年11月10日,美林证券(Merrill Lynch)发表了著名的研究报告《The Investment Clock》,研究了在经济的不同阶段相对应的投资策略。其主要原理是根据经济增长趋势和通货膨胀趋势,将经济周期划分为四个阶段:衰退、复苏、过热、滞涨。对应经济周期,分别优先配置债券、股票、大宗商品和现金,会取得较好的表现。

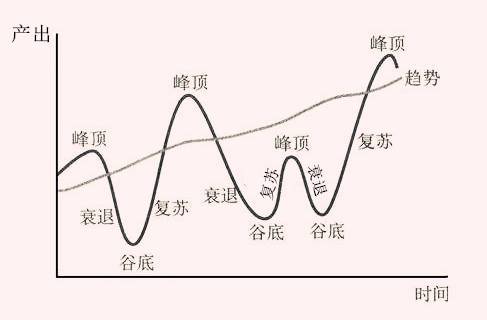

理论上的经济周期

从长期来看,经济增长取决于生产要素的可得性、劳动力、资本和生产能力的提高;从短期看,经济经常偏离潜在的增长水平。也就是说,经济总是围绕其趋势水平波动,而政策制定者的工作就是让其恢复到潜在的增长水平(通过货币政策或财政政策),因为在潜在水平之下的经济增长会使经济面临通货紧缩的压力,而潜在水平之上的经济增长可能会导致破坏性的通货膨胀。

经济周期的每一个阶段都可以由经济增长和通货膨胀的变动方向来唯一确定,而每一阶段都对应着表现超过大市的某一特定资产类别。

经济周期的四个阶段

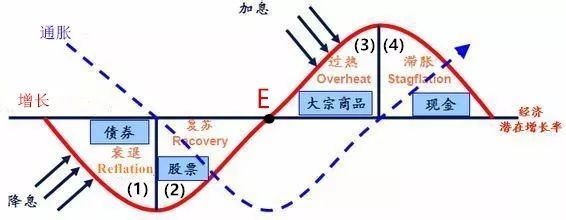

将投资时钟展开,将经济波动周期和通货膨胀周期放在同一水平衡轴上进行理解。

红色的线表示相对于经济潜在增长率的增长趋势,蓝色的虚线表示通胀趋势。水平线表示经济潜在增长水平(短期可视为不变),通货膨胀的变动滞后于经济增长,因为只有当闲置的生产能力被全部利用后(下图产出缺口为零的E点),通胀才开始上升。

经济周期分成四个阶段:衰退阶段、复苏阶段、过热阶段、滞胀阶段。

(1)衰退阶段(经济下行、通胀下行)

GDP增长缓慢、产能过剩、通胀压力下降,央行通过下调短期利率以刺激经济回复到潜在增长水平,债券价格会有上涨趋势,因此债券是最佳选择。经济衰退背景下物价下跌,大宗商品价格随之下跌。企业盈利欠佳,因而股票表现也会变差。但随着经济即将见底的预期逐步形成,股票的吸引力逐步增强。

(2)复苏阶段(经济上行、通胀下行)

宽松的货币政策起了作用,GDP增长以超过潜在增长率的水平加速,但因为过剩的产能并未完全消耗,所以通胀率仍维持在低位,在这种情况下,企业的盈利改善,股票表现良好。此时股票是最佳的持有资产。因为利率仍维持低位没有上涨,债券仍有着正的收益率,这意味着债券表现依然比现金好。而物价依旧下行,大宗商品表现仍不乐观。

(3)过热阶段(经济上行、通胀上行)

企业生产能力达到极限,增长减慢,通胀抬头,央行为了抑制过热的经济而加息,降低了债券的吸引力。此阶段表现最好的资产是大宗商品,这是因为物价上涨拉动大宗商品价格随之上涨。虽然经济的上行有利于企业盈利改善,但是央行的预期加息将抑制股价估值的抬升,而流动性的收紧也将影响到企业融资,进而抑制其规模的扩张,因此股票表现弱于大宗商品。

(4)滞胀阶段(经济下行、通胀上行)

经济衰退,企业生产下降,企业为了保护利润而提升产品价格,导致工资-物价呈现螺旋式上涨,此时的最佳选择是现金。由于物价持续上涨,大宗商品也表现良好。另一方面,通胀的持续上行使得利率继续上升,债券价格依旧下跌,经济下行对企业利润的影响导致股票表现糟糕。

因此,我们可以看到,美林时钟研究由经济和通胀影响下的大类资产配置策略,主要的逻辑是不同的经济和通胀环境下,经济体中的企业行为、央行行为决定盈利、价格和利率水平,进而通过投资者行为影响资产价格的表现。

美林时钟将经济周期、行业轮动、资产配置与债券收益率四者联系起来,得到下表的一个结论:

美林时钟告诉大家一个非常大白话的真理,那就是:“头伏饺子二伏面,三伏烙饼摊鸡蛋,什么季节吃什么饭”。

站在整个大局看,时势造英雄,股票的投资要想取得大的突破,一定是要从顶层经济周期去看的,自上而下,才能看得通透,而不应局限于每天的波动中,现在看整个全球的经济因新冠影响,是处于衰退期,但中国实际控制住疫情,处于经济复苏期,这也是领导人反复提到的复苏,7月份的这一波就是整个复苏的一个初期的炒作,外围疫情还没有出现拐点,还处于衰退期,一旦外围开始出现拐点,整个全球的经济开始复苏后,整个金融市场都会好转,而中国一定是全球经济复苏的核心,所以中长线的A股一定是能走牛。那么对于经济复苏,投资的方向在哪里呢,这里简单分享一下个人的看法,一旦全球经济开始复苏,各类工厂开始复产,资源、原料的需求会急剧增加,所以周期股、化工股或是股市最先反应的,从这一周的市场表现来看,周期化工股都有大量资金开始入驻,多数个股价格、估值都是处于历史地位,随着经济的复苏,公司的基本面也会逐步好转,所以这是后期投资中要重点关注的两个方向,股票炒的是预期,会先于市场启动。

笔者希望给各位股友带来一个正确的投资理念,从全局出发,看清楚整个的经济周期轮回,而后知道每个周期的机会在哪里,保住大方向的正确,基本面+技术面共振,全局到细节,建立一个大的投资框架,而不是仅仅局限于术,所以笔者文章中基本很少分享老师们用的打涨停板,追高位强势股,这种短期的暴起暴落,只有极少数的人能做好,大多数人都做不好,对于多数人应该学会丢掉价格投机,而是去靠近价值投资,真正被低估的有价值的个股,抓住了,时间拉长看并不会比短期的投机强。

今天就分享这么多吧,对于美林时钟,笔者整个梳理基本也写清楚了,有兴趣的可以多去了解相关的知识,观点仅供参考。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号