-

【风口内参】探寻千亿宠物赛道

百家云股 / 2020-06-23 13:39 发布

经过30年的发展,宠物已然由“看家护院”的角色转变为“家庭成员”,宠物产业更加多样化。随着宠物消费升级、人们养宠观念的变化,宠物经济发展迅速,宠物的新型业态层出不穷。

一、宠物经济简介

1、宠物经济发展特点

在国民经济消费升级的背景下,宠物经济也正在经历消费升级,宠物的衣食住行向精细化方向发展,各产业环节蓬勃发展。

2、2020宠物经济发展驱动因素

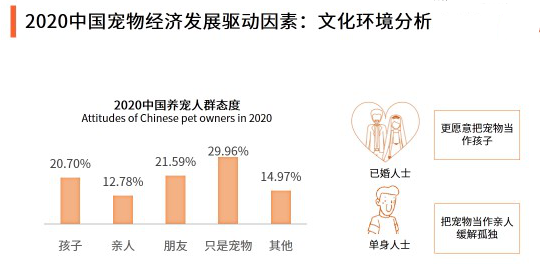

超过50%的宠物主将宠物视为自己的孩子、亲人、朋友;其中已婚人士更愿意把宠物当作自己的孩子;单身人士把宠物当作亲人来缓解孤独。随着空巢老人、空巢青年等社会结构的改变,以及家庭养宠观念的进步,都令宠物的情感价值得到提升,成为驱动宠物经济发展的重要力量。

3、2020中国宠物经济发展规模

中国宠物市场规模在2019年达到2212亿元,预计2020年将达2953亿元,年复合增长率达到20%。着宠物饲养观念的广泛普及和宠物行业延伸服务的挖掘,中国宠物经济的市场空间将进一步扩大。

4、2020中国养宠消费结构

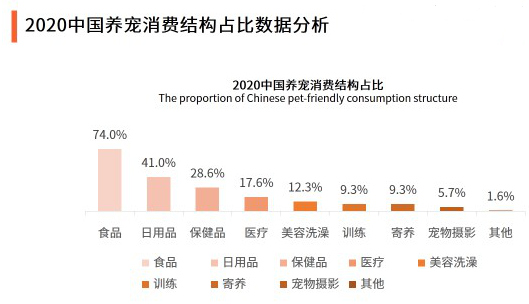

从养宠消费结构上看,宠物食品消费是最大的养宠支出;而日用品、保健品分居第二、第三,服务类消费虽然种类较多但是相对低频,宠物医疗在服务消费中占比最高,达17.6%,其次是美容洗澡,达12.3%,再次是训练、寄养。从养宠消费结构整体上看商品购买相对刚需,商品消费超过服务消费。

二、宠物食品

1、我国宠物食品行业的市场情况

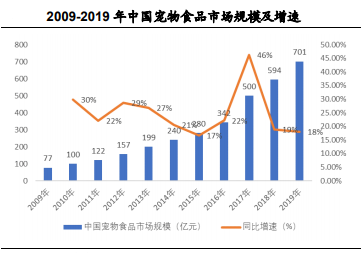

中国宠物食品行业兴起于20世纪90年代,1993年玛氏公司旗下著名狗粮品牌 “宝路”和猫粮品牌“伟嘉”进入中国,开启了中国专业宠物食品市场。根据数据显示,2009-2019年我国宠物食品市场规模大体呈现出逐年递增的趋势,2009年国内宠物食品市场规模仅仅达77亿元,2019年中国宠物食品市场规模突破700亿元。随着宠物数量的增长、渗透率的提升以及高端化趋势将推动我国宠物食品市场持续快速增长。

2、我国宠物食品行业的分类

分产品来看,干粮是最大的品类,狗食品占比更高。目前国内宠物市场中,狗食品仍然占据一半以上的市场份额,而从产品形态来看,目前干粮仍然占据接近 70%的市场份额,其次是湿粮,零食的份额较小。

3、我国宠物食品的潜在空间

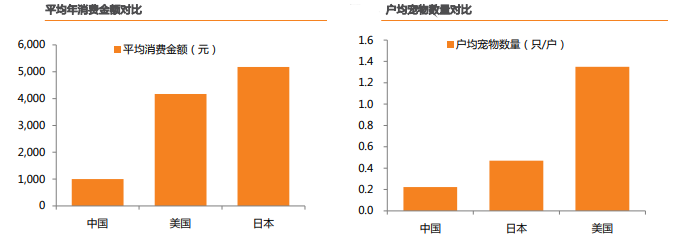

对标美国和日本,我国宠物食品市场潜在空间3600亿元以上。若以平均消费对标美国,户均宠物数量对标日本,那么我国宠物市场潜在规模约为9000亿元。参考美国和日本的宠物市场结构,假设我国宠物食品占40%,那么宠物食品的潜在空间在3600亿元以上。

4、多因素驱动我国宠物食品行业高速增长

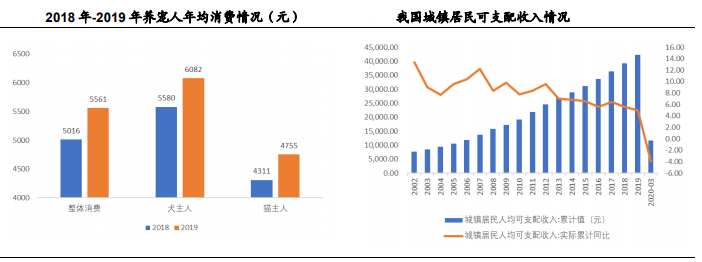

1)、人均可支配收入增长是驱动行业增长的核心因素

宠物商品开支大,目前年平均消费在 5000 多元,因此,饲养宠物需要相应的经济基础。一般来说,随着人均可支配收入增加,人们对于养宠和购买宠物商品的意愿越强。因此,人均可支配收入水平是驱动行业增长的核心因素。

2)、西方养宠文化在中国的兴起,是宠物行业发展的基础条件

我国居民自古以来就有养猫养狗的习惯,但养猫养狗更多的功能在于捕鼠和看家。但随着人们对精神生活日益重视,注重培养生活情趣和追求个性化体验,尤其是城市居民住宅封闭式的生活方式,学习西方养猫养狗增加陪伴和娱乐,以及将猫狗的角色从“动物”向“亲人”的转变能够接受,西方“宠物文化” 在中国开始流行。尤其是中国居民整体受教育程度的提高,对宠物的科学饲养,宠物商品的渗透率也日益提高。

3)、单身年轻人和空巢老人的增多,是宠物行业发展的充分条件

随着社会的发展,年轻人个性增强,尤其是女性经济能力的独立,选择单身的年轻人越来越多。此外,随着社会独生子女、人口流动现象逐渐普遍,空巢老人增多,尤其是我国人口老龄化现象日益严重。而无论是单身年轻人还是空巢老人,对孤独的排解需求都很强烈,从而催生宠物饲养数量的快速增长,带动宠物商品经济的高速增长。

【相关个股】

002891中宠股份(重点推荐)

公司原材料成本约占主营业务成本的60%多,而原材料中鸡胸肉等鸡肉产品是 最为主要的原材料,2020 年以来,鸡肉价格已出现回调,且公司所在山东省为养殖大省,原材料资源丰富,有望实现低价采购,从而提升毛利率利好公司成本控制。

公司目前现有产能约4万多吨(零食2万多吨,干粮、湿粮各1万多吨),通过可转债、定增、参股等方式,公司上市后持续扩充。随着产能扩张,公司产品矩阵不断完善,当下在干粮、 湿粮、零食三大类下拥有十余个产品系列,总计 1000 多个品种。结合行业和产能配置情况来看,我们认为未来公司产品结构将呈“干粮+湿粮” 双轮驱动的局面。新增产能建成投产以后,将进一步扩大公司干湿粮生产能力,提升竞争力。

传统渠道上,据公司官网,目前已在 110多个城市建立销售网络,销售区域覆盖 31 个省级行政区域,产品进入众多大型连锁超市。电商方面, 2018-2019 年公司分别与电商龙头苏宁、阿里、京东签订战略合作协议,并投资威海好宠、领先宠物等聚焦线上的销售公司,发力电商端。专业渠道上,2018 年 12 月, 公司入股新瑞鹏宠物医疗集团(持股比例 1.2532%),与医疗集团深度合作有利于在 专业领域推广产品,目前公司在宠物医院和宠物专营店铺货率达 80%。

自主品牌声名渐起,国内业务发展迅速。目前,公司 OEM/ODM 出口业务收入占比约80%,随着国内宠物消费崛起,公司以自有品牌加码内需市场,境内年均收入增速超40%。目前,自有品牌“Wanpy”已具有一定知名度。2020Q1疫情影响下,出口订单延迟交付,国内收入占比达25%,同比增长近五成。对照出口、内需两方面,国内业务享自有品牌溢价,毛利率显著高于出口。伴随自有品牌影响力逐渐提升,公司国内业务前景广阔。

300673佩蒂股份

公司成立以来,聚焦于咀嚼类宠物功能食品的研发与生产,产品主销美国场,兼具欧洲、澳洲市场。经过多年的发展,公司产品线逐渐丰富,主要产品涵盖畜皮咬胶、植物咬胶、营养肉质零食等。其中,植物咬胶2011年研发成功,凭借容易消化、营养丰富等特性,迅速被市场接受,目前已经成为公司收入及利润的主要来源。自2018年以来,公司实施“双轮驱动”战略,在保持国外市场竞争优势的同时,积极拓展国内市场。

咬胶作为主打口腔健康的功能零食,近年来发展迅速,需求日趋刚性,公司作为这一领域的龙头将持续受益:1)短期,海外疫情影响有限,随着海外订单恢复增长,叠加成本压力有望逐步缓解,公司有望迎来利润拐点;2)中长期,公司立足研发,以高度绑定客户的ODM模式支撑未来成长,我们预计未来海外业务仍将保持20%以上的增长。

公司努力把握国内市场的机遇,立足科学养宠,积极参与市场竞争:1)产品端:公司发力咀嚼类产品填补市场空白,同时不断丰富产品品类;2)品牌端:公司搭建多品牌矩阵,以科学养宠的理念建立品牌认知;3)渠道端:线上线下并重,全渠道加速布局。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号