-

2020年1月份投资总结

指数基金价值人生 / 2020-02-04 23:11 发布

原创 价值人生 life198012

一、2020年1月份投资总结

年内收益+1%。(其中场内组合收益+2%,场外基金收益-1%,港美收益+1%)。

年初至今沪深300指数下跌了2%,央视财经50指数下跌了1%。场内组合收益跑赢了是因为其中25%以上的仓位配置在了信息科技行业里面。年初至今,科技龙头、信息红利、全指信息都有一成多的收益,创成长、创蓝筹和创业板也有近一成的收益。这些指数的估值和成长如何,是否值得继续持有,会在文章后面分析。

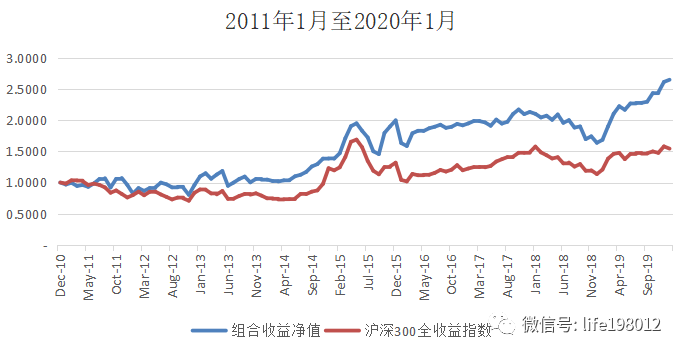

基本面类策略指数长期穿越牛熊的收益:2011年初是1元,2020年1月份末是2.6529元,标普红利全收益指数是2.1327元,央视50全收益指数是2.3915元。

二、2020年1月份末持仓总结

场内持仓组合(前三十只持仓):

中国平安、宁德时代、兴业银行、招商银行、洋河股份、冀东水泥、福耀玻璃、央视50、万科A、视源股份、东方雨虹、万达信息、正海生物、海康威视、顺鑫农业、健友股份、格力电器、蓝思科技、保利地产、兴业证券、浦发银行、美的集团、法拉电子、华东医药、鹏鼎股份、嘉化能源、三利谱、海螺水泥、半导体、家家悦。

场外基金组合和港美前六只 标普红利、央视50、全球医疗、沪港深价值、LHC集团、中金优选300。其中详细组合详细查询的菜单。

资产配置:总仓位99%。场内组合占八成,场外组合和港美组合占两成。

定投:无。主要是定投储备池,以货币基金和债券基金的形式,债券基金以短债基金为主,如广发超短债基金,非常稳健。

三、投资计划:资产配置满仓,开启定投。

春节期间停牌一周,在这一周里面香港市场下跌了5%。如何持有,如何买卖,取决于市场便宜与否。检查了一下央视财经50指数成份公司,现在是在合理水平。估值需要结合成长,所以不能简单的根据估值表判断指数的便宜与否,何况每个估值表标注的都不一样。我们可以把成份公司拆开来看看,潜在的安全边际在哪里。

根据2020年的预期估值,确定性高的恒瑞医药、科大讯飞等在60倍的PE,消费类的白马公司贵州茅台、伊利股份在30倍的PE,可是未来几年成长没有信息技术行业好,这也是场内组合偏信息技术不偏消费的原因,但是也要注意信息技术行业的周期性,现在5G行业还是在发展的时期。格力电器、美的集团的PE在14倍左右。兴业银行的PE和PB在5.7倍和0.8倍,招商银行的PE和PB在9.3倍和1.65倍左右。福耀玻璃的PE在17倍。海康威视的PE在21倍。春节后的开盘市场会整体下跌,如果央视50财经指数整体下跌三成,估值是下跌的极限了。这是安全边际最足的打算。所以,资产配置满仓的情况下,定投会计划在央视财经50指数下跌5%开始至25%基本投完。

开始提到的场内组合和信息技术行业。现在不是央视财经50指数成份公司的宁德时代的PE是49倍,不算低了。而消费电子类的蓝思科技、中颖电子、鹏鼎股份的PE依然在30倍左右,成长好的行业估值会不会有所提升。东方雨虹的估值是16倍PE。定投不仅可以进指数基金,定投也可以进低估值的公司组合。

与优秀公司一起成长,不仅需要遵守市场规律,还需要在恐慌和贪婪中修炼做出稳健的决策。等到几年后回来看看,只是一点点的浪花。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号