-

12张图告诉:上证当前历史位置和中长期的走势

老余看股市 / 2019-02-11 23:25 发布

本文首发于《证券市场红周刊》与今日头条独家合作共建的“V视角”栏目,文章名《【红刊财经】V视角|数据告诉你:上证指数怎么做》。

周刊中的文章仅仅摘取了上证部分的解读,以下是全文,加上图表,原汁原味还原给大家,在这里给大家拜个年!

借助即将过年的节奏,我们提前梳理下当前上证所处的历史位置,从中感受可能会出现的中长期走势。

因此,我们需要抛开短期的指标,着眼于中长期指标,才能跳出树木看树林。

一、宏观面

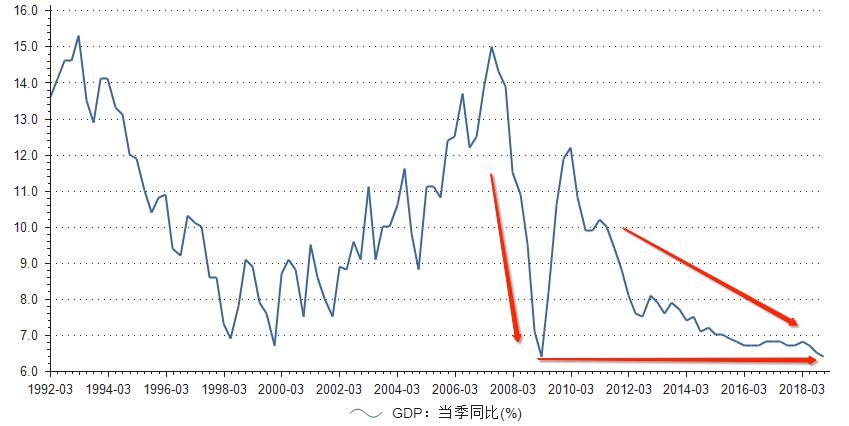

1、GDP增长率

随着GDP数据的庞大,看绝对值已经没啥意义,但GDP的增长率却依然是一个重要的指标,从图表上我们看到:

——2018年四个季度的GDP增长率分别是:6.8%、6.7%、6.5%、6.4%。

这是一个持续下滑的数据,虽然目前业界都指出未来GDP增长率将从8%这个区间段下滑至6%的区间段,原因是基数太大了。

但是我们可以对比历史上的GDP增长率,发现季度增长率低点分别有:

——1998年第二季度:6.9%;

——1999年第四季度:6.7%;

——2009年第一季度:6.4%;可见,当前GDP增长率差不多就是处于历史低点位置。

虽然未来,GDP很难增长到像2007年第二季度的15%,也几乎很难再现2010年第一季度的12.2%,但是在6.4%的基础上回升,还是大有作为的。

基本的逻辑有:——固定投资再次加速,如高铁、土建、特高压、5G等;

——通过降准市场,目前资金较2018年较为宽松些;

——实体经济在2018年大家都感受到很难过。

——随着互联网下沉,以及5G时代到来,新机会越来越多;差的2018时光已经过去,虽然外部环境还不太友好,但是我们坚信:

——差的日子过完,该轮到好日子的开始了….

2、证券化率

证券化率,这个是巴菲特特别喜欢用的指标.

因为中国股市的情况不同于美股等国外股市,因此我们只内部纵向对比了。

证券化率,指标的计算是总市值占GDP比重。随着过去2018年股市继续调整,总市值持续下降而GDP继续上涨的背景下,该指标注定是下滑的。

历史上自2006年以来该指标的低估值分别是:

——2009年1月:42.4%;

——2014年1月:39.9%;

当前的证券化率是56.6%,虽然距离最低点还有稍微的差距,但是从图上我们看到,该证券化率的低估区域应该是:

——低估区域:40%-50%;

显然,目前仅仅一步之遥,我们认为差不多了,如果你是中长线投资,目前看有算是不错的左侧机会了,但若你依然坚持市场还需要进一步下探到位才行,那就让市场选择吧。

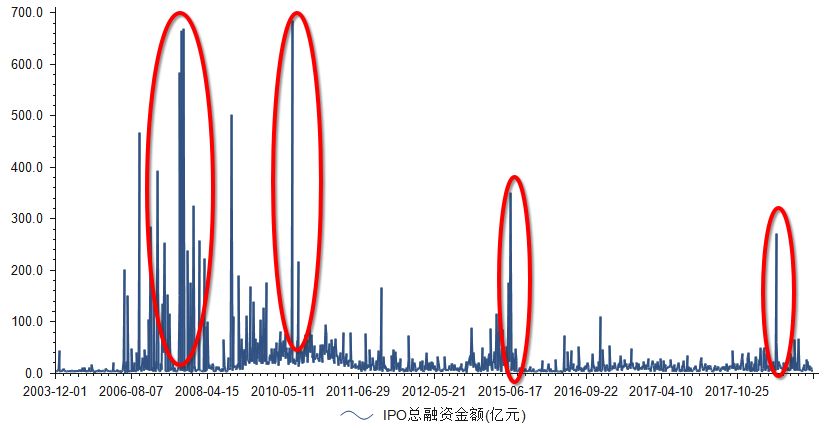

3、IPO总额

A股历史上,一直都存在IPO金额和行情走势高度相关,似乎起到了闸口行情信号灯的作用。

翻看历史IPO融资金额高点数据:

——2007年10月26日IPO融资金额 668亿,对应上证2007年10月12日历史最高点6124点;

——2009年7月22日IPO金额501亿,对应上证2009年8月4日阶段性最高点3478点;

——2015年6月18日IPO金额350亿,对应上证2015年6月12日阶段性最高点5178点;

以上这样的数据,显然不是巧合,IPO融资金额太高分流了二级市场资金,导致阶段行情的结束。

而2018年5月24日IPO金额270亿,之后上证好不容易出现的反弹,在5月21日到达高点3213点后,之后开启了漫漫的调整行情。

可见,短期的IPO金额过大,对市场影响还是不小的。但是我们如果仔细看看区间的累计IPO金额就会发现:

——自2015年12月以来,IPO金额持续一个很小的区间里,因此累计起来的IPO金额就不大了。

对比2014-2015年这波牛市的出现,之前也出现过了这样的IPO金额缩小的区间。

因此,我们可以初步估计,随着这样时间的拉长,将有更多资金希望在二级市场有所作为,或许这就是下一个牛市来临需要的一些必要条件和基础了。

二、上证

谈完了宏观面的几个大指标,下面还是直接看指数吧。

1、平均市盈率

若谈单个股票的市盈率,因为存在戴维斯双杀和戴维斯双升效应,所以常常无法准确评估个股的估值情况。

但是指数的平均市盈率就不同了,用来解读市场是高估还是低估,应该算是非常不错的指标了。

历史上自2004年以来,上证低估的平均市盈率有:

——2005年7月18日最低市盈率是15.9倍,对应低估区域:15-20倍;

——2010年10月29日最低市盈率是13.5倍,对应低估区域:15-20倍;

——2014年7月10日最低市盈率是8.73倍,对应低估区域:10-15倍;从这个数据中,我们可以初步判断上证平均市盈率的历史低估区域,正从15-20倍下探到了10-15倍。

若说如此,当前的平均市盈率是11.45倍,同样已经处于历史低估区域,距离下轨的10倍市盈率相差无几了。

你非要达到上一次的最低点8.73倍吗?虽说没什么不可能,但我们认为可能性越来越小了。

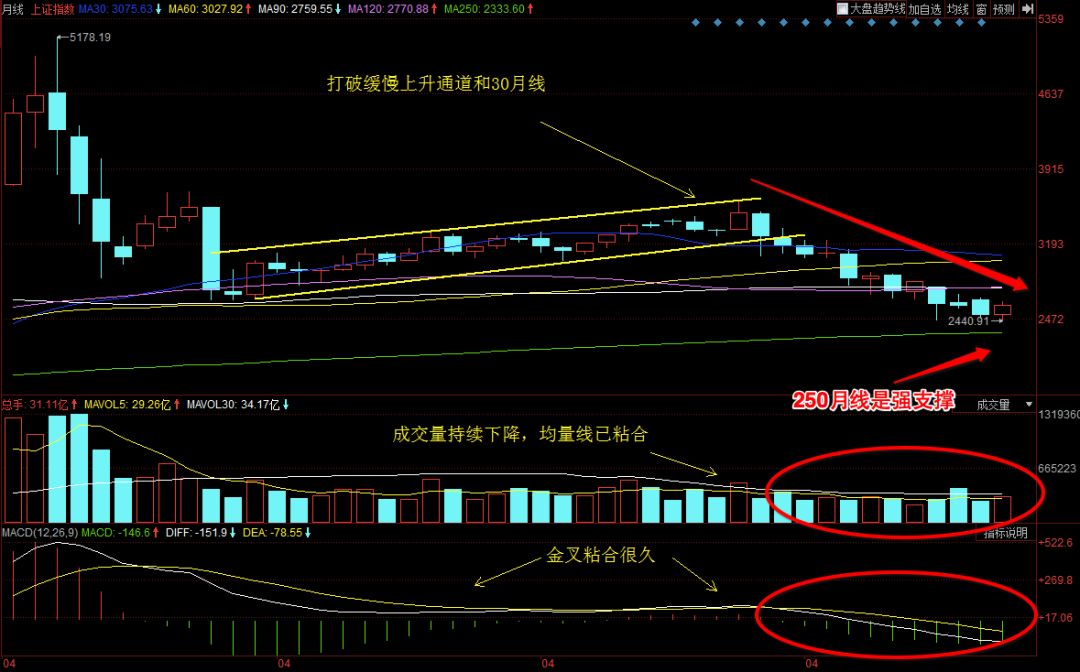

2、月线

看清楚了上证估值的位置,在看看技术表现就更好理解了。

既然是中长期机会,自然就不用看日线和周线了,直接从月线开始分析。

月线上,有两个通道:

——2016年2月到2018年1月,持续上升通道;

——2018年2月至今,持续下降通道;这个下降通道,已经产生了12个交易月,按照MACD周期计算已经突破了极限空间了。

所以,周期时间看,上证月线随时迎来反弹周期。

而月K线距离下方的支撑位——250月线的2333点也不远,这里有强支撑,随时有望反弹。

成交量下降通道期间,一直处于萎缩,成交量均线也同步粘合一段时间了,MACD从前期上升通道的粘合到现在下跌通道的分开,也到了需要收缩的时候了。

3、季线

季线上,上证在历史上有过底部区域:

——2005年第三季度,触及60季线后立即开始反弹;

——2012年第三季度,触及60季线后,围绕60季线反复了2年之久,2014年第四季度才开启反弹;

而当前,2018年第四季度开始触及了60季线2624点,目前60季线下方不远,可见目前上证的季线来看已经处于历史底部附近。

现在唯一的疑问就是,究竟选择2005年方式快速反弹,还是用2012年方式需要反复2年时间。

我们选择折中方式吧,直接快速大反弹显然不切实际,采用温和见底,U型底更合理,只是这个底部时间上我们倾向于1年差不多,但一切还是市场说了算。

4、年线

年线上,上证历史上回踩到了20年线和上升趋势线就开启反弹:

——2005年回踩到了上升趋势线998点,之后开启大反弹;

——2013年回踩到了20年线1862点,之后开启大反弹;

目前,上证回踩到了20年线2485点,距离趋势线2400点相差不大。

可见,年线上,同样支持上证目前已经处于历史底部附近。

5、小结

平均市盈率,上证已经处于历史底部区域的下轨;

月线上,上证距离月线最强支撑在250日线2333点不远了;

季线上,上证已经刺破了60季线2642点,问题仅仅是平底锅的底究竟要平多久了;

年线上,上证回踩到了20年线2485点,距离趋势线2400点相差不大。

可见,目前上证处于历史底部附近,技术上强支撑的底部区域在2300-2400点。

三、创业板

下面顺带说下创业板的情况。

1、平均市盈率

创业板历史最低的平均市盈率是:

——2012年12月3日28.8倍,也是创业板第一次牛市的起点;

而早在2018年10月18日的26.94倍,已经击穿了历史最低市盈率。

可见,当前28.36倍,同样低于历史最低市盈率。

因此,从估值上,我们可以大胆预测,创业板目前正处于底部区域。

2、月线

月线上,创业板同步跌破了

——90月线1531点;

——2014年高点1571点;

显然,从月线上,创业板急需找到新的支撑点,目前下方还未出现的120月线或许是支撑所在,但是未出现也就不好判断了。

3、季线

季线上,创业板同样是跌破了:

——30季线1543点;

——2010年高点1239点;

目前看来,当前1250点,正好就在2010年高点附近,这里是创业板能找到的强有力的支撑。

4、年线

年线上,创业板因为开办时间不长,前面我们看到经历了:

——2013-2015年,3年上涨,3连阳;

——2016-2018年,3年下跌,3连阴;

上涨3年,又下降3年,回到了原点,如此看来,2019年是新的一年,有望开启新变化。

5、小结

平均市盈率,创业板已经处于历史底部区域的下轨;

月线上,创业板正在寻找120月线的支撑;

季线上,创业板在1239点附近有强支撑;

年线上,创业板有望开启新的表现。

可见,目前创业板处于历史底部附近,技术上强支撑的底部区域在1239点附近。

四、小结

虽然历史经验不能说明一切,但是其参考意义还是很大的。

从宏观面看:

——从GDP增长率看有望反转,给A股行情带来基本面的支撑;

——从证券化率看虽距离历史低估区域还有一点点差距,但当前A股已经相差不大了;

——从IPO金额看,距离历史低估区域不远,或许还需要市场选择。而从指数上看:

上证是:

——平均市盈率,上证已经处于历史底部区域的下轨;

——月线上,上证距离月线最强支撑在250日线2333点不远了;

——季线上,上证已经刺破了60季线2642点,问题仅仅是平底锅的究竟要平多久了;

——年线上,上证回踩到了20年线2485点,距离趋势线2400点相差不大。可见,目前上证处于历史底部附近,技术上强支撑的底部区域在2300-2400点。

创业板则是:

——平均市盈率,创业板已经处于历史底部区域的下轨;

——月线上,创业板正在寻找120月线的支撑;

——季线上,创业板在1239点附近有强支撑;

——年线上,创业板有望开启新的表现。可见,目前创业板处于历史底部附近,技术上强支撑的底部区域在1239点附近。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号