-

熊市进入下半场,供求形势不乐观

金学伟 / 2018-07-27 21:26 发布

——桫椤,和恐龙同时代的植物

2012年,我写过一篇《让投资的光芒继续照耀我们》,有几段话对今天以及今后的市场依然有效,所以转录如下。

一是大盘走势的趋势性特征增强。无论上涨还是下跌,途中的逆向震荡幅度变小,短线做回档和做反弹的逆势操作已无利可图,且风险很大。

这和市场的资金结构有关。在一个以散户为主的市场里,人人都“船小好掉头”,个个都可“打一枪就走”,群体的合力常常会形成巨大的反向力量,使上涨中的市场突然大幅下挫,下跌中的市场突然强劲反弹。而当集团资金成为市场资金主体后,散户的群体合力已不占优势。大资金却因船大掉头难,根本就无法通过这样的操作来获利。即使获利,对总收益的贡献也几乎为零。看好就一路买进,看坏就一路卖出,决不半途折腾,成为最好或唯一可取的方法。由此产生的结果是:跌势中无大反弹,涨势中无大回档。这一点,可多揣摩美国股市的走势。

二是传统的形态分析作用降低。人人都“船小好掉头”的结果是,一旦涨到头,人人都蜂拥而出,令大盘迅速由涨转跌,很少有高位盘整后再下跌的。一旦有高位盘整,一定是一种看涨形态——说明接盘力量相当强劲,持股者也并不认为这里是头。但集团资金却没有这个便利——进出的冲击成本太大,即使感觉上不对了,也要看看清楚再说。在这样的市场背景下,传统的看涨形态、看跌形态往往只是一种假象,是主力尚未掉过头或看清楚的表现。形态分析依然是有意义的,但形态分析的着眼点已不再是作为表象的形,而是作为其内涵的神——反映了怎样的供求状况。

三是交易的出发点:个股、个股,还是个股;投资、投资,还是投资。宏观供求关系的改变,使传统的选时第一,选股第二,变为一定情况下的选股第一,选时第二;一定情况下的选时选股并重;一定情况下对选时或选股的摒弃。而这最后一种情况——对选股的摒弃,只在重大顶部时有效。

由于阳光雨露已无法钧霑,因此无论牛市还是熊市,个股的结构性分化将成为永久性特征。比较系统化地学习一些经典的投资思想,比如巴菲特、威廉·欧奈尔、约翰·聂夫、约翰·邓普顿,始终聚焦于优势股票,是唯一的取胜之道。

在同一时间,我还写了《牢牢把握价值和成长主线》,为自己列了几条军规。

1、永远从投资的角度切入股市。

2、坚决摒弃一切“耳语股票”,杜绝一切“投机一把”的念头。写这篇文章前,我刚刚从2个“耳语股票”中逃出来,那2个股票给我们账户带来了2个千万元级损失。所以就有了如下感想:虽然理智上明白,耳语股票十有八九会带来亏损;但在过去市场环境下,这样的股票常能带来意外惊喜,粗放式的、兴之所至式的投资管理已成习惯,积习难改。从理性的认识到源于骨髓的意识,其间的道路漫长而艰难。

3、始终牢记结构性这一特征。

4、始终牢记经济转型这一重大主题。这一主题不仅会创造新的投资机会,催生新的牛股,同时也会使一部分股票日渐沉沦。换句话说,早期投资者喜欢讲的“只输时间不输钱”将成过去时。要牢记今日的沪深股市已不是昔日的沪深股市。过去,“炒股炒成股东”是“四大傻”之一,但因某种原因,大小股东成一条线上蚂蚱,大股东为自救,顺便也将小股东救了。而在全流通后,最大的傻事不再是炒成股东,而是大股东跑了或倒了,剩下一堆小股东,成为有“跌”没娘的弃儿。

5、牢牢把握价值和成长这2条投资主线。股票上涨理由千变万化,归根到底,一是基于希望,一是基于价值。希望总会破灭,希望也更容易成为陷阱,唯有价值、成长才是永不破灭的。

时隔6年,回顾当年写下的这些文章,感慨颇多。尤其是经历了2014年来的风云变幻,感慨尤深。重提,和读者共勉。

上述这些内容,全都选自2012年的文章。在这种时候提起那个年份,很自然会让人产生一些联想:2018年=2012年?

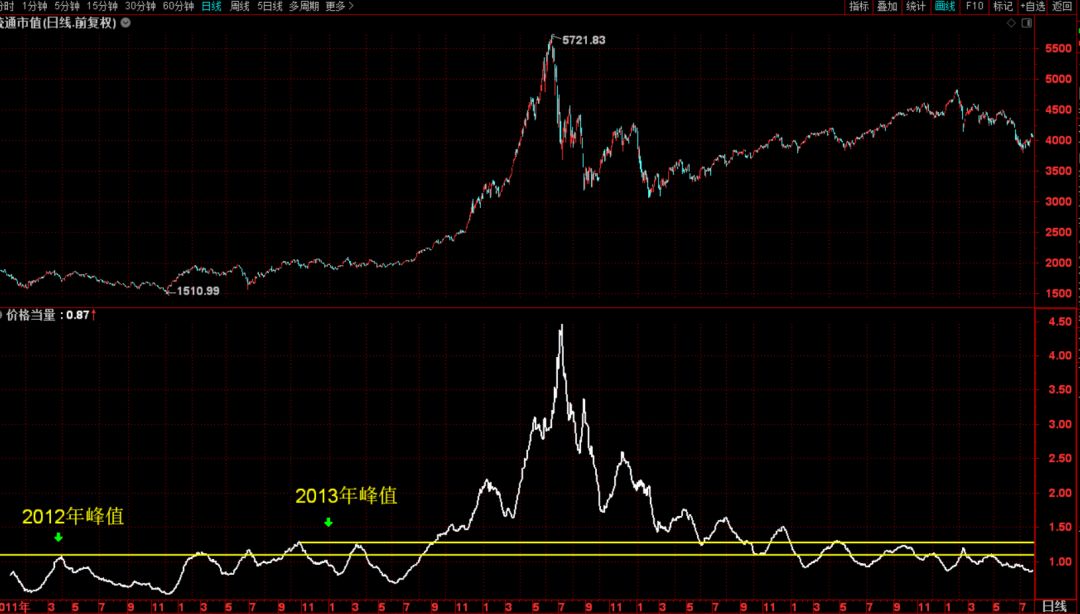

大体上,我想“熊市进入了后半场”是不错的。但基本状况可能比当年更严峻些:宏观经济处于临界期,国际环境已发生了颠覆性变化,股市的供求状况也显得更严峻些。流通市值对GDP的比例,2012、2013年,连续2年都停留在33%的位置上,目前则是50%,而股市存量资金的增幅相比流通市值增幅,并不占优,只能说堪堪刚够——虽然有关部门为保护投资者利益,已经以“系统维护更新”名义,停止保证金公布已经1年多——民众知道得太多,不好,但通过成交金额/流通市值来计算,这几年来一直在创新低,目前已低于2012年的峰值,显示了股市供求关系的不乐观。

如果说,过去2年,因为成交金额/流通市值还高于2012年峰值,还有一些比较持久的强势板块可以出现,那么现在的市场,实际上已进入全面低迷状态。

股票市值/GDP比例超过33%是一个重要级数,从2007年超过后,一直呈上下大幅震荡,直到2012、2013年连续2年盘实后,才真正上了一个台阶。50%同样是一个重要级数,围绕它的上下震荡反复,估计也会以累年计。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号