-

新零售平台盛宴,商品集中IPO,福兮祸兮?

爱喂鱼的小瘦猫 / 2017-12-15 18:28 发布

腾讯入股永辉超市,小马哥摆明是要和马爸爸在线下生鲜新零售这块重点区域一争高下。

从支付宝和**线上争夺到线下新零售店铺资源争夺——随着马云收购高鑫零售(大润发与欧尚的母公司),马化腾立即入股永辉超市。

目的很明确,资本大佬在玩打通线上线下整个零售产业链戏码。

他们究竟怎么斗?

我们这群小老百姓无法评价(毕竟圈子不一样——环境不通,思维方式千差万别),但关于终端零售价格下降却是一件大好事。

最近上海大叔大妈买菜都开始往盒马生鲜跑了——没事干的,只能花时间找物美价廉的东西,能省一点是一点。

瘦田无人耕,耕了就有人争。

在终端平台争夺白热化的当下,产业资本介入二级市场刺激商超平台估值提高——由新零售龙头中百集团最近6个交易日涨幅超过40%就能发现。

其实新零售盛宴早已开幕,不仅仅是线下零售平台,作为新零售重要支点的商品环节近期大事件也是接踵而至。

11月30日,网红奶茶第一品牌香飘飘登陆中国主板市场;

12月12日养元智汇7年IPO之路也终于走到终点——首次公开发行通过审核,(也许养元智汇也许你很陌生,但说到旗下产品六个核桃,相信耳熟能详);

差不多是相同时点,同样作为网红商品的三只松鼠却面临取消审核的窘境——对赌协议大限将至,实控人如坐针毡。

虽然经历不同,但这批新零售商品企业却拥有很多共同点。

下文将通过4方面逐一分析,寻找共通之处。

以下数据均摘录3家公司首次公开发行招股说明书,这类较为严谨的数据可以告诉你很多背后真相。

香飘飘

想当年公司面临不得不转型的困境——同年账上现金仅剩3000万,老板蒋建琪毅然决然将所有资金用于投放湖南卫视广告营销。

于是“一年销售7亿多杯,杯子连起来可绕地球两圈”、“小饿小困,喝点香飘飘”等家喻户晓的广告词,将香飘飘推至中国奶茶第一股的神坛。

问题1:产品过于单一

香飘飘公司2014~2016年杯装奶茶营收20.6亿、19.2亿、23.6亿,占主营业务收入98,6%、98.68%、98.90%。

问题二:研发费用极少,而广告营销费用过高。

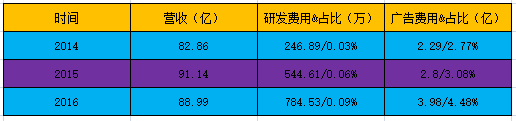

下图可见:公司研发费用与广告费用占公司当期营收比例严重失衡。

问题三:食品安全一直是零售食品类企业重点问题

公司在产品安全质量方面曾经4次被诉,且每次都没有开庭审理,以原告拒不到庭了结。

其中2014年3起,2016年1起。

问题四:公司首发上市融资,其资金用途充分表明对融资需求点和资金态度。

香飘飘首发募集资金7.48亿元,主要用途为以下两项:

2.6亿投资于年产10.36万吨液体奶茶建设项目;

4.8亿投资于年产14.54万吨杯装奶茶自动化生产线建设项目。

融资目的以产能扩张为依据——较受市场欢迎的。

养元智汇

企业四度冲击IPO,今年终成正果。

公司95%以上收入来源于核桃乳,且报告期内业绩增速明显放缓——近期同业翘楚承德露露、伊利、蒙牛等企业也开始纷纷进军核桃乳领域,竞争加剧格局在所难免。

作为《挑战不可能》《最强大脑》等当红卫视节目冠名赞助商,其广告此“经常用脑,多喝六个核桃”传遍大江南北。

特别提醒:公司在2017年11月10日过会是遭遇暂缓表决。

问题一:公司产品单一

2017年上半年,公司核桃乳销售收入35.99亿,占主营业务收入比重98.19%;2014~2016年,核桃乳销售收入占公司主营业务收入占比94.9%、95.4%、97.30%。

问题二:研发费用及广告费用严重失衡

2014年至2017年上半年累计投入广告营销20亿,累计研发费用仅为1900万。

其中2014~2016年广告费分别为2.29亿、2.8亿、3.98亿,占主营业务收入比例为2.77%、3.08%、4.48%;

而2014~2016年研发费用245.89万、544.61万、784.53万,占主营业务收入比例0.03%、0.06%、0.088%。

问题三:在商品安全和虚假宣传上面存在问题

公司涉嫌虚假宣传面临一定诉讼压力,其招股说明书中显示:美国金州食品控告养元智汇及控制人中国香港宾果国际单方面销毁核桃采购协议,要求索赔1029万美元,目前此诉讼还在处理中。

问题四:养元智汇拟募集资金32.6亿,其中约29亿元用于营销网络建设及市场开发项目

19亿用于品牌建设,9亿用于商超渠道建设,8900万用于办事处建设。

露骨点说:其实融资就是拿钱再投广告——这么直白的融资目的还真是第一次听说。

三只松鼠

公司从成立到准备IPO上市仅用5年时间。

目前公司营收超过44亿——2014~2016年营收分别为9.24亿、20.43亿、44.23亿,增长率超100%;2015年净利润897.39万元,2016净利润2.37亿。

发展之快,可以说是这3家公司中最快的网红零售单品。

需要注意的是:发审委取消公司首发申报文件审核会议,但此次临时取消并不意味三只松鼠上会资质被取消,如同养元智汇11月被暂缓表决是一样的。

问题一:产品依旧单一

公司2014~2016年度坚果销售收入为8.1亿、16.4亿、30.7亿,占主营业务收入比重分别为87.85%、80.44%、69.83%;

且公司渠道集中度高,季节波动性大——主要依靠天猫、京东等第三方销售平台。

问题二:研发方面十分薄弱

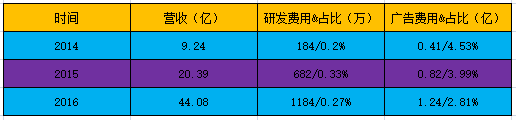

相对比较好的是广告费用占营收比例正在逐年下降:公司2014~2016年研发支出分别为184万、682万、1184万,占营收比例0.20%、0.33%、0.27%;

2014~2016年广告费用为0.41亿、0.82亿、1.24亿,占营收比例4.53%,3.99%、2.81%。

问题三:逃脱不了食品安全问题——总是悬在食品类企业头上的达摩克里斯之剑。

三只松鼠除近两年分别被食药监总局和安徽省食药监局通报处罚外,目前仍有15起尚未了结的起诉。

其中13起围绕产品不符合食品安全国家标准,起诉索赔金额超过200万元。

问题四:三只松鼠首发融资规模超过12亿元

其中全渠营销网络建设为5.6亿,供应链体系升级项目为1.2亿,物流及分装体系升级项目为 7.4亿。

在优化自身物流体系的同时,依旧有大笔资金用于广告营销。

看了这么多,你应该明白了——新零售平台崛起给这批新零售网红食品企业提供优质生存空间

但这批企业在高速发展的同时,自身也存在或多或少问题(主要就是上述不断提及的四个共同点)。

1、产品过于单一

也许有拳头产品或者说过于单一产品不是重要问题——如可口可乐一样能通过单一产品把控市场份额;

只是单一产品更容易存在业绩无法延续和业绩波动较大等多方面不利因素。

2、研发费用薄弱而相对的广告费用却居高不下

单单对比这3家公司研发方面真的是半斤八两。

在以流量为王的当今经济体系中,这类快速消费品研发关注度也是一降再降,当然其中也有另类——酒类研发费用占比普遍高于食品饮料行业。

再从广告费用来看:

以香飘飘架势,摆明誓将广告进行到底;养元智汇也难以控制广告成本;三只松鼠在这块做的相对较好。

所以仅看广告费用这块,三只松鼠优于养元智汇,也优于香飘飘。

3、食品安全警钟长鸣

3家公司“不约而同”的官司缠身,屡次冲击IPO过会不成,其中食品安全是重要否定因素。

4、以上市融资的资金用途来说,3家公司同样有进一步扩张营销费用的目的。养元智汇更是赤裸裸的表明:我们就是来融资继续投广告的。

总结

在腾讯和阿里这两大巨头主导下,零售业正在发生巨大变革——无疑是多赢局面。但在“伟大”的平台经济体系下,其催生的“果实”却难以人尽如意。

一旦离开平台“温室”,自身价值将大打折扣,同时企业在风险暴露下能否进一步发展更是一个未知之数。

最后希望这寥寥数字,能对你看清目前新零售的一鳞半爪有所帮助。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号