-

速冻食品龙头,安井食品:乘风破浪,向预制菜肴领域迁移赋能

老范说评 / 2022-09-26 10:09 发布

一、公司核心竞争优势:管理+渠道+产能,铸就龙头护城河

1.1 安井食品:二十载坚守,成就速冻食品行业龙头

深耕二十余载,铸就行业龙头。

安井食品主要从事速冻火锅料制品、速冻面米制品和速冻菜肴制品等速冻食品的研发、生产 和销售,产品线丰富。

公司以鱼糜制品起家,已发展二十余载,其管理、渠道和产能均处于行业领先地位,已形成了以华东地区为中心并辐射全国的营销网络,逐渐发展为国内极具影响力和知名度的速冻食品企业。

第一阶段(2001至 2010 年):创立之初,稳扎稳打,聚焦产品。

公司前身为厦门华顺民生食品有限公司,成立于 2001 年 12 月。公司聚焦速冻火锅料制品及速冻面米制品的生产和研发,逐步建成华南、华东地区最大的速冻食品生产基地,获“厦门优质品牌”、“江苏省农业科技型企业”等荣誉称号。

第二阶段(2011至 2016 年):实现双剑合璧,产能不断扩张。

公司于 2011 年 3 月正式更名为“福建安井食品股份有限公司”。2016年提出“双剑合璧,餐饮发力”的经营战略,以火锅料为主,面米为辅,不断提升产品品质与知名度。公司持续扩张产能,在厦门和无锡持续投入工厂二期建设,并在辽宁、四川、泰州等地建设新生产基地。

第三阶段(2017 至今):提出三路并进,布局预制菜肴领域。

公司于 2017 年 2 月在上海证券交易所主板挂牌上市,2018 年提出“三剑合璧,餐饮发力”的经营策略,开始布局预制菜领域。2021 年提出“双剑合璧,三路并进”的经营策略,通 过“自产+贴牌+并购”大力发展菜肴类业务。

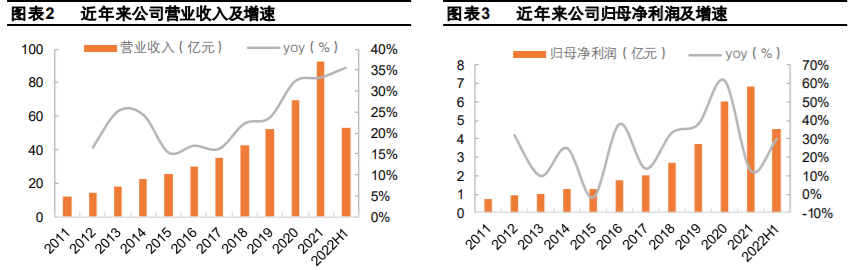

稳扎稳打,业绩保持高速增长。

安井食品盈利能力稳定,成长速度一直位居行业领先地位。

公司营收从 2012年的 14.27亿 元增长至 2021年的 92.72亿元,CARG达 23.11%;归母净利润从 2012年的 0.95亿元增长至 2021年的 6.82亿元,CARG 达 24.49%。

2022H1虽受全国疫情影响,但公司依然取得亮眼的业绩,实现营收 52.75亿元,同比增长 35.47%;归母净利 润 4.53 亿元,同比增长 30.35%。

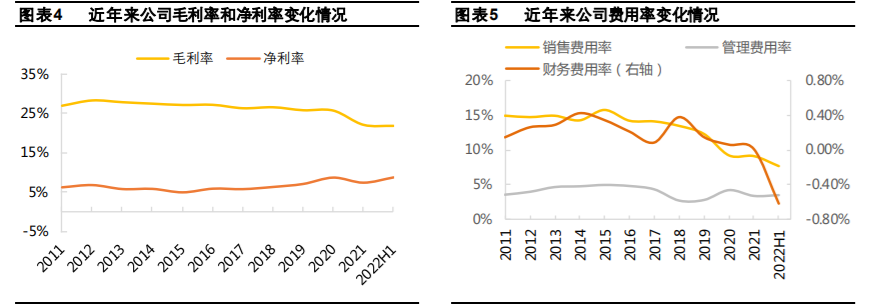

毛利率及净利率长期稳定,费用率优化贡献业绩弹性。

公司毛利率长期稳定在 25%以上,2021 年小幅下滑至 22.21%,主要受会计准则、工资成本、生产投入、运费增加等因素影响,另外冻品先生及新宏业毛利率低于公司原主营业务,并表后亦对整体毛利率造成影响。

近年来公司期间费用率呈下降趋势,尤其是销售费用率从 2012年的 14.68%下降至2021年的 9.15%,充分体现规模效应下的效率提升。

费用率的不断优化推动公司盈利能力提升,公司净利率从 2012 年的 6.81%逐步提升至 2021 年的 7.41%,长期保持稳中有升。

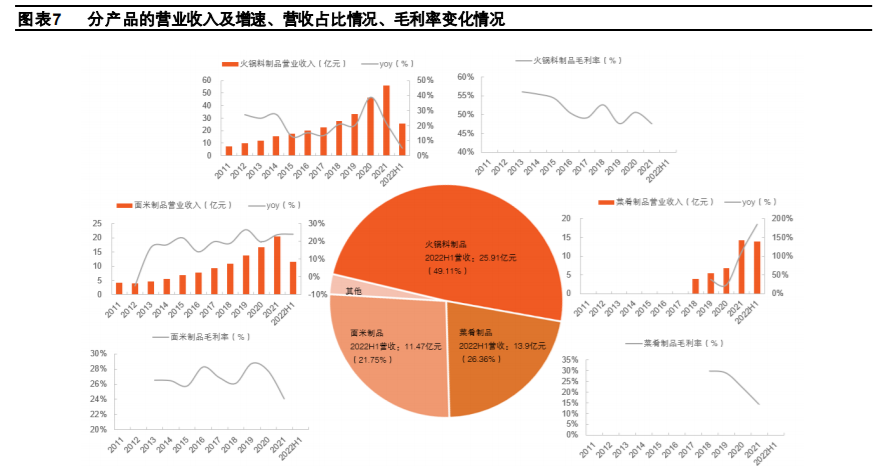

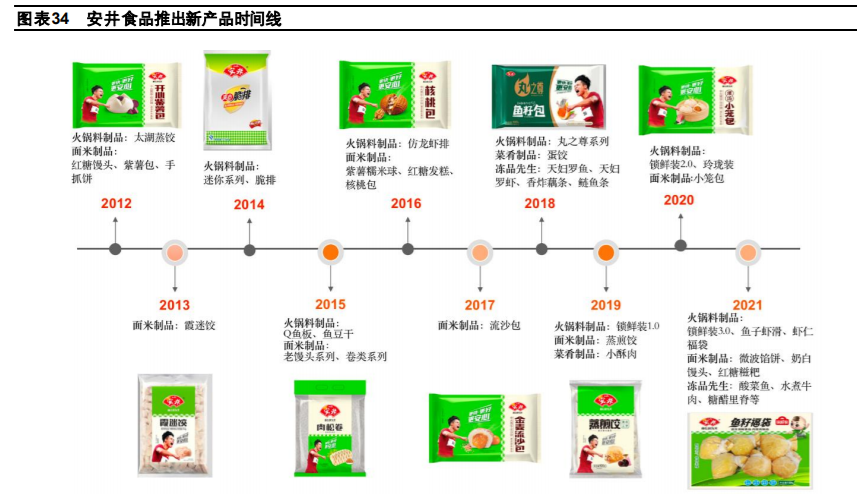

产品矩阵完整丰富,新品持续推出。

公司主营业务分为速冻火锅料制品(主要为速冻鱼糜制品和速冻肉制品)、速冻面米制品和速冻菜肴制品三大类,其中火锅料制品包括包馅类、丸类、片类仿蟹类、油炸类、肠类、烧烤类等,近年来不断推出“丸之尊”、“锁鲜装”等高毛利大单品,带动公司产品结构升级。

面米制品包括手抓饼、烧麦等主食系列;红糖馒头、发糕等发面产品以及传统汤圆、水饺。

菜肴制品包括油炸品类、豆制品类、蛋饺类、调理品类等,2019年成立“冻品先生”,以“主 食发力、主菜上市”为指导思想积极介入预制菜肴领域,未来计划将在预制菜肴端秉承爆品思维推出更多适销对路的大单品,新领域的拓展值得期待。

主业经营稳健,菜肴制品收入占比不断提升。

2018年之前,公司按照“火锅料为主,面米制品为辅”的思路开展业务,二者比例稳定在 7:3左右。2018年公司切入预制菜肴领域,提出“双剑合璧、三路并进”的经营策略。

22H1火锅料制品实现 营收 25.91亿元,占比 49.11%;面米制品实现营收 11.47亿元,占比 21.75%。

得益于公司主业带来的品牌和渠道方面的赋能,预制菜肴业务发展迅速,22H1 菜肴制品实现营收 13.90 亿元,占比快速提升至 26.36%。

1.2 核心竞争优势一:管理层优质专业,股权激励提升凝聚力

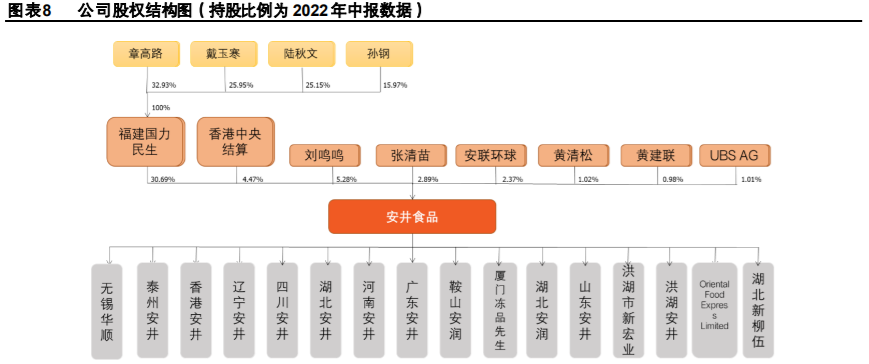

股权结构清晰,控制权与经营权分离。

根据 2022H1数据,公司第一大股东为福建国力民生,持股 30.69%,实际控制人为章高路。

公司实行控制权与经营权分离,实际控制人不干涉公司经营活动,对管理团队充分放权,通过稳定集中的管理层持股来降低代理成本,深度绑定公司利益,激发管理团队的积极性,提高经营效率。

公司 6 名高管合计持股比例达 10.27%,其中董事长刘鸣鸣、总经理张清苗、副总经理黄清松、黄建联、财务总监唐奕、董事会秘书梁晨持股比例分别为 5.28%、2.89%、1.02%、0.98%、0.05%和 0.05%。

专业优质的职业经理人担任公司高管,管理层长期稳定。以董事长刘鸣鸣、总经理张清苗为首的职业经理人任职公司高管层,自公司成立至今核心管理人员稳定无变动,团队经验丰富,优质专业,是公司长治久安的基石。

实施股权激励计划,深度绑定核心团队利益。

为提高高管骨干积极性及经营效率,公司于 2019 年 11 月首次实施股权激励计划,共向核心管理层(张清苗、梁晨、唐奕)和中层管理人员及生产、技术、营销骨干(226人)授予了 631万股限制性股票,授予价格为每股 26.97元。2020 年 7月,向中层管理人员及生产、技术、营销骨干(26人)授予预留 30 万股限制性股票。股权激励计划制定的考核目标换算为当年营收增速后,2019-2021 年分别不低于 18%/14%/10%,均已超额完成目标。高管与核心骨干积极性有效调动,绑定利益长期共同成长。

1.3 核心竞争优势二:BC 兼顾,优质忠诚的经销商构筑渠道壁垒

BC 兼顾,全渠发力。

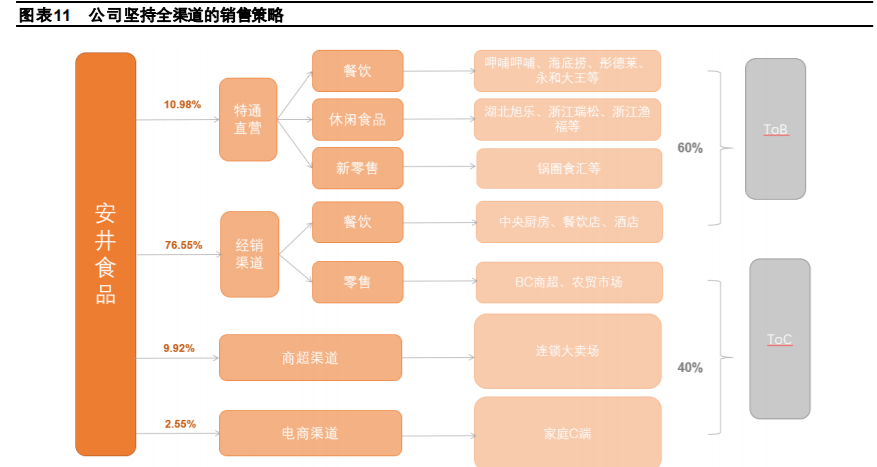

公司实施全渠道的销售策略,到 2022 上半年经销商渠道、商超渠道、特通直营渠道、电商渠道营收占比分别为 76.55%/9.92%/10.98%/2.55%,其中经销商渠道是公司最主要的销售渠道。2020年初在疫情影响下,B 端餐饮严重受损,C端火锅料及面米制品需求激增。

公司顺势而为,渠道策略从 2018年的“餐饮流通为主,商超电商为辅”迅速转变为 “BC兼顾,双轮驱动”,将 BC端占比从 2018年的 7:3调整为 2020年的 6:4,拉动 2020年营收高速增长。公 司当前秉承“BC 兼顾、全渠发力”的渠道策略,继续加大渠道开发。

优质经销商覆盖全国,长期稳定。

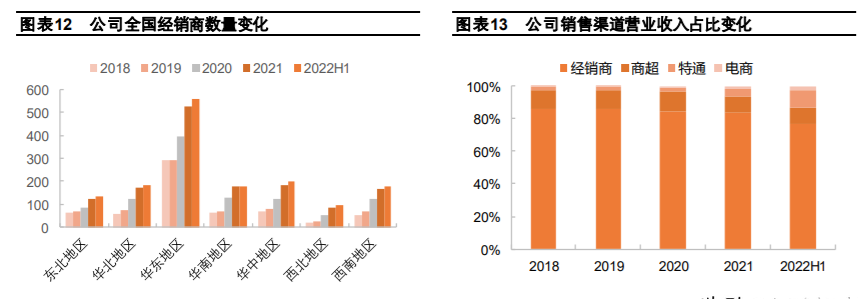

多年积累的优质经销商资源,为公司构筑极强的渠道壁垒,近年来经销商渠道收入占比一直维持在 75%以上,是公司最主要且量级最大的渠道。

公司经销商覆盖全国,2022H1全国经销商数量合计 1752 家。其中,华东地区经销商最为集中,2022H1 为 558 家,占比达 31.85%。

贴身支持,构筑渠道壁垒。

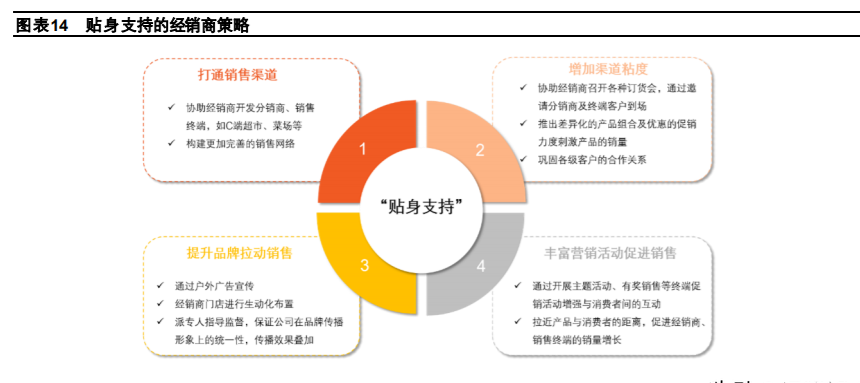

公司设立至今,建立了适合自身发展的以“贴身支持”为核心的经销管理体系,为经销商提供灵活的政策和支持,积累了一批稳定且忠诚度高的经销商,构建公司极强的渠道壁垒。

“贴身支持”主要体现在四个方面:

1)打通销售渠道的支持;2)增加渠道粘度的支持;3)提升品牌拉动销售的支持;4)丰富营销活动促进销售的支持。

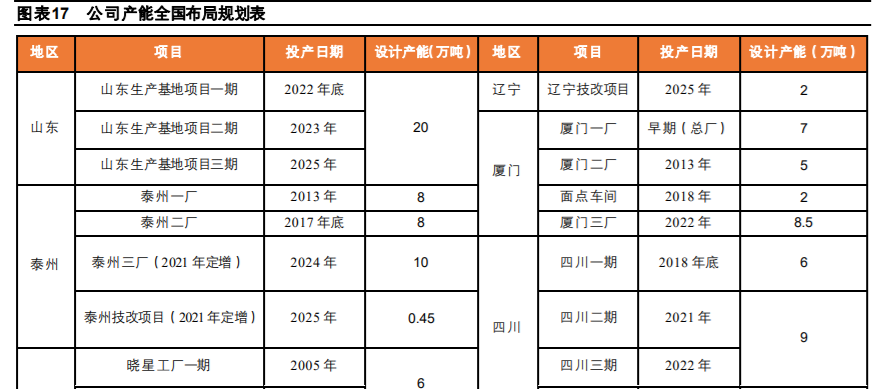

1.4 核心竞争优势三:产能扩张领先,规模经济带来成本优势

产量行业第一,产能利用率长期超 100%。

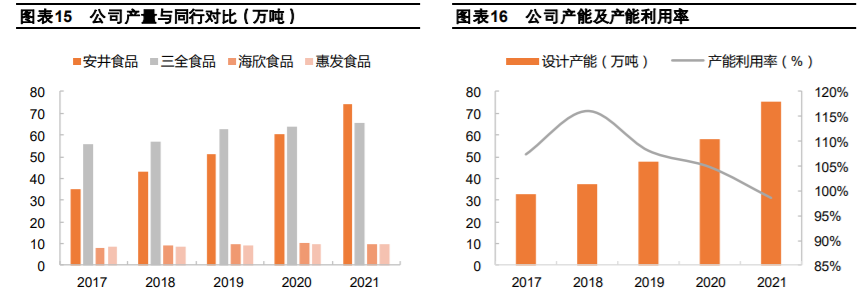

公司产能扩张领先,早在 2013 年产量就超过海欣食品和惠发食品,在 2021 年以 74.18万吨的实际产量一举超过了三全食品,跃升为行业产量第一。公司 2017-2021年设计产能稳步增长,2021年达到 75.28 万吨。产能利用率长期超过 100%,产能扩张有效解决公司产能不足问题,2021 年产能利用率为 98.55%。

全国化产能布局,规模优势凸显。

对于重资产的速冻食品行业,进行产能扩建是提升市场份额的基础,同时也是实现规模经 济,增强成本优势的关键。

近年来,公司持续推进以“销地产”模式布局新工厂,即某区域销售体量达到一定规模后就地布局建厂,使得运费成本下降,市场反应提速,进一步强化了规模效应。公司建立以华东为核心,辐射全国的生产基地布局。

当前公司共计拥有 11大生产基地,在建及投产项目 30个,不断建设新基地、升级旧基地,支撑保障公司产量,缓解旺季时的供不应求。

定增募资扩建产能,规模优势进一步强化。

公司 2021年通过定增继续募资扩建产能,募资新增产能达 76.25万吨(其中扩建共 71.3 万吨产能,技术改造升级 4.95 万吨),加上在建产能及已投产产能,总设计产能达 182.25 万吨。在 21年募资新增产能中,预制菜新增产能共计 10.5 万吨,推动预制菜产业布局。

积极扩建产能为公司的成长提供坚实保障,带来规模效应,增强公司竞争优势。

二、 传统速冻食品业务:行业景气度仍存,龙头市占率有望提升

2.1 速冻食品行业千亿空间,人均消费量有待提升

速冻食品市场持续扩容,速冻面米为第一大品类。

我国速冻食品行业受益冷链运输能力的改善与消费结构升级转型,市场规模高速扩张。

据 Frost & Sullivan 数据,2021年我国速冻食品市场规模达到 1755亿元,16-21年市场规模 CAGR为 10.71%。根据中商产业研究院预测,至 2025 年国内速冻食品市场规模将达到 3300 亿元。

从市场结构占比情况来看,2020年速冻食品第一大类为速冻面米制品(占比 52.4%),速冻火锅料其次(占比 33.3%),其他速冻食品占比正逐步扩大。

对比成熟市场,我国速冻食品人均消费量提升空间大。

根据艾媒咨询,2019 年我国人均速冻食品消费量为 9kg,远低于美国 65kg、欧洲 35kg、日本 20kg 的人均水平。

相比发达国家,我国速冻食品行业起步较晚,人均消费量提升空间较大。

随着我国人均可支配收入不断提高、城镇化进程不断推进、物流企业大力布局冷链物流,国内速冻食品的产品结构将不断优化,以适应各地区饮食习惯与发展情况,人均消费量将不断提升,向发达地区的消费结构收敛。

冷链物流体系的发展,为速冻食品行业扩容保驾护航。

为保证速冻食品的鲜度,在速冻食品的制造、运输、存货以及销售等各个环节都需要低温环境和冷链的参与。

长期以来,落后于日本、美国的冷链体系已经成为了速冻食品迅速扩张的桎梏。近年来国家大力发展冷链运输基础设施建设,我国冷库建设与冷藏运输车制造业得到了长足的进步。

2021 年我国冷库容量规模达到了 7498 万吨,2017-2021 年 CAGR 为 11.9%。同时,冷链运输车保有量规模达到 34 万辆,2017-2021 年 CAGR 为 24.8%,冷链运输产业的快速发展为我国速冻食品行业扩容提供坚实的基础。

2.1.1 速冻火锅料制品随火锅行业持续扩容,高端化成为趋势

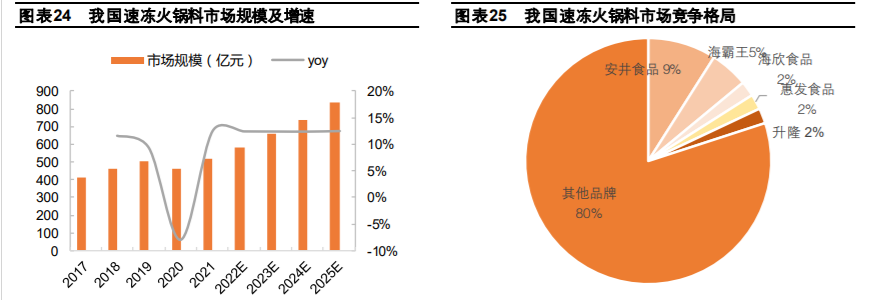

速冻火锅料行业稳定增长,龙头集中度有望提升。

根据 Frost & Sullivan 数据,2021年我国速冻火锅料市场规模约 520亿元。

我国火锅餐饮市场规模2021-2025年 CAGR 为 13.0%,速冻火锅料作为餐饮市场原料,其渗透率有望进一步提升,2021-2025年增速为10%-15%,预计速冻火锅料市场2025年规模或达到 744亿元-929亿元。另外,火锅料制品进入门槛较低,大量竞争者涌入导致竞争激烈。

火锅料行业素来有“南福建,北山东”的格局,市场主要品牌有安井、海霸王、海欣、惠发等。当前市场集中度仍较低,行业 CR5 约 20%,市场空间亟待进一步整合,龙头企业市占率有望提高。

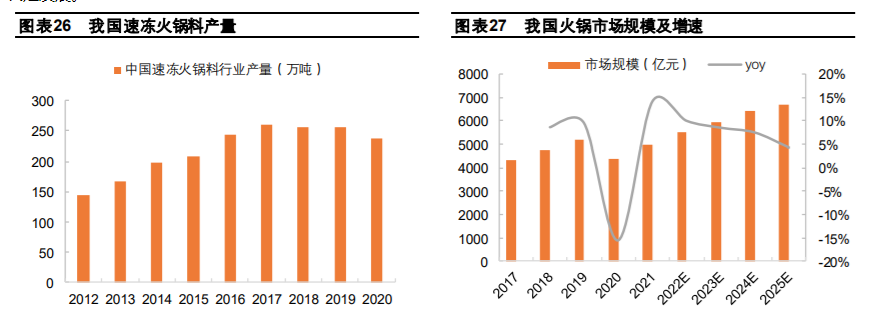

行业量价齐升,推动规模增长。

从量看,我国速冻火锅料行业产量稳定增长,由2012年 144.7 万吨增长至2020年 238.5 万吨,8年 CAGR为 6.4%。

从价看,我国速冻火锅料均价由2012年1.62万元/吨提升至2020年 2.13万元/吨,8年 CAGR 为 3.5%。

火锅行业持续扩容,带动火锅料制品蓬勃向上。

火锅已成为我国餐饮业的第一大品类,2021 年我国火锅行业市场规模达到 4998 亿元,预计 2025年市场规模将达到 6689亿元。除 2020年受疫情影响增速下降,火锅行业的市场规模一直保持稳定增长。

相比与其它餐饮行业,火锅餐饮行业更容易实现规模化、标准化,为火锅场景提供食材的速冻火锅料制品,有望随火锅行业扩容而实现长足发展。

伴随消费升级,火锅料产品走向高端化。

随着近年来的消费升级趋势,消费者更注重追寻健康化和品质化,高端化成为火锅料发展的新趋势。

各龙头企业纷纷布局高端化产品,例如安井食品推出了高端品牌“丸之尊”、海欣食品收购“鱼极”品牌,希望在竞争日益白热化的市场中脱颖而出。

2.1.2 速冻面米制品处于行业成熟阶段,差异化成为新的增长点

速冻面米制品行业发展成熟,市场集中度较高。

速冻面米市场在中国发展时间较长,当前已处于行业成熟阶段。2021 年我国速冻面米市场规模已稳步增长到 782亿元,预计到 2025年市场规模将突破千亿。

从竞争格局角度看,速冻面米市场集中度较高,已形成三全食品、思念、湾仔码头“三足鼎立”的局面,行业 CR3达到 64%。

C端市场壁垒较高,龙头消费者认知已建立且商超渠道进入门槛高,小企业难进入;B 端需通过渠道开拓打开市场,依靠产品的差异化开拓新的增长点。

速冻面米制品产量增速放缓。

从产量来看,我国速冻面米制品产量增速放缓,2018起下降明显是由于口径和数据来源切换 所致。2020年在疫情催化下,C端需求回升带动速冻面米制品产量增长,全年实现速冻米面产量 334.3万吨,同比增长10.6%。

传统速冻面米制品发展成熟,新兴面点正处于成长期。

我国速冻面米市场中汤圆、饺子等传统面米制品占主导,占比超 60%,新兴面点仅占 15%。

传统面点行业已进入发展成熟阶段,新兴面点仍处于快速成长期,未来品类不断扩充,将进一步推动行业规模扩大,有望成为行业新增长点。

相较于传统面米制品的偏主食类消费场景,新型面点的消费场景更加广阔,如点心、小吃以及早餐等。龙头企业通过布局新型面点品类,拓展多元化消费场景。

安井食品、三全食品和广州酒家都在小笼包、烧卖等新型面点领域进行创新,差异化有助于速冻面米行业实现新的一轮的增长。

2.2 打造全渠道大单品,“产地研”模式持续推出新品

大单品战略聚焦资源,带动销售规模扩大。

由于消费者习惯和口味变化快,速冻食品生命周期具有很大的不确定性,而具有全渠道大单品特征的产品普遍生命周期更长,能带来更大的规模效应。新品推广上,安井食品坚持每年集中全部资源聚焦培养 3-5 个“战略大单品”,逐步形成产品矩阵。

2020 年,公司前十大单品占营收占比为 42.5%,大单品战略效果显著。定位“高质中高价”,提升产品性价比。

公司实行“高质中高价”定价策略,在保证产品品质的基础上,通过规模优势适当压低价格,使产品相较竞品更具性价比。这样的定价策略有助于增强公司市场竞争力,增大市占率,同时提升利润水平。

注重产品创新研发,推行“产地研”策略。

公司拥有国家重点实验室和国家企业技术中心,并与多所高校、科研院所建立产学研关系,技术创新能力领先行业。

公司坚持“产地研”模式,各生产基地根据不同区域市场的饮食习惯,每年推出 1-3 个区域新品。市场反响好的可以推广到全国,确保新品批量密集上市,推动企业可持续增长。

三、预制菜业务:万亿赛道炙手可热,速冻老兵舍我其谁

3.1 预制菜行业正处竞争蓝海,发展空间广阔

预制菜概念广泛,主要分为四类。预制菜是指以农、畜、禽、水产品为原料,配以各种辅料或食品添加剂,经过分切、搅拌、腌制、滚揉、成型、调味等工艺加工后可直接进行烹饪或食用的菜品,一般需要在冷链条件下进行储存、运输及销售。

依据对原料加工的深浅程度以及食用的方便性,预制菜可分为四类:即食食品、即热食品、即烹食品、即配食品。

行业发展万亿级空间,人均消费量亟待提升。

艾媒咨询数据显示,2021年中国预制菜市场规模为 3459亿元,同比增长 19.8%,预计未来中国预制菜市场保持较高的增长速度,2026 年预制菜市场规模将达 10720 亿。

从人均消费量角度,2021 年我国人均预制菜消费量仅为 8.9KG,远低于日本 23.59KG,提升空间较大。

中式餐饮市场规模大,连锁化进程加快。

根据艾媒咨询,2017 年中式餐饮业市场规模为 3.96 万亿元,2021 年则达到了 4.69 万亿元,CAGR 为 4.29%,预计 2023 年场规模将达到 5.19万亿元。

根据《2021年中国连锁餐饮行业报告》,2018 年国内餐饮市场连锁化率为 12%,2021 年提升至 18%。连锁店的标准化管理对出菜速度、菜品品质稳定性需求将显著促进预制菜渗透率提升。

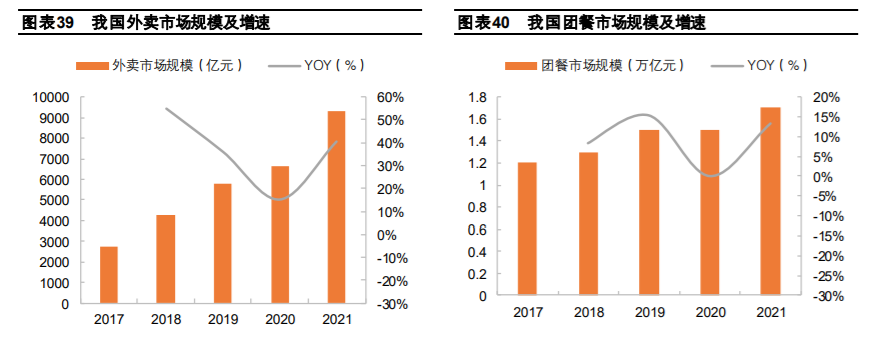

外卖和团餐市场发展迅速,B端降本增效需求大。

庞大的用户需求带动中国外卖市场飞速发展,根据艾媒咨询,2021 年我国在线外卖行业市场规模达 9340亿元,同比增长 41%,预计未来将继续保持增长趋势。

中国团餐具备稳定的客户群体,2020 年在校人数和城镇就业人数总计约 7.5 亿人。

2021 年中国团餐市场规模为 1.7 万亿元,随着团餐多样化发展和行业服务、技术的升级,预估保持 10%的增速,2023年或达到 2.06万亿元。

随着预制菜降本增效优势凸显,外卖和团餐市场巨大的需求将带动预制菜规模加速增长。

社会结构变化驱动 C端市场快速扩容,疫情加速渗透率提升。

1982年我国家庭规模为 4.41人/户,至 2020年下降到 2.62 人/户,一家三口的结构被打破。一线城市的新中产群体每个月下厨的次数仅 15.1 次,平均每 2 天才下厨一次,年轻人没有足够的时间,也没有足够的精力准备复杂的食材进行备菜、烹饪。

预制菜或成为小型化家庭消费者对简单化、便捷化一日三餐需求的绝佳解决方案。另外,疫情影响堂食消费场景,速冻食品健康、卫生、便捷的特点被快速普及,加速 C 端预制菜渗透率提升。

产业链各环节龙头纷纷布局,企业机遇与挑战并存。

当前预制菜行业参与者主要分为五大类:

1)上游农牧水产企业,具备原材料优势和规模化生产能力,B 端渠道基础稳定。

2)传统速冻食品企业,具备技术和供应链优势,多年深耕品牌美誉度高。

3)专业预制菜企业,生产技术和产品研发能力优势显著,产品面向 B 端,终端知名度有限。

4)餐饮行业,线下门店直达消费者,对口味偏好敏感度高,可通过厨房实现连锁化。

5)零售企业,仓储运输优势大,但预制菜能力不足。

3.2 管理、渠道、规模赋能,速冻老兵舍我其谁

三箭齐发,快速切入,打造第二增长曲线。

安井食品于 2018年切入预制菜领域,2020 年成立冻品先生供应链公司,2021 年提出“双剑合璧、三路并进”战略布局,将预制菜肴提升至重要战略地位。

2021 年公司菜肴制品营业收入同比增长 112.41%,第二增长曲线初见成效,产品综合竞争力有效提升。

公司 OEM 贴牌+自产+并购三箭齐发,三路同时发力模式快速走量打通渠道,积累预制菜研发、推广各方面经验。

利用新基地布局及原有基地的研发优势,公司有望分阶段、有节奏地不断推出符合市场需求的行业爆品和创新产品。三条路线在产品、渠道、选品上各不相同,协同发展,成长确定性强。

“冻品先生” 轻资产模式运营,便于快速切入。

冻品先生主要采用 OEM 贴牌的轻资产运营模式,其目的在于保持高效率下的品类增长,进而带动品牌力的提升,同时打造完整产业链。

在摸索尝试阶段,实现新品快速放量,沉淀潜力大单品,抢占市场份额。

公司立志将冻品先生打造为快手菜代名词以及川湘菜系领军企业,主要包括成品菜、火锅周边、酒店菜、调理肉片系列,已培育出香脆藕盒、黑鱼片、酸菜鱼、天妇罗鱼虾、扇子骨、牛仔骨、水煮牛肉等多款大单品,其中酸菜鱼已成为 2022 上半年冻品先生第一大单品。

安井小厨自研自产为主,聚焦B端。

安井小厨事业部于 2022 年 5月正式成立,规划渠道以 B 端为主、C端为辅,产品主要涉及调理类、蒸炸类产品,目前已陆续推出小酥肉、荷香糯米鸡、炸霞糕等单品。与冻品先生最大的不同是,“安井小厨”产品以自研、自产为主。

短期来看,自产模式有利于减少代工费用,提升产品利润率;中长期看来,自产模式有益于加强企业食品安全和原材料成本把控力。

全方位赋能冻品先生,效果显著。

1)渠道端,冻品先生与安井食品渠道高度重合,80%经销商来自安井食品。2020 年冻品先生翻新升级经销老店,探索线下加盟店模式;2021 年升级为快手菜冰柜专区模式,通过往终端投放冰柜,打造快手菜升级形象。专柜为经销商培育新增长点,同时推动公司自建菜肴渠道。

2)品牌端,公司注重 C 端品牌建设,2021 年邀请运动员苏炳添作为健康大使,携手诠释“更快更好更安心”的品牌理念,塑造产品健康安全、高品质品象。

3)管理端,公司赋予管理团队充分积极性。2021年安井食品菜肴制品销售收入 14.29 亿元,同增 112.41%,冻品先生实现收入 3亿元,利润 1000 万元,预制菜布局成效显著。

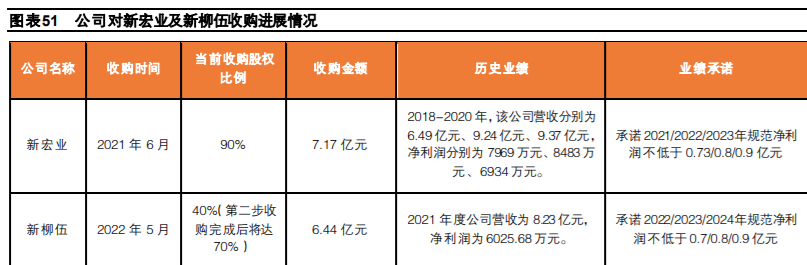

并购模式,开启水产类菜肴布局。

目前安井采购国内市场上淡水鱼糜一半以上的量,采购海水鱼糜达到20%以上。

公司积极布局上游,先后收购上游鱼糜供应商新宏业和新柳伍,两家企业主营除了淡水鱼浆的供应,还涉及小龙虾的初加工与深加工,以及虾尾、虾粉的综合利用。

公司通过收购整合,一方面能保障上游原材料鱼浆供应,加强对原材料成本和质量的把控, 另一方面能迅速扩张水产类菜肴产能,提升在小龙虾领域的市场占有率。

四、盈利预测与估值

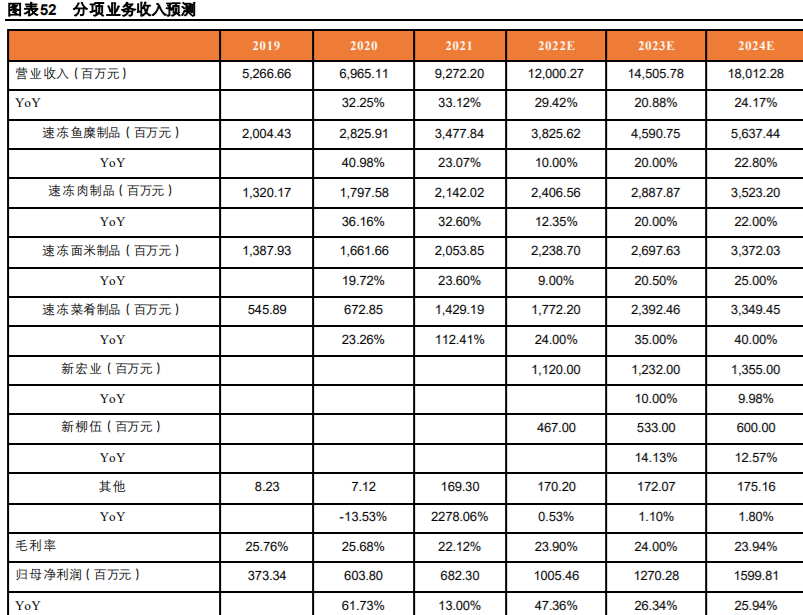

盈利预测与估值:公司占据 B 端速冻食品高成长赛道,优质的管理层、稳定的经销商和不断积累的规模优势共筑龙头壁垒,看好其在预制菜肴领域的持续发力。

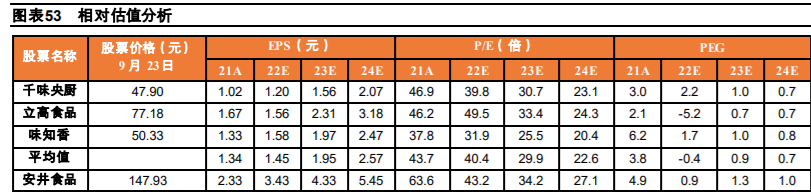

预计公司 2022-2024 年归母净利润分别为 10.05/12.70/16.00 亿元,同比增长 47.4%/26.3%/25.9%,对应 EPS 分别为 3.43/4.33/5.45元,当前股价对应 2022-2024 年 PE 分别为 43.2、34.2和 27.1 倍。

采用相对估值法对公司进行估值分析:我们选取味知香、立高食品、千味央厨作为可比公司进行估值。2022 年可比公司平均估值为 40倍 PE,考虑到安井在传统速冻行业中已是绝对龙头且市占率有望持续提升,同时在快速发展的预制菜赛道中有望拔得头筹,因此享受更高的估值溢价。

五、风险提示

1)新品推广不达预期。若公司新品接受程度低,新品推广或不达预期,将影响公司业绩增长。

2)渠道开拓不达预期。若公司经销商开拓及培育不及预期,或竞争对手加大渠道开拓投入,公司渠道开拓或不达预期。

3)预制菜业务发展不达预期。若公司优势不能很好地迁移至预制菜领域,或市场竞争格局恶化,公司预制菜发展或不达预期。

4)原材料成本波动。公司原材料占成本占比较高,若上游原材料价格波动,或对公司盈利造成一定影响。

5)食品安全风险。速冻食品安全问题为重中之重,若行业或公司生产、储存中出现食品安全问题,会对公司发展造成负面影响。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号