-

全球毛纺隐形冠军,新澳股份:羊毛羊绒双轮驱动,市场份额将提升

老范说评 / 2022-07-06 06:22 发布

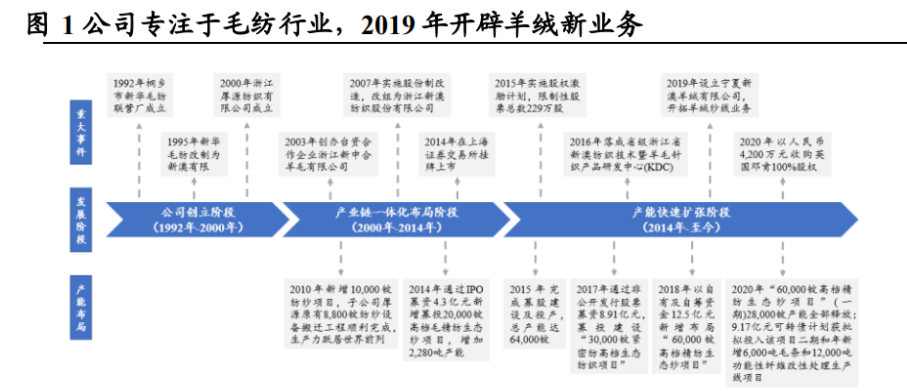

1. 砥砺三十年,成就全球毛纺龙头企业

1.1. 深耕毛精纺纱业务,羊毛羊绒双轮驱动

全球羊毛纺纱领军企业,拓展羊绒业务注入公司发展新活力。公司始建于1991年,主营业务为毛精纺纱线的研发、生产和销售,主要产品为羊毛纱线、羊绒纱线及中间产品羊毛毛条,主要应用于下游纺织服装领域,历经三十年发展,成为全球毛精纺细分行业龙头。

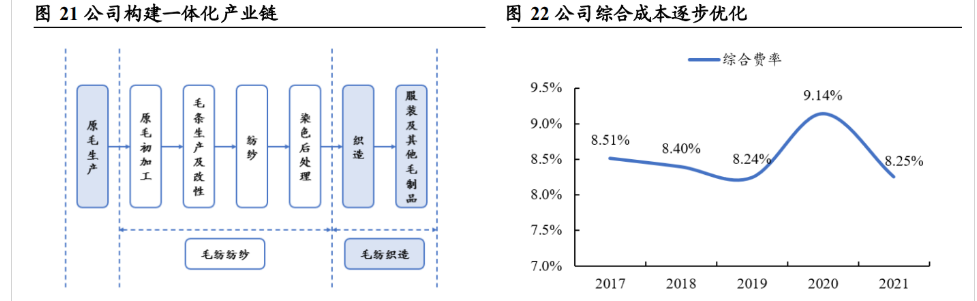

纵向维度,公司不断向上下游进行资源整合,实现了集毛条制条、改性处理、纺纱、染整于 一体化的纺纱产业链。

横向维度,公司坚持扁平化宽带发展,2019年设立新澳羊绒,2020年收购英国邓肯,横向开辟羊绒纺纱新业务,增强公司市场竞争力。

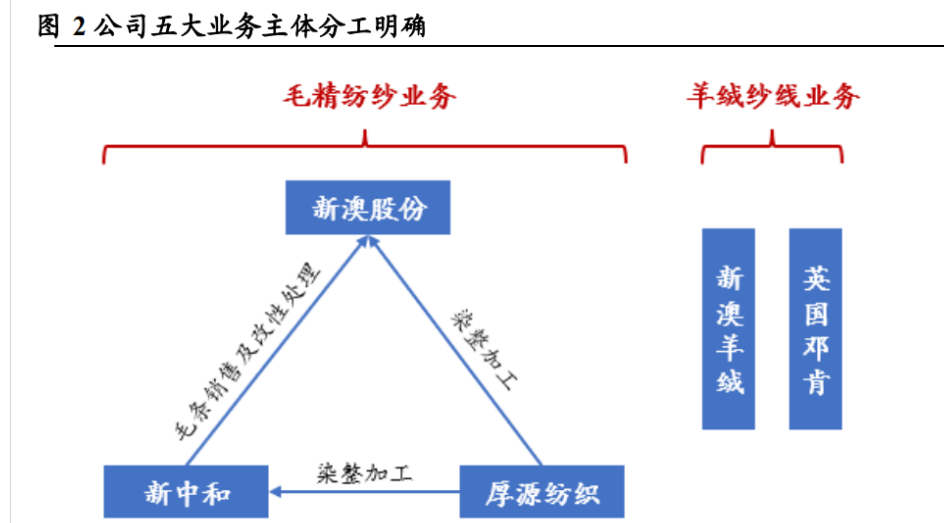

坚持以新澳股份为主体,各子公司专业化分工生产、独立销售的市场化经营模式。

公司主要包括五大业务主体:

1)新澳股份:采购毛条生产纱线并对外销售;

2)新中和:采购澳大利亚、新西兰等地的优质羊毛,生产毛条,一部分供应给新澳股份,其余对外销售,同时为新澳股份提供毛条改性处理加工服务;

3)厚源纺织:提供染整加工服务;

4)新澳羊绒:生产销售羊绒纱线并提供羊绒加工服务;

5)英国邓肯:位于苏格兰的世界知名羊绒纱线生产商。

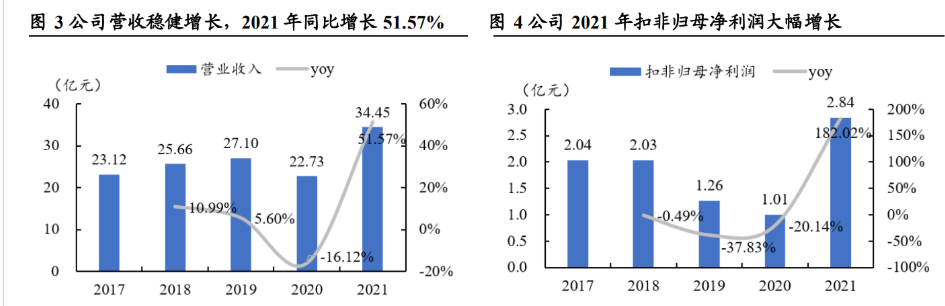

1.2. 公司长期经营稳健,羊绒业务快速放量

公司营收及净利规模平稳增长。2016-2021 年公司收入稳健增长,CAGR 约为13.43%。2021年公司营收为34.45亿元,较2020年同比增长51.57%,较历史最高值增长 27.14%;扣非归母净利润为 2.84 亿元,同比增长 182.02%,较历史最高值增长 39.32%。

主要系国内外纺织服装需求逐步好转,下游市场需求在“双循环”驱动下快速恢复叠加前期去库存调整,客户订单需求旺盛。

同时,品牌对供应商的优中选优倾向使得市场份额逐步向头部企业集中,行业龙头的优势越来越明显,公司整体经营环境较去年同期有所改善,订单数量趋于饱和。

扣非归母净利润增速显著主要系公司强化激励考核机制,优化产销策略降低生产成本以及原材料价格低位修复带动公司产品售价提升。

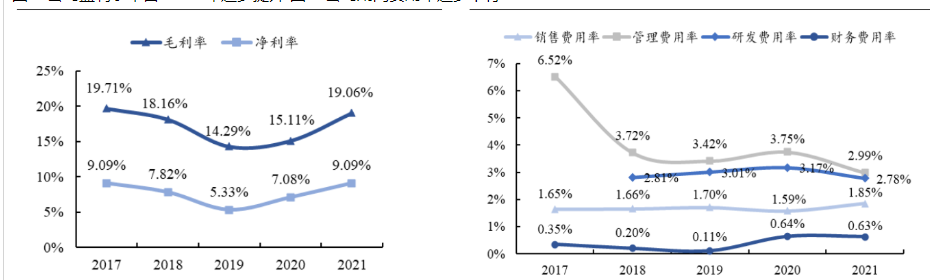

自 2019 年以来,公司毛利率与净利率逐年提升。

2021年公司毛利率 19.06%,较 2020 年增加 3.95pct,主要系公司自 2021 年起优化产销策略,由“以销定产、促产”模式转变为“以产促销”模式,通过量产降低单位制造成本。同时,羊毛价格于 2020 年 9 月触底反弹,2021 年经历低位修复上涨后转入平稳波动,伴随着羊毛价格回暖,公司毛利率有望创新高。

公司注重降本增效,期间费用率持续优化。

2021 年管理费用率由 3.75%减至 2.99%,研发费用率由 3.17%减至 2.78%,财务费用率由 0.64%减至 0.63%。2021 年销售费用率增加至 1.85%,主要系羊绒板块逐渐步入正轨,销售额的增加使得销售费用同比例增加。

除销售费用率外,其余费用率在报告期内均有所下降,综合费用率从 2020 年的 9.69%下降至 2021 年的 8.66%,公司综合成本最优化理念成果显著。公司毛利率改善叠加期间费用率持续优化,带动净利率提升。 2021 年公司净利率 9.09%,较 2020 年增加 2.01pct,超过 2017 年净利水平创历史新高。

图 5 公司盈利水平自 2019 年逐步提升 图 6 公司期间费用率逐步下行

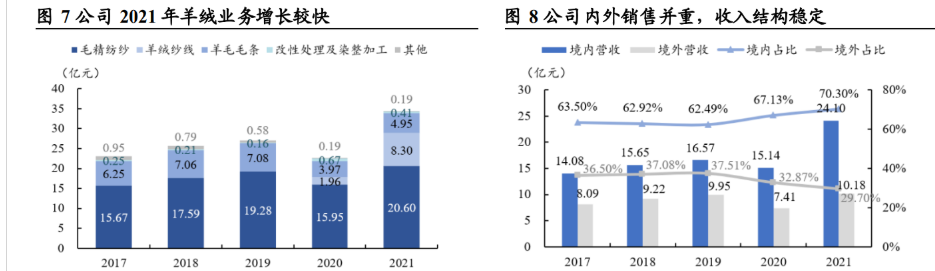

分产品看,毛精纺纱业务营收贡献突出,羊绒业务发展迅速。

2021毛精纺纱产销量突破瓶颈,产量为 1.40 万吨,销量为 1.34 万吨,分别超出历史最高产销量约 0.3 万吨。

羊绒纱线业务逐渐步入正轨,2021 年羊绒纱线产量同比增长 311.64%,销量同比增长 368.27%。因公司侧重羊绒纱线业务的拓展,毛精纺纱业务营收占比较上年同期略有减少,但仍居于高位,2021 年毛精纺纱业务营收为 20.60 亿元,占比 59.78%。

羊绒纱线业务营收增长较快,2021 年营收为 8.30 亿元,同比增长 324.60%,营收占比由 8.60%增至 24.10%。

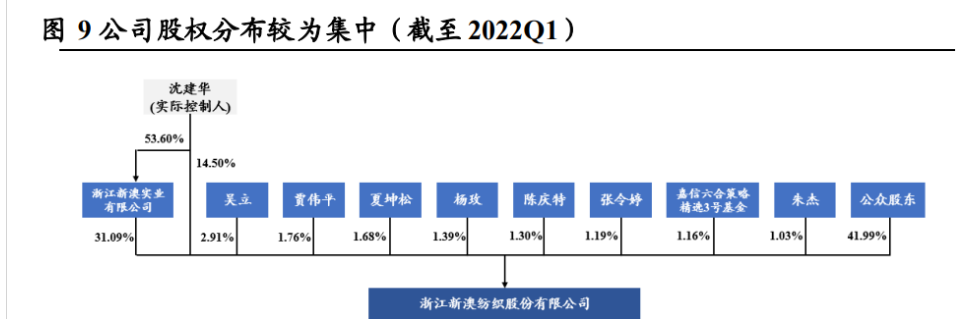

分地区看,公司内外销售并重,收入结构稳定。

公司营销渠道覆盖国内大多省份和境外二十多个国家和地区,采取“以国内大循环为主体、 国内国际双循环互相促进”的发展策略,公司内销业务占比不断增加。

近年来,国内消费市场对行业复苏的贡献度有超过国际市场的趋势。

2021 年公司境内营业收入为 24.10 亿元,同比增长 59.16%,占比 70.30%。2021 公司年境外营业收入为 10.18 亿元,同比增长 37.35%,占比 29.70%,但考虑到部分境内业务涉及间接出口,预计真实出口业务占比在 50%左右。

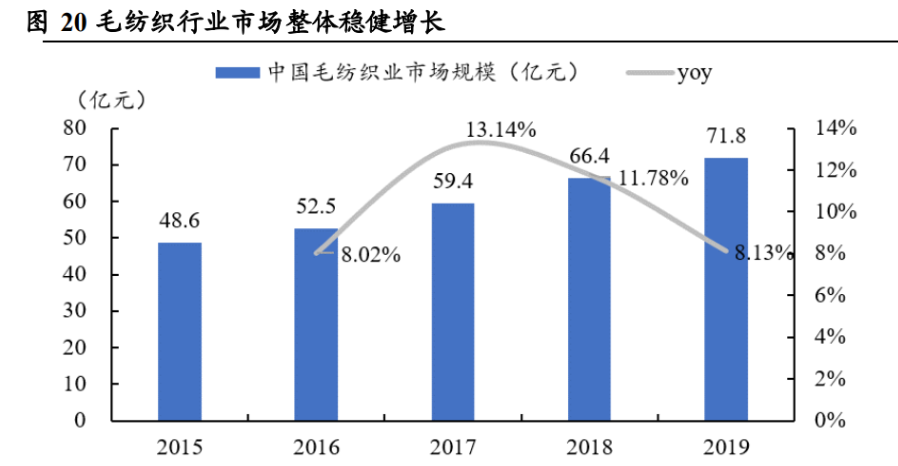

1.3. 实控人股权集中,绩效考核激发经营活力

实际控制人持股稳定,从无减持,看好企业发展前景。董事长沈建华深耕毛纺行业多年,截至 2022Q1,直接持有公司股份 14.50%,通过浙江新澳实业有限公司持股 31.09%,合计持股 31.17%,是公司的实际控制人,自公司上市以来从无减持,看好公司的未来发展。

管理层接棒履新,绩效考核注入经营活力。

2021年原总经理退休离任,新任总经理顺利交接,当前管理层为 70 后、80 后,趋于年轻化。同时 2021 年进一步完善薪酬管理体系,管理层绩效考核以 ROE 目标为导向,实行超额利润分成,充分激发员工工作积极性。(报告来源:远瞻智库)

2. 澳毛价格进入上行周期,行业龙头有望受益

2.1. 需求端:户外兴起+消费升级,羊毛羊绒需求旺盛

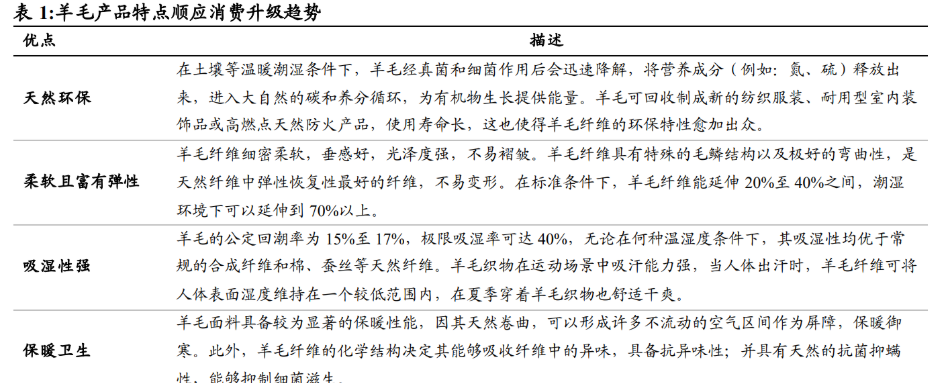

国内毛纺织行业市场整体稳健增长。2015-2019年国内毛纺织行业市场规模由 48.6 亿元增长至 71.8 亿元,CAGR 为 10.25%。

2021年毛纺行业历经上半年市场需求的强势反弹,中期受到新冠疫情的影响,原材料价格的波动以及后期部分地区的限电、国际贸易货运不畅、国际局势不明朗等多方因素的影响,行业整体从强势反弹趋于平稳,总体而言行业复苏态势并未改变。

消费升级趋势下羊毛羊绒产品市场空间广阔。羊毛作为天然纤维凭借其良好的舒适性、吸收性、可降解性、抑菌除异味等特点受到国内外高端客户的青睐。随着人们消费习惯向绿色、自然的生态回归和升级,羊毛羊绒产品焕发出新的生命力,逐步向中高端市场发展,市场空间有望进一步打开。

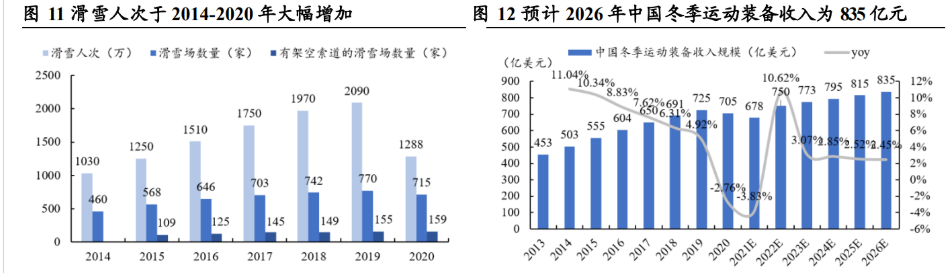

户外运动领域需求旺盛,毛纺织品更多应用于运动鞋服领域。羊毛羊绒产品可应用于瑜伽、滑雪、骑行、徒步等多种户外运动领域,应用场景丰富,许多品牌也开始推出羊毛羊绒类运动产品,未来市场空间广阔。2014-2019 年,中国滑雪人数从 1030 万人次提升至 2090 万人次,滑雪场数量也近翻倍增长。

2022年北京冬奥会的举办,大大促进了国内冰雪运动市场的快速发展,据《2020 中国滑雪产业白皮书》,中国滑雪爱好者的数量及人均滑雪次数明显增加,2020 年滑雪者在国内滑雪场的人均滑雪次数由 2019 年的 1.60 次上升为 1.91 次,按近五年滑雪人次平均数,中国以 1704 万次排在全球第 8 位。

根据 Statista,未来五年中国冬季运动装备市场收入规模不断提升,2026 年有望达 835 亿元,市场空间广阔。

2.2. 供给端:行业龙头地位稳固,中小产能加速出清

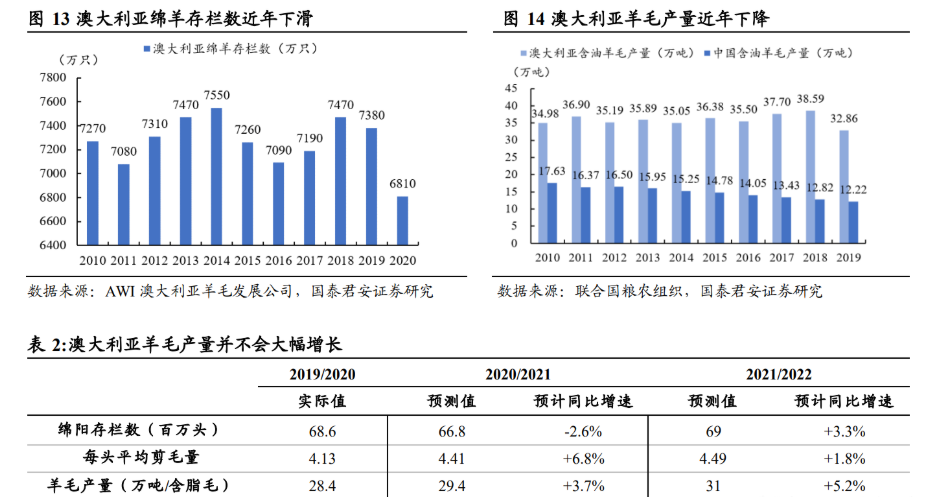

羊毛供给相对稳定,产量难以大幅增长。澳大利亚的羊毛生产基地全球最优,澳毛杂质少、白度高,羊毛产量占比超 20%,位列全球第一。

但近年来澳洲绵羊存栏量持续减少,羊毛产量也同步下降。2020 年,澳大利亚绵羊存栏数同比减少 7.72%,2019 年澳大利亚含油羊毛产量同比减少 14.85%,下降幅度较大。

随着 2020 年 9 月澳毛价格的触底回升,预计澳毛供给会有所增长,但难以刺激牧民大幅增加绵羊存栏量。而且从绵羊养殖到羊毛生产还需要一定的周期,在此期间澳毛的供给并不会大幅增长。

毛纺织行业重新洗牌,加速中小产能出清。毛纺织行业作为传统制造业,呈现大型制造商较少,中小型制造商居多的竞争格局,近几年受到澳毛价格下行、以及突发的新冠疫情等因素综合影响,整体毛纺行业低迷,盈利困难,众多小企业难以抵御下行周期,退出 毛纺市场,甚至部分大企业也陷入了经营困境。

而公司在这一时期逆势扩产,凭借自身优秀的综合竞争力,获得制造业“精梳羊毛纱单项冠军”,进一步提升市场份额,提高市场影响力。

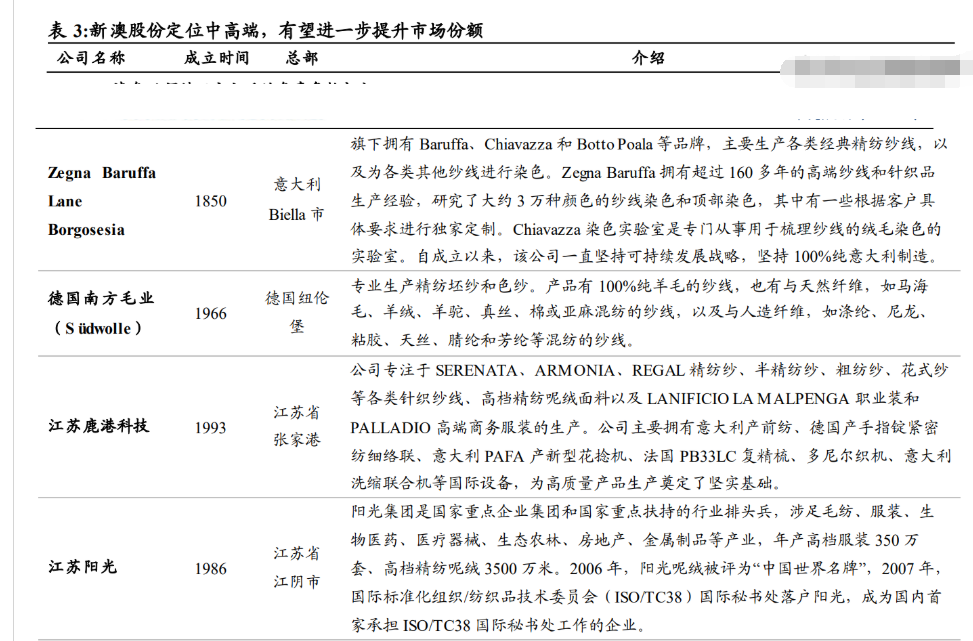

中高端毛纺行业三足鼎立,新澳股份优势突出。

从全球范围来看,中国、意大利、德国、美国和日本是毛纺原料的主要进口国,与新澳股 份规模相近的头部毛纺企业主要有:

1)意大利 Baruffa:拥有 150 年 制造历史,主要产品为精纺纱线,生产基地遍布欧洲、亚洲及北美洲,崇尚纱线色彩研究但是近年来效益不佳;

2)德国南方毛业:成立于 1966 年,在中国建立生产基地张家港扬子纺纱有限公司,针织与梭织纱线产能合计超 2.5 万吨,暂居全球第一;

3)江苏鹿港科技:成立于 1993 年,主要生产各类精纺纱及半精纺纱;

4)江苏阳光:现有精纺纱锭产能约为 12 万锭,略小于新澳股份。

中高端毛纺市场中,新澳股份与 Baruffa、德国南方毛业形成三足鼎立的格局,三者在中高端毛纺行业的市场份额在 15%-20%,但新澳具有生产成本更低、产业链完整交付速度更快,服务能力更强等优势,未来市场份额有望进一步扩大。

2.3. 澳毛价格触底回升,有望持续带动价增

原材料价格波动直接影响毛纺产品价格,进而影响公司毛利率。纺织业直接材料占主营业务成本比例较高,公司 2021 年直接材料成本占 比为 84.30%。主要原材料采购价格出现波动会直接影响公司的成本控制,因此羊毛价格的波动极大程度上影响了毛纺行业的原材料成本及 产品价格,进而影响毛利率。

新澳采购的羊毛主要为澳大利亚原产羊毛,澳毛价格由澳大利亚羊毛拍卖市场的公开拍卖价格决定。澳毛价格透明,市场化程度高,产业上下游已经对澳毛价格波动形成响应机制:如果澳毛价格长期处于高位,毛纺价格会上升,从而抑制产品需求;如果澳毛价格剧烈下跌,企业将面临存货跌价、业绩下滑的风险。

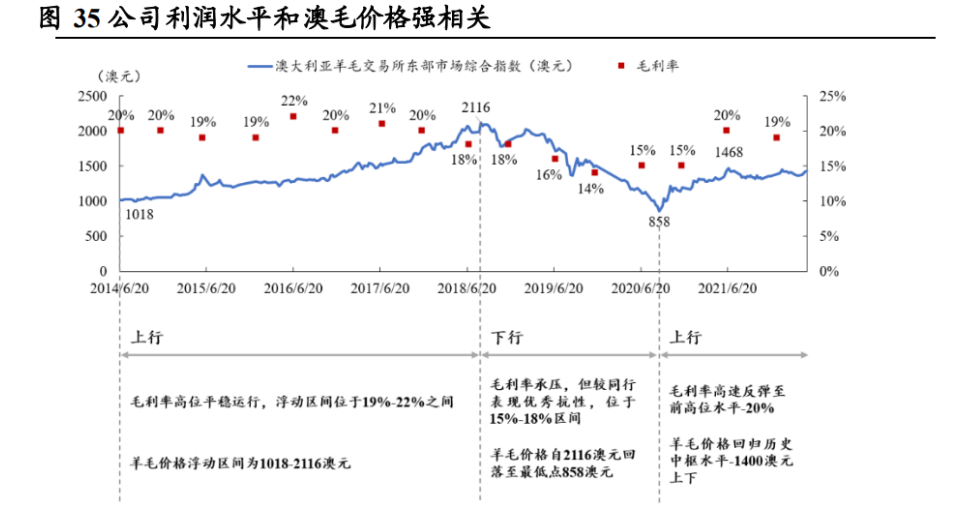

公司利润水平与羊毛价格呈强相关性,澳毛价格上行奠定公司高毛利基础。

澳毛价格在 2014H1-2018H1 呈稳步增长态势,澳毛价格从 2014 年 7 月的 1018 澳元上涨至 2018 年 8 月的历史最高点 2116 澳元,区间价格涨幅高达 100%,在此期间,公司毛利率长期维持高位稳定运行,位于 19%-22%之间。

2018H1-2020H1 受到和疫情的双重冲击,澳毛价格持续走低,从历史最高位 2116 澳元跌至 858 澳元,跌幅达 59%。澳毛价格的急速下跌,使得公司业绩承压,毛利率下滑,在 15%-18%的区间波动,但较同行表现出了强势的抗性。

2020 年 9 月,澳毛价格正式探底回升,随着疫情的好转和经济的逐步恢复,羊毛需求的向好和供给的稳步向上,我们预计澳毛价格有望温和上升,进一步带动公司价增及盈利能力的提升。

澳毛价格温和上行,低价库存有望提升毛利率,合同执行率有望显著改善。

2021 年公司原材料库存余额 7.71 亿元,存货余额占比 50%,在澳毛价格温和上行的背景下,产品单价有望提升,叠加公司大量的低价库存,毛利率有望改善。

同时过去原材料价格大幅下滑,合同执行率大打折扣,当前羊毛价格回升,有利于市场信心和产品价格的回升,从而保障合同执行率。(报告来源:远瞻智库)

3. 宽带战略打开市场空间,产能扩张保障公司发展

3.1. 坚持扁平化宽带发展,构建多层次品牌体系

横向拓展羊绒业务,打开成长新曲线。

公司于2019年底设子公司宁夏新澳羊绒有限公司,羊绒产能 2760 吨,是全国最大的羊绒纱线生产基地之一;2020 年花费 4200 万元拍得百年历史的高端羊绒纱线生产商英国邓肯股权(下游客户涵盖 Hermes、Chanel、Burberry 等奢侈品公司),羊绒产能约 250 吨,当下两者产能合计约 3000 吨,为公司打开羊绒中高端客户市场奠定基础。

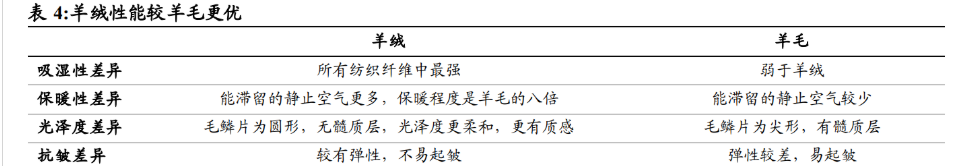

羊绒来源于山羊毛,其纤维平均细度比羊毛更细,保暖性能也更好,产品更舒适,通常用于高端服饰,相较于公司主营产品,羊绒产品定位更趋高端,是公司向奢侈端延申的重要一步。

羊绒资产扭亏为盈,经营逐步步入正轨。

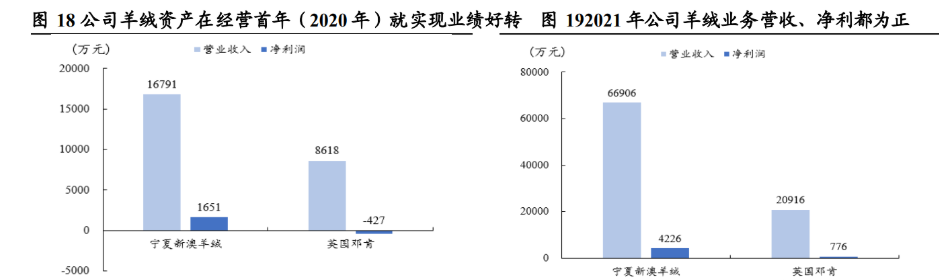

宁夏羊绒板块资产及英国邓肯公司在收购时均处于经营困顿状态,公司通过加大对于子公司的激励与考核,充分发挥员工的积极性并依托全球网络资源,优化订单结构(宁夏新澳:提升纯羊绒订单占比;提升自营比例),实现羊绒资产业绩的高速提升,改革成效初显。

在2020年首个经营年度,宁夏新澳羊绒实现营收1.68亿元、净利1651万元;英国邓肯实现营收8618万元,净利亏损427万元。但在2021年公司羊绒业务实现了较大突破,营收和净利规模成倍增长,宁夏新澳羊绒实现营收6.69亿元、净利4226万元;英国邓肯实现营收2.09亿元,净利776万元。

随着公司充分整合羊绒的产能资源、技术资源、客户资源及人才资源等,羊绒业务有望成为公司稳定的第二利润源。

构建多层次品牌体系,发挥产业协同效应。

公司根据客户需求,针对不同细分市场打造包括 Cashfeel、LANA BLEND、Luxury&Empire、Easy Care 等知名品牌,覆盖中端、高端、奢侈端,以及服饰、运动、家纺等多品种、多档次、系列化的产品结构体系。

同时开拓粗纺、花式纺、半精纺等领域,实现产品多样化,为客户提供更多品种,更强功能,更广泛应用场景的纺纱产品,有利于公司更充分地获取市场份额并在高品质与品牌力的加持下享有一定的产品溢价。

此外,公司新拓展的羊绒业务与公司现有业务可产生良好的协同效应,进一步增强公司的市场竞争力。

3.2. 产业链一体化优势显著,研发创新开拓新下游

纵向实现产业链一体化,铸就交期、品质、成本优势壁垒。公司具有集毛条制条、改性处理、纺纱、染整、销售于一体的纺纱产业链,在交期、品质和成本控制方面都领先于业内其他制造商,一体化优势显著。

1)交期:公司加大自动化建设,在产业链一体化优势下实现原材料和产品的快速周转,通常交期为 30-40 天,同行交期需要 2 个月以上,此外公司成功搭建快反供应链,可为电商等快反客户提供 15 天交期,充分满足客户对于产品交期的要求。

2)品质:公司有自建染厂,并通过打通产业链上下游,优化内部流程,坚持高质量产品理念的同时不断提升产品附加值,主要产品毛精纺纱线毛利率稳定在 20%左右。同时子公司新中和厚源纺织分别为公司提供羊毛毛条及染整加工服务,确保了产品的质量和稳定性。

3)成本:公司通过规模经济有效摊薄了综合成本并通过改造设备有效提高运行效率。

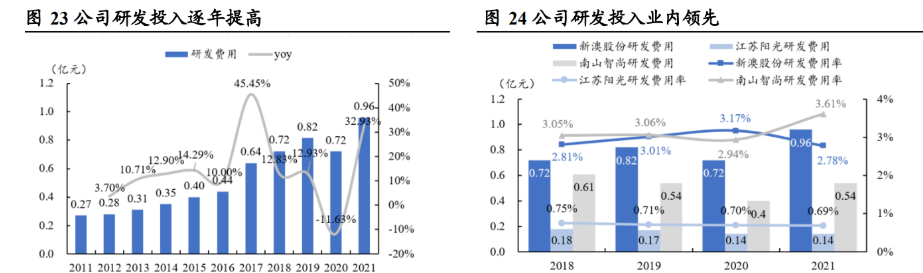

公司重视研发投入,积极开拓高景气新下游。

公司重视研发创新体系建设,始终坚持高质量发展,近年来公司研发费用总体持续增长,维 持在 3%左右,2020 年达 3.17%,2021 年略下降为 2.78%。

公司研发投入行业领先,投入强度高于同行,是高新技术企业,浙江省创新型示范企业。目前公司已形成以国家毛纺纱线产品开发基地及省级企业技术中心为平台基础、以省级重点企业研究院(KDC)为支点,以博士后工作站为动力的研发体系,不断进行产品创新、技术创新,提升公司产品的核心竞争力。

公司拥有独立产品设计开发团队,一方面根据客户需求设计出个性化产品,另一方面通过自身设计优势引导客户选择,进行从“以市场为导向”到一定程度上“引导市场发展”的角色转变。

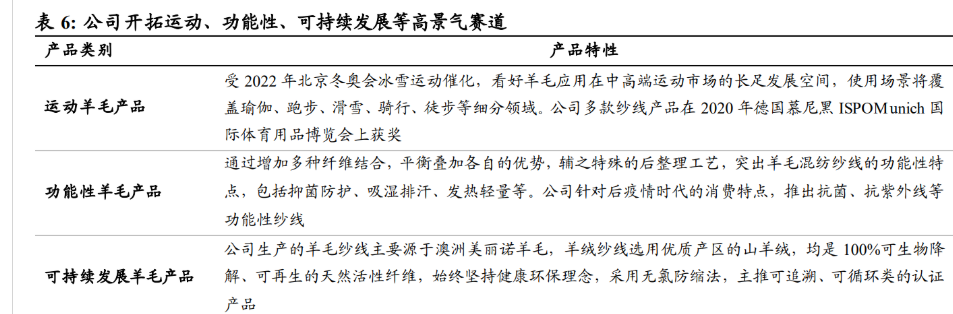

公司通过自主研发不同功能特点的产品以探索新业务扩张的可能性,新产品包括运动羊毛产品、功能性羊毛产品和可持续发展羊毛产品等,拓展羊毛产品的应用范围及应用时间,满足不同客户的需求。

3.3. 营销网络覆盖全球,产能建设持续推进

营销网点覆盖全球,服务全球 4000 多家客户、500 多个品牌。

公司目前已经建立较为完整的国际销售网络及研发中心,营销网点遍布全球,覆盖国内外二十多个国家和地区,始终坚持“以国内大循环为主体、国内国际双循环相互促进”的发展方针。

同时,公司因地制宜,采取市场本土化策略,不同地区的销售网点聘请当地人群进行销售并制定与区域相匹配的销售模式。目前公司在全球范围内拥有 4000 多家客户,服务 500 多个品牌且多为国内外主流品牌,一线订单的占比较高。

从收入结构上来看,公司境外直接收入占比在 30%-40%,但考虑到部分境内业务涉及间接出口,因此预计真实出口业务占比约 50%。

公司保持与原有优质客户良好合作的同时积极开拓运动等新客户领域。

公司与国内外众多中高端服装品牌建立了良好合作的关系,目前已积累了 4000 多家老客户基础。

公司的产品定位中高端,自公司成立以来,已与 500 多家中高端服装品牌达成合作关系,包括 Hermes、Chanel、Burberry、Prada、Armani 等国际奢侈品牌,Tommy Hilfiger、Sandro、COS、Muji 等国际知名品牌以及哥弟、雅莹、太平鸟、江南布衣、宝姿等国货品牌,优质的客户基础奠定了公司的产品销量。

同时公司积极开拓运动等新客户领域,运动场景覆盖瑜伽、跑步、滑雪、骑行和徒步等多个细分运动领域,与始祖鸟、Lululemon、Icebreaker 等全球知名运动户外品牌建立合作,目前公司的运动品类纱线销量占比趋于 20%。

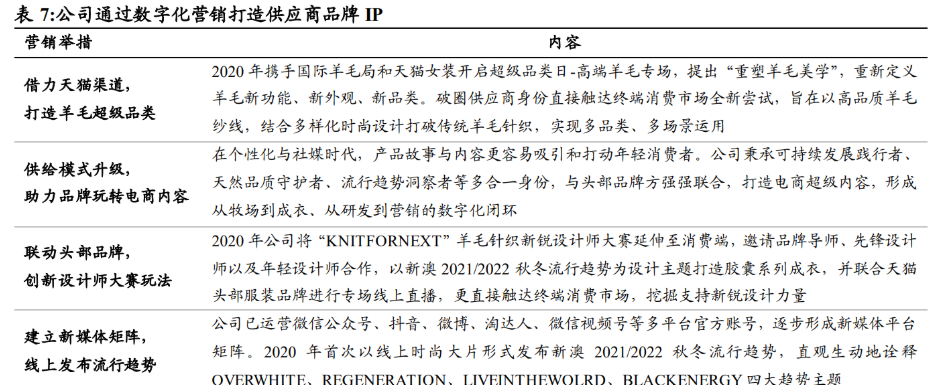

数字化营销破圈,打造供应商品牌 IP。

公司逐渐从传统的B2B模式转变到 B2C 模式,挖掘 C 端用户的需求,通过数字化营销的方式将供应链专业技术性的内容转化为个人客户更容易理解的内容,以直观的方式将产品背后的原材料呈现给消费者,刷新消费者对于供应商的认识,打造公司的品牌 IP。

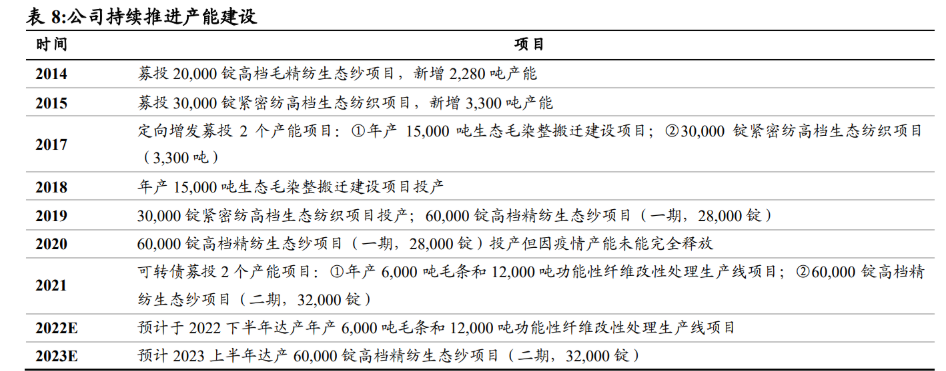

过去 3 年逆周期建设并投放产能,推动公司产能规模持续扩大。

2014 年公司上市时,精纺纺纱产能约为 6,600 吨,毛条产能约为 7,000 吨,改性处理产能达 10,000 吨,染整产能达 8,000 吨,2014/2015/2019 年公司分别新增了 20,000/30,000/28,000 锭(60,000 锭精纺纱项目第一期)纺纱设备,分别增加了约 2,280/3,300/4,000 吨精纺纺纱产能,预计公司现有精纺纺纱产能约为 16,000,目前已投产约 14,000 吨,其余产能预计在未来两年内完全释放,届时公司将成为全球最大的精纺生产企业。

截至目前,公司已有约 14,000 吨毛精纺纱线、3,000 吨羊绒纱线、7,0000 吨羊毛毛条以及上万吨改性处理和染整加工产能,为承接客户订单奠定坚实基础。

4. 盈利预测及估值

4.1. 盈利预测

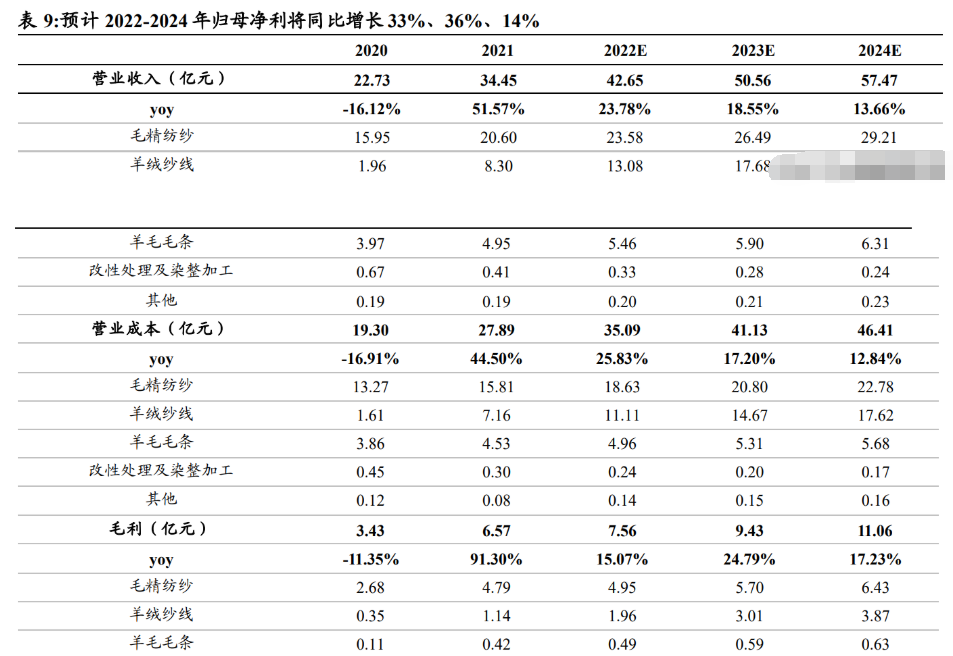

核心假设: 收入

1) 毛精纺纱线:该业务是公司收入的主要来源,随着产能的扩张,预计公司毛精纺纱线业务将继续增长,2022-2024 年该业务的收入达 23.58/26.49/29.21 亿元;

2) 羊绒纱线:该业务是公司近年来新开拓的业务,公司着重拓展该业务,2022-2024 年该业务的收入达 13.08/17.68/21.49 亿元;

3) 羊毛毛条:该业务是受原材料价格波动影响最大的业务,随着公司产能的释放以及价格的稳定上行,预计 2022-2024 年该业务的收入达 5.46/5.90/6.31 亿元;

4) 改性处理及染整加工:该业务占比较小,预计 2022-2024 年该业务的收入达 0.33/0.28/0.24 亿元;

5) 其他业务:预计 2022-2024 年该业务的收入达 0.20/0.21/0.23 亿元。

毛利率

1) 毛精纺纱线:毛利率与羊毛价格显著相关,随着羊毛价格的温和上行后维稳,预计 2022-2024年该业务的毛利率为21%/21.5%/22%;

2) 羊绒纱线:随着公司改变羊绒纱线业务的盈利模式(由代工转为自营),该业务的毛利率逐年提升,预计 2022-2024 年的毛利率为 15%/17%/18%;

3) 羊毛毛条:该业务毛利率长期稳定在 9%-10%,叠加公司具有产业链一体化优势,可有效平滑该业务的毛利率波动,假设 2022-2024 年该业务的毛利率为 9%/10%/10%;

4) 改性处理及染整加工:假设 2022-2024年该业务的毛利率均为28%;

5) 其他业务:假设 2022-2024 年该业务的毛利率均为 30%。

费用率

1)销售费用率:公司费用率较为稳定且持续优化,假设2022-2024年销售费用率分别为 1.7%/1.6%/1.5%;

2)管理费用率:公司费用率较为稳定且持续优化,假设 2022-2024 年销售费用率分别为 2.8%/2.7%/2.6%;

3)研发费用率:公司注重产品的设计研发投入,预计未来公司将保持较强的研发投入力度,假设 2022-2024 年研发费用率均为 3%。

盈利预测:

根据上述假设,预计 2022-2024 年公司营业收入分别为 42.65/50.56/57.47 亿元,同比增长 23.78%/18.55%/13.66%,归母净利润分别为 3.96/5.39/6.17亿元,同比增长32.71%/36.25%/14.39%。

4.2. 估值 PE 估值法

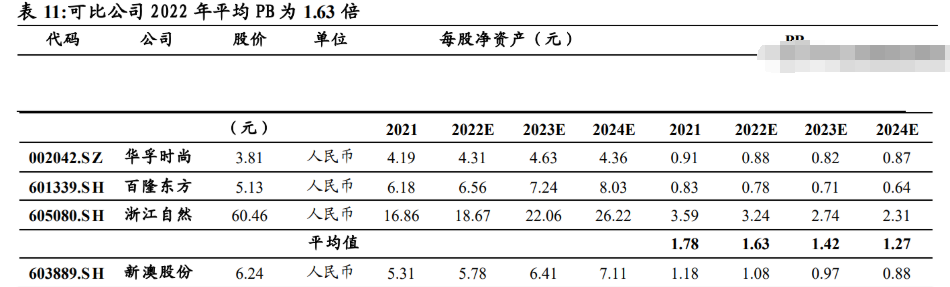

根据公司的业务类型,我们选择华孚时尚、百隆东方及浙江自然作为可比公司,2022-2024 年可比公司的平均 PE 分别为 12/10/9 倍。参考行业平均值,给予公司 2022 年 12 倍 PE,合理估值为 9.55 元。

同样选取华孚时尚、百隆东方、及浙江自然作为可比公司,2022-2024 年可比公司的平均 PB 分别为 1.63/1.42/1.27。参考行业平均值,给予公司 2022 年 1.63 倍 PB,合理估值为 9.45 元。

综合 PE 和 PB 估值法,我们取平均值,给予公司目标价 9.50 元。

5. 风险提示

疫情反复的风险:疫情反复会影响公司的日常运营或打击下游需求,进而对公司的经营状况产生负面影响。

原材料价格波动的风险:公司产品主要原材料为澳大利亚原产羊毛及半成品羊毛毛条,羊毛价格的波动将会传导至毛纺行业原材料成本及产品价格,若羊毛价格波动过大,或影响公司利润水平。

扩产不及预期的风险:公司当前产能处于供不应求的状态,若产能投放不及预期,则长时间难以改善交期,从而产生订单违约风险,错失市场机会,影响公司业绩。

汇率波动的风险:公司部分销售收入来源于外销且公司主要原材料羊毛主要从澳大利亚进口,因此汇率波动会对公司经营收入和成本产生一定的影响。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号