-

方正证券分析报告:股东风险化解,业务重回正轨

老范说评 / 2022-07-05 10:34 发布

行业分析:革故鼎新,商业模式重定位

传统证券业务从成长期进入饱和期

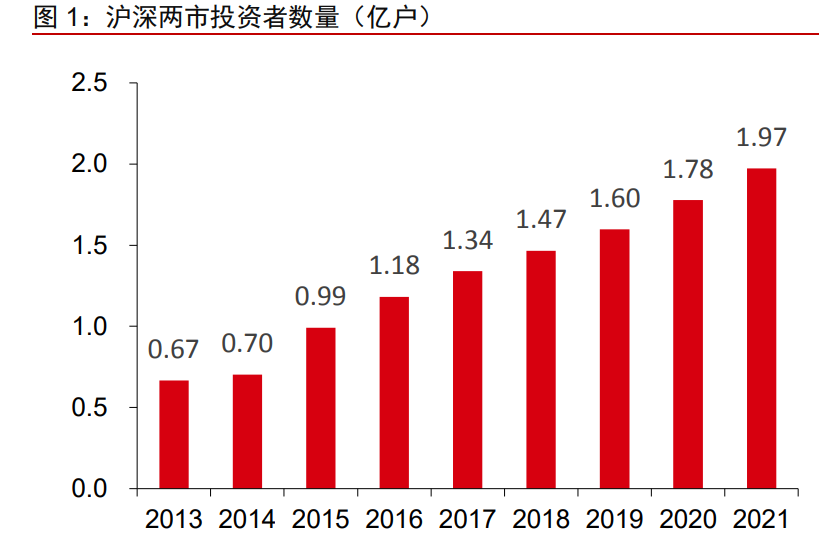

经纪业务:互联网释放成长潜力,持仓客户占比和信用客户占比下滑。互联网扩大 投资者覆盖面,释放增长潜力。2013 至 2021 年,A 股投资者总数从 6669 万户增加到 19741 万户,增长 196%。其中,近 5 年投资者年增长率始终保持在 10%左右,呈现较 为稳定的成长势头。但高质量客户占比出现下滑。根据调研数据估计, 2015 至 2021 年,持仓投资者占投资者总数从 41%降到 26%,信用投资者占比从 4.0% 降到 3.1%。持仓客户比例和信用客户比例的下滑,体现了传统经纪业务增长乏力。

投行业务:注册制带来行业结构变化,股权融资总量受制于市场流动性。根据数据,2021 年上半年,APAC 地区(东亚、东南亚及澳洲)IPO 数量占全 球 55%,沪深交易所分别以 140 家和 105 家的 IPO 数量,分列全球交易所的第二、三位。 中长期看,大中华区域仍是全球股权融资的核心市场。但短期看,股权融资受制于二级 市场的流动性。历史上看,A 股年度股权融资规模大约是当年 A 股日均交易额的 2 倍左 右。注册制推行后,对投行业务的研究、定价、销售能力的要求提高,必然会导致投行 业务格局集中,核准制下的通道型投行模式前景不容乐观。

信用业务:需寻找融资业务和股票质押业务的新驱动。两融业务,截至 2021 年末, A 股市场两融余额为 18322 亿元,占流通市值比例为 2.45%,未来随着散户机构化和更 多的衍生金融工具推出,融资余额市值占比可能逐渐下降。质押业务,2018 年质押风险 暴露之后,监管引导券商收缩股票质押业务,预计未来的质押业务将限定于投行服务实 体框架下,是小而精的模式,而非大规模的交易型信贷业务。(报告来源:未来智库)

高质量发展,证券业亟待突破

证券行业总量繁荣,但边际效率出现下滑。2016-2021 年,中国证券行业营收增长 53%,净利润增长 55%,净资产增长 57%,总量呈现繁荣。但是效率指标表现方面,行 业净资产回报率出现下滑,从 7.53%下降到 6.44%。效率下降并非由股市活跃度下降导 致,这是传统业务进入稳定期之后的必然结果。

展望未来,证券行业已进入准入放开的新周期,竞争压力不容忽视。随着外资持股 比例和业务牌照的放开,现有平衡的竞争格局将会被打破。根据经验,外资券 商主要依靠专业能力在资产管理、机构服务、交易业务和财富管理领域开展业务,而本 土券商则是依靠资本和渠道能力在零售、投行、融资和投资业务领域进行防御。中国资 本市场正在深化改革,金融管制进一步放松,新业务和新产品层出不穷,这样的周期更 适合外资券商展业,本土券商未来将面临较大的压力。

创新驱动的新周期已然开启

未来几年是对券商创新能力的检验,包括新业务、新产品以及传统业务的新模式。 当下证券行业已经在政策、市场、创新机制层面迎来了创新改革的时间窗口。 政策:鼓励创新、扶优限劣的新周期。2019 年 9 月,证监会提出“深化资本市场改 革十二条”,从参与者、市场规则和监管制度三个方面对资本市场改革进行了系统性规划, 再加上新《证券法》的落地,一个高质量和高效率的资本市场体系正在建立。2019 年以 来出台的证券行业监管政策从纠偏过度从严政策,到延续既定改革,再到寻求新突破, 证券行业监管政策已经回到放松约束和鼓励创新的轨道。

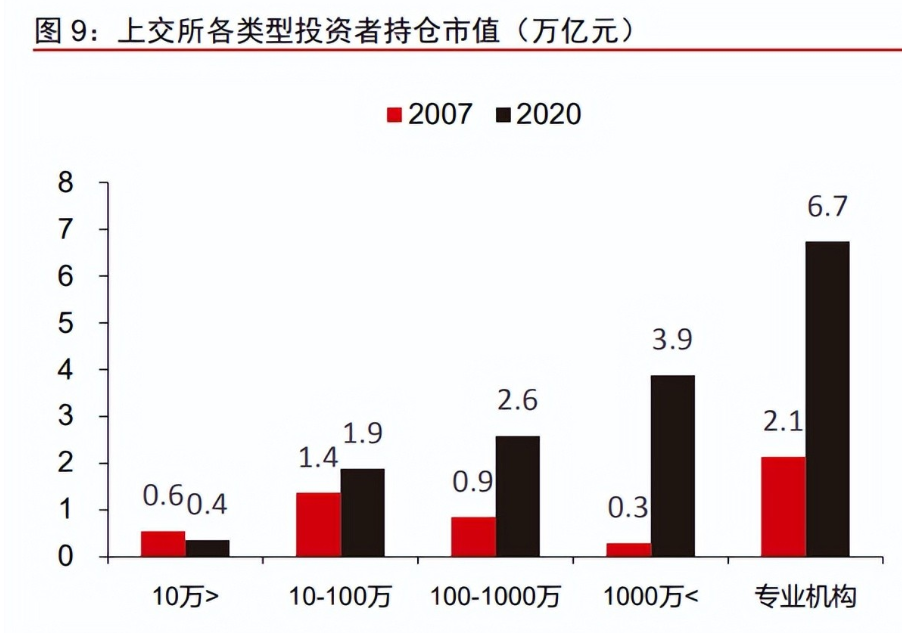

市场:机构化大幕开启,业务重心再调整。2020 年末与 2007 年对比,上交所散户 投资者(持股 10 万元以下)持股市值从 0.6 万亿降至 0.4 万亿元。同期,专业机构持股 市值从 2.1 万亿增加到 6.7 万亿元。未来在外资开放、注册制和税收优惠的共同作用下, A 股市场有望进入快速机构化的阶段。在机构化市场中,预计证券业务将呈现聚焦核心资 产、衍生品和场外业务高速发展以及从单一服务到综合服务三个特点。

交易机制:衍生品发展和多空机制完善。股票衍生品市场进入全面发展期。场内市 场,50ETF 期权推出以来始终保持高增长趋势,后续推出的沪深 300ETF 和指数期权, 也解决了单一品种需求过载的问题。场外市场、场外期权和收益互换规模自 2019 年起保 持持续增长。交易机制层面,融券制度改革为券商逆周期业务创新提供条件。科创板试 行的融券改革即将向主板和创业板推广,险资公募为融券市场提供了更为丰富的券源, 更灵活的转融券制度能激发对冲型投资者需求,融券业务将迎来新的发展机遇。

头部集中的行业格局

成熟市场证券业是集中的产业格局,国内证券行业头部集中趋势已现端倪。美国、 日本 TOP3 证券公司净利润行业占比基本保持在 40%以上。而中国证券行业受商业模式 同质化影响,仍是分散格局,2021 年 TOP3 净利润行业占比为 22%。海外证券行业的集 中,主要由以下三项因素促成:1. 牌照红利消失,缺乏竞争力的公司退出市场;2. 头部 公司借助资本扩张,扩大领先优势;3. 并购整合补齐业务短板,扩张市场份额。目前促 成海外证券行业集中的三个因素正在中国市场上发生。 随着传统业务饱和度提升,依靠牌照红利的商业模式进入瓶颈期,证券行业已进入 供给侧改革时段,财富管理转型、注册制改革、资产管理去通道和衍生品业务的马太效 应,将加速证券行业集中度提升,中国证券业终究将形成美国和日本市场一样的寡头格 局。

公司概况:经纪业务扎实、重整待发的中型券商

发展历程:多次并购、重整待发的中型券商

脱浙入湘,历经多次并购整合。方正证券前身为 1988 年成立的浙江省证券公司。 2002 年,方正集团收购公司 51%股权,公司正式更名为方正证券。方正集团接手后,公 司积极通过外延并购和国际合作推动公司发展。2008 年,方正证券收购湖南泰阳证券, 并将总部由浙江迁移至湖南;同年与瑞士信贷合资设立瑞信方正,吸收海外投行先进经 验;2014 年,方正收购民族证券,推动公司当年净资本规模跻身行业前十。融资方面, 方正证券于 2011 年完成 A 股 IPO 上市。截至 2021 年末,方正证券净资本规模为 246.44 亿元,位居证券行业第 19 位。

重整待发,历史风险基本出清。2015 年后,受股东纷争、民族证券原股东挪用出资、 股权质押风险暴露、控股股东债券违约等诸多因素影响,公司整体经营较为动荡。2021 年,公司历史风险逐步出清。根据公告,前股东挪用的 20.3 亿元资金已通过实 物抵债偿还;股权质押业务规模从 2017 年末 98.7 亿元压降至 2021 年末的 5.9 亿元,对 应担保品市值达 13.88 亿元,股票质押业务风险基本化解。股东层面,根据重整计划,未来平安人寿将控股公司第一大股东,同时全国社保基金已成为成 为公司第二大股东,公司未来有望重新走上发展轨道。(报告来源:未来智库)

股东结构&管理团队:平安人寿控股第一大股东,北向持股比例行业领先

平安人寿控股第一大股东,北向资金持股比例行业领先。截至 2022 年 5 月,新方正 集团持有方正证券 28.71%的股权,为公司的第一大股东。根据重整计划,重 整完成后新方正集团的股权结构为:平安人寿持股 66.507%,珠海华发(代表珠海国资) 持股 28.503%,债权人组成的持股平台持股 4.99%。全国社会保险基金理事会和中国信 达分别直接持有方正证券 13.24%、8.62%的股权,为公司的第二、三大股东。另外,北 向资金目前持有方正证券 15.75%的股权,外资持有公司 A 股的比例位居证券行业首位。 平安、珠海国资、全国社保、中国信达以及北向资金均为方正证券的重要股东方。

管理层主要来自于方正集团和公司内部。目前公司主要高管团队共 9 人,董事长施 华曾任方正集团执行委员会委员、副总裁,股东背景深厚。5 名副总裁中,吴珂和熊郁柳 先前任职于方正集团,分别分管公司人力资源、行政管理工作,股东方高管多侧重于内 部管理。姜志军、徐子兵、崔肖三位副总裁由方正证券自主培养,分别分管期货、资管 投行和自营衍生品业务。其他高管中,董事会秘书兼财务负责人何亚刚、首席风险官陈 飞以及合规总监孙斌均由公司自主培养。

盈利能力:经纪业务为核心驱动引擎,ROE 水平有待提升

近三年净利润增长显著,较历史高位仍有差距。营收方面,2021 年方正证券实现营 收 86.21 亿元,同比增长 14.31%;实现归母净利润 18.22 亿,同比增加 66.19%。其归 母净利润在 2019-2021 年分别实现 52.4%、8.8%和 66.2%的增长,呈明显的复苏趋势。 相较于多家收入利润创历史新高的头部及中型券商,方正证券的收入和归母净利润规模 较历史高位仍有一定差距。2021 年,方正证券收入和归母净利润分别为 2015 年的 78.98% 和 44.83%。 经

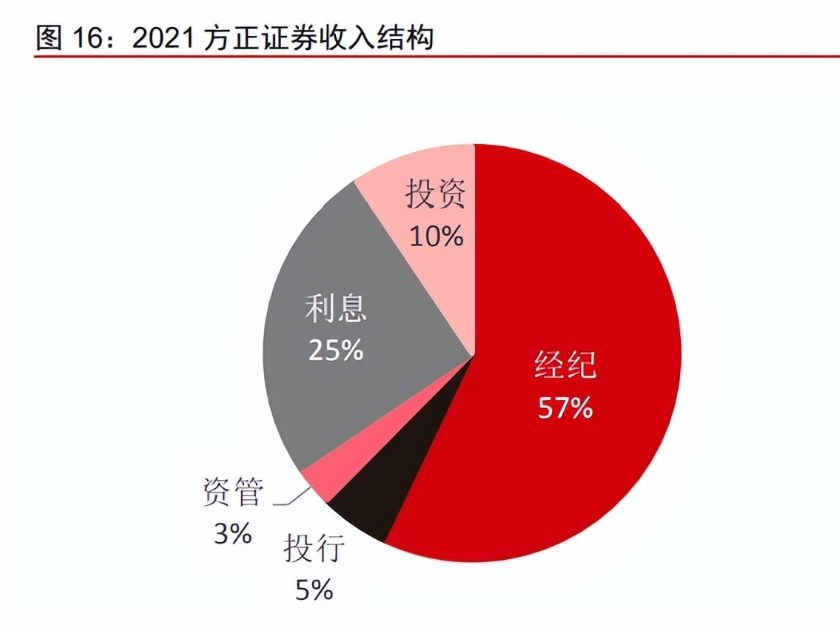

纪业务为核心驱动引擎。方正证券拥有财富管理、投资银行、资产管理和投资交 易四大业务板块。其中,财富管理板块是其主要收入和利润的来源。2021 年财富管理板 块贡献营业收入 68.44 亿元,占公司总收入的 79.4%;贡献营业利润 41.77 亿元,占总 营业利润的 155.28%。方正证券财富管理板块主要经营证券经纪业务、信用业务、代销 金融产品和期货业务。

其他业务板块中,投资业务包括权益、固收和衍生品的投资交易以及另类股权投资;投行板块通过全资子公司方正承销保荐提供股债券承销、ABS、新三板挂牌、并购重组 等服务;资管板块通过母公司资管部门、全资子公司方正和生投资、控股子公司方正富 邦基金和方正中期期货开展证券资产管理、私募股权基金管理、公募基金管理、期货资 产管理等业务。2021 年,三板块分别实现营业利润 11.90、2.92 和-0.06 亿元。

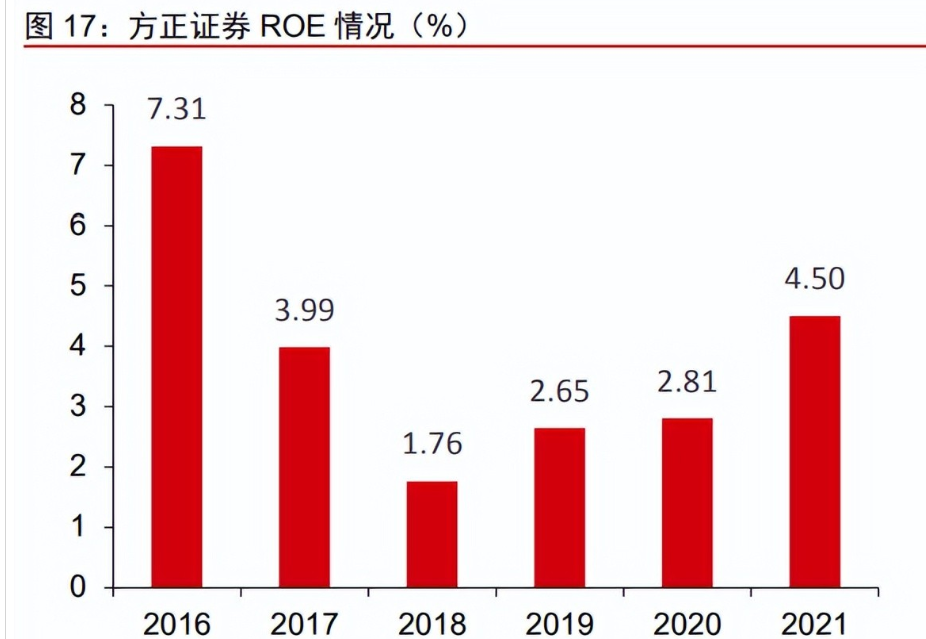

轻资产业务占绝对主导,ROE 水平仍待提升。2021 年,方正证券实现手续费收入 56.91 亿元(其中股票经纪 47.01 亿元、投行业务 4.39 亿元、资管业务 2.58 亿元),利 息净收入 20.61 亿元,投资收益+公允价值变动损益 7.59 亿元。如其他业务收入按净额 计算,轻资产业务收入占比 65%,轻资产业务收入占绝对主导。2019-2021 年,证券行 业加权 ROE 分别为 6.30%、7.27%和 7.83%,同期方正证券 ROE 分别为 2.65%、2.81% 和 4.50%,较行业平均水平仍有差距。

行业地位:位列行业中游,以经纪业务为核心延伸服务链条

位列行业第 20 名左右,行业排名整体稳定。截至 2021 年末,方正证券归母净资产 421.44 亿元,排名行业第 15 位;归母净利润 18.22 亿元,排名行业第 26 位。从总资产、 净资产、营收指标看,近三年公司整体业绩排名在行业 17-20 名之间。方正证券净利润 指标的排名相对落后,但是较 2020 年的第 32 位已有明显进步。方正证券距离头部梯队 仍具有一定差距,2021 年净利润仅为排名第 11 的申万宏源的 19.39%。

以经纪业务为核心发展多元业务体系。2021 年,我国共有 11 家券商归母净资产规 模突破 800 亿且净利润突破 90 亿元,组成头部队伍。而东方等 12 家券商净利润突破 20 亿元,归母净资产突破 200 亿元,整体位于行业中上游。方正证券净资产已达中上游行 列,但盈利能力较中上游队伍仍存在一定差距。在证券行业持续走向集中的过程中,中 型券商须明确自身业务发力点。方正证券传统经纪业务基础扎实,网点、客户、队伍、 平台体系完善,未来有望在两融业务、买方投顾、产品销售等方面延伸服务链条,打造 具备行业竞争力的多元业务体系。

经营分析:以经纪业务为核心的多元业务体系

经纪&信用业务:渠道规模位列行业前茅,重组孕育腾飞契机 经纪业务:渠道规模位列行业前茅,重组孕育腾飞契机。2021 年,方正证券经纪业 务手续费收入 47.01 亿元,占营业收入 57%,为公司最主要收入来源。其中,代理买卖、 席位租赁、代销金融产品和期货经纪收入分别为 29.54、5.66、4.51 和 7.31 亿元。方正 证券 2021 年代理股基交易额为 17.22 万亿元,市场份额 3.10%。客户方面,截至 2021 年末,方正证券客户总数超过 1330 万户,居行业第 8 位。渠道方面,2021 年方正证券 营业部总数达 361 家,区域分公司 26 家,分支机构总数居行业第 2。

财富管理:业务实力优于综合排名,持续推进产品体系构建。2021 年,方正证券实 现代销金融产品收入 4.51 亿元,同比增长 52.21%,排名行业第 13。方正证券公司持续 优化金融产品体系,构建覆盖主观股票多头、股票量化、CTA、套利、债券、宏观对冲等6 大类 23 子类的产品体系。销售保有方面,2021 年公募产品代销金额 246.35 亿元;权 益类私募产品销售金额 78.05 亿元,同比增长 120%。金融产品保有额稳步提升,期末保 有额达 809 亿元,同比增长 20.38%;其中股票+混合基金保有额达 223 亿元,排名行业 第 15。财富管理收入及规模情况排名均高于公司综合排名。

期货经纪:位列行业第一梯队,利润贡献率达 13.8%。期货业务由控股子公司方正 中期期货进行运作,方正证券目前持有方正中期期货 92.44%的股权。2021 年,期货经 纪业务显著增长,期货经纪净收入 7.31 亿元,同比增长 59.11%,手续费收入排名行业 第 7;实现净利润 2.72 亿元,利润贡献率达 13.8%。客户方面,2021 年末,方正中期期 货客户权益达 181.30 亿元,同比增长 61.04%,扩张势头明显。

信用业务:两融规模稳步增长,质押风险基本出清。方正证券在信用业务方面采取 稳健发展策略,重点打造两融客户投顾服务体系。2021 年,方正证券融资融券业务实现 收入 18.34 亿元。截至 2021 年末,信用账户数达 17.12 万户,占总客户数的 1.3%;融 资融券业务余额 262.05 亿元,同比增长 13.53%,维持担保比例为 299%。质押业务方 面,方正证券持续出清股质资产。股权质押业务规模从 2017 年末 98.7 亿元压降至 2021 年末的 5.9 亿元,股票质押业务风险基本化解。(报告来源:未来智库)

投资交易业务:收入占比约 10%,债权融资改善推动业务发展重回正轨

投资收益收入占比约 10%,债权融资改善有望推动业务发展重回正轨。2016-2021 年,方正证券投资收益+公允价值变动损益由 30.87 亿元下降至 7.59 亿元,收入占比由 40%下滑至 9%,收入占比明显低于行业平均水平。投资收益占比的下滑主要与风险事件 后方正证券债权融资困难,难以通过杠杆资金扩展投资交易业务规模、提升投资交易回 报相关。随着方正债权融资环境的改善,投资交易业务后续有望回归正轨。风险层面, 截至 2021 年末,母公司自营权益类证券及证券衍生品/净资本和自营非权益类证券及衍 生品/净资本分别为 20.54%和 244.45%。总体 VAR 为 0.32 亿元,占公司金融投资的 4.49%%,与行业平均水平基本持平。

固收业务为公司投资交易板块的主要收入来源,衍生品业务高速成长。方正证券母 公司主要经营权益、固收、做市和衍生品交易业务,另外通过方正证券投资开展另类股 权投资业务。2021 年,权益投资、固定收益、基金做市和另类投资业务分别实现收入 1.34、7.06、1.96 和 2.60 亿元,分别同比增长 469.55%、69.71%、38.00%和 377.59%, 固收业务为投资交易板块中最核心的收入来源。公司做市及衍生品业务成长迅速,近 3 年来业务增长保持 50%以上,在沪深交易所的基金做市数量居行业第 2。另类投资业务 方面,截至 2021 年末,方正证券投资存续股权投资项目 24 个,总投资金额 10.93 亿元。

投资银行:业务实力低于公司综合排名,债券融资业务占主导

收入占比 5-10%,曾试水外资合作。方正证券投行业务通过全资子公司方正承销保 荐开展。2017-2021 年,方正投行手续费收入保持在总收入的 5-10%左右,整体较为稳 定。外资合作方面,2008 年方正证券与瑞士信贷合资设立瑞信方正,希望借鉴海外先进 经验开拓投行业务空间。但受管理层纷争、水土不服等多方面因素影响,投行业务发展 有限。方正证券 2014 年收购民族证券并将其改组为方正承销保荐后,瑞信方正定位逐步 边缘化。2020 年,方正证券将持有瑞信方正的 17.7%股权转让于瑞士信贷,目前仍持有 瑞信证券 49%股权。

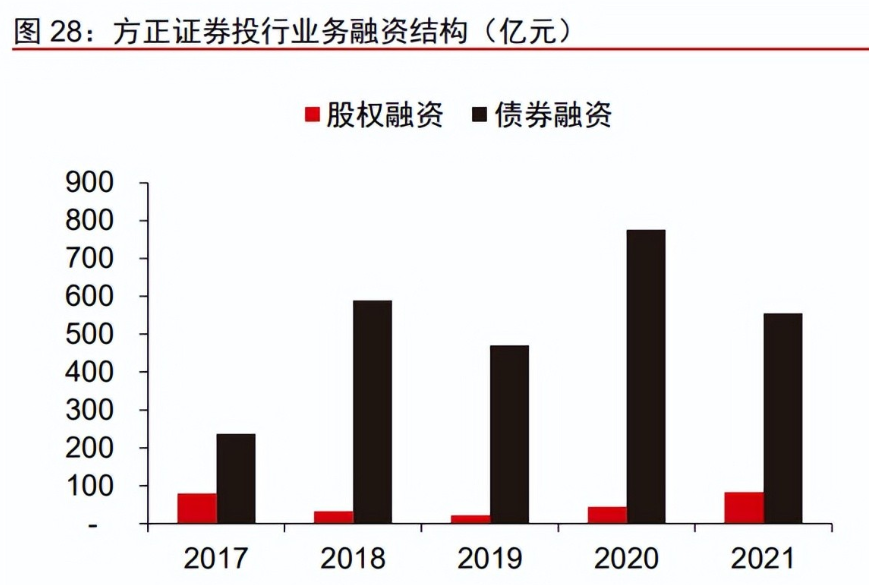

业务实力低于公司综合排名,债券融资业务占主导。根据统计,2021 年方正 承销保荐的融资规模位列证券行业第 35 位,落后于公司综合排名。债券融资方面,2021 年方正承销保荐的债券承销规模 556.12 亿元。其中公司债、企业债承销规模 482.28 亿 元,排名行业第 23。债券业务实力与公司综合排名基本持平。股权融资方面,北交所市 场成为方正的布局重点。2021 年,方正承销保荐完成 113 家新三板及北交所上市公司的 持续督导,位居行业第 12 名。再融资方面,方正承销保荐 2021 年完成 3 家上市公司再 融资及 1 单并购重组及配套融资,为上市公司募集资金 22.40 亿元。

资产管理:券商及 PE 资管贡献主要收入,依托投资能力打造核心竞争力

券商资管:主动管理占比有待提升,持续完善产品谱系。截至 2021 年末,方正证券 资管受托资产总规模 820 亿元,其中主动管理规模 267 亿元,主动管理占比仍有待提升。 结构层面,集合、定向和专项资管规模分别为 174.48、584.67 和 60.62 亿元。方正资管 持续完善产品体系,在 ABS、FOF 等领域积极布局。2021 年,FOF 产品实现零突破, 年内新发规模达 12 亿元;ABS 新发规模达 37 亿元。方正资管主动管理坚持精品策略, 以专业能力提升投资回报。2021 年,方正证券权益小集合收益率同业排名位列前 1%。

PE 资管:发掘挖掘大健康和大科技赛道优质项目。方正证券通过全资子公司方正和 生投资开展私募股权基金管理业务。2021 年方正和生投资实现营业收入 2.57 亿元,同比 增长 31.97%;净利润 1.37 亿元,同比增长 9.13%。截至 2021 年末,方正和生投资认缴 规模达 138 亿元,同比增长 34%。行业层面,方正和生投资在大健康和大科技领域形成 了自身投资特色。其投资项目中,圣诺生物、迈威生物已于年内完成上市,海创药业、 英集芯、泉源堂、盟科药业 4 家企业已递交上市申请。

公募基金:尚未实现盈利,权益产品收益排名行业中上游。方正证券通过控股子公 司方正富邦基金开展公募基金管理业务,目前持有方正富邦基金 66.70%的股权。2021 年,方正富邦基金实现营业收入 1.81 亿元,同比增长 36.63%;实现净利润-0.20 亿元。 规模层面,方正富邦基金 2021 年末基金管理规模为 453.33 亿元,增幅 43.58%;其中非 货币基金资产管理规模突破 200 亿元。收益层面,方正富邦基金 2021 年权益类产品平均 收益率达 13.15%,在 149 家基金公司中位列第 54 名。(报告来源:未来智库)

投资分析

经纪业务方面,受股票期货市场交易量下滑影响,预计 2022 年方正证券经纪业务收 入同比下滑 17%。投行业务方面,受益于股票承销市场份额的持续扩张,预计 2022 年投 行业务收入同比上升 46%。资管业务方面,随着主动管理转型持续推进,资管新规全面 落地,资管收入下滑势头有望减缓,预计 2022 年同比下滑 9%。投资业务方面,受股债 市场波动影响,投资收益率可能下滑较为明显,预计同比下降 41%。基于上述情况我们 预测 2022/23/24 年营业收入为 78/92/100 亿元,归属母公司净利润为 16.2/21.5/24.2 亿 元。

考虑净资产规模、业务体量和净利润情况以及以经纪业务为核心的收入结构,我们 选取东吴证券、国元证券、浙商证券和长江证券为方正证券的可比公司。目前,东吴证 券 PB 为 0.96 倍,国元证券为 0.88 倍,浙商证券为 1.81 倍,长江证券为 1.10 倍。4 家 可比券商平均估值约为 1.18 倍 PB,位于近三年以来的 8%分位数,估值处于绝对低位。 方正证券当前 PB 为 1.32 倍,估值明显高于可比公司。轻资产业务模式及较为充分的信 息披露可能为其估值溢价的主要原因。

随着资本市场改革和证券行业业务创新,头部及中游券商盈利能力有所提升,这将 利于估值的提升。但是股票市场波动必然带来贝塔效应,会对券商估值产生双向的影响。 我们将可比券商估值按照当前估值分位数调整至近三年中位数水平后,以±7.5%作为方 正证券 PB 估值的合理区间。以此测算,方正证券的 A 股合理 PB 约为 1.3~1.5 倍。 我们认为当前价格已经反映方正证券的合理估值,预计未来公司股价将与行业整体 变动保持同步。预计 2022 年方正证券净利润下滑 11%。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号