-

进军高端制造,锐科激光:超快激光领域布局多年,未来有望大爆发

老范说评 / 2022-05-18 09:49 发布

1.国内光纤激光器龙头,护城河持续加深

1.1 国内光纤激光器龙头,市占率不断提升

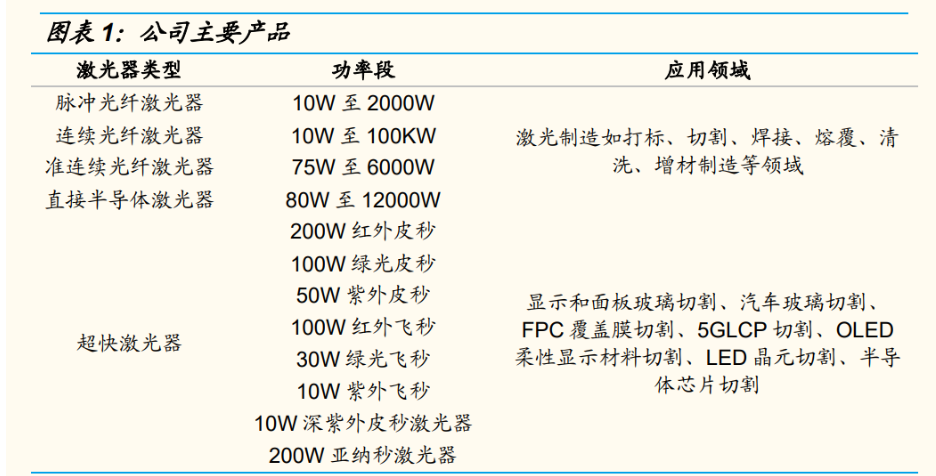

公司是国内光纤激光器龙头。公司自2007年成立以来一直深耕光纤激光器领域,目前已成长为全球有影响力的具有从材料、器件到整机垂直集成能力的光纤激光器服务供应商,为客户提供技术研发服务和定制化产品。

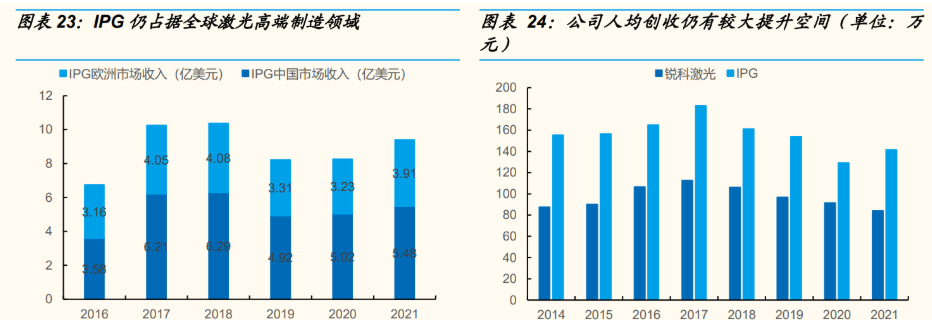

公司通过对高功率光纤激光器的不断研发,成功抢占原先被 IPG 占据的高功率市场,市场占有率不断攀升,2021年公司市占率提升到27%。

伴随我国激光产业发展、实现自身跨越式增长。

随着激光在我国制造业加工领域的不断渗透,公司凭借卓越的技术水平以及优秀的服务体系与响应速度,实现了超越行业的自我成长。

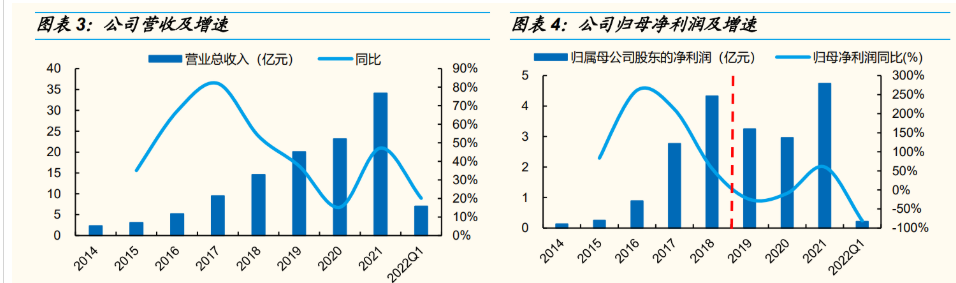

2014-2021年公司收入复合增速 46.81%;归母净利润复合增速 67.15%。

分阶段看,2018年以前,行业高成长,公司收入和净利润大幅增长;2018-2020年行业竞争激烈,出现价格战,导致公司增长速度减缓。

2021年,公司高功率和高端制造领域收入占比提升,带动公司利润重回历史巅峰。2022Q1 公司实现营业收入 7.01 亿元,同比增长 20.13%;归母净利润 0.21 亿元,同比下降 81%;利润大幅下滑主因公司采取降价措施加速市场拓展,同时也因产业链过长导致公司前期高成本库存量较大、降本措施不及预期。

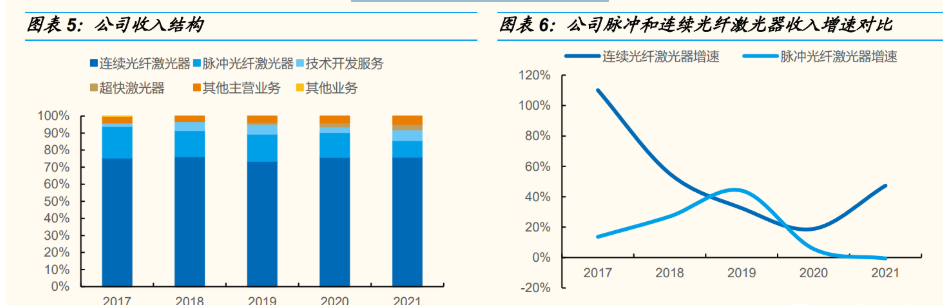

连续光纤激光器为核心业务,脉冲光纤激光器收入保持稳定。

受工业加工制造需求驱动,适用于工业切割、焊接的连续光纤激光器应用面更加广阔,公司的连续激光器收入逐年扩大,增幅远大于脉冲光纤激光器。2021 年连续激光器收入达到 25.87 亿元,占总收入的 75.88%;脉冲激光器收入仅 3.37 亿元,占总收入的 9.88%。

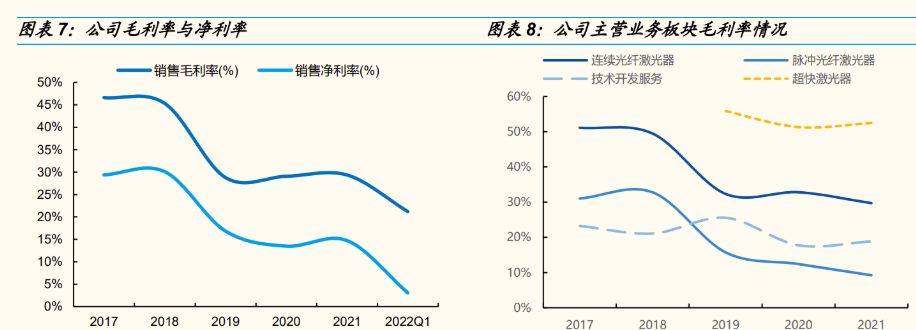

盈利能力短期承压,静待需求恢复后盈利能力有望逐渐回升。

2017-2018 年,公司毛利率保持稳定,分别为 46.60%、45.32%。2018 年后,行业竞争加剧,公司主动调整了产品市场价格,公司毛利率走低。2020 年以来,公司在切割、清洗等高附加值领域收入占比提升,带动公司盈利能力逐渐回升。2022Q1,公司毛利率 21.19%、同比-14.76pct,公司毛利率下滑严重主因:

(1)公司为开拓市场采取了降价策略导致毛利率下滑;

(2)由于行业物流链较长,公司前期高成本库存较大,降本措施不及预期。

我们认为,后续疫情得到控制后,市场需求逐渐恢复,公司营收增长逐渐与成本匹配后,公司盈利能力有望逐渐回升。

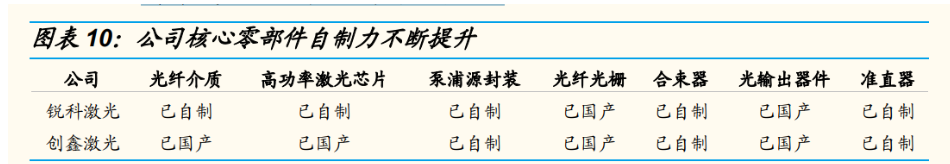

1.2 垂直整合能力+规模化生产能力不断提升,综合竞争优势大幅提升

核心器件决定了约80%的成本。2021年公司连续激光器成本构成中,直接材料成本占比82.5%,人工成本占比5.7%,制造费用占比11.8%。从公司成本构成变化趋势看,原材料成本占比持续下降,制造费用成本占比呈上升趋势,表明公司在核心可变成本原材料的控制能力得到大幅提升。

持续进行上游核心材料与器件高度垂直一体化整合。

公司通过自主研发、技术创新和产业并购等方式,不断具备上游的泵浦源、特种光纤、光纤耦合器、传输光缆、功率合束器、光纤光栅等零部件的关键技术和大规模生产能力,逐步完善了公司在光纤激光器行业的产业链布局,进一步扩大公司在激光行业的产品线,巩固行业龙头地位。

2021 年公司全资子公司睿芯光纤的特种光纤销量全国第一(市占率约 26.8%),已超越美国巨头 Nufern,在光纤激光器这一领域,不仅填补了国产品牌空缺,更通过自主创新,实现了供应链的安全可控。

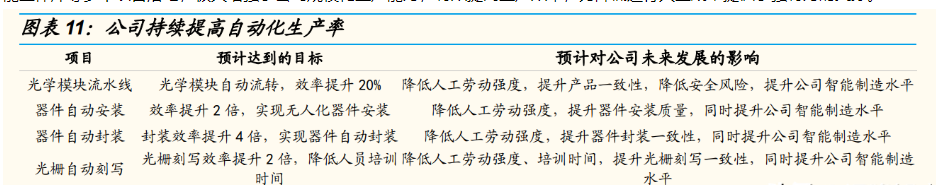

多举措强化成本管控能力,夯实竞争优势。

随着公司企业规模逐步扩大,公司成本已成为影响公司盈利能力的重要因素。公司通过优化设计工艺、自动化建设、建立供应商生态圈等方式实现有效的成本控制。通过上游核心材料与器件的高度垂直一体化、更加优化的结构与模块化设计大幅降低材料成本。

在规模化生产方面,公司持续提升自动化建设,提升核心元器件生产自动化率,实现脉冲智能监测系统、连续激光器自动化流水线、智能立体库等多个项目落地,极大增强了公司规模化生产能力,有效提高生产效率,为降低运行人工成本提供了强有力的支撑。

1.3 股权激励绑定核心员工利益,促进公司长期健康发展

实施股权激励计划,有利于公司长远健康发展。2021年9月16日,公司实施首次股权激励授予工作,实际授予人数为328人,授予股份402.35万股,授予价格为32.96元/股。长期股权激励计划激励对象主要为公司核心技术研发人员,在“技术为王”的激光器行业,对于技术人员的激励或将成为公司长期增长的主要动力来源。(报告来源:远瞻智库)

2.持续开拓高功率、高端制造领域,公司长期成长空间可期

2.1 激光赛道高成长,应用领域持续拓展

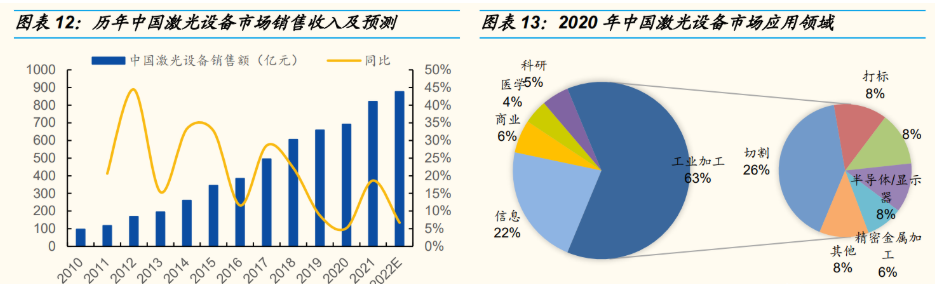

激光市场持续繁荣,应用领域不断拓展。

2010-2021年,中国激光设备市场持续增长,2021年总销售收入为821亿元,同比增速为18.64%,2022年预计总销售收入为876-900亿元,同比增速为6.7%-9.6%。

随着我国制造业转型升级加速,激光传统加工领域及高端制造市场整体均得到较快发展。此外,如激光医疗、激光雷达、激光显示、激光检测等新兴激光应用的蓬勃发展赋予了行业更强的长期发展动力,进一步提升行业发展空间,将成为激光发展的下一增长点。

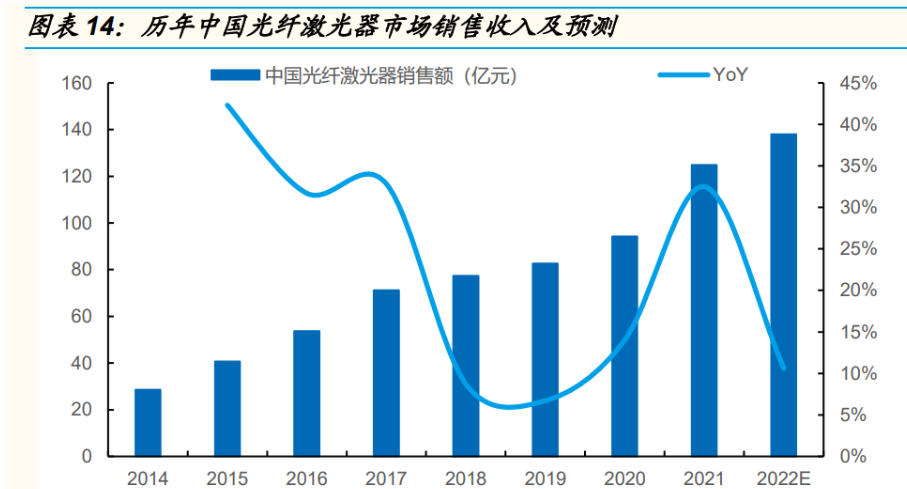

光纤激光器市场势头持续强劲。

光纤激光器在输出功率、光束质量和亮度等方面取得了巨大进步,在材料加工领域占有绝对优势、逐步挤占气体和固体激光器的市场,成为工业激光器的首选,实现跨越式增长。

2014-2021年,我国光纤激光器市场复合增速达21.74%。

2021年我国光纤激光器市场增长超出预期,达到124.8亿元、同比增速32.48%;预计2022 年整个市场将会继续增长到138亿元,同比增长10.6%。

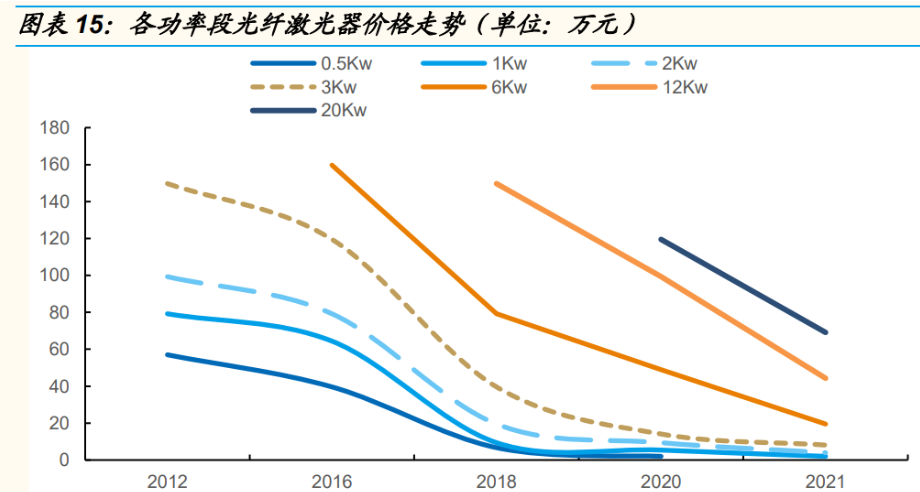

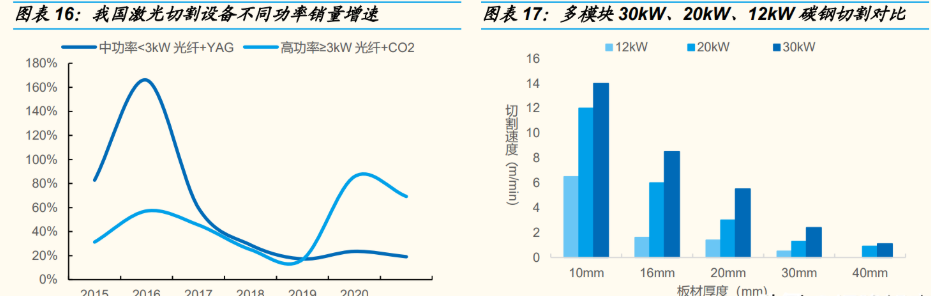

2.2 技术进步带来成本下降,高功率产品需求持续旺盛

技术进步带动成本不断下移,带动激光渗透率持续提升。激光器约占激光设备成本 40%左右。过去几年国产光纤激光器技术进步飞速,显著降低激光设备采购成本,从而加速下游激光凭借对普通接触式加工的卓越性价比在切割、打标等市场的渗透率持续提升,并且下游对高功率、超高功率机型的需求量出现明显增加。

例如,2019 年 20KW 光纤激光切割机被推出市场并交付客户使用,从 10KW 到 20KW,仅仅用了 1 年时间,目前连续光纤激光器输出功率都到了 100kW 级,超高功率激光切割机继续被市场热捧。

高功率、超高功率激光器需求持续旺盛。

毋庸置疑,在同等条件下,激光器功率越高加工速度越快,生产效率提升也越显著;并且在一定范围内,激光加工效率一般随着功率的提升呈现一定的非线性提高,也就意味着使用越高功率的产品,其单位价格的加工效率越高,这将会助推激光器厂商不断提高激光器功率。目前,在中厚板加工领域,激光渗透率还较低;随着激光器功率不断挑战更高功率,更快的速度和更强的加工能力将使得高功率激光器在未来相当长一段时间延续高增长。

激光切割、清洗、熔覆等在高端制造领域需求空间广阔,市场已被打开。

近几年,激光焊接在动力电池、汽车、消费电子等精细微加工领域和航空发动机、火箭飞行器、汽车发动机等零部件结构高度复杂的尖端科技领域的应用逐渐增多、渗透率将加速提升,激光焊接设备迎来了新的发展机遇。

2021年中国激光焊接成套设备市场销售收入为66.5亿元,同比增长29.9%,预计2022年收入将突破80亿元。此外,随着国内激光行业的高速发展,激光器光源价格不断下降,激光清洗整机价格也随之下降,激光清洗性价比提升后带动激光清洗应用市场的爆发。目前全球工业清洗市场规模约3600亿元,而激光清洗只占工业清洗的1.16%,未来需求空间巨大。

2.3 开拓高功率、高端制造领域,公司进一步打开成长空间

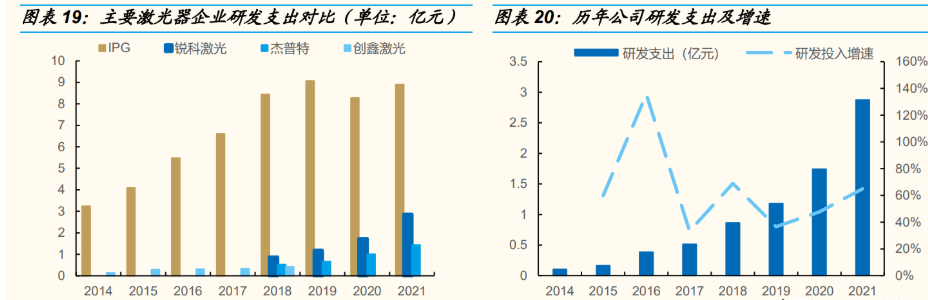

不断增强研发实力,实现技术突破巩固行业龙头地位。公司作为国内光纤激光器龙头,围绕产业前沿领域和关键核心技术重大问题,坚持需求导向、客户导向和行业技术前瞻引领,强化重点技术领域部署,加大光纤激光器技术国家地方工程研究中心的投入,多项关键技术实现突破。2021年,公司研发投入达到 2.88 亿元、占营收比重 8.43%。

高功率、超高功率激光器出货量大幅增长,带动公司市占率持续提升。

公司持续开展超高功率光纤激光器及其核心器件研制工作,填补国内超高功率光纤激光器空白,高功率、超高功率产品出货量持续增长,从而带动公司市占率持续提升。

2021年,公司 30kW、40kW、100kW 超高功率均已开始正式销售,全年万瓦以上激光器产品销售超过2380台,同比增长243%,6000W 及以上高功率激光器销量超5900台,同比增长175%。公司销售收入在21年三季度首次超过国际龙头企业 IPG 公司,2021年全年 公司国内市占率提升到 27%。

进军具有高附加值的高端制造领域,持续抢占 IPG 在全球高端制造领域的份额,打开公司长期成长空间。

在高端制造领域,相较于国产激光器处于早期发展阶段,高端制造领域对产品性能参数要求严苛、切入壁垒强、产品定价高,海外进口产品已通过多年的研发与技术积累处于领先地位。

近几年,公司持续大力投入研发,不断攻克技术难点,产品性能得到大幅提升;并积极推动在航空、航天、船舶、核电、电子、高铁等领域与重点高端制造企业的合作,定向为其开发包括切割、焊接、清洗、表面处理、3D 打印等整套高端解决方案,目前已取得不少突破性进展,部分领域已开始光制造示范工程的实施。

在动力电池领域,公司环形光斑焊接、高功率 MOPA 切割、高功率脉冲清洗等激光器已成功切入国内龙头电池厂商,实现批量交付;在光伏领域,公司积极拓展产品品类,推出蓝光、绿光等固体激光器,满足客户在光伏领域加工应用需求;在超微超精密加工领域。

随着公司在高端制造的不断开拓,公司有望逐渐抢占 IPG 在全球高端制造领域的市场,提升产品服务价值和利润,打开公司长期成长空间。

3.超快激光领域布局多年,未来市场有望大幅爆发

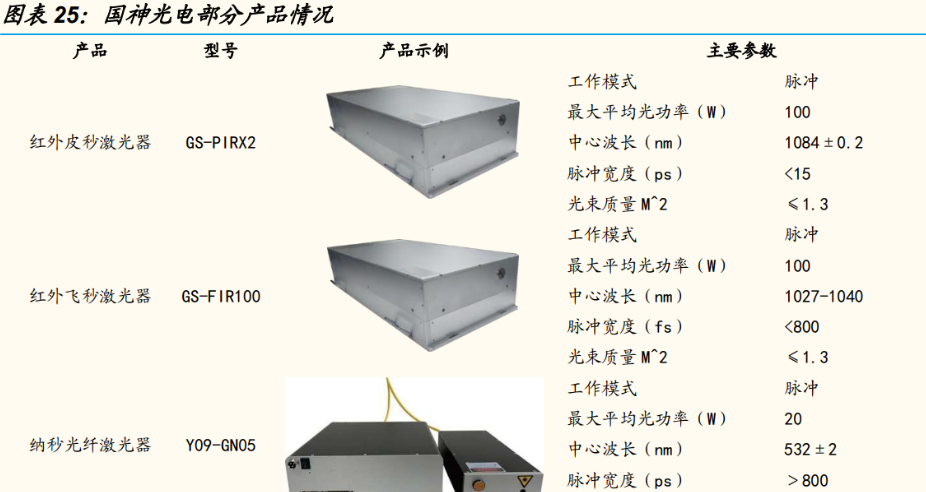

收购国神光电布局超快激光领域。

2019年6月,公司收购国神光电科技(上海)有限公司 51%股权,正式步入超快激光器领域。国神光电是一家具备生产工业化稳定的大功率超快激光器的能力,技术全面且实力较强的公司。公司产品包括皮秒、纳秒、飞秒光器,已推出100W 红外皮秒激光器,100W红外飞秒激光器等产品。

公司产品已广泛应用于 LED 切割、玻璃切割、OLED切割、太阳能光伏硅切割、通信芯片切割等市场。

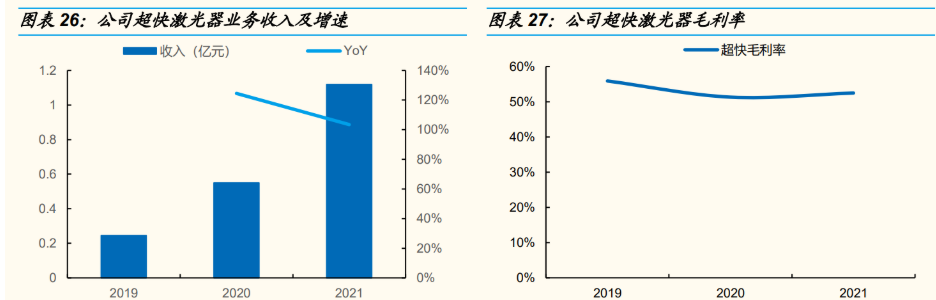

超快市场拓展顺利,公司超快业务收入大幅增长。

国神光电被公司收购后,借助公司平台优势,研发成果显著,行业拓展能力进一步增强,在国内公 司中超快激光器出货量和市场占有率最高,客户群体拓展至 100 多家企业。

2021 年,公司超快激光器收入为 1.12 亿元,销售皮秒/飞秒激光器约 600 台。2018-2021 年 4 年国神光电收入平均增长率为 81.16%。超快激光器业务盈利能力强,21 年公司超快激光器毛利率水平 52.47%,有效稳住公司整体盈利水平。

超快激光主要应用于工业微加工领域,未来 5G、AI、医疗等领域有望推升需求。

超快激光意味着脉冲宽度极短的激光,具有超高加工精度的“冷加工”能力,在特殊材料的领域有较大优势,尤其是飞秒激光对高熔点、高硬度、高脆性的特殊材料有很大优势。同时其超短的脉冲宽度意味着超高的可控性,在需要精密加工的领域有很好的应用,如在微纳米加工、精钻孔切割、激光医疗领域也有广泛的应用。

未来眼科、精准医疗等医学需求有望进一步带动超快激光市场发展。

4.盈利预测与估值

4.1 盈利预测

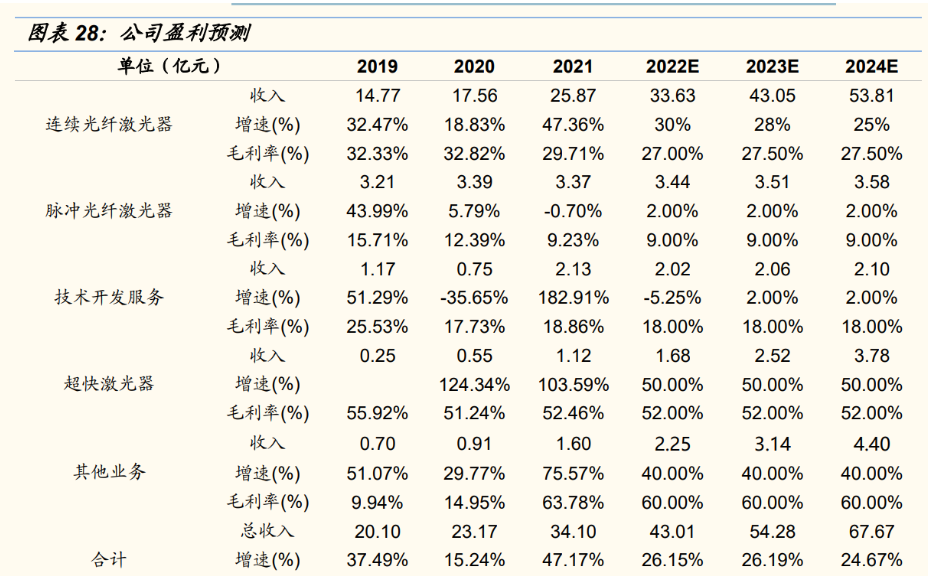

连续光纤激光器:

随着制造业转型升级的加速,激光传统加工领域及高端制造市场整体均得到较快发展,连续光纤激光器市场蓬勃发展。根据中国产业激光报告,预计 2022 年我国光纤激光器整个市场同比增长 10.6%。

随着公司高功率激光器持续高增长以及公司在航空、航天、船舶、核电、电子、高铁等高端制造领域的拓展,公司市占率将逐渐提升,我们预计 2022-2024 年公司连续光纤激光器收入增速分别为 30%/28%/25%。

随着 公司运营管理和项目管理能力的不断提升,以及价格战逐渐趋缓,预计 2022-2024 年公司连续光纤激光器毛利率分别为 27.00%/27.50%/27.50%。

脉冲光纤激光器:

考虑到脉冲光纤激光器的应用面拓展空间狭窄,下游需求基本保持稳定。因此,我们预计 2022-2024 年公司脉冲光纤激光器收入增速分别为 2.00%/2.00%/2.00%。毛利率方面,由于脉冲光纤激光器竞争激烈,因而毛利率总体较低,预计 2022-2024 年公司毛利率保持 9%左右。

技术开发服务:该业务主要是为航天三江、航天科工提供技术开发,总体保持在 2 亿元收入体量。毛利率方面,由于成本加成的收入模式,预计保持在 18%左右。

超快激光器:下游行业拓展顺利,预计市场需求有望大幅增长。公司子公司国神光电作为超快激光器领域龙头公司,预计 2022-2024 年公司脉冲光纤激光器收入增速分别为 50%/50%/50%。超快激光器产品附加值较高,盈利水平有望保持高水平,预计 2022-2024 年公司毛利率保持 52%左右。

费用率预测:公司作为行业龙头,仍将保持较高的研发投入,预计 2022- 2024 年公司研发费用率保持 8%左右。公司后续将持续开拓高端制造领域,因而我们预计 2022-2024 年公司销售费用率保持 3.50%左右。随着公司体量的增长,公司管理人员也随着增长,预计 2022-2024 年公司管理费用率 保持 1.6%左右。

综上,我们预计 2022-2024 年收入分别为 43.01 亿、54.28 亿、67.67 亿,同比增长分别为 26.15%、26.19%、24.67%;归母净利润分别为 6.1 亿、 8.0 亿、10.0 亿,同比增长分别为 27.94%、31.71%、25.31%。

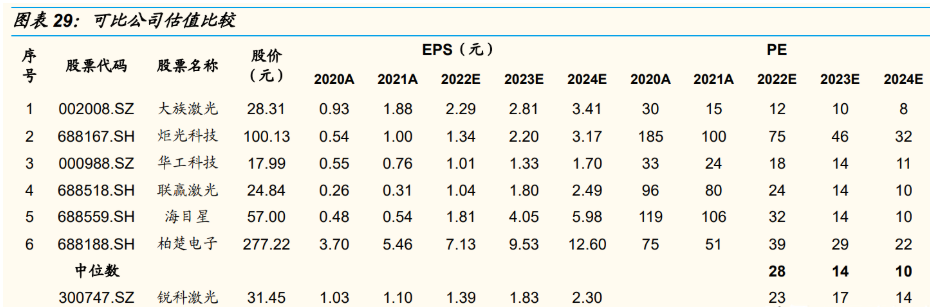

我们选取可比公司大族激光、炬光科技、华工科技、联赢激光、海目星、柏楚电子做可比公司。我们预计公司 2022-2024 年归母净利润为 6/8/10 亿 元,对应 PE 分别为 23/17/14 倍。

参考可比公司估值,考虑到激光行业持续高增长以及公司市占率逐渐提升,给予公司 2022 年 28 倍 PE,则合理估值为 170 亿元、对应股价 38.97 元。

5.风险提示

宏观经济波动风险。随着外部环境的不确定性加剧,影响大宗商品、原材料等价格波动及物流。国家有可能会随着宏观经济形势的变化,调整税收、金融以及激光类产品及原材料进出口等相应政策。后疫情时代整体下游固定资产投资周期和下游需求波动将会对未来公司的经济效益形成一定的政策风险。

毛利率下滑的风险。随着激光下游应用的逐渐开拓,可能会有更多企业加入竞争,包括但不限于激光器厂商横向拓展、下游设备集成商向上游激光器迈进、上游材料及器件供应商向下游激光器迈进,从而导致竞争加剧,产品价格降幅超预期,以上因素将导致公司毛利率存在下滑的风险。

供应链稳定风险。因新冠肺炎疫情以及外部环境的不确定性导致的原材料供应安全和物流效率无法保障,最终导致公司订单交付延迟甚至无法交付;如电学芯片等物料的供应不足导致产品成本增加,可能影响公司降本项目预期,影响利润率。

限售股解禁风险。公司于 2018 年 6 月 25 日上市,预计 2022 年 6 月 25 日将解禁公司 9791.57 万股首发机构配售股份,占解禁后流通股股 39.05%。

高管减持风险。2021 年 11 月 15 日,公司发布公告称,持有公司股份 1523 万股(占本公司总股本比例的 3.49%)的董事、副总经理卢昆忠先生计划通过集中竞价或大宗交易合计减持公司股份不超过 300 万股,约占公司总股本的 0.69%。(若此期间有送股、资本公积金转增股本等股份变动事项,则对减持数量进行相应调整。)其中,通过集中竞价方式减持的将自本公告发布之日起 15 个交易日后的 6 个月内进行,通过大宗交易方式减持的将自本公告发布之日起 3 个交易日后的 6 个月内进行。在此期间如遇法律法规规定的窗口期则不减持。2022 年 3 月 8 日,公司发布公告称,截至公告披露日,卢昆忠先生已通过集中竞价减持公司股份 58.71 万股,减持计划尚未实施完毕,公司将继续关注其减持计划后续的实施情况。

搜索老范说股

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号