-

预制菜:如何锁定胜出者?产品、渠道、供应链能否成为制胜之道?

老范说评 / 2022-05-13 10:43 发布

1.多地疫情反弹,线下餐饮场景疫情期承压

多地疫情散点复发,线下活动受到较大影响。

4月份以来全国多地出现疫情反弹情况,上海、北京等地均受到较大的影响。针对本轮疫情,上海市实行分区分类、网格化管理,餐饮经营场所暂停堂食,非必需密闭场所暂停开放,外卖、快递无接触配送;北京市规定“五一”期间公民进入公共场所需持48小时核酸阴性证明,娱乐场所活动取消,文体娱乐场所按50%限流开放,且全市暂停堂食,5月4日起多座地铁站采取出入口封闭措施,堂食继续暂停,部分区域开始实行居家办公。

暂停堂食以斩断传播链,传统餐饮业疫情期承压。堂食消费场景属于人员聚集型场景,容易增大病毒传播的风险,上海以及北京均对堂食采取限制,传统餐饮业经营压力有所增大。同时疫情期间在居家办公、堂食消费场景缺失、外卖运力不足、服务效率降低的情况下,部分消费者的消费习惯发生改变,居家自制也成为更多消费者的选择。

2.疫情扰动下预制菜供需两旺,渗透率有望加速提升

2.1.B 端:需求持续上升,供给端不断完善

2.1.1.外卖行业疫情下逆势成长,预制菜需求提升

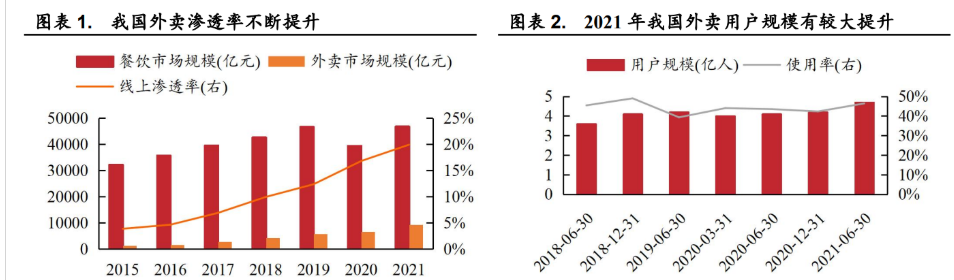

长期来看,餐饮企业对外卖出餐的速度要求更高,B 端预制菜需求不断增强。外卖具有便捷、快速的特点,符合当代快节奏的生活。我国外卖渗透率不断提升,2021年我国外卖渗透率为19.92%,较2015年的 4.65% 提升15.27pct。伴随着我国外卖行业快速成长,2021年外卖行业规模达9340亿元。截至2021年 H1,我国外卖市场用户规模达4.69亿,较2020年12 月增长4976万人;用户外卖使用率为46.4%,较2020年12月提升4.1pct。外卖蓬勃发展下,餐饮企业对外卖出餐的速度要求更高,B 端餐饮行业对预制菜需求不断增强。

短期来看,当前餐饮企业涉足外卖的步伐加快,B 端预制菜需求升温。

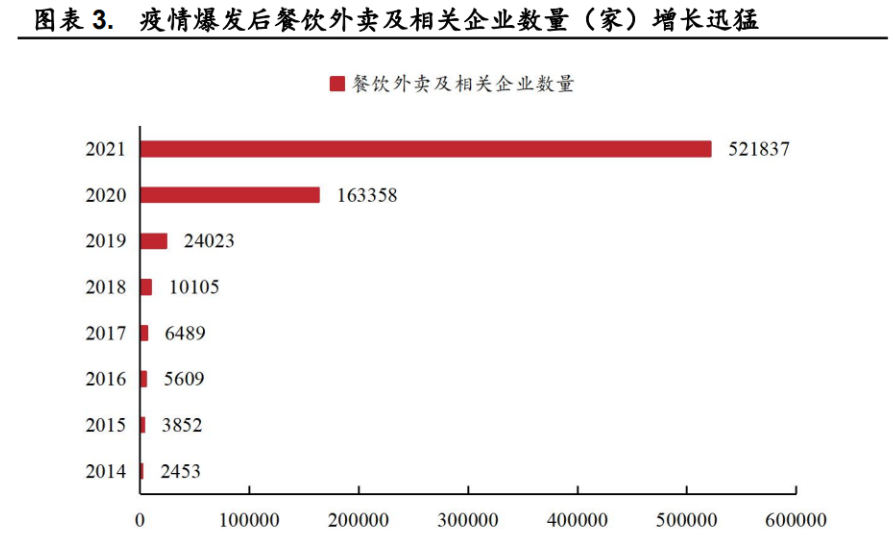

疫情下,居民外出堂食减少,外卖行业逆势成长。2020 年新冠疫情爆发后,餐饮外卖及相关企业数量达 16.34 万家,同比增速达 580.00%;2021 年餐饮外卖及相关企业数量达 52.18 万家,同比增速达 219.44%,外卖企业数量得到爆发式增长。随着提供外卖的餐饮企业数量快速提升,预制菜需求在疫情扰动下短期成长迅速。

2.1.2.餐饮行业连锁化率提升助力预制菜发展

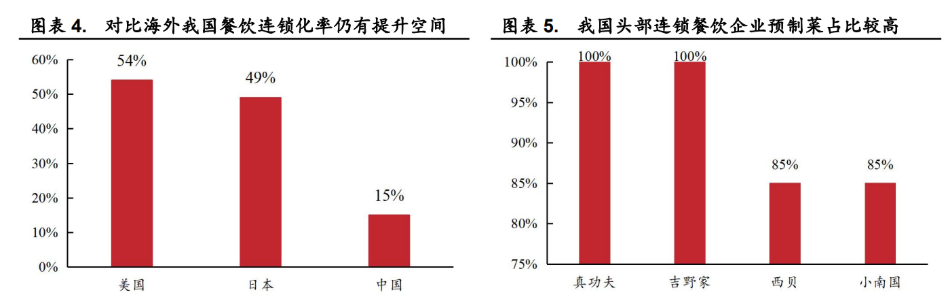

我国餐饮行业连锁化率不断提升背景下,B 端预制菜需求向好。中国餐饮连锁化率较海外仍有提升空间,2020 年美国和日本的餐饮连锁化率达 54%和 49%,但中国餐饮连锁化率仅为 15%,未来有望不断提升。

餐饮行业连锁化的背后是标准化的流程和规范的品质体系,我国头部连锁餐饮企业预制菜使用率较高,真功夫、吉野家使用预制菜占比达 100%,西贝、小南国预制菜在原材料中占比也达 85%。伴随我国餐饮行业连锁化率不断提升,B 端餐饮将不断加大对预制菜的需求。

2.1.3.团餐需求有望加速预制菜渗透

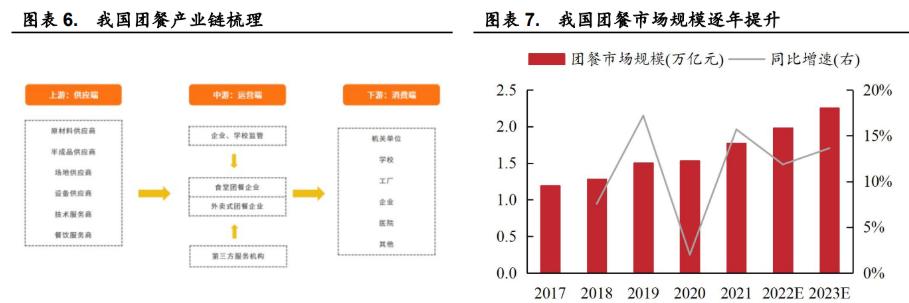

团餐等多样化需求有望加速预制菜渗透。我国团餐可分为政策化团餐(以学校为主)、市场化团餐(大型企业及工厂)和福利化团餐(事业单位、机关单位、部队等)三种。

我国团餐市场规模不断提升,根据艾媒咨询数据,2020 年国内团餐市场规模达 1.53 万亿元,预计 2023 市场规模有望达到 2.25 万亿元。团餐是预制菜的主要应用场景之一,团餐企业需要快速制作食物来应对短时间内集中的消费需求。

目前,我国团餐市场标准化程度仍有待加强,预制菜具有高效、便捷、标准化的特点,伴随团餐市场规模不断扩大,预制菜有望加速在 B 端渗透。

2.1.4.预制菜助力餐饮企业降本增效

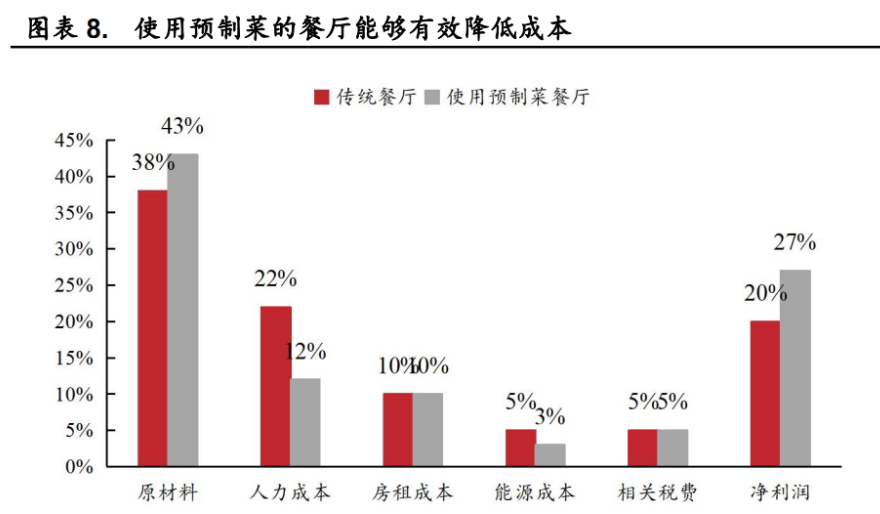

相比传统餐厅,使用预制菜的餐厅能够有效降低成本。根据《2021 年中国连锁餐饮行业报告》,尽管使用预制菜会令原材料成本小幅上升 5pct,但是人力成本和能源成本得到有效降低,其中人力成本较不使用预制菜的餐厅大幅降低 45%,能源成本降低 40%。

总体来看,使用预制菜的餐厅净利率为 27%,未使用预制菜的餐厅净利率为 20%,使用预制菜的餐厅能够有效降低成本。长期来看,伴随餐饮行业追求降本增效、建立厨房处理预制菜以及通过批量化采购及加工降低成本,其对预制菜的需求有望提升。

疫情下餐饮行业面临较大人力成本压力,B 端预制菜有望借助疫情高速发展。2020 年疫情爆发以来,伴随防疫政策不断出台,消费者的堂食减少且餐饮消费疲弱,餐饮行业企业面临较大压力。

根据德勤中国与中国烹饪协会,餐饮企业面临现金流的最大压力来自于支付工资及社保等人力成本支出,超半数企业通过对产品形式进行调整,包括使用真空包装、销售冷冻食品、改变配送方式等转变经营模式,增加销售回款。使用预制菜在降低人力成本方面效果显著,当下疫情不断反复,预制菜有望在 B 端加速渗透。

2.1.5.供给端:冷链物流发展为预制菜渗透提供基础

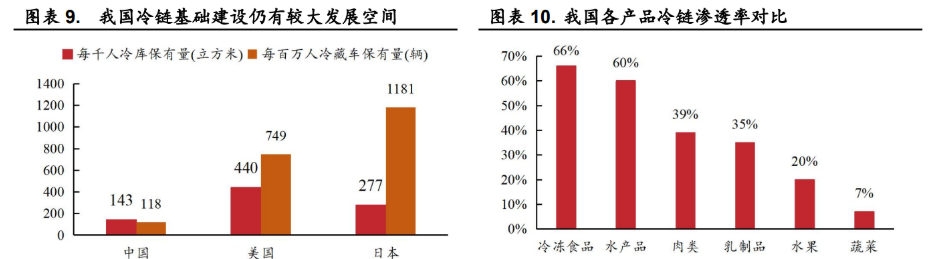

目前,我国冷链物流仍处于成长期,较海外国家仍有发展空间。基础冷链建设方面,我国每千人冷库保有量及每百万人冷藏车保有量分别为 143 立方米和 118 辆,美国分别为 440 立方米和 749 辆,我国仍有较大的发展空间。

从冷链渗透率来看,我国冷冻食品和水产品的渗透率超过60%,其余农产品均在40%以下,日美冷链渗透率则均在80%-100%之间。从平均损耗率来看,欧美农产品的冷链损耗率在 2%,我国肉类、水产品及果蔬的平均损耗率则分别为12%、15%和 30%。

我国冷链物流步入高速发展期,为预制菜发展提供基础。

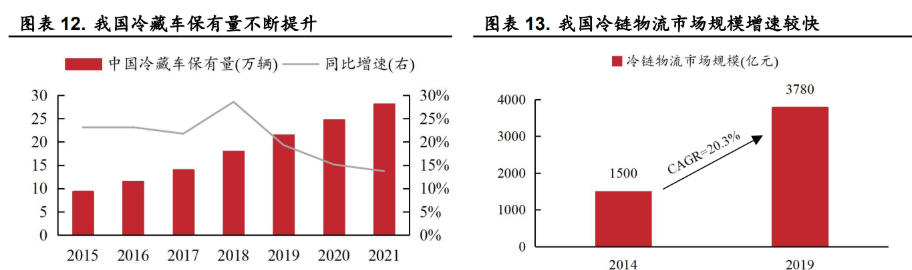

美国早在19世纪就发明冷冻机,20 世纪30年代冷链体系初步建成,伴随高速公路的建设得以迅速发展。我国冷链物流则起步较晚,开始于20世纪60年代,相较海外仍有较大差距。但伴随餐饮行业发展,我国冷链物流市场规模不断攀升,2014-2019年CAGR为20.3%,步入快速发展期。

我国冷藏车保有量也不断提升,2021年冷藏车保有量达28.1万辆,较2015年的9.3万辆大幅提升。冷链物流的完善能够有效降低企业运输成本,一方面助力企业不断扩张,提升连锁化率,另一方面能够为预制菜的使用提供基础。

2.2.C 端:疫情刺激需求上升,生鲜电商和社区团购成为新的供给方式

2.2.1.需求端:疫情催化预制菜走向大众视野

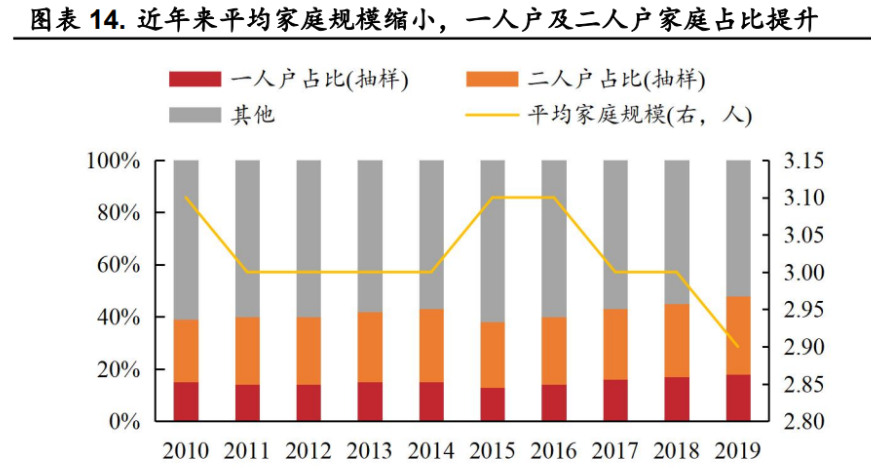

长期来看,伴随家庭规模缩小,C 端对预制菜需求有望增大。近年来我国平均家庭规模缩小,一人户及二人户家庭占比提升。2019年,根据抽样调查,我国一人户家庭占比为18%,二人户家庭占比为 30%,平均家庭规模2.9人,自2016年以来不断下降。伴随家庭规模缩小,一人户家庭攀升,“一人食”成为搜索热词,预制菜由于独立包装方便快捷,C 端对预制菜需求有望增大。

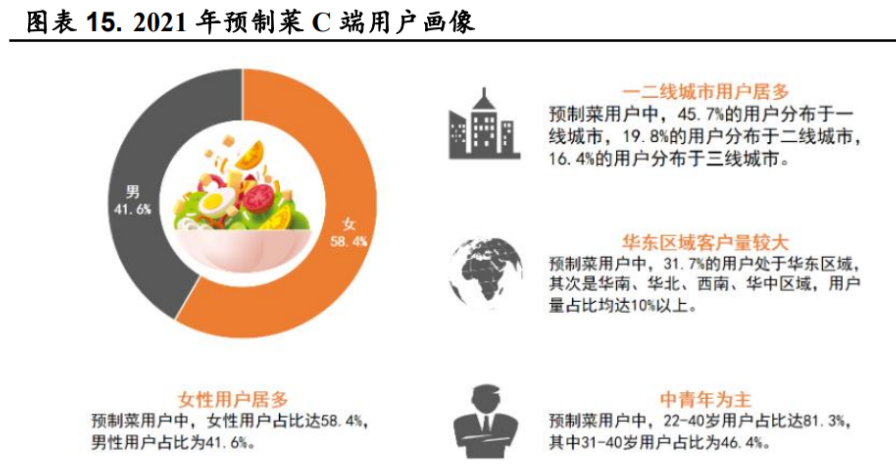

受疫情催化,预制菜由 B 端走向大众视野,C 端用户以一二线中青年为主,华东区域用户量较大。受疫情影响,人们居家情况下做饭的频次大幅上升。

预制菜由于其方便加工、独立包装的特性受到追捧。多地疫情影响下,作为囤货首选,预制菜订单增长迅速。

2021 年 C 端用户中,女性用户占比达 58.4%,以一二线城市用户居多,有 31.7%的用户处于华东区域;同时,线上营销也助力预制菜快速触及 C 端用户,C 端预制菜热度不断提 升。

2.2.2.供给端:新零售渠道受热捧成为新的供给方式

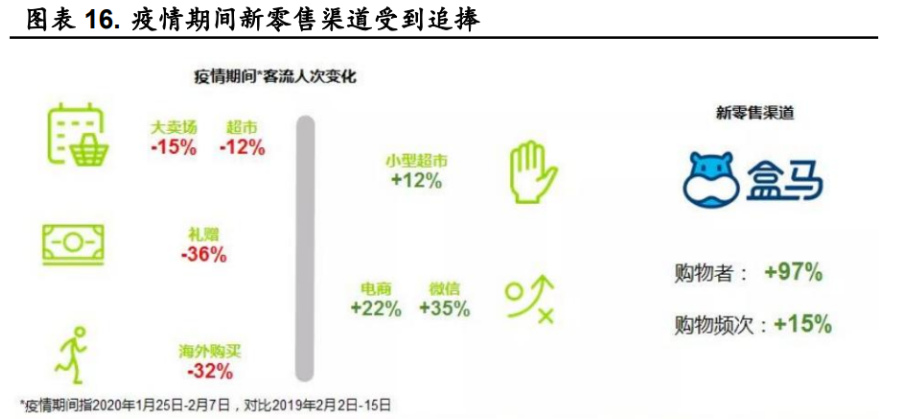

疫情期间,传统卖场受到冲击,新零售渠道受到追捧。

2020 年新冠疫情爆发后,春节期间(2020 年 1 月 25 日-2 月 7 日),大卖场、超市、礼赠 及海外购买的客流人次变化分别下降了 15%、12%、36%和 32%,而小型超市、电商和的客流人次变化则同比上升了 12%、22%和 35%。

其中,以盒马生鲜为代表的新零售渠道购物者增加了 97%,购物频次增加了 15%。3 月 15 日-3 月 30 日全国疫情散点复发,根据证券日报报道,盒马北京地区预制菜销售额是平日的 130%。其中,配合春菜季推出的预制春菜商品销售增幅明显,部分预制菜商品经常出现缺货现象。

商务部数据显示,2022 年全国网上年货节期间,预制菜销售额同比增长 45.9%。叮咚买菜预制菜同比增长 400%,淘宝预制菜销量同比增长 100%,盒马预制菜销量同比增长 345%。

生鲜电商布局预制菜赛道,疫情影响下预制菜热度持续上升。

当前,每日优鲜、叮咚买菜等生鲜电商均布局预制菜赛道。3 月,每日优鲜上线预制菜品牌“巨下饭”,上线金汤佛跳墙、日式咖喱牛肉、鲍汁扣掌海参等 8 款新品,布局“一人食”场景。叮咚买菜控股子公司上海雨生百谷食品有限公司也推出预制菜独立品牌“朝气鲜食”。盒马专门成立“盒马工坊”打 造预制菜,200 多个 SKU 中半成品菜占一半。同时盒马在 3R((ready to cook、ready to heat、ready to eat)(即烹、即热、即食))领域加大投资,布局预制菜领域。

传统餐饮巨头以央厨+预制菜模式,布局 C 端市场。

许多连锁化餐饮企业为降本增效,以厨房为核心,建立统一采购、统一加工、统一配送 的预制菜生产加工体系。紫光园、知味观、广州酒家等餐饮老字号与盒马、山姆会员店联合推出预制菜;西贝也开设“贾国龙功夫菜”预制菜专门品牌,厨房项目预计年产值 50 亿元。(报告来源:远瞻智库)

3.如何锁定胜出者:产品、渠道、供应链为制胜之道

3.1.产品:品类广度是龙头基础,大规模单品决定企业高度

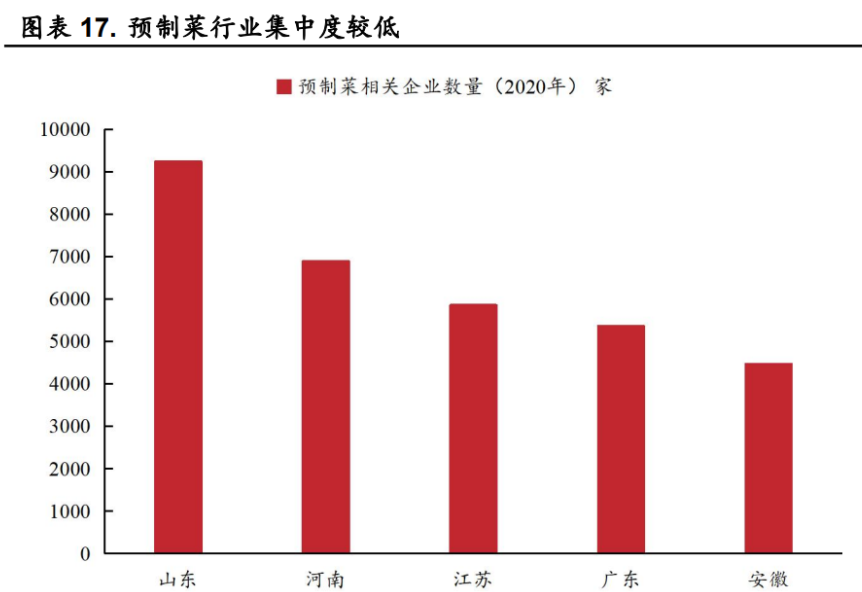

当前国内预制菜领域集中度较低,且企业多选择单一菜系。由于中餐本身复杂性较高,且不同地域消费者的口味差别较大,因此导致中餐本身连锁化程度较低,受中餐自身特点的影响,当前国内预制菜领域行业集中度较低,根据中商情报局数据,2020 年我国仅山东预制菜企业数量便达 9246 家,河南、江苏、广东和安徽分别有相关企业 6894 家、5863 家、5369 家 和 4479 家,预制菜领域集中度较低。在品类选择上,行业内企业多以重口味预制菜为主。

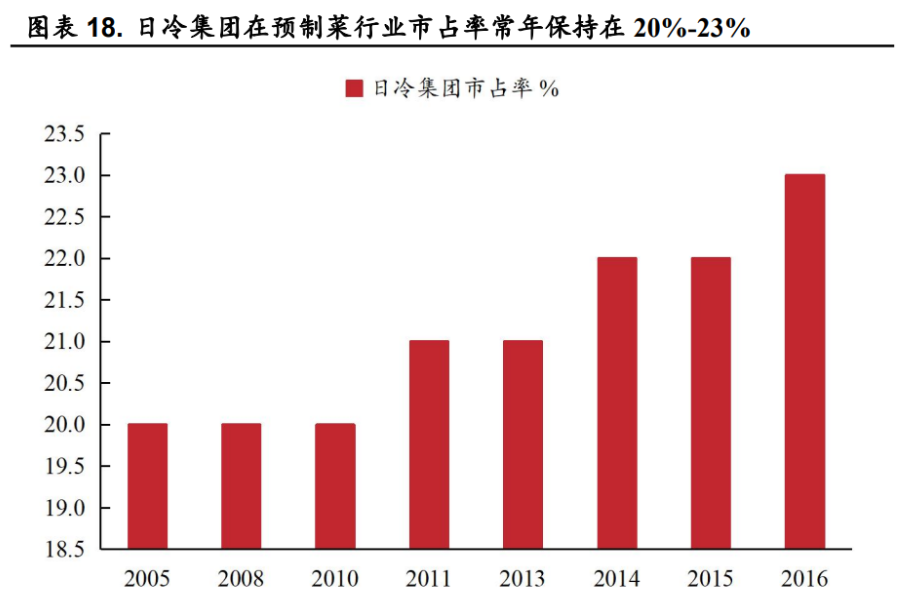

对比日本预制菜龙头企业,丰富的产品布局奠定了日冷集团的行业领军者地位。

对标日本最大的预制菜企业日冷集团,其有着较为完善的产品矩阵,当前有大约 2500 个 SKU,其在 B 端有鸡肉类、加工肉制品类、主食类、炸肉丸类、中华料理类、蛋制品类等品类,在 C 端有配菜类、米饭类、焗烤类、甜品小吃类、冷冻蔬菜类等品类。丰富的品类使得消费者在选择其产品时有更多的可选项,也稳固了其行业第一的位置。

根据 The NIKKEI 的数据,日冷集团在预制菜行业的市场占有率常年位居行业第一,保持在 20%-23%的水平。

爆款单品可提升企业的品牌力以及盈利能力。预制菜竞争激烈、B 端 C 端均有需求的特点决定了企业的品牌力至关重要,而凭借爆款单品可以较好地打响品牌知名度,且可以凭借规模化降低固定成本,在提升产品性价比的同时提高公司的盈利能力。

以日冷集团为例,其有三款大单品长盛不衰:牛肉饼、炸鸡块以及炒饭。其炒饭自 2001 年推出后不断改良,连续 20 年蝉联日本速冻炒饭品类销量榜首,根据公司官网的数据,其炒饭每年销售额达到近 100 亿日元。爆款单品不仅提升了公司的知名度以及品牌力,也极大提升了公司的盈利能力。

3.2.渠道:B 端渠道建规模,C 端渠道建品牌

预制菜同时面向 B 端以及 C 端渠道,具有不同的渠道运营战略。预制菜目前的客户在 B 端以及 C 端均有覆盖,其对不同的客户群体也有不同的渠道战略。在 B 端,由于客户需求量较大,所以企业更多选择直营的方式运营渠道。面对 C 端客户以及小 B 客户,由于其较为分散,企业多选择以经销商体系进行运营。 B 端渠道具有需求大、黏性强等特点,可以帮助企业快速扩大规模。

预制菜领域的 B 端客户主要有酒店宴席、团餐食堂、连锁小吃,此类客户有量大高频、需求品类较多、渠道黏性较强的特点,且企业进行后续维护成本较低,可以实现自身规模的快速扩大。

C 端客户分布较广且渗透率不断提高,可以较好地建立企业在全国的品牌力。

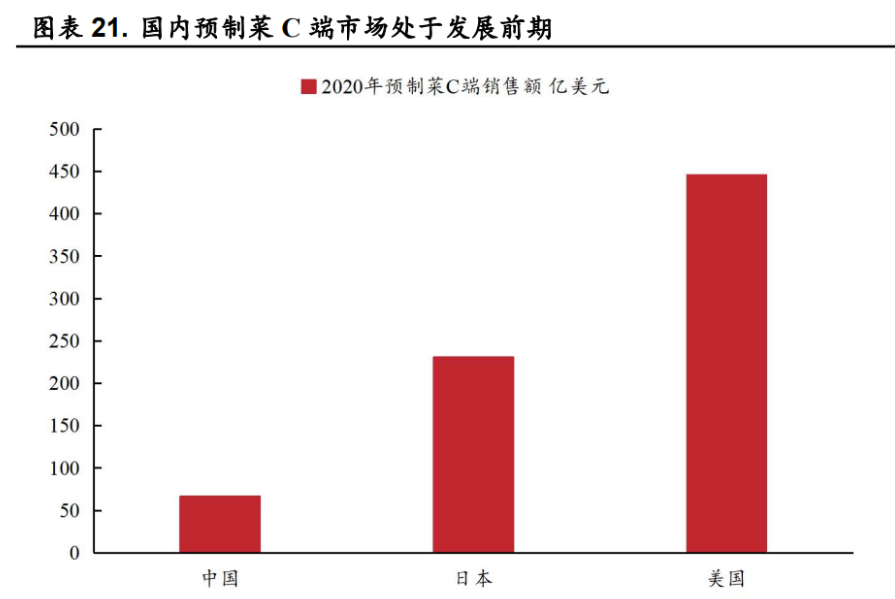

随着消费者对于预制菜的认知程度不断上升,预制菜的 C 端受众也在不断建立。根据立鼎产业研究院,2020 年国内预制菜 C 端销售额为 66.9 亿美元,仅为日本同期水平的 29%,美国同期水平的 15%。随着预制菜渗透率的不断提升,其市场规模有望进一步扩大,在此过程中,产品力优秀的企业或可逐步建立在全国范围内较强的品牌力,最终建立“品牌力强—消费者认可度高—盈利能力强—进一步打造优秀产品以稳固品牌力”的良性循环。

3.3.供应链:物美价廉与高质服务的核心

上游延伸可稳定原材料供应,同时打造低成本竞争优势。预制菜行业成本端主要以原材料为主,但是由于上游猪肉、禽肉等常用肉类价格波动较大,使得预制菜企业的供货能力以及供货成本会受到一定的影响,通过向上游进行延伸,其可以在最大程度上锁定原材料成本以及供给量波动,使得自身供应能力保持稳定。

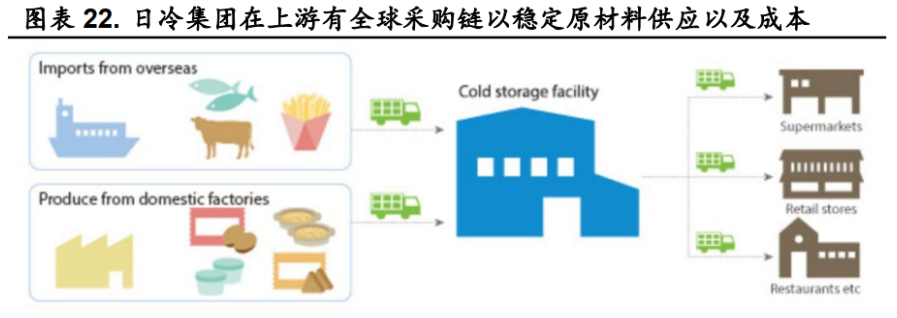

以日本预制菜龙头企业为例,日冷集团在上游同时经营海产品和畜禽产品业务,同时其凭借较为成熟的冷冻技术和全球食品采购网络,其从 30 多个国家以低价采购食材,优秀的上游控制能力使得公司的原材料在价格以及供应量上均较为稳定。

下游扩张保证优质服务,稳固品牌力。日冷集团对于下游建设同样较为重视,根据公司公告,其目前在日本有大约 80 个地点经营仓储和配送中心,并设有总容量约为 200 万吨的冷藏设施,总容量达到日本全国的 10%,优质的仓储和配送体系保证了其产品质量的稳定性。

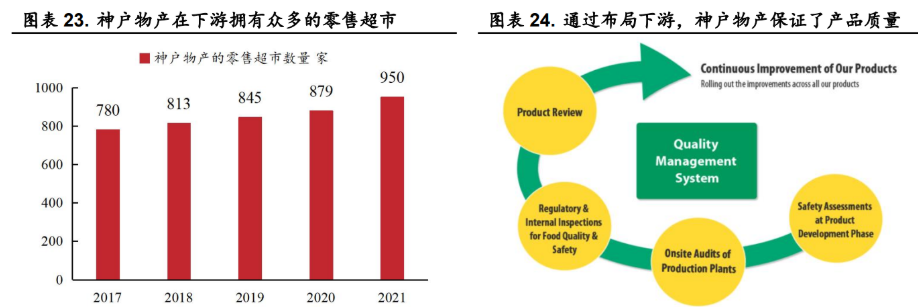

日本预制菜领域另一龙头神户物产在下游方面布局也较为全面,根据公司公告,截止 2021 年 10 月,其旗下共有 950 家以特许经营模式经营的零售超市“Gyomu Super Stores”,通过其下游的布局,神户物产有着较强的上游议价权,同时也确保了其产品的安全性、服务质量以及品象。

4.相关标的

4.1.国联水产:海洋加工产品龙头,以全球产业链优势扩张预制菜业务

国内稀缺的全球化海洋产品企业,不断加码预制菜业务。

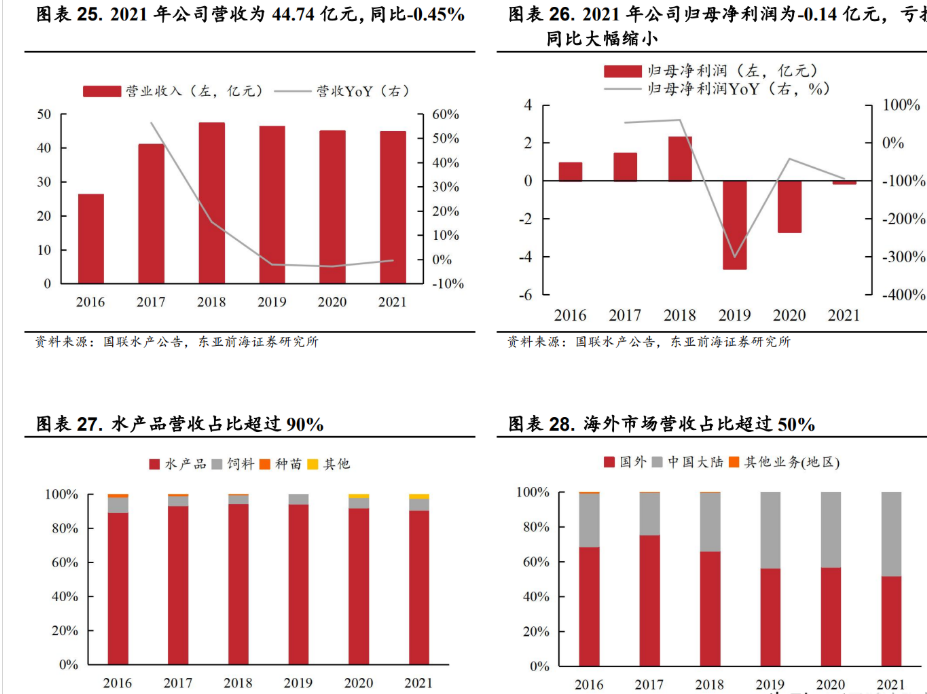

公司集全球采购、加工和研发于一体的水产品加工企业。主要产品为以预制菜品为主的精深加工类、初加工类、全球海产精选类。公司海外市场占比超过 50%,近两年受疫情影响营收总体维持在 45 亿元左右,变化幅度较小。

公司在主营业务上已经实现盈利,但被上游养殖板块业务拖累,归母净利润持续亏损。2021 年,预制菜营收 8.41 亿元,其中餐饮重客渠道 3.21 亿元、国际业务 2.62 亿元、分销渠道 1.48 亿元、电商渠道 0.66 亿元、商超渠道 0.44 亿 元。

公司充分发挥全球供应链和研发优势,产品结构逐步向以预制菜品为主的餐饮食材和海洋食品转型,产品附加值和影响力得到进一步提升。

公司投资 10 亿元用于扩产预制菜产品产能,预计 2023 年项目建成后,将新增 2.4 万吨鱼虾类预制菜产能。

重视研发,预制菜产品不断推陈出新。

公司拥有上海和湛江两地的食品研发中心建设,选址贴近核心市场,配备来自国际大型连锁餐饮的资深研发总监、研发总厨组成的研发团队,建立起系统化的产品研发体系。

公司预制菜品以对虾、小龙虾、鱼类为主,以“小霸龙”品牌构建了完善的预制菜产品体系,涵盖快煮、裹粉、米面、调理、火锅、小龙虾、风味鱼等系列,基本覆盖从餐桌到餐厅的主要消费场景。公司发挥行业领先的研发、质控和加工能力,不断打造市场热销的预制菜品。

2021 年公司推出的小龙虾产品以其极佳的品质,深受消费者的厚爱;下半年,公司的风味烤鱼系列陆续研发上市,很快便打进国际国内市场,获得市场一致好评,未来有望成为公司的大单品。

现有渠道持续巩固,C 端和 B 端渠道不断下沉。

公司在国际采用营销,国内采用分销、餐饮重客、商超、电商等渠道,发挥利用好各自的销售优势,主动开发新的消费群,增强销售推广力度。

市场销售全覆盖,品牌影响力持续提升。C 端市场将以公司预制菜产品作为拳头产品提升品牌附加值、市场高渗透率和客户复购率。B 端市场要维护公司高品质、严标准、稳供应的品象,加强高端餐饮合作深度,提升横向产品丰富度。

注重公司品牌、产品形象的打造。对于 B 端和 C 端渠道关系梳理更为清晰。

公司电商业务在 2021 年上半年将 B 端业务剥离,战略聚焦于官方旗舰店运营,发展势头迅猛;2021 年下半年在天猫旗舰店、京东自营及旗舰店、拼多多旗舰店、抖音旗舰店产品销量同比上年增长超 50%。

4.2.安井食品:速冻食品龙头,加速布局预制菜领域

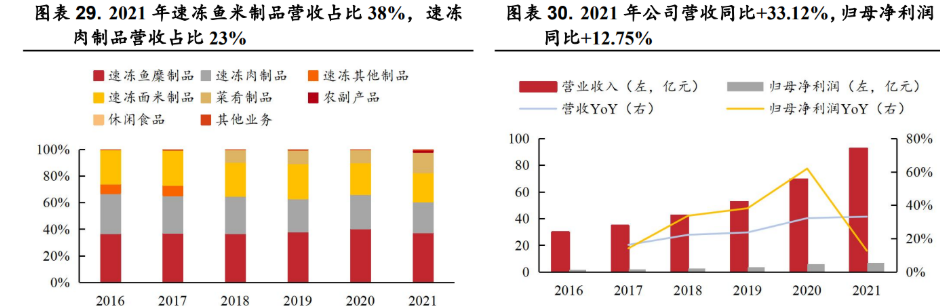

公司主要从事速冻火锅料制品和速冻面米制品、速冻菜肴制品等速冻食品的研发、生产和销售,是行业内产品线较为丰富的企业之一。

经过多年发展,公司已形成了以华东地区为中心并辐射全国的营销网络,逐步成长为国内最具影响力和知名度的速冻食品企业之一。

2016 年~2021 年公司营收和归母净利润增长迅速,CAGR 均超过 25%。

菜肴制品方面,安井进入菜肴创新战略加速期,菜肴制品根据“BC 兼顾”策略持续打造爆品,年初推出水煮牛肉、糖醋里脊、咖喱鸡肉、翡翠虾仁、宫保鸡丁等新品,有节奏、分阶段的不断推出符合行业需求的爆品和自研创新产品,抢占预制菜肴赛道。“自产+供应链贴牌+并购”三管齐下,预制菜业务有望加速放量。

公司2018年推出“冻品先生”进军预制菜领域,而自2021年开始,公司开始加快布局节奏。2022年 4 月 25 日,公司计划以 6.4 亿元收购新柳伍食品 70%股权,强化了公司在战略主原料上的供应保障。收购完成后公司还将进一步提高在小龙虾菜肴领域的市场占有率。

2022年 3 月公司公告宣布拟投资 10 亿元于安井预制菜肴生产项目。项目的实施有利于提升公司在预制菜肴领域的产能储备和行业影响力,提高公司规模效应和市场反应速度,符合公 司长远发展规划。

贴牌生产方面,公司精准定位餐饮市场厨房概念,以轻资产运作模式整合上游中小食材厂家,为“冻品先生”贴牌生产。

独特模式培育经销商忠诚度,全渠道扩张增强综合竞争力。

在行业结构优化阶段,产品和渠道竞争优势能有效帮助公司提升市场占有率。

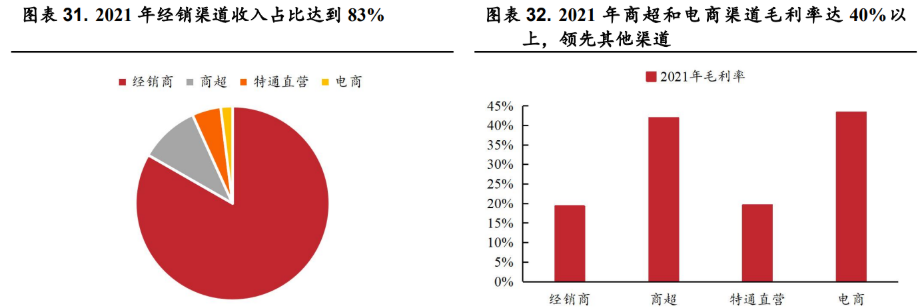

在公司渠道中,经销商占比超过 83%,是公司最为重要的渠道收入来源。公司自设立至今,建立了适合自身发展的经销模式,其基本特点表现为“贴身支持”(主要形式为:帮助经销商开拓 C 端超市、菜场等终端,协助经销商开设线上直播间等新兴营商模式)。

2021 年公司经销商遍布全国,共计有 1652 家。从毛利率来看,2021 年商超和电商渠道毛利率达 40%以上,但收入占比较小。同时,公司计划以“BC 兼顾、全渠发力”为策略,加大超市、生鲜超市、社区电商、电商等毛利率较高的渠道开发。

4.3.三全食品:速冻食品开拓者,厚积薄发切入预制菜业务

速冻食品开拓者,预制菜业务发展潜力大。

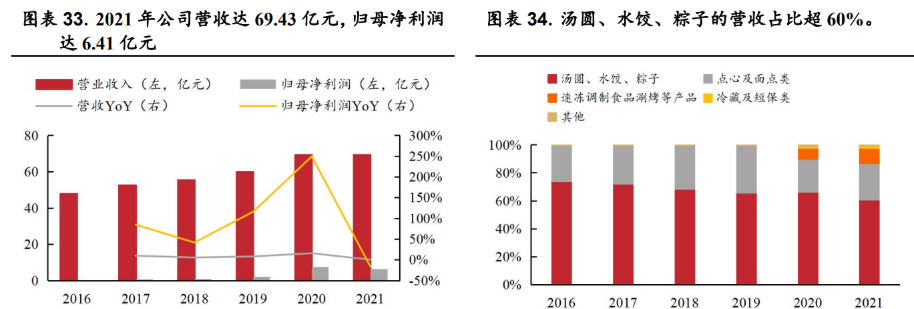

自成立以来,公司一直致力于速冻主业的发展,市场份额多年位居行业第一,是中国速冻食品行业的龙头。

2016 年~2021 年,公司营收稳步增长,CAGR 约为 7%;归母净利润迅速增长,CAGR 约为 73%。

公司速冻和冷藏面米制品主要包括水饺、汤圆、面点、馄饨、粽子、煎炸、点心等产品,速冻和冷藏调制食品包括预制食材类、预制菜肴及菜饭类、涮烤类等产品。其中,汤圆、饺子、粽子类产品的营收占比在 60%以上。

2019 年公司开始在餐饮行业推出鲜食产品,并迅速取得突破。2020 年和 2021 年,类似预制菜品的速冻调制食品涮烤业务板块的营收分别为5.26和7.46亿元,分别占当年营收的约8%和11%,收入规模上升较为快速。

公司拥有多年速冻食品研发和生产经验,技术实力、渠道运营经验和资源都将有助于公司快速切入预制菜领域和提升预制菜收入规模。

产品研发注重零售场景,向大客户导入鲜食产品。

公司拥有“三全”和“龙凤”两大知名品牌。公司紧跟渠道发展趋势,聚焦更便民、离消费者更近距离的零售终端,在农贸市场渠道积极探索,推出高性价比产品系列和高品质产品系列,覆盖水饺、汤圆、面点、馄饨、小笼包、煎饼等多种品类,并引入到大型商超系统渠道。鲜食业务方面通过与战略伙伴的深化合作,不断强化在米类、调理面类、沙拉类、烹调面包类以及预制菜肴类的研发和创新能力,目前已经实现冷藏、冷冻、常温多温区组合发展模式。公司目前已经在一些产品上具备预制属性和功能,将针对不同渠道投放市场。

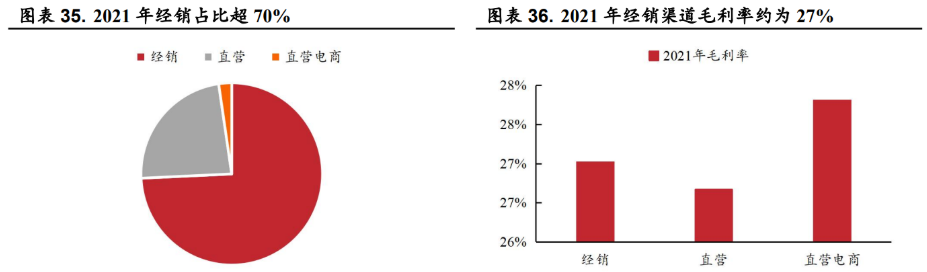

线上线下渠道共同发力,渠道优势有望得到巩固。

2021 年公司经销、直营和直营电商渠道收入占比分别为 74%、24%和 2%,毛利率分别约为 27%、 27%和 28%,各渠道的毛利率接近。公司在线上渠道采取直营加经销商授权的模式进行销售。

公司的线上销售业务目前分为四个部分:线上电商平台、生鲜电商、社区电商、基于卖场的到家业务,同时公司将不断加大线上业务的投入,持续提高运营方法。公司在直营渠道已与多家知名品牌餐饮连锁企业及大客户形成深度合作。

公司在郑州、佛山、成都、天津、苏州、武汉等地建有生产基地,使生产能力覆盖全国主要城市群。由公司下属的分、子公司及经销商共同组成遍布全国各省、市、县的销售渠道和网 络,保证公司产品短期内完成生产并迅速推广到全国各地的终端市场。

4.4.千味央厨:深耕餐饮速冻米面,发力 B 端预制菜

深耕餐饮速冻米面。

公司脱胎于思念食品,最早是其对接百胜集团的餐饮供应链部门。公司是国内较早定位于餐饮供应链的生产性企业之一,主要为餐饮企业、团餐、酒店、宴席提供定制化和标准化的速冻面米制品。公司的客户主要是全国性的品牌连锁餐饮企业,如百胜中国、海底捞、华莱士、真功夫、九毛九等。

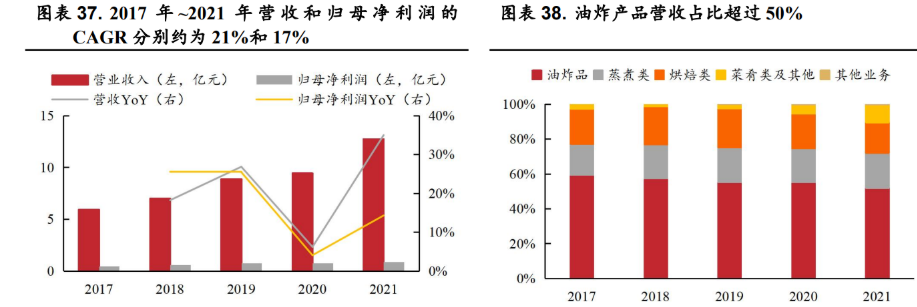

公司主要产品包括油条、蒸煎饺、蛋挞、芝麻球、地瓜丸等;其中油炸产品的营收占比超过 50%,而且公司是国内油条龙头。自 2017 年上市至 2021 年,公司营收和归母净利润的 CAGR 分别约 为 21%和 17%,业绩增长快速。

重视研发,发力 B 端预制菜。

公司拥有丰富的餐饮大客户资源和配套服务经验。预制菜主要围绕 B 端客户的需求做定制化和个性化开发,本着方便厨师、优化加工流程的研发理念,公司积极围绕餐饮连锁企业需求精准研发新的预制菜品种。单个大 B 端客户创收较高,而且经历与公司的长期合作后,易于向其推销新品,有望快速打开预制菜业务的突破口。2021 年,公司预制菜销售额为 1400 多万,同比增长 34.35%。在四大产品线的基础上,2022 年将加大预制菜的研发、生产和销售力度,公司计划成立专业的预制菜公司,专门开展相关业务。

深耕大客户,聚焦核心经销商,渠道毛利率有望提升。

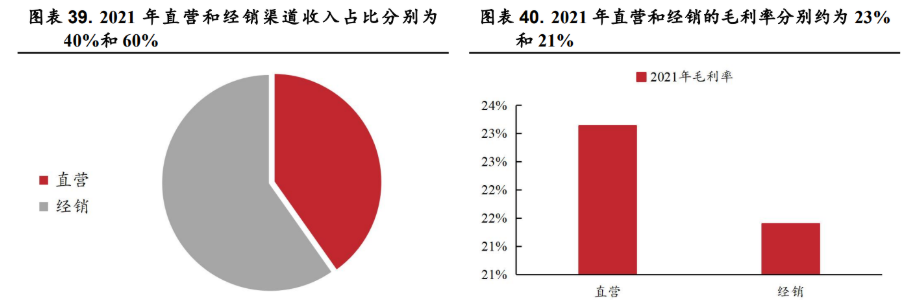

2021 年公司直营和经销渠道收入占比分别为 40%和 60%,毛利率分别为 23%和 21%。公 司对经销客户主要销售通用品,对直营客户主要销售定制品。

百胜中国是公司开发相对比较成熟的客户,是公司深耕大客户的样板,未来公司将不断提升对大客户的服务能力,满足客户多种需求,有针对性的研发、上新各类产品,拓宽产品线。同时,逐步开拓新兴小吃、快餐、咖啡、茶饮连锁类客户,扩大客户的数量和规模。

截至 2021 年,公司大客户数量为 168 家,相比 2020 年年底的 87 家,增幅达到 93.10%。

2021 年公司对经销商采取“聚焦大客户深度服务”、“拓展渠道商”的管理模式,重点是扩大核心经销商的收入水平而非数量。公司经销商数量为 968 个,相比 2020 年 907 个增幅为 6.73%,增幅较小。

2021 年公司加大对核心经销商培育和支持的效果初步显现,2021 年占比前 20 名经销商销售额为 2.06 亿,同比增幅为 50.14%。2021 年,公司经销模式总体销售额为 7.6 亿元,同比增幅为 25.35%。

4.5.味知香:深耕预制菜领域,BC 两端双轮驱动

深度耕耘预制菜行业的头部企业,募集资金大幅扩张产能。自成立以来,公司专业从事预制菜的研发、生产和销售。

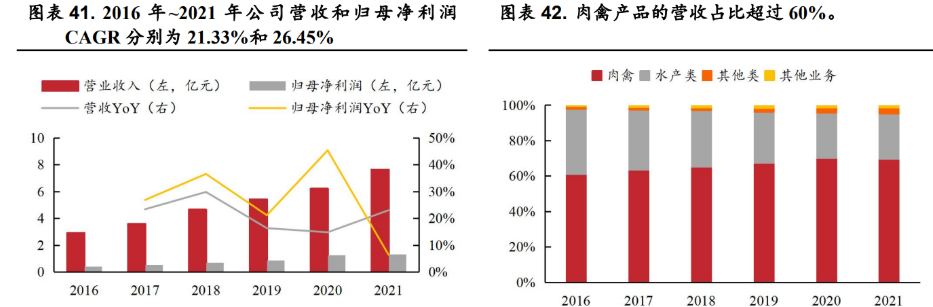

2016 年~2021 年,公司业绩增长迅速;公司营收由 2.91 亿元增至 7.65 亿元,CAGR 为 21.33%;归母净利润由 0.41 亿元增至 1.33 亿元,CAGR 为 26.54%。

公司目前已建立“味知香”和“馔玉”两大品牌为核心的产品体系,分别针对 C 端和 B 端客户, 满足 B、C 端差异化需求。现有产品品类超过 300 种,覆盖肉禽类、水产类及其他类,其中禽类产品的收入占比超过 60%。

目前,公司现有产能 1.5 万吨/年,产能利用率为 128.16%。公司上市募投建设的年产 5 千吨的食品用发酵菌液及年产 5 万吨发酵调理食品项目厂房主体工程已经完工。该项目建成后,公司产能将从现有的 1.5 万吨/年提升至 6.5 万吨/年,产能增长幅度超过 333%,将进一步巩固公司自主生产和规模优势。而且,产能大幅扩张叠加预制菜行业需求扩张,有望为公司业绩打开上升空间。

近距离触达客户,叠加较为完善的冷链物流配送体系,成功打造独特的渠道优势。

根据销售对象及终端客户不同,公司将经销渠道客户分为零售渠道和批发渠道。零售渠道客户面向个人消费者,主要从公司采购“味知香”品牌产品;批发渠道客户一般从事冷冻食品批发业务,此类客户主要从公司采购“馔玉”品牌产品后销售给酒店、餐厅、食堂等客户。

公司经销和批发渠道均衡发展。

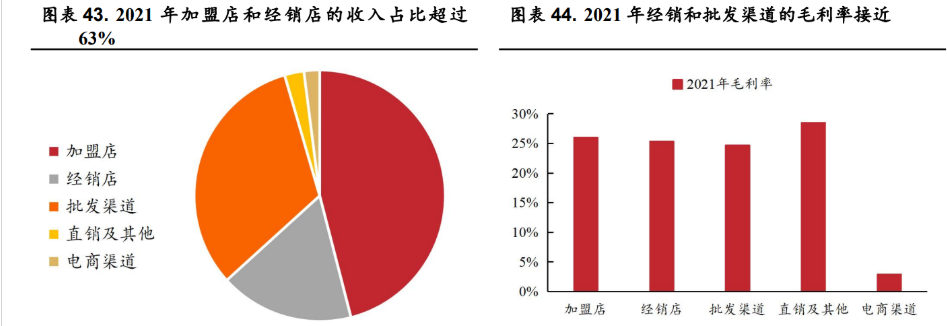

2021 年经销渠道中,加盟店和经销店的毛利率分别约为 26%和 25%,而批发渠道的毛利率约为 25%;经销和批发渠道毛利率接近,二者合计收入占比达到约 95%。

截至 2021 年,公司已拥有 1319 家加盟店,合作经销商 572 家,以华东地区为核心,逐步向外辐射;构建了以农贸市场为主的连锁加盟生态圈,近距离触达消费者。

线上销售主要是客户通过公司天猫旗舰店或京东旗舰店等平台电商采购“味知香”品牌产品;电商渠道的毛利率较低,在 2021 年仅有约 3%,占比约 2%。

公司自建了较为完善的冷链物流配送体系,在就近商圈能够做到统一配送;同时,从客户下单到产品出库、装车运输、配送签收耗时较短,既降低客户等待时间也更大程度地保障了产品的新鲜程度;高效、及时的物流体系能够帮助公司提升客户体验,进一步扩大产品销售区域,奠定公司长远发展的基础。

4.6.得利斯:立足肉制品深加工,发力预制菜领域

深耕肉制品加工领域,积极布局预制菜等业务。

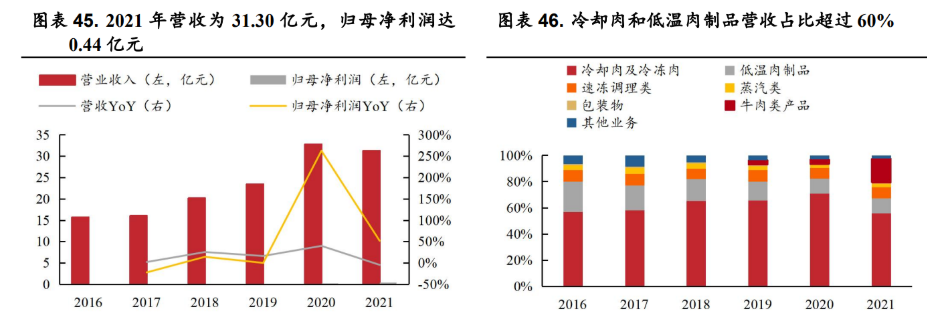

公司率先在国内推出低温肉制品、脱酸排毒冷却肉以及发酵火腿等产品,是国内有影响力、产品品类齐全的肉制品加工企业。公司主要产品为冷却肉和低温肉制品,营收占比超过 60%。2015 年以来,公司积极布局牛肉及预制菜业务,不断增强研发创新能力,优化产品结构。2016 年~2021 年,公司营收 CAGR 约为 15%,实现稳步增长;归母净利润 CAGR 为 37.35%,利润增长迅速。目前公司预制菜品类已经包含速冻调理产品、牛肉系列产品、即食休闲类产品、速冻米面制品四大类。

募集资金积极扩张产能。

公司主要采用以销定产的生产模式,在山东、北京、陕西、吉林设有四大生产基地,其中四大生产基地均具备肉制品精深加工能力;预制菜主要集中在山东、陕西两大生产基地生产;2021 年,为应对快速增长的预制菜市场需求,公司加快推进定向增发募投项目建设工作,山东 10 万吨/年肉制品加工项目已具备生产能力并已投入生产,陕西 200 万头/年生猪屠宰及肉制品加工项目正加紧建设。

BC 端双管齐下拓展预制菜渠道。

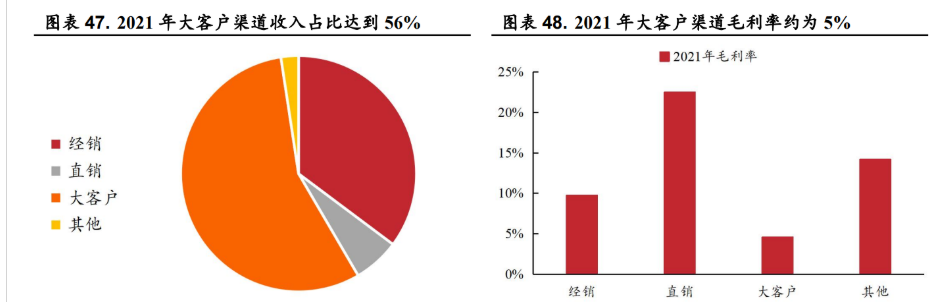

公司产品销售以公司直营、大客户、经销商、专卖店及商超等方式为主,同时建立了较为完善的冷链物流配送体系。2021 年大客户、经销和直销的渠道收入占比分别为 56%、35%和 6%,毛利率分别约为 5%、10%和 23%。

公司采用线上线下全渠道布局的模式,能够针对性覆盖目标消费群体,并通过多渠道反馈,及时掌握市场动态,确保消费者需求得到满足。

预制菜渠道拓展方面,公司将重点布局预制菜

需求旺盛的华东和西南区域,在 B 端达成与餐饮行业头部客户的战略合作;针对 C 端客户,公司将借助短视频、直播等新媒体平台,拓展新的销售渠道,加大在京东自营店、天猫旗舰店等传统线上渠道的促销及推广力度,对当前以线下渠道为主的 C 端市场形成有效补充;同时在北方市场已形成消费认知的部分区域加大线下直营旗舰店以及经销商加盟门店的建设,提升终端消费者对公司产品和品牌的认知度。

5.报告总结

疫情影响下预制菜加速发展,重点关注产品、渠道、供应链协同发力的相关标的。近期全国多地疫情散点复发,使得线下餐饮行业受到影响,疫情催化下预制菜行业供需两旺,渗透率有望加速提升。当前行业目前处于快速发展的时期,产品、渠道、供应链协同发力的企业或将享受赛道扩容红利。相关标的:国联水产、安井食品、三全食品、千味央厨、味知香、得利斯等受益于行业快速发展的个股。

6.风险提示

经济出现超预期波动:当前节点海外局势有所震荡,在美联储加息节奏不确定性以及俄乌战争的影响之下,国内经济可能会在一定程度上受到影响,预制菜行业发展不确定性或将随之增大。

食品安全问题:预制菜行业作为食品饮料子板块,安全是长久发展的前提。如若行业爆发大规模食品安全问题事件并广泛受到关注,或将会对行业产生严重不利影响。

市场竞争加剧:当前预制菜行业仍处于发展早期,由于市场参与者众多且市场格局尚未稳定,如果出现恶性竞争,或将对行业以及行业内部公司的健康发展产生不利影响。

搜索老范说股

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号