-

司太立:碘造影剂“中间体-原料药-制剂”一体化布局的龙头企业

老范说评 / 2022-05-09 10:33 发布

1. 司太立:国内碘造影剂原料药龙头企业

1.1. 深耕碘造影剂领域,产品质量获多个发达国家认证

公司深耕造影剂领域,已成国内 X-CT 非离子型造影剂龙头企业。

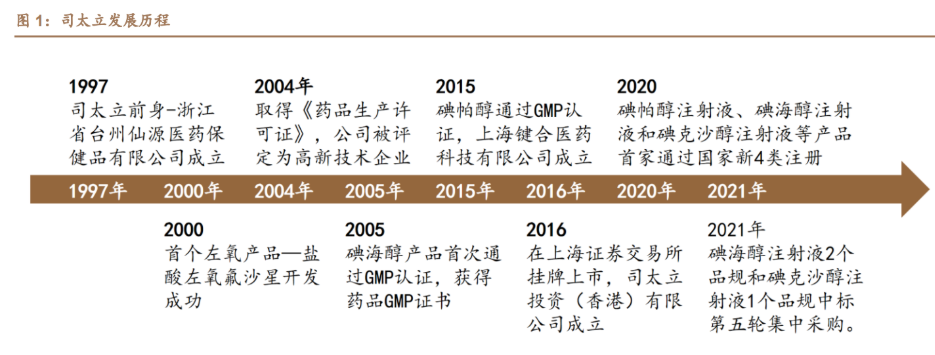

司太立成立于1997年,专业从事研发、生产、销售 X-CT 非离子型造影剂系列和喹诺酮类系列原料药及中间体,是国内X-CT非离子型造影剂龙头企业,于2016年在上交所主板上市。

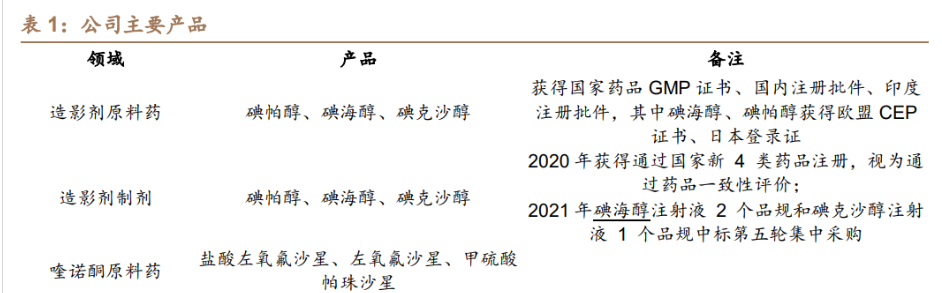

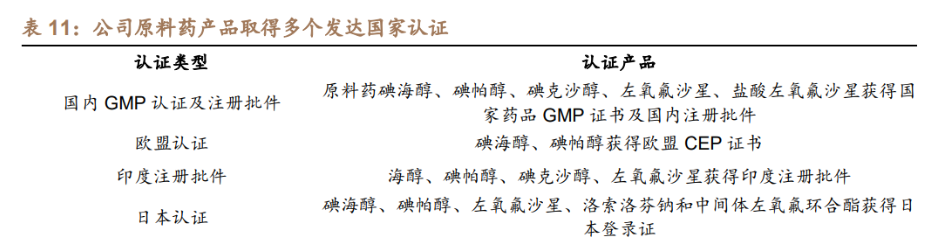

公司产品质量优异,获多个发达国家认证。公司主要原料药产品碘海醇、碘帕醇、碘克沙醇、左氧氟沙星、盐酸左氧氟沙星均获得国家GMP认证和国内生产许可,其中碘海醇原料药产能及产量位居国内首位。同时公司有多个产品取得发达国家认证:欧盟CEP证书、印度注册批件、日本登录证。

据公司官网,获得欧盟CEP证书及日本登录证的全球碘海醇原料药生产厂家分别各有4家,司太立为国内唯一的供应商。

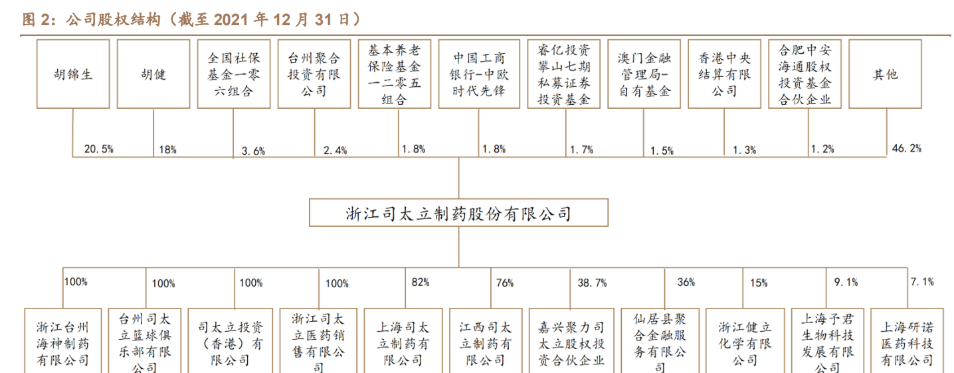

公司股权结构集中,管理决策权稳定。

截至2021年,公司董事长胡锦生先生及其一致行动人胡健持股总比例为38.5%,其中胡锦生先生持股20.5%,胡健持股18%。公司前十名股东中,除胡锦生和胡健外,全国社保基金一零六组合和台州聚合投资有限公司分别持有公司3.6%和2.4%的股份。

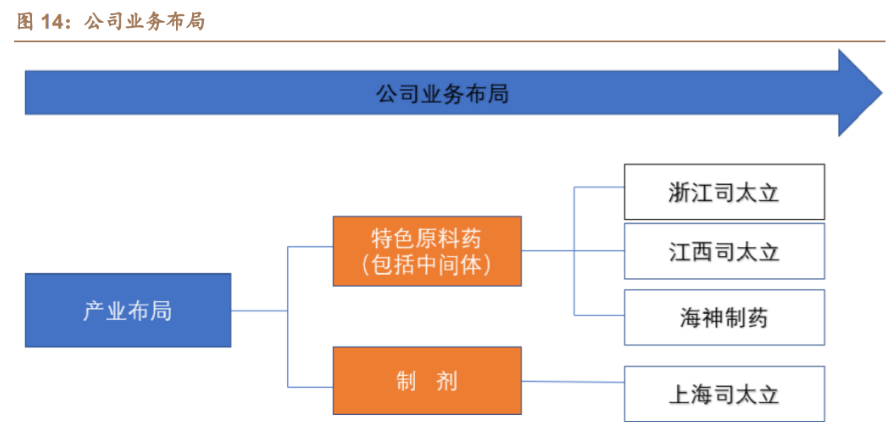

公司各子公司各司其职,业务融合产业链:江西司太立负责医药中间体的生产,上海司太立负责研发和生产非离子型造影剂诊断药物制剂,海神制药以碘造影剂系列原料药及中间体为核心业务。

1.2. “中间体-原料药-制剂”,布局完整产业链

公司布局完整“医药中间体、特色原料药、制剂”产业链。

1)原料药业务:公司专注研发与生产非离子型碘造影剂系列原料药,为客户提供符合 cGMP 标准的特色原料药,原料药业务为公司主要营收来源,运营主体为浙江司太立、江西司太立和海神制药;

2)制剂业务:公司积极拓展下游制剂业务,打破依靠原料药单一业务的发展格局,制剂业务运营主体为上海司太立,专业从事非离子型碘造影剂下游制剂的注册与生产,并于 2020 年获得了碘海醇、碘帕醇、碘克沙醇三个产品四个品规的制剂生产批件。

在 2021 年,上海司太立参加第五批集采,其中碘海醇注射液 2 个品规和碘克沙醇注射液 1 个品规中标。

1.3. 公司业绩稳健增长,主营业务造影剂毛利高

公司业绩增长稳健,利润端增速明显高于收入端增速。

1 )公司 2019/2020/2021/2022Q1年收入分别为13.1/13.7/20/5.2亿元, 同比增长47%/4.5%/46.3%/42.1%,2020 年因受疫情影响收入增速放缓,2018年到2021年CAGR为31%,2021 由于疫情得到一定的控制,收入增速回升;

2)公司归母净利润增速整体高于收入增速,经营效率持续提升,2019年/2020年/2021/2022Q1 归母净利润分别为1.7/2.4/3.2/0.8亿元,同比增长81.8%/40.2%/35.6%/24.3%,其中 2018 年到 2021 年 CAGR 为 51.2%,高于同期收入增速31%。

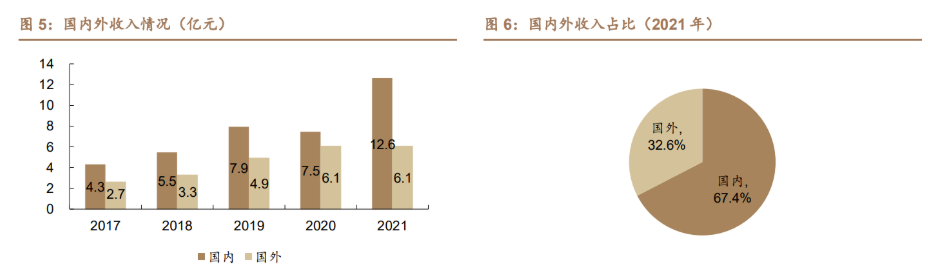

公司营收主要来自国内客户,2020 年国外客户收入占比有所提高。从营收来源看,2018-2021 年来自国内客户占主营业务收入的比例分别为 62.1%/61.6%/55.1%/67.4%。

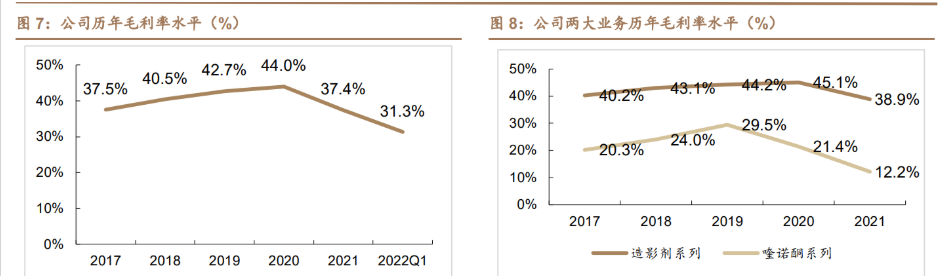

公司毛利水平增加显著,造影剂业务毛利维持较高水平。

1)2020年之前,公司毛利稳步提升,从2017年的37.5%提升至2020年的44%,2020年之后毛利有所下降,到2022年Q1下降至31.3%,2021年毛利下降的原因为销售规模扩大导致的营业成本增加。

2)公司造影剂业务始终维持较高的毛利,2021年毛利率为38.9%、喹诺酮系列产品毛利率自2020年以来持续下滑。

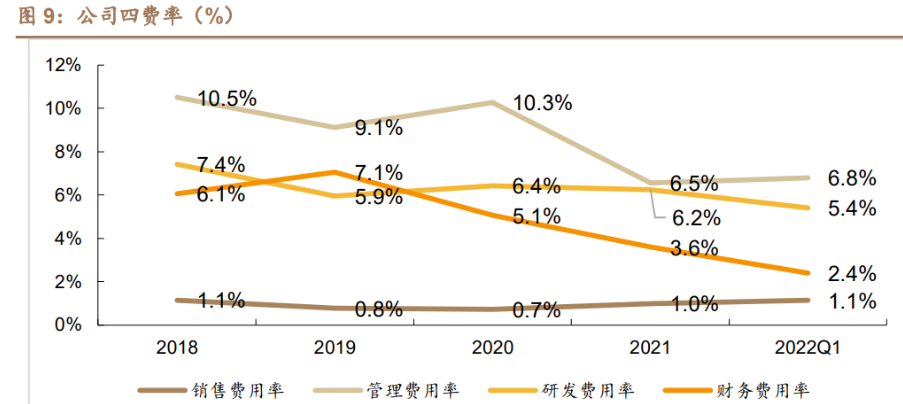

公司费用稳定,2021 年费用率整体有所下降。

1)公司管理及研发费用率相对较高,整体呈现下降趋势:2019/2020/2021/2022Q1 管理费用率分别为 9.1%/10.3%/6.5%/6.8%,研发费用率分别为 5.9%/6.4%/6.2%/5.4%,2020 年及 2021 年的研发费用率相对于 2019 年有一定的提升,体现公司在研发上持续加大的投入;

2)2019 年财务费用较 2018 年同期略有增加,主要是由于 2019 年银行借款增加所致。除此之外,公司销售费用率始终保持在相对较低的水平。

1.4. 股权激励:第一个解除限售期目标实现

公司股权激励达到业绩考核目标,第一个解除限售期实现。根据公司 2020 年第四次临时股东大会决议,公司以 39.5 元/股的授予价格,通过定向增发的方式向李华军等 148 名激励对象授予限制性人民币普通股(A 股)66 万股,分三期解除限售期。

1)第一个解除限售期实现:2020 年剔除股权激励计划股份支付费用影响的归属于上市公司股东净利润金额为 2.4 亿元,较 2019 年净利润增长 43.04%,满足第一个解除限售期限制性股票解除限售条件;

2)第二个解除限售期实现:2021 年剔除股权激励计划股份支付费用影响的归属于上市公司股东净利润金额为 3.4 亿元,较 2019 年净利润增长 96.71%,满足第二个解除限售期限制性股票解除限售条件;

3)2022 年同样以 2019 年净利润为基数,净利润比 2019 年增长不低于 190%,即可实现第三个解除限售期,彰显公司对业绩增长的信心。(报告来源:远瞻智库)

2. 小众、具备高成长性的行业:造影剂

2.1. 造影剂分类

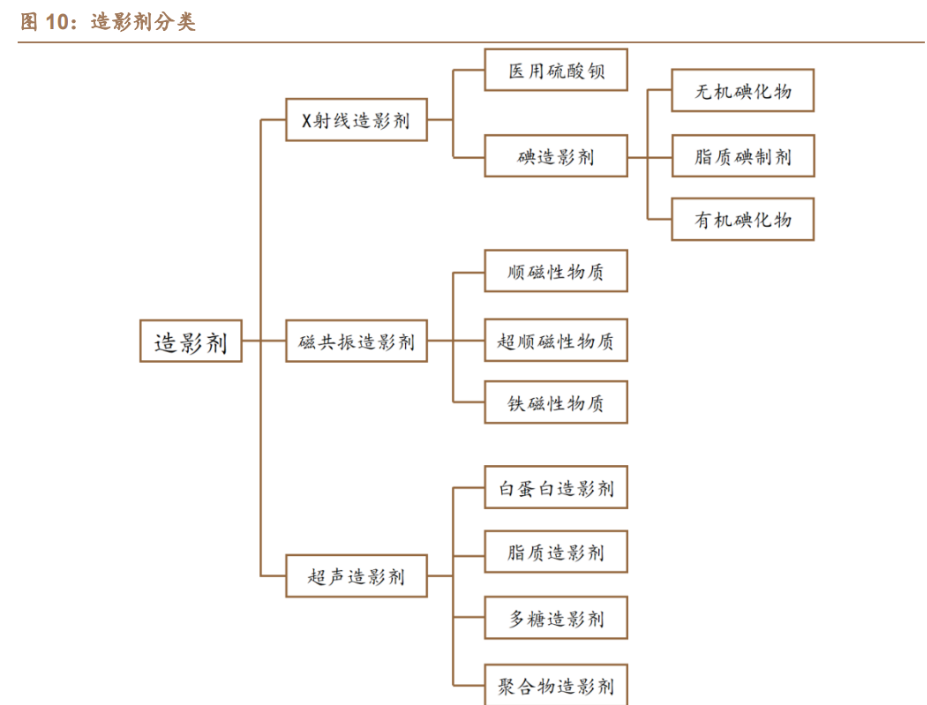

根据影像学成像原理,造影剂主要可分为:X 射线造影剂,磁共振(MRI)造影剂以及超声造影剂:

1)X 射线造影剂主要用于神经系统、心血管系统等部位的造影,包括医用硫酸钡及碘造影剂两种,其中碘造影剂包括无机碘化物,脂质碘制剂以及有机碘化物;

2)磁共振造影剂主要用于全身软组织、心脏大血管的造影,主要包括顺磁性物质、超顺磁性物质以及铁磁性物质;

3)超声造影剂常用于妇产科、心血管系统的造影,包括白蛋白造影剂、脂质造影剂、多糖造影剂以及聚合物造影剂。

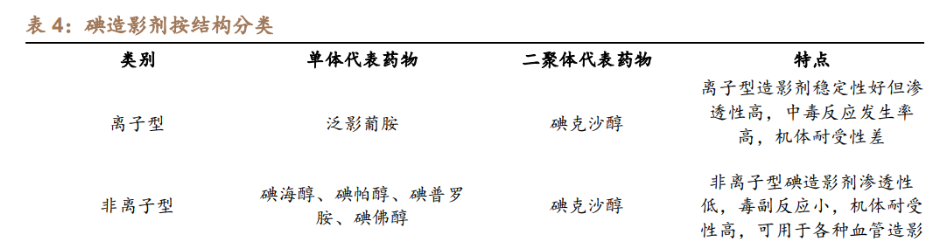

根据结构的不同,造影剂可分为离子型和非离子型两大类。

离子型碘造影剂具有稳定性好的特点,但其由于渗透性高,因此中毒反应发生率也较高,非离子型造影剂渗透性低,机体耐受性好,可用于各种血管造影。

1)离子型造影剂包括泛影葡胺、碘克沙醇等,非离子型造影剂代表药物主要为碘海醇、碘帕醇等;

2)根据苯环数量的不同,碘造影剂可分为单体和二聚体造影剂,单体造影剂代表药物包括泛影葡胺、碘海醇、碘帕醇等,二聚体代表药物主要为碘克沙醇。

2.2. 国内CT普及率高,X 射线造影剂市场规模巨大

发达国家和地区占据全球造影剂市场的主体,X 射线造影剂市场规模超60%。

Newport Premium 数据显示,截至2018年,全球造影剂市场规模为60.8亿美元,其中 X 射线造影剂市场份额达66.5%,磁共振造影剂以及超声造影剂的市场份额分别为19.9%以及2.7%;另外,从具体的地区分布来看,全球造影剂市场份额主要还是集中在欧美日等发达国家和地区,其中,美国约占全球造影剂市场的37.6%,欧洲约占全球造影剂市场的28.8%。

以中国为代表的新兴市场,市场份额较小,但随着国民经济的腾飞以及医疗条件的逐渐改善,中国造影剂市场规模正处于显著上升阶段。

国内CT普及率高,X 射线造影剂市场规模巨大。

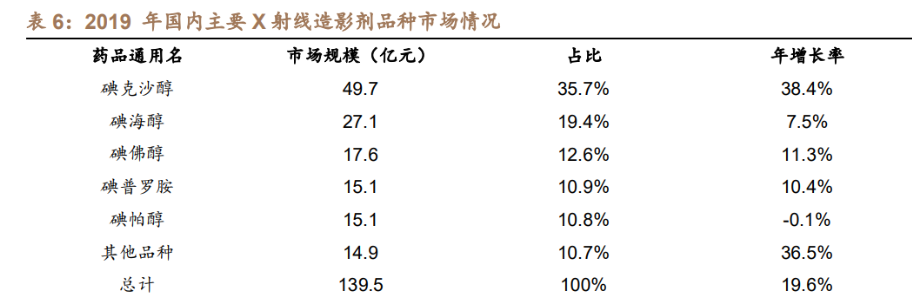

中国医药工业信息中心的数据显示,2019年,全国医院市场 X 射线造影剂市场规模达139.5 亿元,约占市场总额的83.6%,高于全球 X 线造影剂市场规模占比,主要是由于相比于磁共 振和超声影像,CT 在国内应用范围更为广泛,同时磁共振价格较高,因此普及率不及CT;磁共振造影剂市场规模为21.8亿元,约占市场总额的13.1%;超声造影剂市场规模约为5.5亿元,约占市场总额的3.3%,市占率较低,主要是由于超声造影剂无论在国内还是全球,使用量均较少。

受益政策红利及人均可支配收入的增加,中国造影剂市场规模正迅速扩张。

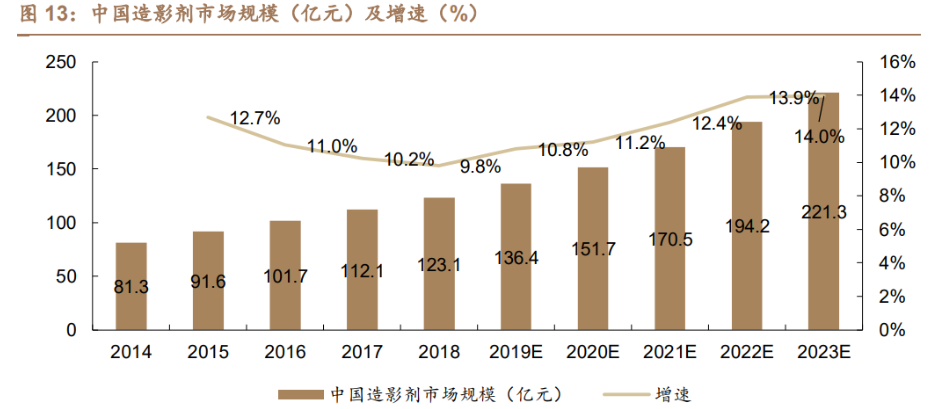

中国造影剂市场规模从2014年的81.3亿元增长到2018年的123.1亿元,年复合增长率为10.9%。预计2019-2023年,中国造影剂市场规模年复合增速将达到12.8%,2023年市场规模将达到221.3亿元。

2.3. 造影剂市场国内领军企业:恒瑞、扬子江、正大天晴

随着我国诊断需求的不断提升,造影剂市场规模将持续增长。

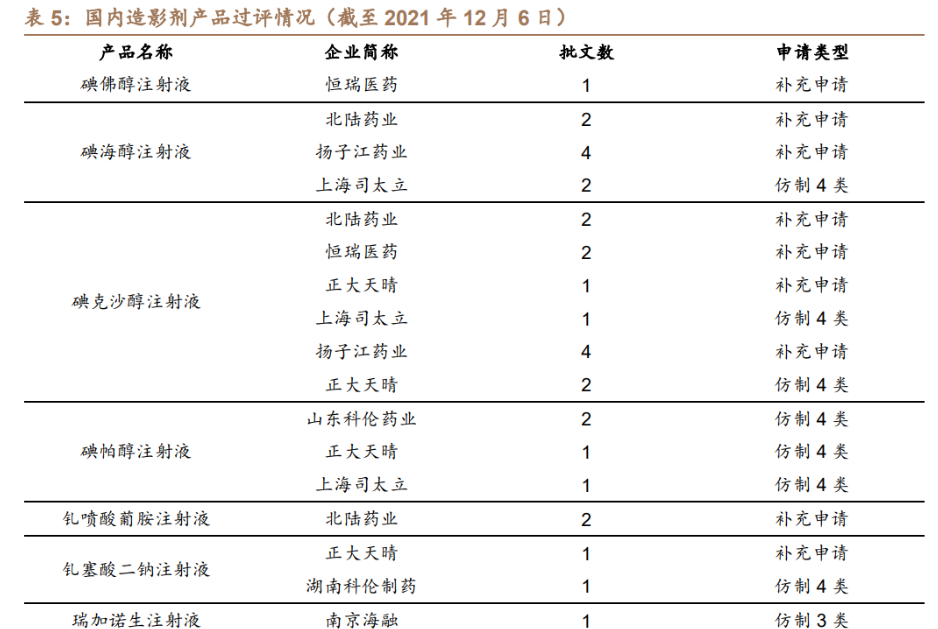

1)截至2021年12月6日,国内有7个造影剂产品已有企业过评,其中碘海醇与碘克沙醇已被纳入第五批集采;

2)国内造影剂行业集中度高:主要企业有恒瑞医药、GE Healthcare、Bracco、Bayer、扬子江药业、北陆药业等。

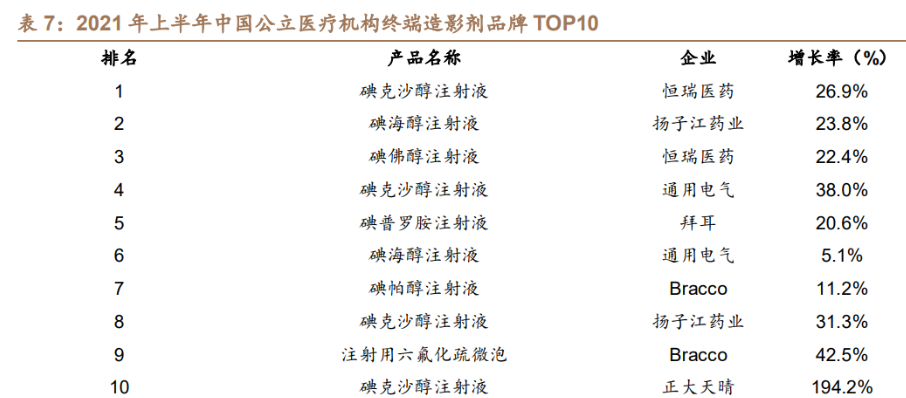

据观研报告,中国公立医疗机构终端造影剂TOP5厂商集中度,从2019年的 71.7%升至2021 年 H1 的 80%。

2019 年,国内主要应用的 X 射线造影剂产品为碘克沙醇、碘海醇以及碘佛醇,市场规模分别为49.7/27.1/17.6 亿元,市场份额分别为 35.7%/19.4%/12.6%,其中碘克沙醇市场规模最大,近年来增长也最为明显,年增长率达 38.4%;随着我国造影剂市场进口替代和产品升级趋势愈发明显,根据中国医药工业信息中心预计到 2022 年国内造影剂市场有望突破 270 亿元。

2021 年上半年,恒瑞医药碘克、碘佛两个品种表现优异,第五轮集采或将重塑竞争格局。

从造影剂生产厂家来看,在 2021 年上半年中国公立医疗机构终端造影剂品牌 TOP10 中:

1)恒瑞医药的碘克沙醇排名第一,增长率为 26.9%,其次为扬子江的碘海醇,增长率为 23.8%;

2)恒瑞、扬子江、GE、Bracco 均有 2 个 品牌上榜;

3)在第五轮集采中,碘海醇注射液的中标企业包括 GE、上海司太立、扬子江、北陆药业;碘克沙醇中标企业包括 GE、扬子江、上海司太立以及正大天晴。

3. 融合产业链,原料药+制剂打开成长空间

3.1. 产业链布局完整,各子公司各司其职

海神制药等子公司助力司太立实现产业一体化优势,共铸“中间体—原料药—制剂”的产业链布局。

1)江西司太立:于 2011 年成立,主要承担 X-CT 非碘离子造影剂原料及中间体生产;

2)上海司太立:成立于 2012 年,主要从事研发和生产非离子型造影剂诊断药物制剂,是公司在“造影剂全产业链战略布局”中最关键的一环,为公司打开新的成长空间;

3)2018 年,公司收购海神制药:主要负责原料药(碘海醇、碘帕醇、碘克沙醇)的制造,稳固了公司在造影剂行业的地位。

3.1.1. 海神制药:碘造影剂业务运营主体

司太立子公司海神制药以碘造影剂系列原料药及中间体为核心业务,主要负责原料药(碘海醇、碘帕醇、碘克沙醇)制造,货物进出口以及技术进出口业务。其碘海醇原料药和碘帕醇原料药已成为公司最畅销的产品,在国内外均占有较大的市场份额。同时,碘海醇已经获得了国家 GMP 证书,欧盟 CEP 证书,国内注册批件等。

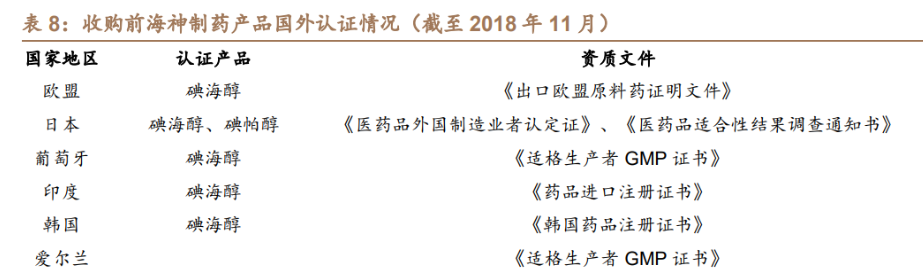

司太立2018年收购海神制药,完成资源整合,成就碘造影剂原料药龙头企业。

1)海神制药与司太立业务有一定重合度,均为国内碘造影剂原料药领先企业;

2)彼时,海神制药的原料药产品通过多个国家和地区资质认证,例如欧盟碘海醇原料药 CEP 证书以及日本碘海醇原料药和碘帕醇原料药的登录证;

3)海神制药客户关系稳定,覆盖中国以及全球多个国家或区域,在收购后司太立实力及收入进一步增强,成就碘造影剂原料药龙头企业。

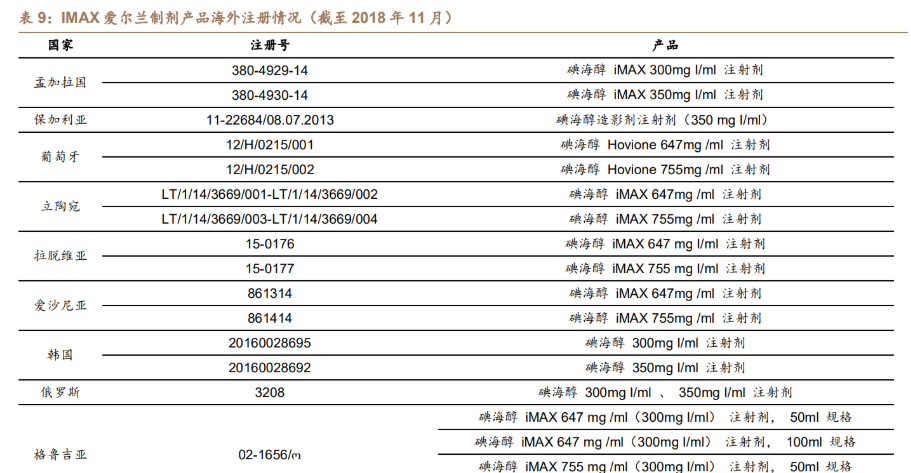

收购促进公司拓宽海外业务,国际化进程加速。

海神制药在被收购前,2016年-2018 年 H1 年的境外收入占总收入的比例均超过 80%,可见其较强的海外营销能力。彼时,海神制药子公司 IMAX 爱尔兰在国外(俄罗斯、韩国、葡萄牙、孟加拉国等)拥有多个注册批件,收购后司太立整合其国外的制剂产品及客户资源,进一步拓宽海外业务。

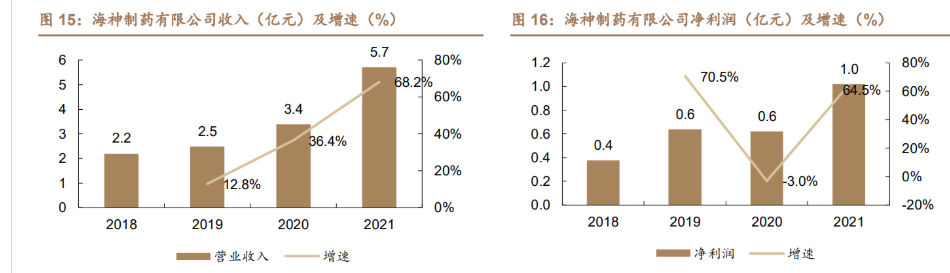

海神制药收入增速持续上升,净利润维持在较高水平。

海神制药营业收入由 2018 年的 2.2 亿元增长到 2021 年的 5.7 亿元,年复合增速达 37.3%,其中,2021 年营业收入相比于 2020 年增长了 68.2%;公司 2019/2020/2021 净利润分别为 0.6/0.6/1 亿元,除 2020 年受疫情影响净利润有所下降以外,其余年份均保持稳健增长趋势。

3.1.2. 江西司太立:中间体生产基地

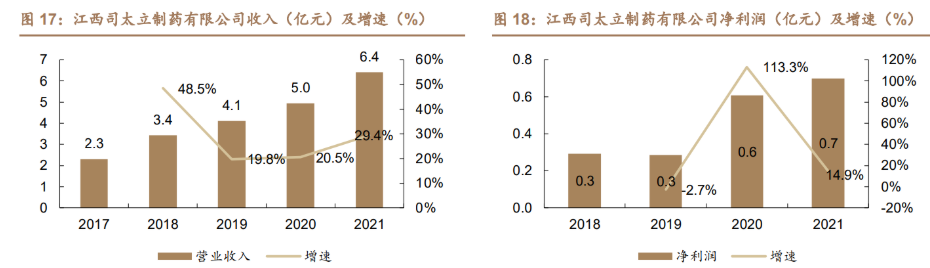

江西司太立与浙江司太立两翼齐飞,持续聚焦造影剂行业。江西司太立于 2014 年正式投产,并于 2016 年取得药品生产许可证,主营 X-CT 碘造影剂与磁共振类造影剂原料药及中间体。江西司太立 2020 年净利润增长明显,2019/2020/2021 营业收入分别为 4.1/5/6.4 亿元,保持稳健增长。其中,2020 年净利润为 0.6 亿元,同比增长 113.3%。

3.1.3. 上海司太立:布局制剂打开成长空间

上海司太立拥有大容量注射剂生产线,小容量注射剂生产线,乳膏剂(激素类)生产线和凝胶剂等四条生产线,占地面积 75 亩,已建厂房 70000m2。拥有硝酸咪康唑乳膏、咪康唑氯倍他索乳膏、林可霉素利多卡因凝胶、复方醋酸地塞米松乳膏等四个品种八个规格的注册批件。

2020 年,上海司太立申报的碘帕醇注射液、碘海醇注射液、碘克沙醇注射液均通过了国家新 4 类注册。

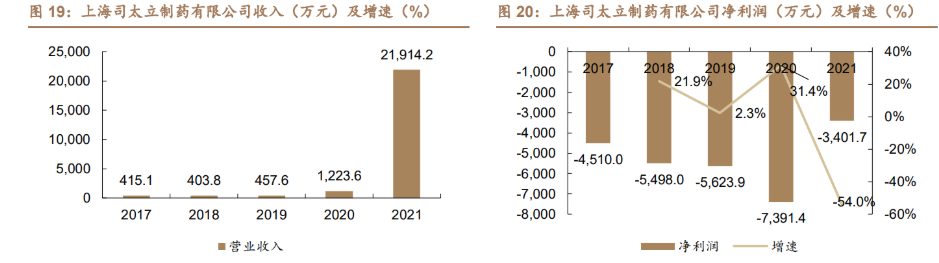

上海司太立集采品种开始放量,有望在 2022 年实现扭亏为盈。上海司太立截至 2021 年均处于亏损状态,产品多处于研发、报批阶段。

在 2021 年,上海司太立参加第五批集采,其中碘海醇注射液 2 个品规和碘克沙醇注射液 1 个品规中标本次集中采购,预计 22 年将持续放量,贡献业绩。

制剂设计产能 1800 万瓶/年,投产后预计每年消化公司 1200 吨原料药。上海司太立拟投产 X-CT 非离子型造影剂制剂,主要包括碘海醇制剂、碘克沙醇制剂、碘帕醇制剂、碘佛醇制剂、碘美普尔制剂等产品,计划建设产能为 1,800 万瓶/年,目前仍处于建设期。

公司生产的造影剂原料药可用于上海司太立生产基地造影剂制剂的生产,按照 1,800 万瓶的 X 射线造影剂制剂生产线年使用造影剂原料药 1,200 吨的比例估算,上海生产基地投产后,公司每年生产的造影剂原料药中 1,200 吨将用于上海司太立的生产。

3.2. 原料药业务:碘造影剂产品为公司业绩的基石,产量逐年提升

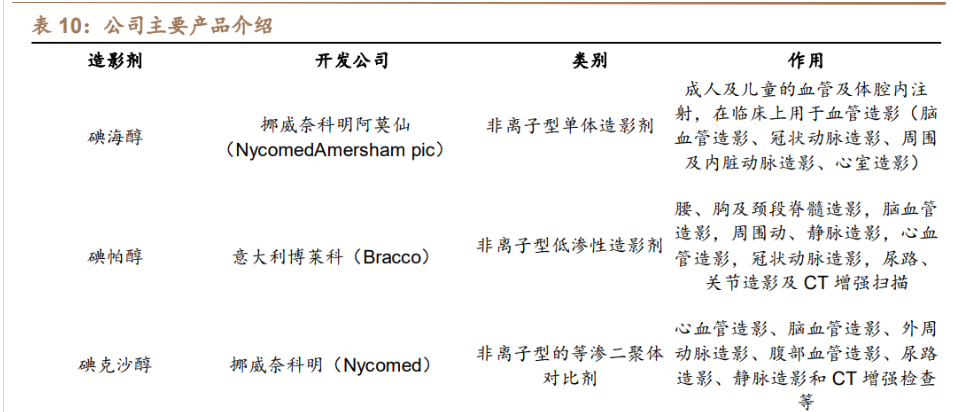

公司主营业务为医药特色原料药及中间体的开发与生产,包括造影剂及喹诺酮两大系列。碘造影剂系列为公司核心产品:主要有碘海醇、碘帕醇、碘克沙醇等,喹诺酮系列产品主要包括左氧氟沙星、盐酸左氧氟沙星。

公司原料药产品取得多个发达国家认证。

1)国内 GMP 认证及注册批件:公司生产的原料药碘海醇、碘帕醇、碘克沙醇、左氧氟沙星、盐酸左氧氟沙星获得国家药品 GMP 证书及国内注册批件。

2)欧盟认证:原料药碘海醇、碘帕醇获得欧盟 CEP 证书;

3)印度注册批件:原料药碘海醇、碘帕醇、碘克沙醇、左氧氟沙星获得印度注册批件;

4)日本认证:原料药碘海醇、碘帕醇、左氧氟沙星、洛索洛芬钠和中间体左氧氟环合酯获得日本登录证。据公司官网,获得欧盟 CEP 证书及日本登录证的的全球碘海醇原料药生产厂家分别各有 4 家,司太立为国内唯一的供应商。

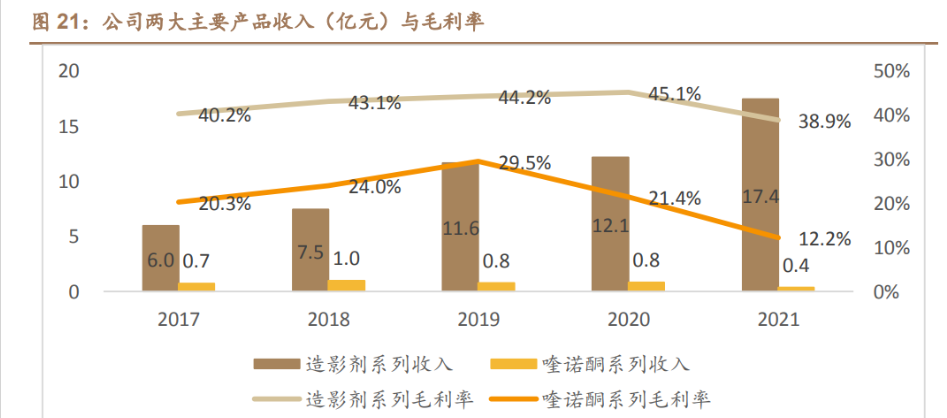

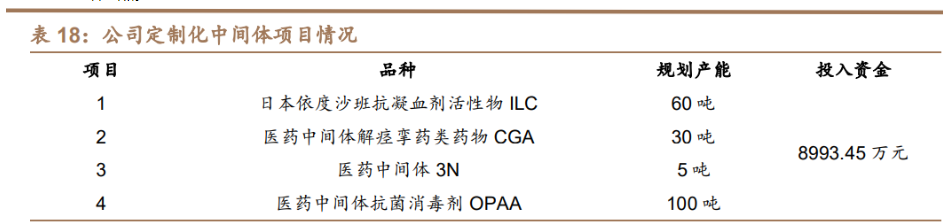

造影剂系列产品营业收入持续上升,毛利率保持在较高水平。

1)公司造影剂系列产品 2019/2020/2021 收入分别为 11.6/12.1/17.4 亿元,2018 年到 2021 年 的年复合增长率为 32.7%;

2)公司造影剂系列产品历年来毛利率稳定,除 2021 年以外均保持在 40%以上,其中,2020 年毛利率为 45.1%;

3)喹诺酮系列产品 2018/2019/2020/2021 年的收入分别为 1/0.8/0.8/0.4 亿元,其中,2020 年由于受到疫情影响,成本上升导致毛利率有所下降;

4)在原料药业务中,造影剂系列收入占主导地位,2021 年收入占比为 98%。

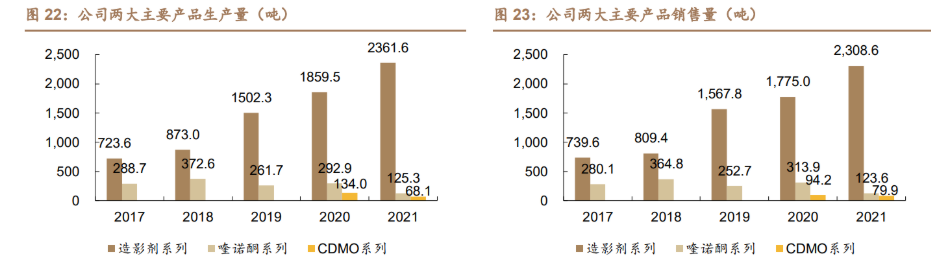

公司深耕造影剂系列产品,生产量和销售量稳步提升。

1)公司造影剂销售量 从 2017 年 739.6 吨增长到 2021 年的 2308.6 吨,年复合增长率为 32.9%、每年销售量几乎与生产量持平,2017 年、2019 年的销售量高于生产量,这体现出公司产品在市场上处于供不应求的状态;

2)喹诺酮系列 2018/2019/2020/2021 年的销售量分别为 364.8/252.7/313.9/123.6 吨,历年来均维持在较低水平,体现公司侧重碘造影剂产品的发展战略;

3)CDMO 系列 2020/2021 年的销售量分别为 94.2/79.9 吨,其中 2021 年销售量高于生产量。

3.2.1. 公司碘造影剂 API 产能扩建情况

2016 年 IPO 用于产能扩建计划:2016 年,公司向社会公众公开发行人民币普通股(A 股)股票 3,000 万股,发行价为每股人民币 12.15 元,募集资金净额为 3.3 亿元。募集资金主要用于年产 2035 吨 X 射线造影剂原料药技改及扩产项目(二期)的建设,目前项目已完工。

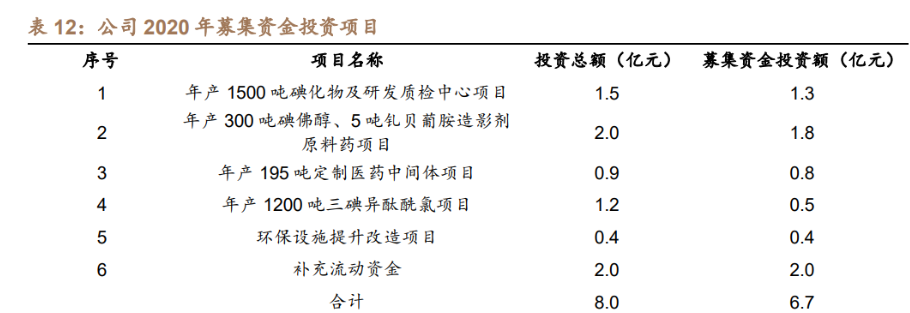

2020 年定增用于产能扩建计划:2020 年公司向特定对象非公开发行人民币普通股(A 股)股票 954.27 万股,发行价为每股人民币 70.42 元,募集资金净额为 6.5 亿元,募集资金主要用于建设:年产 1500 吨碘化物及研发质检中心项目、年产 300 吨碘佛醇、5 吨钆贝葡胺造影剂原料药项目、年产 195 吨定制医药中间体项目、年产 1200 吨三碘异酞酰氯项目等,项目达到预定可使用状态日期为 2022 年 7 月。

2020 年产能扩建计划主要有以下变动:

1)年产 195 吨定制医药中间体项目计划无法实施:因定制医药中间下游客户均为海外客户,随着 2020 年新冠疫情影响的逐步蔓延,全球市场环境发生变化,客户的需求逐步发生变化。如 ILC 产品终端客户工厂被当地政府征用,该客户考虑到外部环境的巨大变化,改变了公司的整体经营战略,其所生产的产品对 ILC 的需求量大幅减少;OPAA 产品终端客户考虑到 OPAA 产品原料的供应现状,对其所生产的下游产品工艺流程重新进行设计与研究,寻找相应替代产品;同时受疫情的影响,CGA 和 3N 终端客户对其需求亦是大幅度减少。在上述情况下,公司在对原有车间进行一定改造后,通过论证认为如继续进行后续建设无法达到预期的收益。

2)公司决定停止对三碘异酞酰氯的产能扩产:在 2021 年上半年,基于江西司太立现有的碘化物生产线产能充足,同时在公司审议非公开发行股票董事会前已投入部分自有资金生产三碘异酞酰氯并形成一定产能,基于整体发展考虑,公司决定停止对三碘异酞酰氯的产能扩产。基于以上两个项目无法继续实施,公司决定将募集资金用于子公司海神制药的新项目:年产 400 吨碘海醇、200 吨碘帕醇项目中。

计划实施内容:海神制药 A4 车间年产 400 吨碘海醇、A5 车间年产 200 吨碘帕醇项目厂房建设及机电安装。

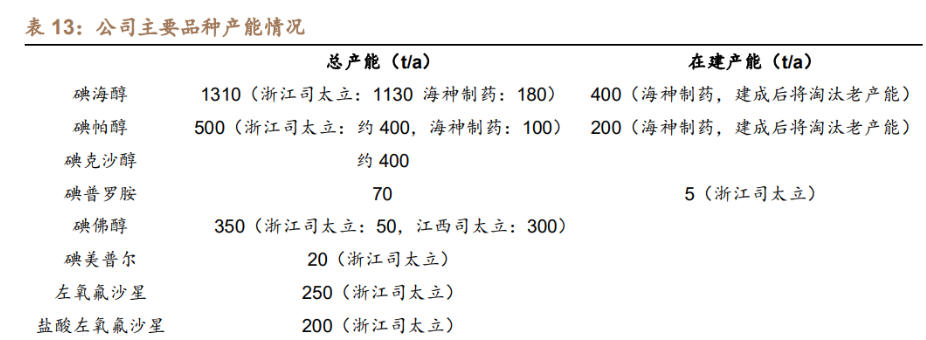

据统计,公司目前碘造影剂原料药总产能为 2650 吨/年,在建产能共计 605 吨,其中碘海醇 400 吨、碘帕醇 200 吨、碘普罗胺 5 吨,持续扩建的产能是公司业绩增长的基石。

3.2.2. 碘价格波动影响

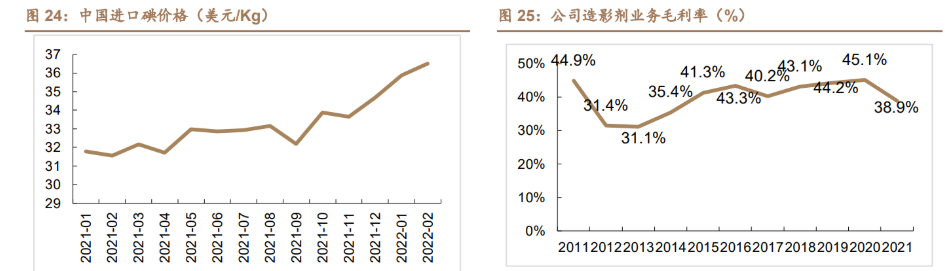

碘是原材料采购成本中的最大项,因此碘的价格波动会影响公司毛利。

1)在 2011-2013 年,碘的采购金额占 X 射线造影剂产品采购金额的比例分别为 64.4%/76.4%/70.4%,而随着 2011-2013 碘价格大幅上涨,公司造影剂业务毛利从 2011 年的 44.9%,下降至 2013 年的 31.1%;

2)2013 年之后,碘的价格趋于平稳,公司持续进行技术改进,因此造影剂毛利稳健提升,到 2020 年提升至 45.1%;

3)2021 年公司造影剂业务毛利率为 38.9%,同比下降 6.6%,我们推测部分原因系受到去年碘价格波动的一定影响。

3.3. 布局制剂业务,打造原料药+制剂一体化平台

上海司太立处在公司制药“造影剂全产业链战略布局”中最关键的一环。公司目前有 8 个药品注册批件,其中 2020 年,上海司太立申报的碘帕醇注射液、碘海醇注射液和碘克沙醇注射液等产品首家通过国家新 4 类注册(视同通过“药物一致性评价”),获得国家药品监督管理局的注册批件。另外,碘佛醇注射液、碘美普尔注射液两个碘造影剂制剂产品的注册批件目前还在国家药品监督管理局待批。

在 2021 年,上海司太立参加第五批集采,其中碘海醇注射液 2 个品规和碘克沙醇注射液 1 个品规中标本次集中采购。

上海司太立填补了公司制药产业链 在制剂部分的空白,使公司成功地完成了从原料药向制剂拓展的产业转型升级。

公司已形成了以碘海醇注射液、碘克沙醇注射液、碘帕醇注射液为主要品种 的 X 射线非离子型碘造影剂系列产品。

这三种注射液均属于化学四类药,其中碘海醇注射液属于 X 线对比剂,可用于心血管造影、动脉造影等,碘克沙醇注射液可用于成人的心血管造影、脑血管造影等,碘帕醇注射液则可用于脊髓神经根造影,脑池造影和脑室造影等。

三种注射液均属于处方药,且均被列入国家及省级医保目录。此外,碘海醇注射液已被纳入国家基药目录。

3.3.1. 第五轮集采促进行业洗牌

第五轮集采公司两个品种、三个规格全部中标,预计带来突出业绩增量。

第五轮集采中造影剂包括碘海醇注射液、碘克沙醇注射液。其中,碘海醇注射液的中标企业包括 GE、上海司太立、扬子江、北陆药业;碘克沙醇中标企业包括 GE、扬子江、上海司太立以及正大天晴。

上海司太立中标的碘海醇注射液包括 100ml:30g(I)及 100ml:35g(I)两个规格,中选价格分别为 88.05 元及 92.05 元、拟中选数量分别为 42.38 万瓶及 73.02 万瓶;公司中标的碘克沙醇注射液规格为 100ml:32g(I),中标价格为 185.01 元、中选数量为 45.72 万瓶。

此次中标品种预计为公司带来近 4 亿销售额,有望助力上海司太立实现扭亏为盈:

1)根据公司公告及中标量、中标价估算,此次中标的 2 个品种的销售额约 在 1.9 亿元,按照以往集采实际供应量为约定量的 2 倍以上,预计将为公司带来 近 4 亿的销售额;

2)据公司公告,制剂子公司上海司太立 2020 年碘海醇注射液共实现收入 51.8 万元,而碘克沙醇注射液尚未形成销售,此次上海司太立两个造影剂品种中标,将为公司的制剂业务带来大幅的增量,有望助力上海司太立实现扭亏为盈;

3)第五轮集采为定格局之战:经此一役,国内碘造影剂的制剂格局也将迎来一轮洗牌,将有利于公司上述产品快速打开国内销售市场,提高公司市场占有率,对公司未来经营具有积极影响。

3.4. 扩展 CMO/CDMO 领域,未来预计成为新的业绩增长点

立足于碘造影剂“原料+制剂”领域,拓展 CMO 业务,为公司带来新的业绩增长点。

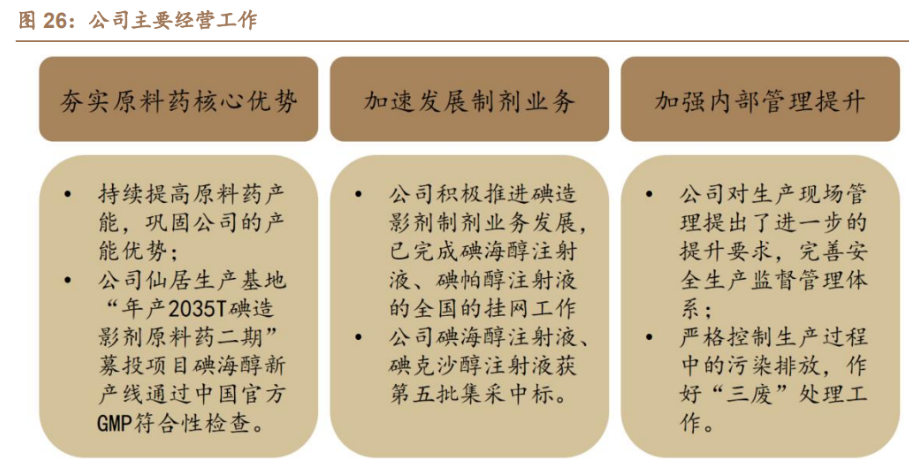

公司目前储备的 CMO 项目主要包括:日本依度沙班抗凝血剂活性物 ILC、医药中间体解痉挛药类药物 CGA、医药中间体 3N 和医药中间体抗菌消毒剂 OPAA。公司拟投入 8993.45 万元,用于建设年产 195 吨定制医药中间体项目,拓展业务领域,预计未来将成为公司新的业绩增长点。

3.5. 夯实原料药核心优势,加速发展制剂业务

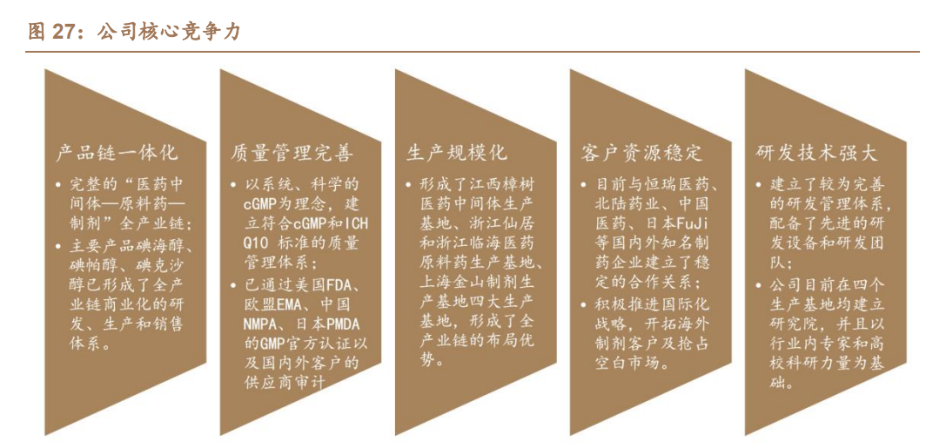

公司经营工作的重心主要集中在:

1)夯实原料药核心优势:针对目前全球碘造影剂产业每年 8%左右的平均增速,公司始终坚持持续提高原料药产能,巩固产能优势;

2)加速发展制剂业务:公司碘海醇注射液、碘克沙醇注射液获第五批集采中标,预计将于 2021 年迎来制剂业务的放量增长;

公司深耕造影剂领域,形成了以技术研发、质量管控、EHS 管理等多方面,系统化的核心竞争力。

公司拥有完整的“医药中间体—原料药—制剂”全产业链,主要产品碘海醇、碘帕醇、碘克沙醇已形成了全产业链商业化的研发、生产和销售体系;公司建立了符合 cGMP 和 ICHQ10 标准的质量管理体系;公司目前拥有江西樟树医药中间体生产基地、浙江仙居和浙江临海医药原料药生产基地、上海金山制剂生产基地四大生产基地,形成了全产业链的布局优势。

研发注册积极,公司三项产品已通过国家新 4 类药品注册。

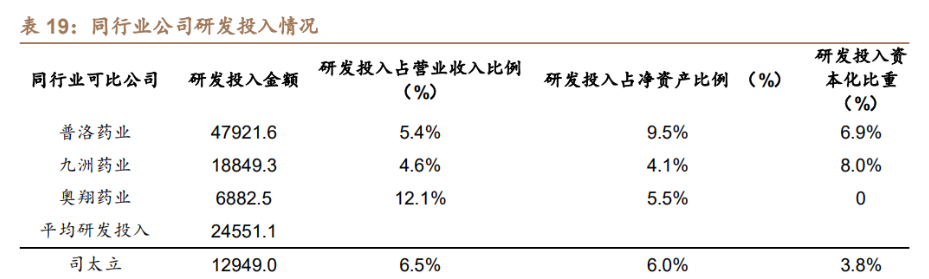

公司拥有浙江省药物研究院、浙江省企业技术中心等研发技术平台。截至 2021 年,公司研发投入 1.3 亿元,占营业收入的比例为 6.5%,研发投入金额仅次于同行业可比公司普洛药业,占营业收入比例则仅次于奥翔药业。

截至 2020 年,公司碘帕醇注射液、碘海醇注射液和碘克沙醇注射液等产品通过国家新 4 类药品注册,碘佛醇及碘美普尔的注册批件目前还在国家药品监督管理局待批。

4. 盈利预测

关键假设:

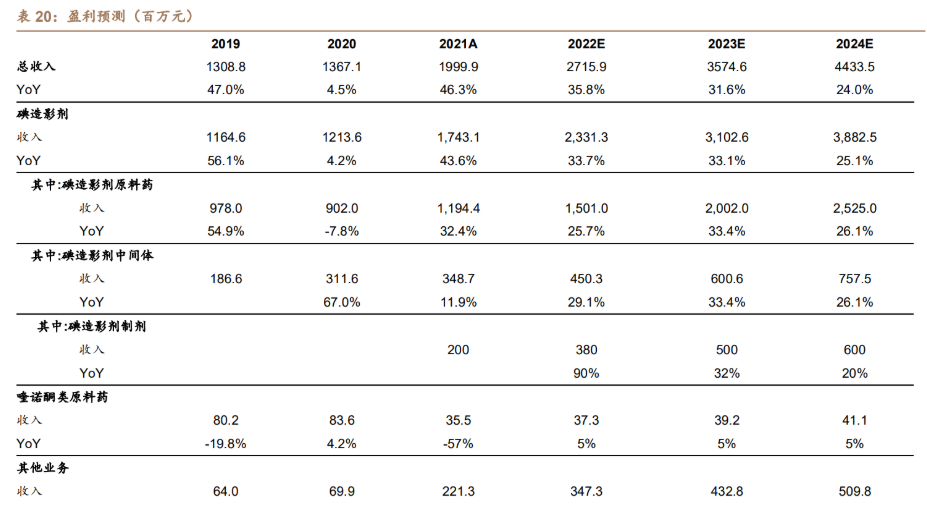

1)碘造影剂原料药业务:公司原料药产品目前处于供不应求的状态,随着公司新产能的逐步落地,公司原料药业务将持续增长,我们预计未来三年公司碘造影剂原料药业务的同比增速将分别达到:25.7%/33.4%/26.1%。

2)碘造影剂制剂业务:公司碘海醇及碘克沙醇被纳入第五轮集采、目前执行情况良好,我们预计 22 年将执行 400 万瓶的总量,预计未来三年公司碘造影剂制剂业务的同比增速将分别达到:90%/32%/20%。

3)其他业务:公司立足于碘造影剂“原料+制剂”领域,拓展 CMO 业务,目前有四个定制中间体产能建设,未来将为公司带来新的业绩增长点,预计未来三年公司其他业务的同比增速将分别达到:57%/24.6%/17.8%。

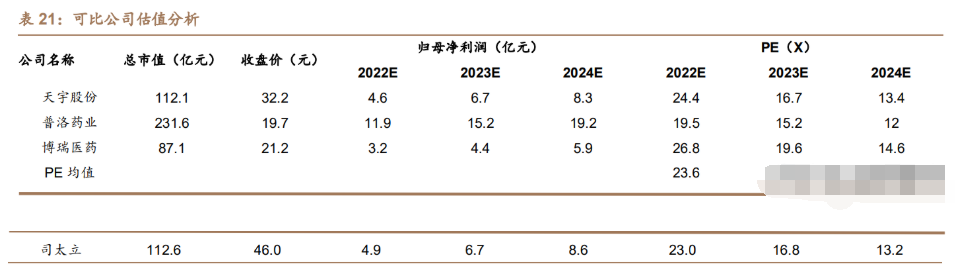

盈利预测:我们预计2022-2023年公司营收分别为27.2/35.8亿元、归母净利润分别为4.9/6.7 亿元。公司作为国内碘造影剂原料药龙头企业,凭借“原料药+制剂”双轮驱动的商业模式,公司业绩增长亮眼,同时公司布局了CMO业务,预计未来将贡献突出业绩,保证公司长期可持续性发展。

5. 风险提示

1)制剂销售风险:目前,公司已向制剂业务的进行转型和布局,然而随着全国药品集中采购政策推广至全国,从历次中标结果看,入围和中选的药品价格均出现大幅下降,涉及的药品种类也进一步增加。因中标企业将取得较大市场份额,对未中标医药企业盈利能力将产生不利影响。此外,进入国家医保目录的药品,可使用医保基金报销,从而可大幅放量,促进销售。未来,如果公司制剂产品未进入医保目录,或未在全国药品集中采购的招投标中竞标成功,有可能造成药品销售萎缩,从而给公司的经营业绩带来不利影响。

2)研发风险:药品研发高投入、高风险、周期长的特点,研发过程中存在诸多不确定性,还会受到市场环境、行业竞争等因素的影响,可能造成研发产成品错过其产品上升期的结果,进而导致药品价格的下降和毛利率下滑。

3)原材料价格风险:公司产品的主要原材料为碘,因碘属于大宗交易物品且主要依赖进口,因此公司与海外指定供应商建立长期合作关系,不排除因供应商产能受限、国际原油波动导致运费上涨、战争等不可抗力的影响导致原材料价格大幅波动,影响公司生产成本的风险。

搜索老范说股

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号