-

【东兴机械军工】中航光电:限制性股票绑定利益,公司未来将更注重盈利质量

机构研报精选 / 2019-11-19 13:48 发布

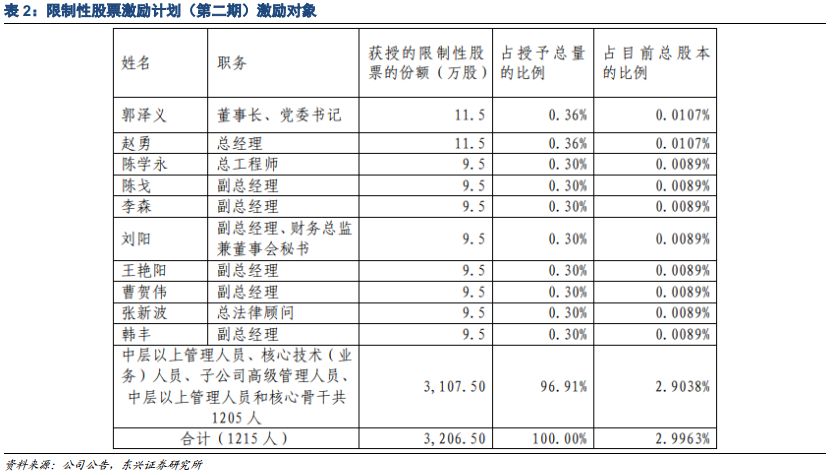

中航光电将向1215名选定参与人授予总计3206.5万股限制性股票,占中航光电已发行股本约2.9963%,限制性股票授予价格为23.43元/股。

主要观点 01 对比两次限制性股票激励计划,此次参与人数更多、规模更大

此次限制性股票激励计划(第二期)激励对象为公司部分董事、高级管理人员、中层管理人员、核心技术(业务)人员及子公司高级管理人员和核心骨干,合计1215人,授予3、206.5万股股票,约占本激励计划签署时公司股本总额10.70亿股的2.9963%,授予价格为23.43元/股。

限制性股票激励计划(第一期)(2017年1月授予)激励对象为公司高级管理人员、中层管理人员、核心技术(业务)人员及子公司高级管理人员和核心骨干,合计266人,授予600.10万股股票,约占彼时激励计划签署时公司股本总额6.03亿股的0.9960%,授予价格为28.19元/股。

中层以上管理人员、核心技术人员和子公司高级管理人员和核心骨干大范围参与有利于绑定管理层利益。

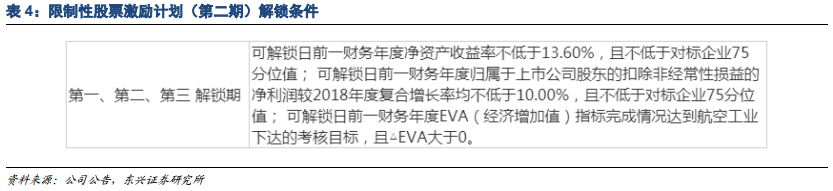

02 此次限制性股票解锁条件更加注重盈利质量考核,公司有望超额完成解锁条件 从公告可知,此次限制性股票激励计划(第二期)省去了对于营业收入增长和营业利润率的考核指标,转而增加了对于扣非归母净利润增速的考核指标,我们认为这是公司未来将更注重盈利质量和效益的考核。

同时第一期限制性股票考核条件为ROE、营收和营业利润率不低于同行业平均水平,而第二期限制性股票考核条件为不低于对标企业75分位,这21家对标企业包括泰科、安费诺、航天电器等中外连接器龙头企业,我们计算了这21家企业2018年扣非后归母净利润增速的75分位水平约为17.75%的增长,对标企业75分位的设定也显示出公司对于未来高速增长的信心。

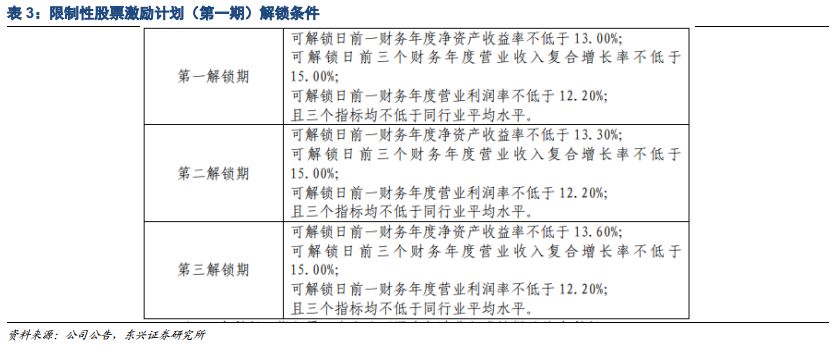

公司第一期限制性股票首次解锁日为2019年1月19日,公司2017年度扣除非经常性损益后净资产收益率为17.24%,公司2015-2017年度营业收入的复合增长率为15.99%,公司2017年度营业利润率为15.22%,三项指标公司均超额完成,我们认为第二期限制性股票公司仍有望超额完成解锁条件。

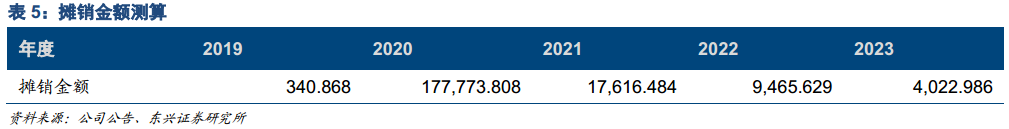

03 股本适度增加,产生管理费用 根据公告,激励计划的股票来源包括但不限于公司按照相关法律法规规定从二级市场回购的本公司股票或公司向激励对象定向发行公司A股普通股。假设公司拟授予激励对象的股票均为定向发行公司股票,不考虑出现公司回购注销限制性股票的情况。按照限制性股票授予价格为23.43元/股计算,授予对象全部购买限制性股票后,公司将收到7.51亿元的现金,股东权益增加7.51亿元,其中股本增加306.5万元、资本公积增加7.19亿元。

假设本激励计划限制性股票授予日的公允价值为本激励计划草案公告前1日的交易均价38.78元/股,实施本激励计划公司应确认的管理费用预计为3206.5×(38.78-23.43)=4.92亿元。该管理费用应于授予日至全部限制性股票解锁完成日内计入损益,即上述4.92亿元将在48个月内摊销,会影响公司净利润。2019年度的摊销额为340.87万元,占我们预测2019年归母净利润比重的0.30%。我们看到从2020年公司管理费用摊销较大,公司在管理费用如此大的背景下依然设定扣非归母净利润超过10%的增速且不低于对标75分位,显示公司未来经营性净利润增速或显著超预期。

投资建议 短期压制股价因素已经释放。

我们认为随着限制性股票激励计划的推出,此前压制公司股价的短期不确定因素将得到有效释放,站在当前时点,我们认为随着军工行业和5G业务景气度抬升,公司未来数年保持业绩高增长无忧,同时作为军工行业中为数不多的核心资产,公司依然会凭借确定性享有估值溢价。不考虑此次限制性股票激励计划,我们预测公司2019年~2021年EPS分别为1.13元、1.48元、1.80元,对应11月18日收盘价PE分别为34X、26X、21X,维持“强烈推荐”评级。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号