-

-

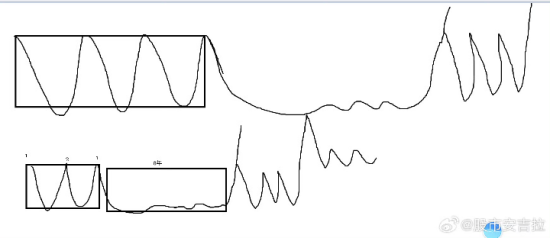

把昨天的视频重点给提炼一下,其实我也想知道最后一个视频到底是依据哪些原理 ,以前讲过两次没讲明白。这次还没讲明白,就是因为盘面上经常出现,这是盘面实战常见的图表现象,我观察到了并总结到了,就是不知道遵循哪些规律的原理。盘面上经常出现,实战中总能遇到;是啥意思呢?就是我讲的是没错的...把昨天的视频重点给提炼一下,其实我也想知道最后一个视频到底是依据哪些原理 ,以前讲过两次没讲明白。这次还没讲明白,就是因为盘面上经常出现,这是盘面实战常见的图表现象,我观察到了并总结到了,就是不知道遵循哪些规律的原理。盘面上经常出现,实战中总能遇到;

是啥意思呢?就是我讲的是没错的,但是呢,就是你问我具体遵照什么原理,我不清楚,但是盘面上是经常出现。

就是我们最擅长的就是从图表上去总结规律嘛,对吧,那你像这一点呢,是大多数人他是意识不到的,但是呢,盘面上他经常出现这么个情况。

大家知道我大量阅读各类书籍,其实始终是为实战为中心;

实战为中心点,360度辐射的去阅读,就是为了多的和实战相关的规律,共振点

为什么阅读各类书籍呢?就是你防止陷入同一类主题的信息茧房嘛,就是比如说同你只读同一类书,你可能就是说,他的观念还都是相似的,你你就会越来越觉得。这个这个观点是对的,但是呢,你读不同类书籍,它会相互佐证,你知道吗?

相互佐证,相互交叉,就是不同视角的书籍,然后再合为我们这个实战这么多年,我一直是这样。

再打个比方说,就比如说你跟你几个好朋友、好闺蜜,哎,都是同一个人生观,就是说观点呀,性格啊,什么都很像,那就出不来什么新点子。知道吗?但是你不同性格的,不同观点的,不同视角的,哎,他就不一样了。这个阅读其实就是这样。赞(1) | 评论 05月30日 21:33 来自网站 举报

-

-

#万达已出售近五分之一的万达广场#万达这事儿,说白了就是“卖房求生”的操作——就像一个人欠了一屁股债(3000亿负债),手里攥着一堆值钱的房子。而85座万达广场却撑不住了,只能打包卖给邻居和熟人换钱,但自己还留着钥匙继续当包租公收管理费。这个操作虽然缓解了燃眉之急,但也把整个商业...#万达已出售近五分之一的万达广场#

万达这事儿,说白了就是“卖房求生”的操作——就像一个人欠了一屁股债(3000亿负债),手里攥着一堆值钱的房子。而85座万达广场却撑不住了,只能打包卖给邻居和熟人换钱,但自己还留着钥匙继续当包租公收管理费。这个操作虽然缓解了燃眉之急,但也把整个商业地产圈搅出了不少浪花。

首先,保险公司成了大赢家。这些机构就像买“养老房”的老干部,专挑北上广深这些一线城市的商场接盘。为啥?因为这些地方的商场租金稳(年回报率5%-8%),比如北京CBD万达一年租金就能收10个小目标,比存银行香多了。更关键的是,他们能把这些商场包装成“理财产品”再变现,相当于左手买房右手收钱,躺着还能赚差价。

其次,科技巨头们借机布局线下流量。腾讯和京东就像突然开了实体店的网购平台,看中的是万达商场每天上万人的客流。比如你在商场用扫码付款,数据会被腾讯抓取分析你的消费习惯;京东则想在商场里开生鲜体验店,让你现场试吃、回家用App下单半小时送到家。说白了,他们想把商场变成线上线下的混合购物场,把流量价值榨干。

再来说说“职业二房东”模式的崛起。万达现在不卖楼改当管家了,靠收管理费和分成过活。这像不像房产中介转型做长租公寓?手里的商场越多越赚钱,但问题也来了——去年租金收入已经降了12%,因为电商太猛,商场空置率越来越高。说到底,这碗饭能不能吃下去,还得看商场里的商家生意好不好。

还有个受益的群体是专门处理烂摊子的投资公司。比如太盟投资这种“白衣骑士”,用50亿本金撬动500亿交易,就像给病人做资产重组手术,既帮万达断臂求生,自己也赚得盆满钵满。这类公司最近几年简直像捡钱,房企暴雷多,他们的生意就越发红火。

最后,商场的数字化改造成了新赛道。你去的万达以后可能不是单纯的购物中心,而是满大街智能停车、机器人送外卖的科技试验场。做支付系统的(比如腾讯)、搞物流配送的(比如京东)都能分一杯羹,就像餐馆改扫码点单后,提供扫码技术的公司就跟着赚。

当然,这事儿也有副作用。比如万达核心资产一卖,品牌价值可能缩水,就像你家招牌商场改了名字,路人可能就不认了;再比如这些买家很多都是万达的老熟人,有人质疑是“内部消化局”搞利益输送。但长远看,这波操作最直接的影响就是——保险公司有了稳赚的买卖,科技巨头抢到了线下流量入口,连带着整个商业地产的数字化升级也被逼着往前冲。只是万达自己,以后全靠当“职业管家”吃饭,如果商场生意继续下滑,这饭碗怕是也不稳当。赞(1) | 评论 05月30日 21:31 来自网站 举报

-

-

#我国新一代人造太阳再创纪录 我来用大白话给大家拆解一下这个\"人造太阳\"的厉害之处,以及它会给咱们生活和市场带来啥变化。一、先说这个装置的本事1. 它就像个\"超级高压锅\":能把原子核加热到1亿多度,相当于太阳肚子里的温度乘以10倍。想象下你家高压锅炖肉是100多度,这个锅...#我国新一代人造太阳再创纪录

我来用大白话给大家拆解一下这个"人造太阳"的厉害之处,以及它会给咱们生活和市场带来啥变化。

一、先说这个装置的本事

1. 它就像个"超级高压锅":能把原子核加热到1亿多度,相当于太阳肚子里的温度乘以10倍。想象下你家高压锅炖肉是100多度,这个锅直接能"炖太阳"了。

2. 会玩"磁悬浮魔术":用超导磁铁把火球状的等离子体悬空固定,就像用无形的手托着团火焰不落地,这手法比杂技团还高明。

3. 能量产出比投入多:就像种庄稼收获的粮食比撒下去的种子多,现在它产出的能量已经能自己养活反应继续进行了。

二、咱们的技术突破像打游戏通关

从2020年上线到现在,这台"巨型科学玩具"每年都在升级:

- 2022年打通了"电流九阳神功",能稳定输出百万安培电流(相当于1000个闪电同时劈)

- 2024年优化了磁场布局,就像给火球装上了导航系统

- 2025年实现双料世界纪录,电子和原子核温度都突破亿级大关

三、这些突破能带飞这些行业

1. 新能源行业:未来核聚变电站可能像现在的水电站一样供电,但燃料是海水里的重水(1升海水=300升汽油能量)

利好:光伏/风电企业可以转型配套聚变电站,充电桩可能变成"聚变充电塔"

2. 新材料行业:需要开发能扛住中子轰击的特殊合金

利好:搞特种钢材、陶瓷涂层的企业,比如核电站压力容器厂商将获得技术升级机会

3. 医疗行业:质子治疗仪已落地,未来癌症放疗像用"橡皮擦"精准清除病灶

举例:合肥已经用上聚变监测技术的安检仪,公共场所能秒查危险品

4. 科技服务行业:聚变控制技术能衍生出超精密监测设备

案例:太赫兹安检仪已在高铁站使用,不用开包就能扫描危险品

四、未来生活变化预测

1. 电费可能白菜价:海水当燃料,1度电可能降到1毛钱

2. 空气更清新:没有二氧化碳排放,不用担心全球变暖

3. 工业升级:超强合金、超纯材料生产成本下降,手机电脑可能更耐用

五、商业化路线图(时间节点)

- 2027年:迷你版实验堆建成(类似小型核电站)

- 2035年:开始建商用示范堆

- 2050年前:第一个聚变电站发电

现在咱们就像在玩"科技建造游戏",虽然还没盖好大厦,但已经把电梯技术、建筑材料都研发得差不多了。这个过程会带动至少20个以上行业升级换代,特别是高端制造业和清洁能源产业将迎来黄金发展期。赞(1) | 评论 05月30日 21:28 来自网站 举报

-

-

赞(5) | 评论 05月29日 17:03 来自网站 举报

-

-

赞(5) | 评论 05月29日 17:01 来自网站 举报

-

-

赞(4) | 评论 05月28日 21:05 来自网站 举报

-

-

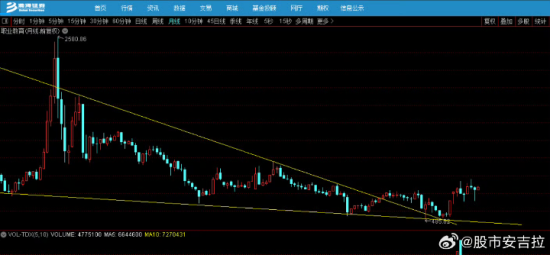

20250528既然赚钱的所有选项都要吃苦,那就选择最轻的苦来吃\"你想要纵轴,必须是有横轴,这是铁律\"\"一四年那一轮牛市是两年三年的横轴,换来三年空间;零六年那一轮是五年横轴,换来三年牛市\"这一轮横轴从一八年至今七年,比历史上任何一轮都长\"\"横轴末端,必须蹲守在上涨必...20250528既然赚钱的所有选项都要吃苦,那就选择最轻的苦来吃

"你想要纵轴,必须是有横轴,这是铁律"

"一四年那一轮牛市是两年三年的横轴,换来三年空间;零六年那一轮是五年横轴,换来三年牛市"

这一轮横轴从一八年至今七年,比历史上任何一轮都长"

"横轴末端,必须蹲守在上涨必经之路上,否则连板一字板不给你机会

"追高吃大苦,蹲守底部吃小苦,权衡利弊选最轻的苦"

"底部区域不是最低价,而是长期横盘的低位区间,足够划算"

"散户亏钱的核心原因:小家子气盯分时波动,却忽视大周期格局"

"打仗时空论,时间战、空间战玩得溜溜的

"特朗普急眼高关税收天下钱,因为全世界都慢,赚钱太慢"

羽绒服夏天五百买,冬天三千卖":底部区域持有股票如同低价囤货,等待价值回归。

"堵在家门口":提前布局在横轴末端,等待上涨突破。

"钓鱼捕猎的章法":强调投资需耐心等待,而非随机出击。

吃苦的轻重选择":多年横轴末端蹲守是“小苦”,追高被套是“大苦”,需权衡利弊。

"分时波动是芝麻,大周期是西瓜":讽刺散户过度关注短期波动,忽视长期规律。

时间换空间的必然性:

横轴(长期横盘)是纵轴(爆发上涨)的必要条件,时间越长,空间越大。

历史案例反复验证:零六年牛市(五年横轴)、一五年牛市(三年横轴)、当前七年横轴。

主动蹲守横轴末端,而非被动追涨杀跌;提前布局在“上涨必经之路”。

权衡利弊选择“最轻的苦”:底部蛰伏的煎熬 vs 追高被套的深渊。

盘面规则不以个人意志为转移,需放弃“自我感受”,尊重客观规律。

长期横盘是市场消化筹码、积累量能的过程,不可取巧跳过。

改变命运的机会来自大周期底部布局,而非短期投机。

以“局外人”视角看市场,跳出情绪干扰,专注时间与空间的二元关系。

横轴(时间):股价长期横盘震荡阶段,用于消化抛压、积累量能,是上涨的必要前提。

纵轴(空间):横轴完成后爆发的单边上涨行情,表现为连板或大阳线。

倒计时节点:横轴末端接近突破的时点,需提前布局等待爆发。

底部区域:长期横盘的相对低位区间,虽非最低点但足够安全且划算。

权衡利弊:对比“蹲守底部的小苦”与“追高套牢的大苦”,选择最优解。

大格局:跳过分时波动,从历史周期、市场规律层面制定投资策略。

强化“时间换空间”的核心逻辑,强调投资需遵循市场规律、保持战略定力。核心思想是:长期横盘是必然过程,需以系统性策略蹲守底部,才能抓住未来纵轴的爆发机会。#a股#赞(6) | 评论 05月28日 21:03 来自网站 举报

-

-

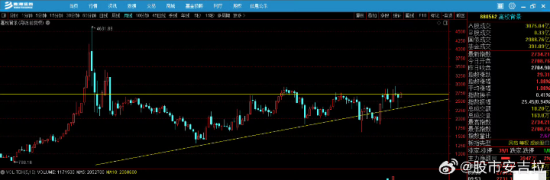

\"规律是走到哪都不会变的\"\"时间和空间二缺一不可,各缺一样都不行\"\"横轴筑底的横轴,就是时间累积铸成空间纵轴\"\"真正的反转牛市必然有一个长期的横轴\"\"你省了一个时间的步骤,不可能;省一个空间的步骤,也不可能\"\"这一轮横轴时间是一四年的两三倍,后面空间有多大?..."规律是走到哪都不会变的"

"时间和空间二缺一不可,各缺一样都不行"

"横轴筑底的横轴,就是时间累积铸成空间纵轴"

"真正的反转牛市必然有一个长期的横轴"

"你省了一个时间的步骤,不可能;省一个空间的步骤,也不可能"

"这一轮横轴时间是一四年的两三倍,后面空间有多大?"

"你要么中彩票,要么股市博取上限,靠稳定工作死工资改变不了命运"稳定工作只能稳定基本盘,而股市才能博取无限上线

"很多人对规律的认识浅薄,只因自我感受和习惯替代了规律" "

你不敢碰下跌三四年的股票因为它可能时间会拉长,变成跌七八年的股票"

"守株待兔不是的赌,而是堵在上涨必经之路上"

改变命运的机会需要‘学透规则’和‘练好心态’,否则机会来了也接不住"

"打仗时空论,时间战、空间战玩得溜溜的"

堵在家门口":就像提前布局在横轴倒计时阶段,等待上涨爆发。

"地铁口摆摊":就像在必经之路拦截机会,形象化投资策略的主动性。

硬币的正反面:时间与空间如阴阳两面,缺一不可。

上涨前必须有充分的时间横盘(消化筹码、积累量能),二者缺一不可

。短期暴涨暴跌违背规律,长期横盘后的爆发更具确定性。

横轴时间越长,未来纵轴空间越大(如一四年牛市横轴两年,当前横轴七至八年)

大周期(十至二十年)底部形态是改变命运的机会。

需克服短期波动恐惧,忍耐横盘煎熬,才能抓住爆发期。

一四年、一五年牛市源于长期横盘,当前市场结构类似但时间更久。

美股、港股同样遵循时间换空间规律,无例外。

横轴(时间):股价长期盘整震荡的阶段,用于消化筹码、积累量能。

纵轴(空间):横轴完成后爆发的上涨行情,表现为大阳线或连板。

倒计时:横轴末期接近突破的时点,需提前布局等待爆发。

规律性铁的存在:时间与空间的必然性,不可取巧或妥协。

战略思维:从历史规律、行业共性中制定投资策略,而非依赖短期消息。

核心围绕“时间与空间的必然性”展开,强调长期横盘后爆发的规律性,并强调以战略眼光和耐心布局#a股##A股缩量110亿#赞(4) | 评论 05月28日 20:59 来自网站 举报

-

-

赞(5) | 评论 05月27日 16:55 来自网站 举报

-

-

20250527反者道之动弱者道之用投资与生活一样,追求极致的性价比。\"夏天买羽绒服(500元) vs 冬天买(3000元):反季低价时买入,冬季恢复原价就是赚。所有火热的股票都是从冷门一步步演变而来,由冷到热是自然规律。《道德经》核心:反者道之动,弱者道之用——弱到强、低到高...20250527反者道之动弱者道之用

投资与生活一样,追求极致的性价比。"

夏天买羽绒服(500元) vs 冬天买(3000元):反季低价时买入,冬季恢复原价就是赚。

所有火热的股票都是从冷门一步步演变而来,由冷到热是自然规律。

《道德经》核心:反者道之动,弱者道之用——弱到强、低到高有空间。

任何目标需从反方向入手:想股票连板成妖,必须从冷清开始布局。

比如:夏天买羽绒服:低价周期性商品(冷门股)择机买入,等待价格恢复

菜市场对比:火爆摊位(热门股)高价 vs 冷清摊位(冷门股)低价。

过命交情在弱小时:投资需在低谷期布局,而非巅峰时追捧。

自然规律类比:弱到强、低到高、小到大的演变逻辑

国字背景/业绩稳定:冷门股需具备基本面支撑,非单纯低价。

强调投资需遵循自然规律,逆向布局冷门低估资产,规避追高风险,以时间换空间获取超额收益。核心逻辑是“从冷到热、从低到高”,并需结合基本面(如国字背景、业绩稳定)筛选标的#a股#赞(2) | 评论 05月27日 16:53 来自网站 举报

-

-

20250527极致的性价比视频重点:个股案例不列在内。投资呢就是寻找极致的性价比;冷门股票...冷冷清清,价格也划算冷到热,弱到强,低到高,是自然发展的规律最终想要的是高,那就从低开始切入始终记住,生活中和投资都是一样的道理。人也是这样,就像一个朋友是上位者,冷冷清清过命的交情...20250527极致的性价比

视频重点:个股案例不列在内。

投资呢就是寻找极致的性价比;

冷门股票...冷冷清清,价格也划算

冷到热,弱到强,低到高,是自然发展的规律

最终想要的是高,那就从低开始切入

始终记住,生活中和投资都是一样的道理。

人也是这样,就像一个朋友是上位者,冷冷清清过命的交情"大红大紫之后再贴上去,还有你啥事呢?

你是在弱小的时候选择支持,还是在巅峰时趋炎附势?

时间与周期:冷门与热门的转换需要耐心。"

羽绒服夏天买:类比低价周期性商品(如冷门股)的择机买入

过命交情在弱小时:比喻投资需在低谷期布局。

自然规律应用:遵循"低到高""弱到强"的周期性规律。

周期性波动:价格从低到高的自然演变过程。#a股#赞(4) | 评论 05月27日 16:51 来自网站 举报

-

-

赞(2) | 评论 05月27日 05:19 来自网站 举报

-

-

视频重点:个股案例不在其内:视频重点:\"世界的主流已经从利益的逻辑转向了权力的逻辑\"\"以前是合作共赢,一起发财;现在变成了抢椅子、抢地盘,从分蛋糕到抢蛋糕\"特朗普把WTO的桌子掀翻了,从有序到无序\"他打压什么,最后越强大的就是什么(如芯片、哈佛人才回流)\"美股涨幅榜上...视频重点:个股案例不在其内:

视频重点:"世界的主流已经从利益的逻辑转向了权力的逻辑"

"以前是合作共赢,一起发财;现在变成了抢椅子、抢地盘,从分蛋糕到抢蛋糕"

特朗普把WTO的桌子掀翻了,从有序到无序"

他打压什么,最后越强大的就是什么(如芯片、哈佛人才回流)"

美股涨幅榜上清一色的是底部的股票,不管美股暴跌多少,涨幅榜永远是这些底部的"

"股价的自然规律永远不变:由低到高,由弱到强"

"你不关注新闻也不行,大国博弈像进度条实时播放"

"打压的行业反而会更强大?"

"世界从合作共赢到抢蛋糕,像春秋战国时期诸侯争霸"

特朗普掀翻WTO谈判桌"

美股底部股票如‘慢慢托底’,从1.7美元涨到12美元"

"打压芯片行业反而催生更强技术"

利益逻辑 → 权力逻辑:从分工合作到生存竞争的范式转变。

生存竞争/丛林法则:赢者通吃或全归零的极端化竞争。

站队逻辑:政界、行业、资本市场的阵营对立(如中美科技战)。

底部股票规律:美股暴跌后涨幅榜集中于长期底部区域股。

自然规律:市场和历史均遵循“由低到高、由弱到强”的底层逻辑。

共振低点理论:美股与A股板块存在周期性共振的潜在关联。

围绕国际秩序变革(利益→权力)与资本市场规律(底部逻辑)展开,通过历史类比视视频指出当下国际局势如同(春秋战国)和市场观察(美股涨幅榜)提出分析框架,强调逆境中把握底层规律的重要性。

世界变了:从“一起赚钱”到“抢地盘”

以前大家做生意像合伙开饭店——你管采购,我管后厨,一起赚钱。现在不一样了,像玩“抢椅子”游戏:椅子变少了,人变多了,谁腿快谁坐上,坐不上的只能站着。特朗普就像那个掀桌子的人——以前大家在WTO谈判桌上分蛋糕,现在他直接把桌子掀了,规则乱了,所有人被迫从“合作”变成“打架”。

越打压什么,什么反而越强?

比如美国打压中国芯片,结果反而逼着中国技术进步更快;打压哈佛(导致留学生回国),反而让清华北大人才更多。就像弹簧被压得越狠,反弹越强——打压反而成了“加速器”。

看股市:底部股永远是“逆袭王”

不管美股怎么暴跌,每次涨得最多的都是那些长期跌到谷底的股票。比如一只股从1.7美元涨到12美元,看似慢吞吞,但十年涨了十倍。这说明啥?市场规律就像四季更替:低处的终会反弹,高处的早晚回落

总结一句话:

世界从“分蛋糕”变成了“抢蛋糕”,但无论怎么乱,底层规律永远不变——打压催生强大,低谷孕育崛起。看懂这点,不管是投资还是做事,都能抓住机会。

#特朗普再威胁哈佛#a股 #赞(3) | 评论 05月27日 05:16 来自网站 举报

-

-

#特朗普为何针对哈佛#美国政府就像超市大股东,特朗普就是那个拍板的大股东,而哈佛大学呢,就好比超市经理。平时,大股东每年都会给经理打钱,也就是政府给哈佛拨科研经费。哈佛用这笔钱请教授、买设备、搞研究,还顺便给社会培养人才。不过突然有一天,大股东特朗普不干了,一拍桌子说:“哈佛你这...#特朗普为何针对哈佛#

美国政府就像超市大股东,特朗普就是那个拍板的大股东,而哈佛大学呢,就好比超市经理。平时,大股东每年都会给经理打钱,也就是政府给哈佛拨科研经费。哈佛用这笔钱请教授、买设备、搞研究,还顺便给社会培养人才。不过突然有一天,大股东特朗普不干了,一拍桌子说:“哈佛你这经理不合格!学生天天闹事,还招外国员工(留学生),我要断你资金!” 甚至还挥舞着 “菜刀” 威胁,要把 6800 个外国员工(留学生)赶走,连刚入职的实习生(访问学者)也不放过!

那哈佛为啥被这么一吓就慌了神呢?这就好比超市老板哭着说:“咱家不是有存款吗?” 可实际上,哈佛账上那 500 亿存款(捐赠基金)都是指定用途的。就像王阿姨捐 100 万给图书馆,李叔叔捐 500 万给医学院,谁敢挪用谁就得下台!而且,政府每年给哈佛 30 亿科研费,国际学生交的学费也占总收入 30% 。现在特朗普卡住了这两条路,哈佛就像超市突然丢了最大供货商和最赚钱的生鲜部门,能不慌吗?

说到这儿,有人可能纳闷,特朗普这么干,真的是因为反犹太吗?您可别信!您看啊,上周他说哈佛反犹太要断粮,上上月又说 “哈佛数学课太水浪费钱” 。这就跟邻居王大妈骂你一样,一会儿说 “你家孩子成绩差!”,转头又说 “你家阳台太脏!” 说白了,就是找茬收拾哈佛!特朗普真正的目的,是想打精英阶层的脸。毕竟哈佛培养的可都是大公司高管、律师、媒体人,这些人天天在电视上骂特朗普,他早就看不惯了!

那这事儿对咱们有啥影响呢?咱掰着手指头数数。首先,留学成了雷区。就好比您家孩子去超市打工(留学),签好的合同(签证)随时可能被撕毁。哈佛 6800 留学生里,六分之一是中国娃,现在个个提心吊胆。不过呢,这也带来一个连锁反应 —— 人才开始倒流。美国这个 “大超市” 发不起工资了,技术员(科学家)开始往咱们 “小卖部”(清华、中科院)跑,微软的一个 AI 专家前两天就跳槽来清华啦!这也给咱们敲响了警钟:咱们不能光想着抢人,得学学美国 70 年的经验,搞科研要像养儿子,得长期投钱做基础研究,别总想着 “今天撒钱明天出成果”!

总结一句话,这事儿就像超市大股东(特朗普)和经理(哈佛)闹离婚,顺带砸了自家金饭碗(科研体系)。咱们得抓紧机会捡漏人才,但记住咯 —— 搞科研不是开快餐店,得像熬中药一样慢慢炖,急不得!赞 | 评论 05月27日 05:13 来自网站 举报

-

-

赞(3) | 评论 05月23日 14:01 来自网站 举报

-

-

假如技术没有达到炉火纯青的地步,技术没有达到一定火候,政策面关注越多越是干扰,因为技术关本身不过关,这样技术上就不坚定,政策面再分辨不清,这样就很容易错上加错。必须通透一样,再加另一样以辅助。、否则啥也用不好。安吉拉过去近二十年,可是把全部精力去精通技术的,安吉拉的实战技术也多是...假如技术没有达到炉火纯青的地步,技术没有达到一定火候,政策面关注越多越是干扰,因为技术关本身不过关,这样技术上就不坚定,政策面再分辨不清,这样就很容易错上加错。必须通透一样,再加另一样以辅助。、否则啥也用不好。

安吉拉过去近二十年,可是把全部精力去精通技术的,安吉拉的实战技术也多是独创,独一份的运用,盘面上实在是透透的,才给自己加的作业。真心建议其他投资者还是先弄精通一样再说加别的。这也想弄那也想试最后一样也弄不好。#a股#赞 | 评论 05月23日 13:58 来自网站 举报

-

-

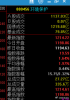

双剑合璧,精准出击,投资决策双保险安吉拉----老粉们会发现我的风格偏向了政策面。其实不然,安吉拉一直是个十乘十的技术派。只不过盘面上该研究的都已研究的透透的,就想着看看政策的东风什么时候来催化。好种子需要等春雨---政策的催化,比如教育,环保长期横盘,突然国家相关政策出台,就像...双剑合璧,精准出击,投资决策双保险

安吉拉----老粉们会发现我的风格偏向了政策面。其实不然,安吉拉一直是个十乘十的技术派。

只不过盘面上该研究的都已研究的透透的,就想着看看政策的东风什么时候来催化。

好种子需要等春雨---政策的催化,比如教育,环保长期横盘,突然国家相关政策出台,就像久旱逢甘霖,这时候技术形态好的标的就会爆发。

还记得我23年从400多个板块里选出的那70多个周期,形态,位置皆成熟的板块行业吗?这是盘面上已经准备好,就等东风来。

单纯看政策容易上头就像像等雨时盲目播种,纯技术分析可能错过风口就像不管天气不管方向瞎种地。而安吉拉是提前把技术达标的"潜力股名单"准备好,政策一出马上能识别出最可能起飞的那几个。#a股#

假如技术没有达到炉火纯青的地步,技术没有达到一定火候,政策面关注越多越是干扰,因为技术关本身不过关,这样技术上就不坚定,政策面再分辨不清,这样就很容易错上加错。必须通透一样,再加另一样以辅助。、否则啥也用不好。

安吉拉过去近二十年,可是把全部精力去精通技术的,安吉拉的实战技术也多是独创,独一份的运用,盘面上实在是透透的,才给自己加的作业。真心建议其他投资者还是先弄精通一样再说加别的。这也想弄那也想试最后一样也弄不好。#a股# 赞(3) | 评论 05月23日 13:56 来自网站 举报

-

-

赞(4) | 评论 05月22日 17:21 来自网站 举报

-

-

20250522关你啥事关我啥事关大家啥事,关联人越多,越能良性循环关全民的事儿,跟全民利益相关的行业才会周期轮回,周期循环,行业必须与越多人利益相关(如环保、医疗、水利),才能良性循环。\"投资就像种庄稼,看天看地看时机时间不够,补时间;空间不够,补空间!误区:很多人以为股价跌...20250522关你啥事关我啥事关大家啥事,关联人越多,越能良性循环

关全民的事儿,跟全民利益相关的行业才会周期轮回,周期循环,行业必须与越多人利益相关(如环保、医疗、水利),才能良性循环。"

投资就像种庄稼,看天看地看时机

时间不够,补时间;空间不够,补空间!

误区:很多人以为股价跌了就该涨,但就像庄稼没到季节,急也没用

比如:种小麦 vs 等股票反弹小麦从播种到收割要3个月,时间不够(比如才1个月),再等2个月才能收;

股票从高点跌下来才3年(比如2022年跌到现在),时间火候不够,可能继续横盘补时间

时间周期短(如3年),看反弹;时间够长(如10年),才可能反转#a股#

怎么判断反弹还是反转?看“火候”是否到家!

煮鸡蛋 vs 煮大肉鸡蛋5分钟能熟,火候到就吃;

大肉炖3小时才酥烂,火候不够就硬啃

反弹:时间短(3年)+ 位置低(底部),可能只是短期反弹;

反转:时间够长(10年)+ 行业刚需(比如水利、教育),才可能长期上涨!

如何筛选“能涨回去”的低价股?记住3个标准!

标准1:行业必须“关全民的事儿” 口诀:“关我啥事?关你啥事?关大家啥事?

修路 vs 修沙发修路:全民刚需(政府必须投钱);

修沙发:少数人需求(没人管)。

选水利、教育、环保这类“百年不变”的行业,越多人受益越安全

标准2:政府背景要硬,像“靠山吃山”

案例:某公司河南财政厅控股,做保障房

政府/央企控股的公司,政策支持确定性强!

标准3:时间周期到,形态成熟(牌面摆好)

四季轮回 vs 股票周期夏天买冬装(低价),等冬天涨价(周期到);

春天种粮,秋天收割(时间到才赚钱)。

结论:选那些时间够长(10年)、形态底部突破的股票,反转概率大!

避免低价陷阱:别买“没未来的便宜货”!

买打折马车 vs 买新能源车马车5折卖,但没人用了(没未来);

新能源车贵,但需求刚性(未来涨)。

结论:低价股若行业夕阳(如传统造纸),再便宜也是坑!

低价股投资三步走

筛行业 → 是否“全民刚需”(水利、教育、环保);

看背景 → 政府/央企控股(避免野鸡公司);

等时机 → 时间够长(10年周期)+ 底部形态突破。

周期逻辑

"高点到高点之间的时间不够(如3年),只能视为反弹;时间够长(如10年),才可能是反转。"

"价格低≠安全,需结合行业周期性、政策支持、公司背景综合判断。"

补涨逻辑

"缺啥补啥:时间不够补时间,空间不够补空间(如底部横盘股补空间,高位股补跌)。"

"夏天买冬装:低价买入长期底部股,等周期轮回涨价(如水利、教育类股)赞(4) | 评论 05月22日 17:20 来自网站 举报

-

-

20250522关你啥事关我啥事关大家啥事,关联人越多,越能良性循环关全民的事儿,跟全民利益相关的行业才会周期轮回,周期循环,行业必须与越多人利益相关(如环保、医疗、水利),才能良性循环。\"投资就像种庄稼,看天看地看时机时间不够,补时间;空间不够,补空间!误区:很多人以为股价跌...20250522关你啥事关我啥事关大家啥事,关联人越多,越能良性循环

关全民的事儿,跟全民利益相关的行业才会周期轮回,周期循环,行业必须与越多人利益相关(如环保、医疗、水利),才能良性循环。"

投资就像种庄稼,看天看地看时机

时间不够,补时间;空间不够,补空间!

误区:很多人以为股价跌了就该涨,但就像庄稼没到季节,急也没用

比如:种小麦 vs 等股票反弹小麦从播种到收割要3个月,时间不够(比如才1个月),再等2个月才能收;

股票从高点跌下来才3年(比如2022年跌到现在),时间火候不够,可能继续横盘补时间

时间周期短(如3年),看反弹;时间够长(如10年),才可能反转#a股#

怎么判断反弹还是反转?看“火候”是否到家!

煮鸡蛋 vs 煮大肉鸡蛋5分钟能熟,火候到就吃;

大肉炖3小时才酥烂,火候不够就硬啃

反弹:时间短(3年)+ 位置低(底部),可能只是短期反弹;

反转:时间够长(10年)+ 行业刚需(比如水利、教育),才可能长期上涨!

如何筛选“能涨回去”的低价股?记住3个标准!

标准1:行业必须“关全民的事儿” 口诀:“关我啥事?关你啥事?关大家啥事?

修路 vs 修沙发修路:全民刚需(政府必须投钱);

修沙发:少数人需求(没人管)。

选水利、教育、环保这类“百年不变”的行业,越多人受益越安全

标准2:政府背景要硬,像“靠山吃山”

案例:某公司河南财政厅控股,做保障房

政府/央企控股的公司,政策支持确定性强!

标准3:时间周期到,形态成熟(牌面摆好)

四季轮回 vs 股票周期夏天买冬装(低价),等冬天涨价(周期到);

春天种粮,秋天收割(时间到才赚钱)。

结论:选那些时间够长(10年)、形态底部突破的股票,反转概率大!

避免低价陷阱:别买“没未来的便宜货”!

买打折马车 vs 买新能源车马车5折卖,但没人用了(没未来);

新能源车贵,但需求刚性(未来涨)。

结论:低价股若行业夕阳(如传统造纸),再便宜也是坑!

低价股投资三步走

筛行业 → 是否“全民刚需”(水利、教育、环保);

看背景 → 政府/央企控股(避免野鸡公司);

等时机 → 时间够长(10年周期)+ 底部形态突破。

周期逻辑

"高点到高点之间的时间不够(如3年),只能视为反弹;时间够长(如10年),才可能是反转。"

"价格低≠安全,需结合行业周期性、政策支持、公司背景综合判断。"

补涨逻辑

"缺啥补啥:时间不够补时间,空间不够补空间(如底部横盘股补空间,高位股补跌)。"

"夏天买冬装:低价买入长期底部股,等周期轮回涨价(如水利、教育类股)赞(4) | 评论 05月22日 17:20 来自网站 举报

公安备案号 51010802001128号

公安备案号 51010802001128号