-

【他山之石】A股为何显韧性?

王德伦策略与投资

/ 2022-06-22 20:41 发布

/ 2022-06-22 20:41 发布结论:

1. A股类似2016年盈利估值双杀后的韩国股市,进入估值震荡、盈利主导行情。

2. 去年至今从新兴到发达的调整顺序,与经济回落顺序一致。向后看,中国往上,海外往下,比较优势和内生动能在增加。

3. 结构方面,“内松外紧”,类似去年6-8月,把握内资定价、以我为主的行情。

本文节选自报告《当前海外映射的四大焦点问答》

正文

1.A股为何显韧性?提前调整,以我为主

1.1.参考韩国的三阶段行情,盈利或成为后续A股主导

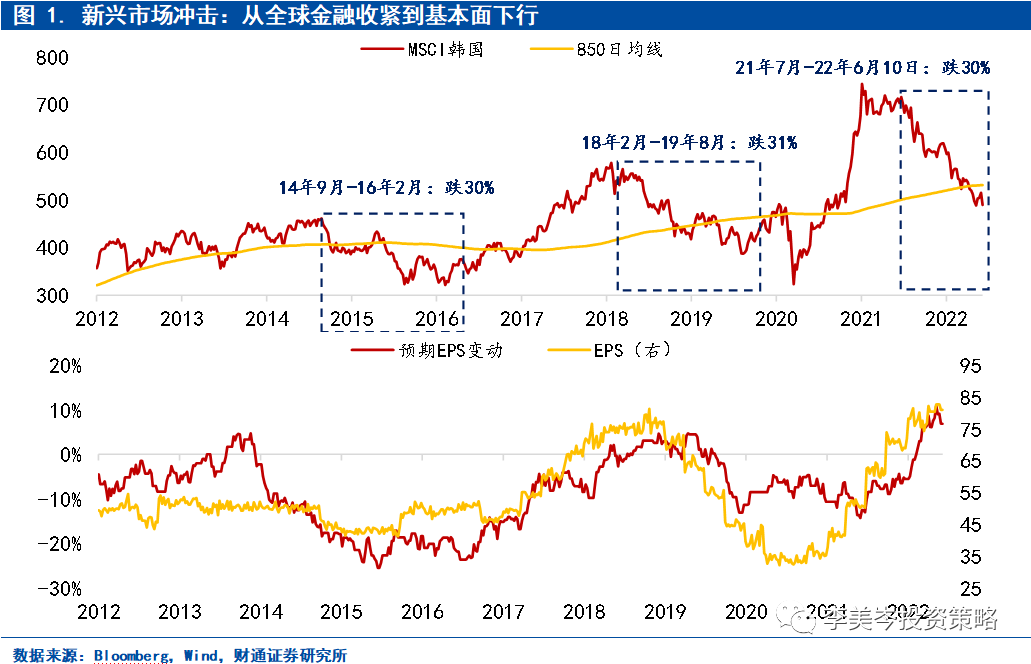

全球资金显示出回流新兴市场,特别是回流中国股市的“星星之火”。韩国股市是新兴市场定价逻辑的集合。韩国经济以出口为导向,作为新兴市场中的“金丝雀”,是全球资金流动性风向标。回顾2007-2022年全球资金流动时钟,15年和18年两轮新兴市场资金流出,全球经济回落、美联储收水背景之下,韩国股市调整时间约一年、调整幅度约30%、跌穿850日趋势线。本轮韩国股市已下跌11个月、跌幅达30%、跌穿850日趋势线,仍需磨底。后续韩国股市表现可能是中国为代表的新兴市场反攻时刻的重要参考指标。

15-17年韩国股市行情可以分为三个阶段:盈利估值双杀→盈利修复估值磨底→盈利估值双升,当前A股可能类比2016年韩国股市。

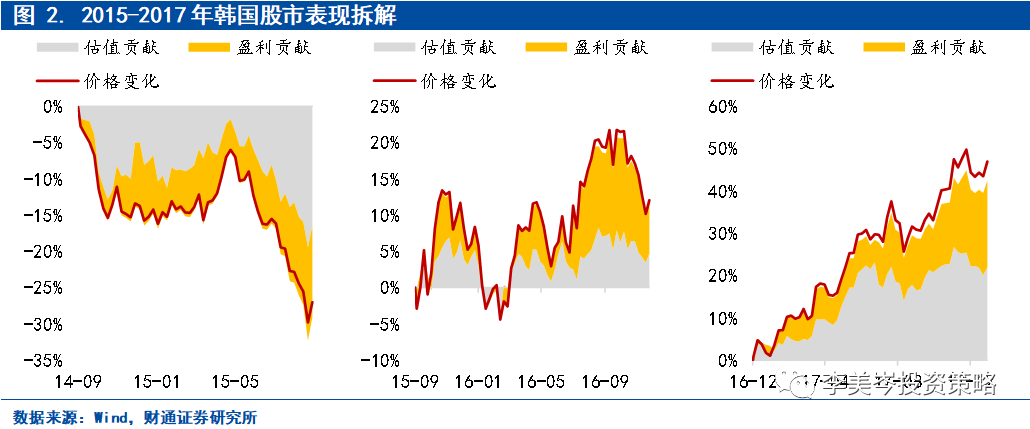

1)2015年盈利估值双杀。14年9年-15年8月新兴市场,全球流动性收紧、经济衰退,韩国股市下跌29.8%,估值贡献16.5%,盈利贡献12.6%。从去年下半年开始,A股早于美股经历了盈利和估值的双双调整,估值已经来到了历史相对低位,正逐步走出了类比2015年韩国股市的阶段。

2)2016年盈利修复估值磨底。15年9月-16年11月,全球资金继续流出新兴市场,韩国股市估值难有作为,但是韩国经济迎来小幅复苏,股市上涨12%,估值贡献4.7%,盈利贡献7.0%。A股估值急速调整之后,也进入磨底阶段,接下来企业盈利底部出现的时间和位置,将成为A股全年预期收益的主要因素,与2016年韩国股市十分类似。

3)2017年估值盈利双升。16年12月-17年12月,资金开始回流全球股市,尤其大幅流入此前剧烈调整的新兴市场,新兴市场普遍迎来“核心资产行情”,MSCI指数(外资跟踪)跑赢本地宽基指数、成长风格跑赢价值风格。韩国股市指数预期和实际EPS双升,股市上涨47.0%,估值贡献22.0%,盈利贡献20.5%。向未来看,身处一轮全球资金流动周期的尾部,对于市场不必过度悲观。

整体来看,美国流动性收紧对新兴市场的冲击进入后期。在这个过程中,新兴市场中具备比较优势的中国,显示出率先吸引海外资金的“星星之火”。 全球资金层面来看,6月以来,全球资金净流入中国市场3.73亿美元,而除中国外的新兴市场仍延续5月以来的流出态势。北上资金层面来看,近2周时间,陆股通净流入A股621亿,带动全年净流入额由-264亿转为396亿,75%资金流入前50大公司,多为外资重仓核心资产。

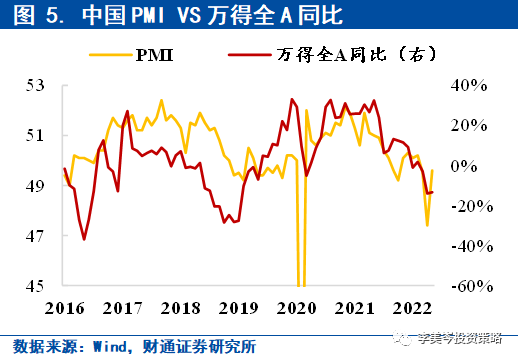

1.2.本轮国内经济周期领先海外,急调整之后“以我为主”

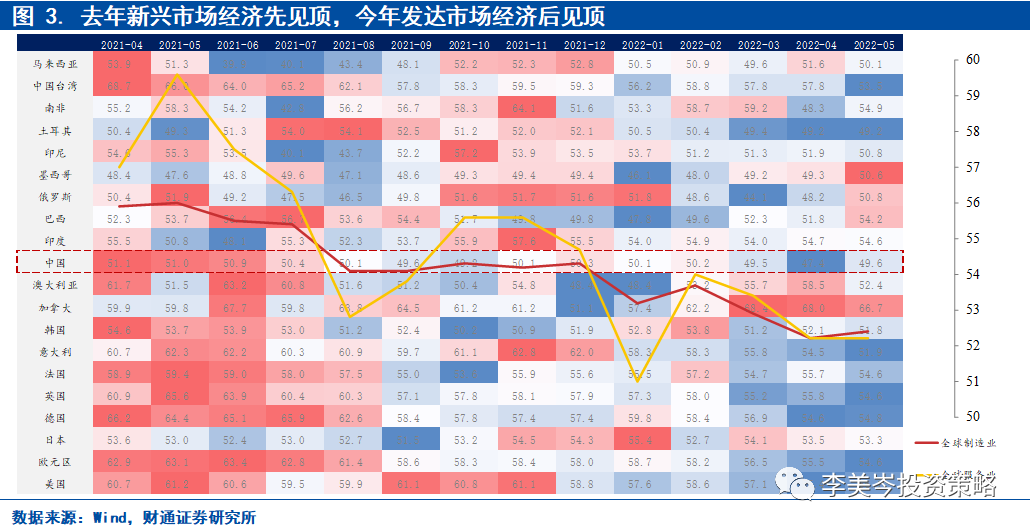

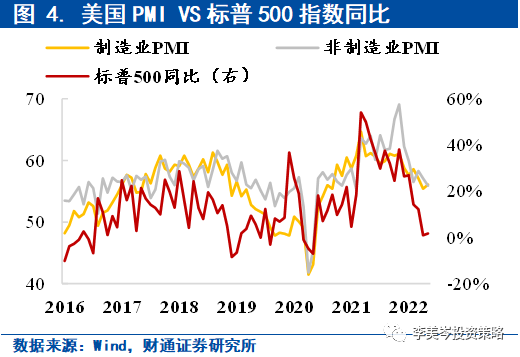

我们在《1970s风格启示:高ROE与低PB的50年轮转》、《美股会重演2000年么?》对历史上盈利和估值关系做了简要概括:当预期盈利大幅下修时,股市估值可能迎来大幅收缩。去年至今,新兴市场经济先回落,发达市场后回落,对应到股市表现来看,新兴市场先杀估值下跌,发达市场后杀估值下跌。

21年:经济方面,21年4月起新兴市场PMI降至荣枯线附近,而发达国家仍处高位,经济分化加大。盈利预期方面,韩国预期指数EPS增速于21年3月就曾出现大幅下调。估值方面,资金流出新兴市场,流入具备比较优势的美国,发达市场估值上行,新兴市场估值下行。

当下:经济方面,22年4月起,发达国家PMI大幅下行,经济分化收敛。企业盈利方面,标普500各行业EPS增速初现颓势,进入下行拐点。估值方面,发达市场估值年初开始大幅下调。

往后看,A股将“以我为主”:其一、经济基本面中国往上,海外往下,我们的比较优势在增加。中国基本面底部徘徊、欧美则处在顶峰、中美利差大幅收缩,相对压力最大的时候就是现在。目前来看,疫情发展态势已平稳、国内供应链有望恢复,随着后续海外由滞胀过渡到衰退,届时中国往上、海外往下,我们的比较优势有望重新回归。其二、企业盈利度过一季度和二季度后,有望逐步企稳回暖。受到业绩高基数、大宗商品价格暴涨、疫情冲击供应链等因素扰动,一季度、二季度可能是企业盈利的低谷期,不排除部分企业集中时点释放业绩压力。而往下半年看,企业盈利可能伴随稳增长政策见效逐步回暖。

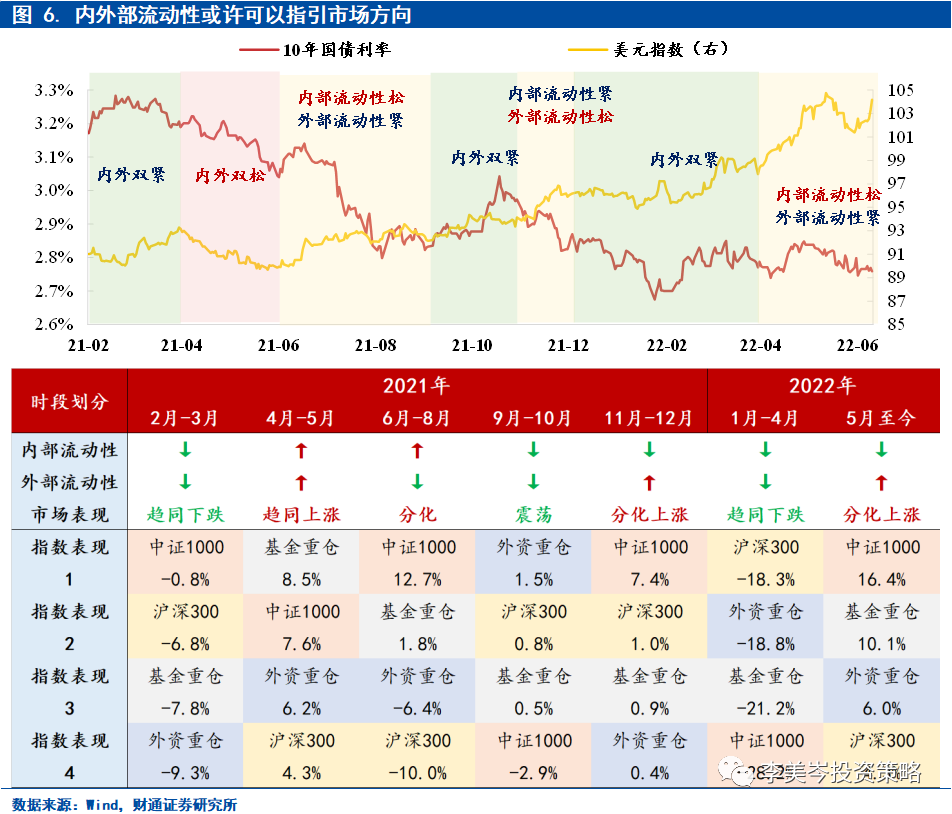

1.3.海外成长承压,A股风格几何?寻找免疫外压的避风港

A股进入底部区域,而外部扰动加大,投资者应该如何布局后市?我们发现当前时点A股定价环境与去年6-8月十分类似:外部压力加大,美元指数走强且维持高位;内部“稳增长”加码,流动性继续宽松。参考去年“内松外紧”时段市场表现,我们认为市场可能分化震荡,以中证1000指数为代表的“以我为主”板块,有望出现超额收益。从“外部看汇率、内部看利率”出发:内外双紧,市场普跌;内外双松,市场普涨;内松外紧,中证1000跑赢。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号