-

被动元器件投资指南04:细分最强赛道

时空复利 / 03月10日 09:12 发布

前面的课程我们知道了行业是什么、怎么分析,以及格局与短期谁将受益。那么从长期价值投资的角度来看,谁才是被动元器件最强的投资赛道?

一、MLCC

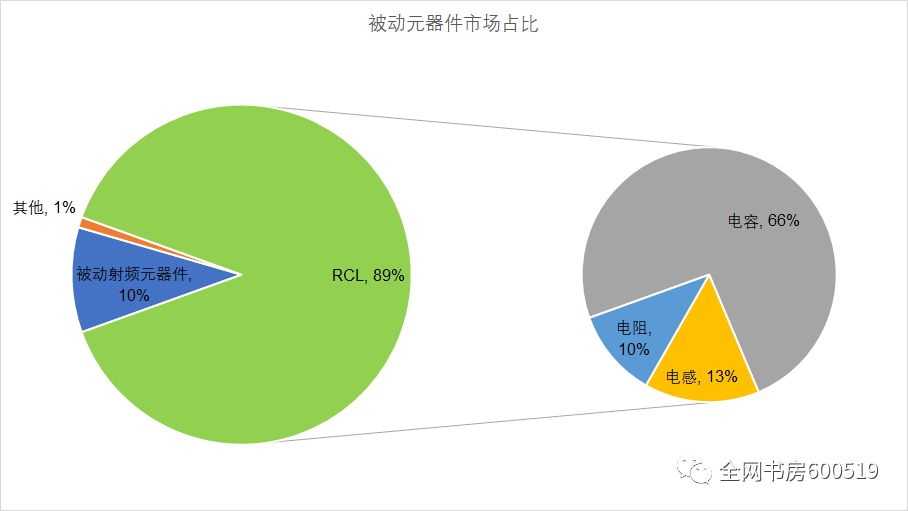

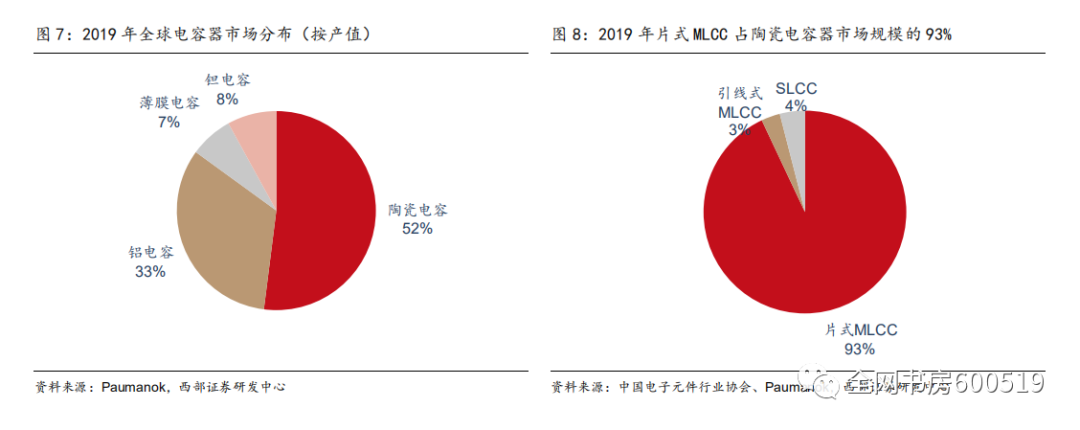

根据被动元器件市场规模占比可以看出,RCL元件是被动元器件的市场主力,而RCL元件中,电容的市场规模占比最大。

前面的课程我们曾介绍过,电容器主要有陶瓷电容器、铝电解电容、钽电解电容和薄膜电容器四种类型,【第一期】而陶瓷电容市场规模超过一半,是电容市场的主力军。而在陶瓷电容中,片式MLCC与引线式MLCC陶瓷电容合计占比9 6%。(下图)

由这些数据可以看出,MLCC是市场用规模投票出来的当前最有价值的投资赛道,那么这一赛道的投资价值在未来可以持续么?

下游应用持续增多

第二节课我们说过,被动元器件的增长主要依靠下游的不断增长,MLCC作为被动元器件的一分子,自然也不能例外。

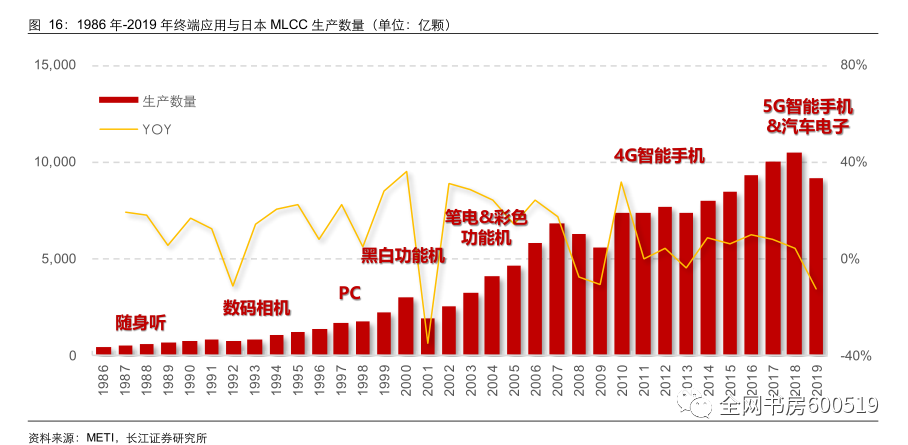

从历史上看,1986年MLCC年产量不过几亿颗,而2018年产量已经超过了1万亿颗。MLCC成长的动力,主要是下游应用从随声听到智能手机的不断拓展。(下图)

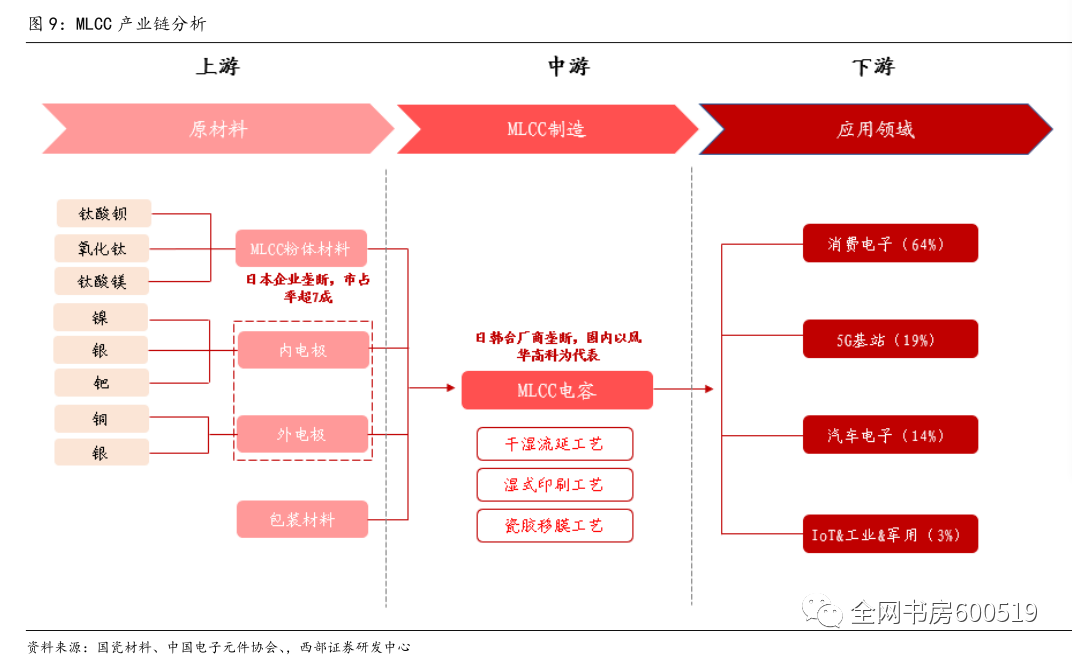

当前MLCC的主要下游应用有消费电子、5G基站、汽车电子、军工、物联网等。(下图)

这些下游应用中,如汽车电子、5G基站不论是从国家战略,还是从市场渗透率的角度来看,未来5-10年都具有发展潜力。所以综合当前市场占比与未来发展两个维度,可以肯定,投资被动元器件,MLCC将是最好的赛道。

二、如何把握黄金赛道

确定赛道之后,根据第二节的分析框架,需要解决三个问题,第一供需构成的产业周期,第二下游引发地产品升级趋势,第三行业格局下谁能受益。

1、产业周期

先来看供需构成的产业周期。从需求来看,当前消费电子、5G基站和汽车电子作为下游应用合计占比97%,所以主要分析这三个需求。(上图)

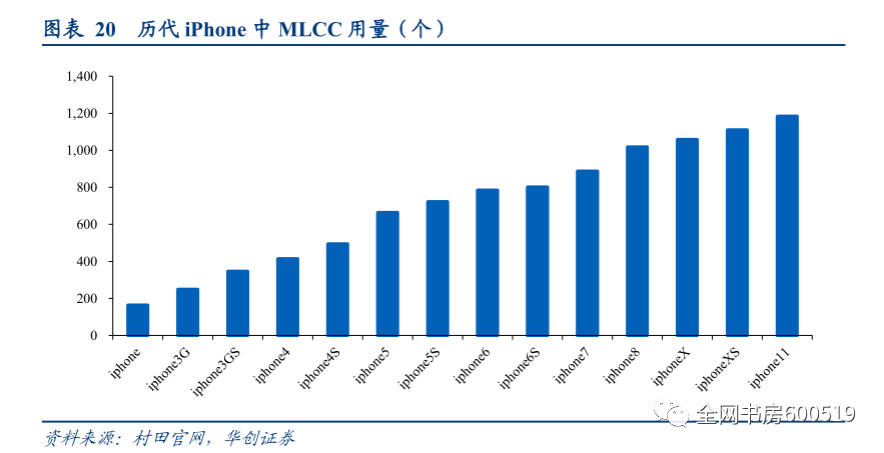

手机的持续创新带来MLCC等被动元器件单机用量快速增加。以iPhone为例,MLCC用量由初代iPhone的177个增加到iPhoneX的1100个,iPhone11用量有望接近1200颗。此外,随着国内厂商如小米、OPPO、vivo等高端机占比不断提升,MLCC用量亦有望增加。(下图)

中国产业信息网数据显示,汽车电子成本占正常成本比重逐年增加,2030年将有望达到50%,而随着汽车电子化的程度提升,单车MLCC使用量有望从以前的1000—3000颗提升至3000—6000颗。

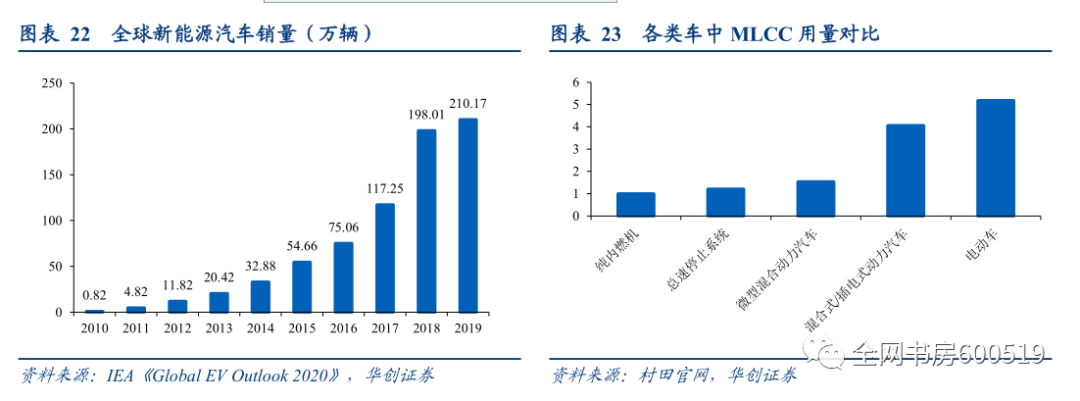

《Global EV Outlook 2020》数据显示,全球新能源汽车销量从2010年的0.82万辆迅速增加至2019年的210.17万辆。

此外,彭博社在《长期电动汽车展望》中预测,2025年全球纯电动乘用车渗透率将达58%。电动汽车因为控制增加,平均MLCC使用数量随着电动化率的提升持续增加。据村田预测,相较于传统燃油车,MLCC用量在混合动力汽车/插电式混合动力汽车中增加了4.1倍,在纯电动汽车中增加了5.2倍。因此以MLCC为代表的被动元器件的车用需求将随着电动汽车渗透率提升不断扩大。(下图)

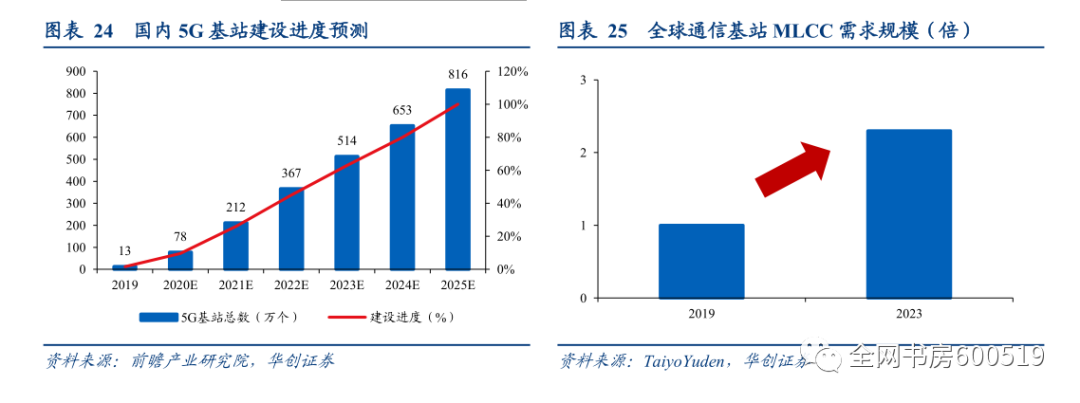

5G基站是5G网络的核心设备,主要提供无线覆盖,实现有线通信网络与无线终端之间的无线信号传输。

由于5G基站具有精度高、覆盖半径小等特点,同等信号覆盖区域所需的5G宏基站数量远多于4G宏基站数量。根据前瞻产业研究院数据显示,2019年国内5G基站已建成13万个,2025年将快速增加至816万个。

而为了满足5G时代超高的用户体验速率需求,实现极致信息传输速度和极高信息传送质量,大规模天线阵列技术(MIMO)应运而生,导致单基站MLCC用量也有提升。在上述因素影响下,通信基站中MLCC用量大幅增加。

从上面的数据可以看出,MLCC未来5到10年的需求将持续增长。根据华创证券测算,综合三个下游的需求,未来5年平均每年增长率将达到10%,显著高于过去8%的平均每年增速。

从产能增长看,日系为代表的头部厂商扩产意愿低,年化扩产幅度较低,且日系产能转向汽车电子,汽车用的以0603型号为主,占用等效0201、0402产线产能2倍以上,考虑实际扩产情况,有效供给增长有限。国内厂商可以确定性看到3年内新增产能主要为风华和三环年产约7000亿只,考虑产能建设和爬坡,实际贡献增量产能更少,3—5年维度看供需将持续维持偏紧局面。(下图)

2、产品趋势

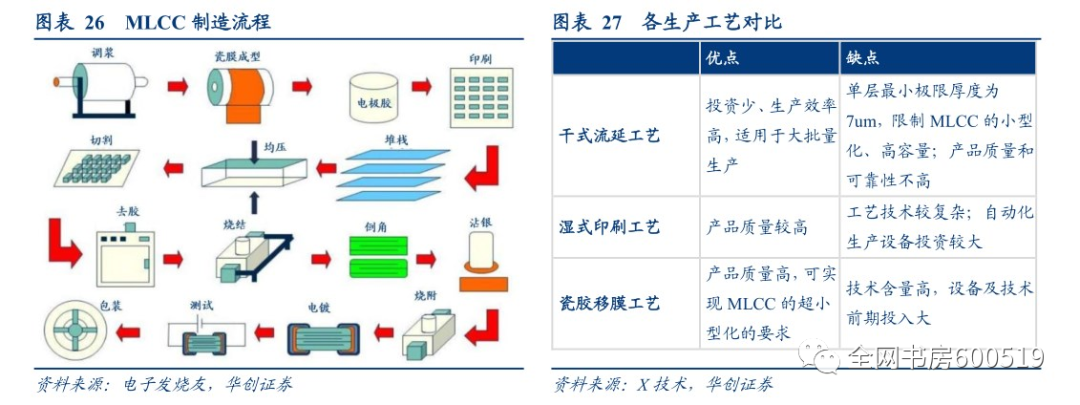

聊完供需产业周期,接着来看产品趋势。目前MLCC制造工艺主要有干式流延工艺、湿式印刷工艺、瓷胶移膜工艺。

其中干式流延工艺由于设备简单、生产效率高,是目前厂商普遍采用的生产工艺。但随着市场对产品越来越高叠加高端MLCC需求增加,湿式印刷工艺和瓷胶移膜工艺已逐步成为陶瓷电容制造技术的发展趋势。

MLCC制造上主要技术壁垒在于,首先,陶瓷粉料的品质显著影响MLCC的层数和容值。以X7R为例,其制造原理是基于纳米级的钛酸钡进行改性以得到产品。

目前日系厂商多在100纳米左右的钛酸钡上进行改性,得到小尺寸、高容量的MLCC,国内则是在300纳米以上的钛酸钡上进行改性,尚存在一定差距;其次,叠层印刷技术,以使小尺寸MLCC兼具大容量。目前日系厂商已在2微米的薄膜介质上堆叠1000层,从而生产出单层介质厚度为1微米、电容量为100微伏的MLCC,而国内风华高科仅能在3微米的薄膜介质上堆叠300-500层,不论是材料端还是技术端皆存在较大差距;最后,共烧技术。由于MLCC由陶瓷体、内电极金属层和外端电极金属构成,故在制造过程中需要考虑陶磁介质与内电极金属不出现分层、开裂等问题。

从MLCC的制造上可以看出,行业具有工艺壁垒,不是只要资本充足就可以随意进入的。

3、行业格局

聊完产业周期、产品趋势,最后来看一下MLCC行业格局。

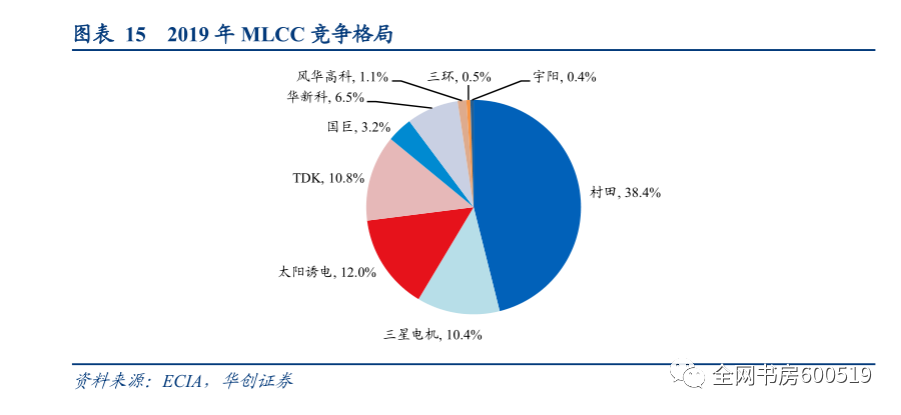

目前,全球约有20多家MLCC生产商。其中日企如村田、TDK均具有强势优势,处于第一梯队;美、韩、中国台湾地区企业如三星电机、KEMET、A、国巨处于第二梯队;中国大陆企业如风华高科、三环集团、宇阳科技、火炬电子则由于起步较晚处于第三梯队。(下图)

据ECIA数据显示,MLCC收入前三的Murata、三星电机和太阳诱电市占率合计达到71%,呈现寡头垄断格局。国内企业如风华高科MLCC收入仅9.9亿元,全球市占率1.1%,国产替代空间巨大。

三、总结

聊完行业格局我们对今天的课程做个总结。现在我们知道了,不论是当前市场规模还是未来发展趋势,MLCC都是被动元器件中最好的投资赛道。从供需周期来看,需求5到10年长期向好,中期3-5年供需紧平衡。

此外由于制造工艺水平使得行业有壁垒、有护城河。当前日韩将受益行业长期发展,但是风华高科、三环集团、宇阳科技、火炬电子等国内企业已经进入行业,而且具有国产替代能力。

最后提示一句,这里说的是基本面情况,不作为投资建议。

通过前面4节课我们已经知道了行业基本面情况,如何分析、最强赛道等,下节课一起来看看基本面与股价之间的关系。好了本节课就到这里,下期再见哦!

敲黑板

黄金赛道:市场占比与未来趋势均是最好赛道

产品周期:长期需求增长,短期供需紧平衡

产品趋势与壁垒:制造工艺有难道,进入有壁垒

行业格局:日韩强,我国弱,但国产替代有空间

收益企业:风华高科、三环集团、宇阳科技、火炬电子

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号