-

国产CPU厂商领军者,海光信息:生态优势显著,性能比肩国际主流

老范说评 / 2022-10-11 08:41 发布

1. 国产高端处理器领军者,业绩进入爆发期

1.1 高端处理器提供商,产品矩阵不断丰富

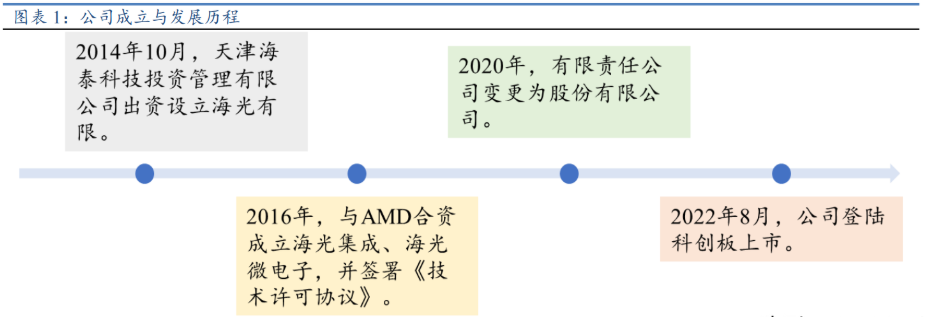

成立8年以来专注先进微处理器事业。

海光信息是一家从事高端处理器、加速器等计算芯片产品和系统的研究、开发的公司,进入市场主流的x86指令集,具有成熟丰富的应用生态环境。回顾海光成立与发展历史,2014年10月,天津海泰科技投资管理有限公司出资3.075亿元设立海光有限。

2016年,公司与AMD合资成立海光集成、海光微电子两家子公司,并签署《技术许可协议》,获得高端处理器的技术授权及相关技术支持。

2020年变更为股份有限公司,变更完成后中科曙光成为公司第一大股东。

2022年8月公司于科创板上市。

当前公司产品矩阵趋于完善。

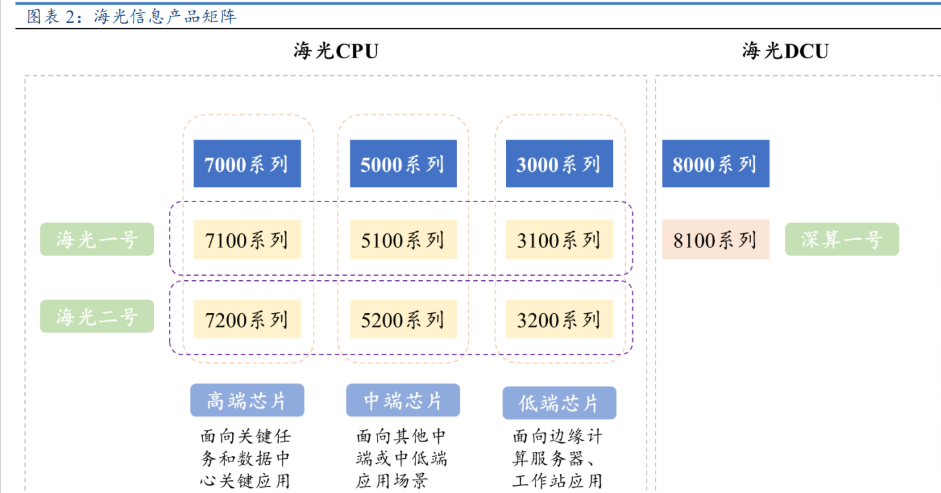

海光信息主营业务是研发、设计和销售应用于服务器、工作站等计算、存储设备中的高端处理器,公司主要产品包括海光通用处理器CPU和海光协处理器DCU。

经过多年研发,公司形成了7000系列、5000系列、3000系列的高、中、低端CPU芯片,以及8000系列的DCU芯片。

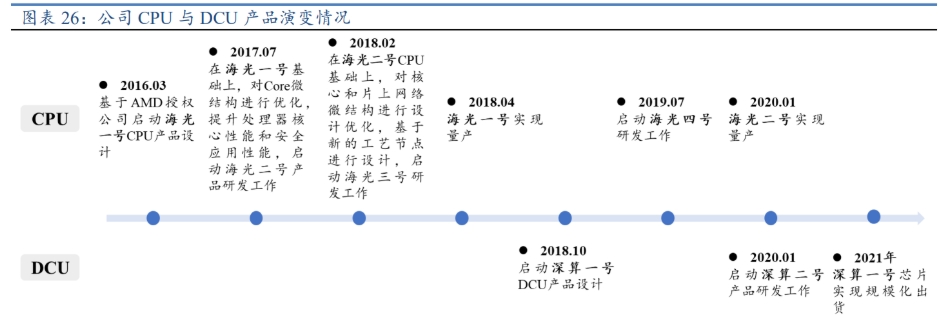

公司建立了完善的高端处理器研发环境和流程,产品不断更迭,截至2021年末,CPU系列产品海光一号、海光二号实现商业化应用,海光三号完成实验室验证,海光四号处于研发阶段;DCU系列产品深算一号实现商业化应用,深算二号处于研发阶段。

在其主要产品CPU、DCU芯片研发生产流程中,海光主要从事设计工作。

CPU、DCU芯片的研发、生产流程包括设计、流片和封测三大环节,芯片设计是决定芯片功能、性能最为关键的研发环节。

海光采用Fabless模式经营,专注于芯片的研发、设计和销售,其产品设计过程大致可以分为架构设计、电路设计、微码系统设计、安全模块设计、仿真模拟、产品设计、流片工艺优化、基板及封测工艺开发、硅后验证等环节。

公司供应商包括IP授权厂商、EDA工具厂商、晶圆制造厂等。

1.2 股东与管理层背景为公司发展提供重要助力

股东背景是公司进行先进微处理器研发的重要优势。

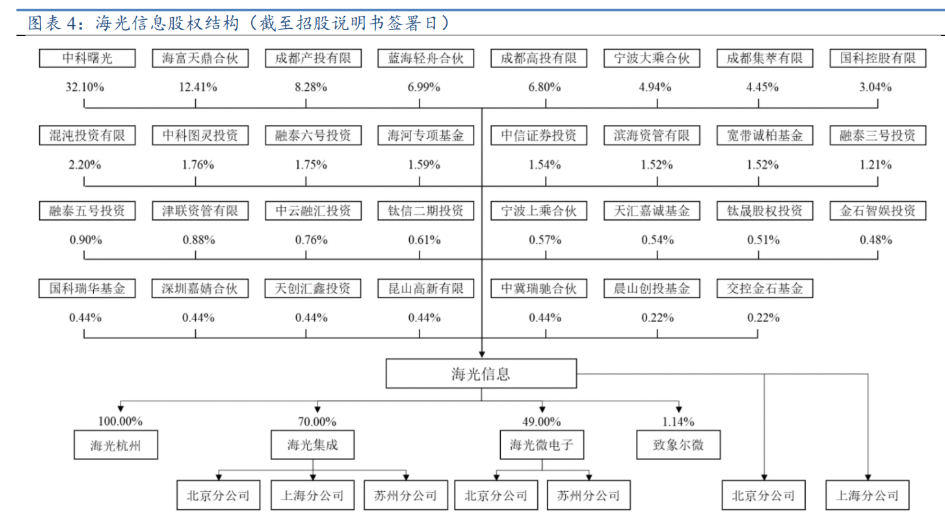

2020年进行股份制改革后,中科曙光成为公司第一大股东,持股比例32.1%,中科曙光主要从事高端计算机、存储、安全、数据中心产品的研发及制造,大力发展云计算、大数据、人工智能等先进计算业务,其主营业务是海光的下游应用领域,将有助于与海光在业务与技术等领域形成协同效应。

此外成都国资(含成都产投有限、成都高投有限及成都集萃有限等一致行动人)持股19.53%,为第二大股东。

高管与核心技术人员具有丰富的相关领域背景经验,奠定公司雄厚技术实力基础。

公司董事长孟宪棠先生有国家发改委、国科控股有限、中科院资本管理有限公司等任职经历。公司总经理沙超群、副总经理刘新春、徐文超等曾在股东中科曙光任职,中科曙光为中科院计算技术研究所旗下公司,具备雄厚的技术实力;公司副总经理应志伟、潘于曾就职于英特尔、AMD等行业巨头。这样一支经验丰富的高管团队是公司雄厚技术实力的重要保证。

1.3 规模效应显现,业绩逐渐释放

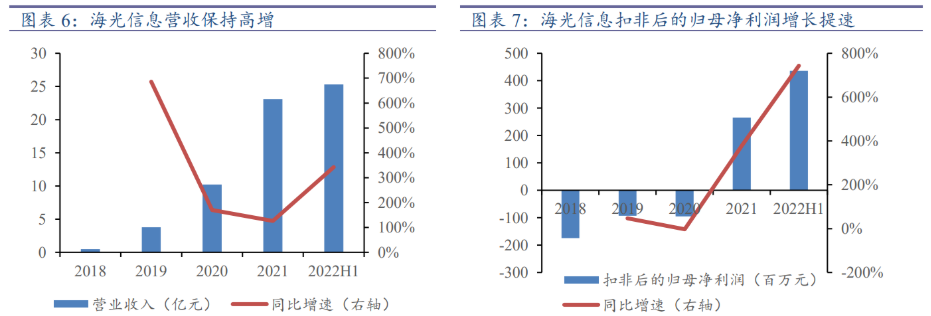

随着海光产品不断量产,规模效应显现带动业绩高增。高端处理器的研发由于其复杂性较高,前期需要大量投入,业绩阶段性承压,随着产品商业化应用、实现量产,规模效应显现,业绩进入释放期。

2022H1公司营收同比增长342.75%,主因海光系列芯片量产出货,更好满足不同客户的产品需求;市场需求旺盛,销售情况良好,前期在手订单得到正常执行。随着芯片销量爆发、收入增长,经营杠杆发挥作用,2022H1公司扣非后的归母净利润同比高增743.41%。

2. 信创浪潮下,国产高端处理器风头正盛

2.1 全球CPU与GPU市场长期被海外巨头垄断

从全球市场格局看,英特尔、AMD和英伟达等海外巨头仍然占据高端处理器绝大多数份额。

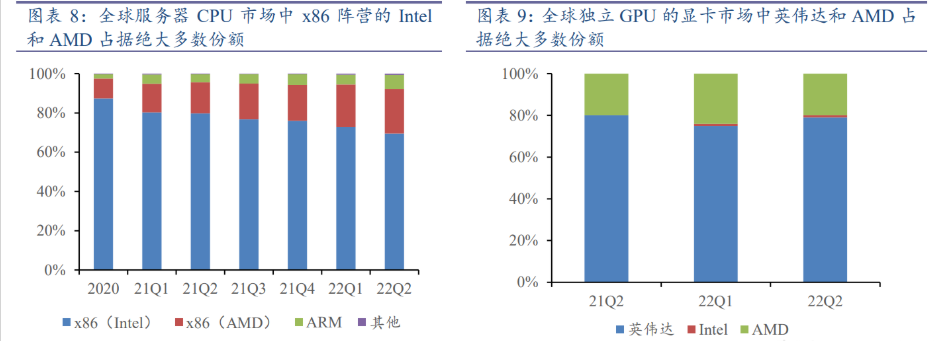

凭借兼容性等优势,x86架构在全球服务器CPU市场中有着绝对优势,x86阵营中的Intel与AMD市场份额遥遥领先,根据Omdia数据,今年二季度全球服务器出货量中Intel份额为69.5%,AMD份额为22.7%;根据Jon Peddie Research数据,在二季度独立GPU市场(包括AIB 合作伙伴显卡),英伟达以近8成的市场份额保持第一,AMD市场份额为20%左右,二者几乎占领全部独立GPU显卡市场,国产厂商份额较小。

2.2 高端处理器自主可控紧迫性强

多年来美国对中国核心科技封锁一直存在。

早在2007年6月美国就公布管制清单规定,激光器、航空发动机、先进导航系统、光学纤维、水下摄像机及推进器、先进复合材料以及高科技通信器材等20个大类的美国高科技产品不得向中国出口。

2017年以来,美国逐步剥夺中国科技企业的生存空间,建立出口管制实体名单,将数百家中国高科技企业列入其中。

近期美国对我国科技打压举措频现,自主可控正当时:

2022年8月9日,美国签署芯片法案,计划为美国半导体产业提供高达527亿美元的政府补贴,其中500亿美元被拨给“美国芯片基金”计划,根据“芯片法案”实施战略,那些接受了政府资助的美国芯片企业至少在未来10年内不能在中国或其他“令人担忧的国家”进行新的高科技投资。

2022年8月12日,美国商务部工业和安全局(BIS)发布一项临时最终规则,对四项新兴和基础技术确立了新的出口管制,其中包括对用于开发全栅场效应晶体管的晶体管(GAAFET)结构的EDA软件进行出口管制。

2022年8月31日,多家外媒报道美国开始对出口人工智能相关应用所需的先进芯片施加新的限制。随后英伟达表示“2022年8月26日,美国政府通知NVIDIA,USG对公司A100和即将推出的H100集成电路今后向中国(包括香港)和俄罗斯的任何出口提出了新的许可要求,立即生效”。

高端处理器重要性凸显,自主可控紧迫性强。高端处理器具有极高的技术门槛,是集成电路领域技术综合性最强、地位最重要的产品。高端处理器是所有高端信息设备的“大脑”和“中枢”,是信息安全的基石,CPU是信息系统的计算核心与控制核心,如无自主可控的高端处理器,从处理器层面看,所有用户的安全设防基本无意义。如无法持续取得高端处理器,对我国整体产业安全、经济安全带来影响,因而研制和推广安全可控的高端处理器对我国至关重要。

2.3 国内高端处理器市场空间广阔

2.3.1 x86服务器市场高景气造就CPU广阔市场空间

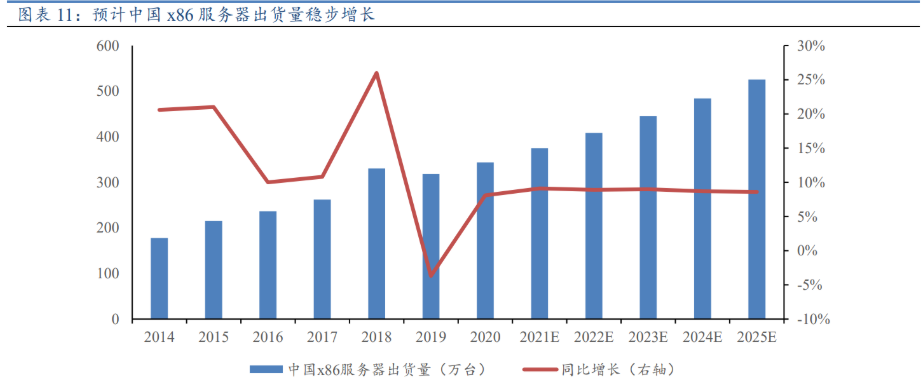

中国x86服务器出货量持续增长。根据IDC统计数据,2020年全年,中国x86服务器市场出货量为343.9万台,同比增长8.1%;市场规模为218.7亿美元,同比增长16.5%。随着下游市场需求回暖以及国家将加快5G、工业互联网、大数据中心、人工智能等七大领域新型基础设施的建设进度,中国x86服务器市场未来几年需求仍然会比较旺盛,在2021-2025年复合增长率将达到 8.8%。

x86服务器市场的高景气带来CPU市场广阔空间。IDC 统计数据表明,中国x86服务器以双路服务器为主,从2016年到2020年,双路服务器总占比均在80%以上;其次分别是单路、4路服务器,合计占比在10%至20%之间;8路以上的服务器较少,占比未超过0.3%。

根据中国x86服务器市场出货量和路数分布情况进行推算,2020年中国x86 CPU芯片出货量为698.1万颗。假设2021年至2025年路数分布情况与2020年保持一致,则2021年芯片出货量将增长9.1%,2022年至2025年将保持9.0%左右的增长,预计在2025 年芯片可以达到1,066.2万颗,x86 CPU 芯片未来在我国仍会拥有广阔的市场空间。

2.3.2 GPGPU崭露头角,新兴市场高增可期

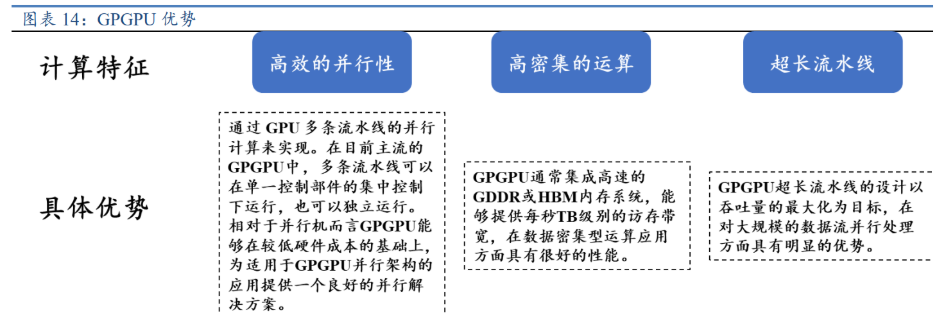

突出优势使得GPGPU成为GPU的重要分支。GPU 最初的设计目标是为了提升计算机对图形、图像、视频等数据的处理性能,解决CPU在图形图像领域处理效率低的难题。

随着GPU在并行计算方面性能优势的逐步显现以及并行计算应用范围的逐步拓展,GPU逐渐分化成两条分支,一条是传统意义的GPU,延续专门用于图形图像处理用途,内置了视频编解码加速引擎、2D加速引擎、3D加速引擎、图像渲染等专用运算模块;另一分支是GPGPU,作为运算协处理器,并针对不同应用领域的需求,增加了专用向量、张量、矩阵运算指令,提升了浮点运算的精度和性能,以满足不同计算场景的需要。

随着GPGPU的技术发展和相关生态环境的逐步完善,其用途被进一步发掘。

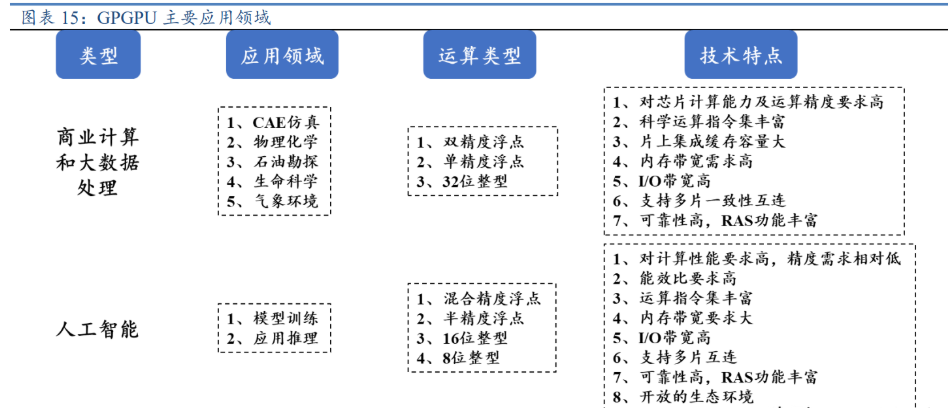

目前,GPGPU已经广泛用于商业计算和大数据处理,如天气预报、工业设计、基因工程、药物发现、金融工程等。在人工智能领域,使用GPGPU在云端运行模型训练算法,可以显著缩短海量训练数据的训练时长,减少能源消耗,从而进一步降低人工智能的应用成本。

与此同时,GPGPU能够提供完善的软件生态系统,便于各种已有应用程序的移植和新算法的开发,从而全球人工智能相关处理器解决方案仍然是以GPGPU为主。

因此,GPGPU是人工智能领域最主要的协处理器解决方案,占据人工智能90%以上的市场份额,在智能工厂、无人驾驶、智慧城市等领域具有广泛的市场空间。

新兴赛道下国产化迎来机遇。

NVIDIA早早凭借强大的GPU+CUDA方案切入深度学习领域,用大笔研发投入和时间堆积起坚不可摧的生态城墙。英伟达、AMD等巨头在定制GPGPU时,只是删除了显示接口,留下图形部分;国产后进者在研发GPGPU时,则不仅去掉了GPU的显示功能,还去掉了图形渲染功能。差异化竞争下国产厂商迎来一次重要机遇。

人工智能高速发展,国内GPGPU市场快速扩张。

人工智能领域的应用目前处于技术和需求融合的高速发展阶段,在运算加速方面逐渐形成了以GPGPU解决方案为主的局面。根据前瞻产业研究院的数据,未来几年内,中国人工智能芯片市场规模将保持年均40%至50%的增长速度,到2024年,市场规模将达到785亿元。

而随着人工智能相关技术的进步,应用场景将更加多元化,GPGPU通用性好和软件生态系统完善的优势会进一步展现出来,成为该领域的主流解决方案。GPGPU在我国人工智能芯片领域也将占据较大比例的市场份额,迎来增长机会。

3. 生态优势显著,性能比肩国际主流,海光脱颖而出

3.1 生态优势

3.1.1 x86架构兼容性强

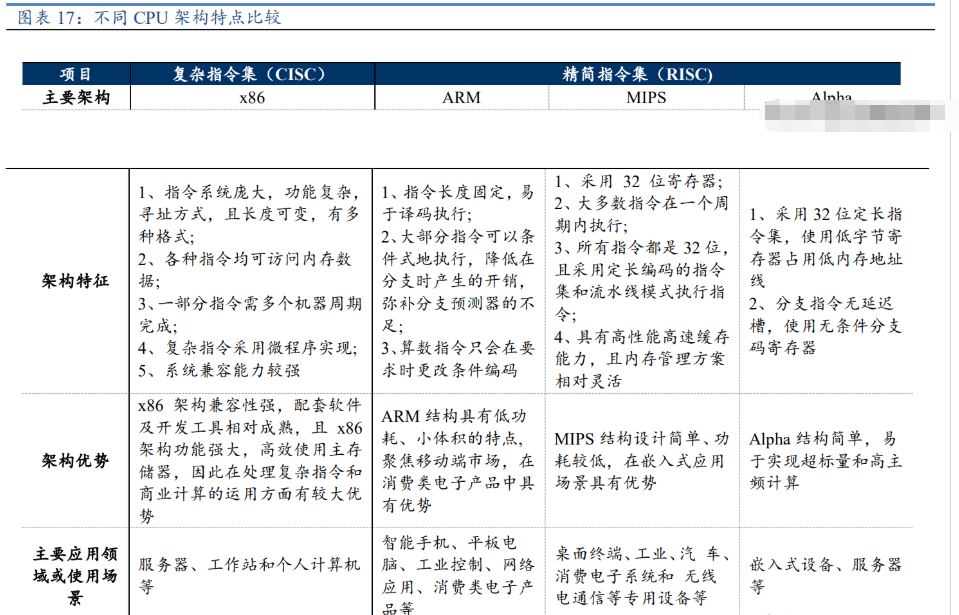

全球主要CPU架构之间各有特色。计算机的程序最终需要转化为“指令”才能在 CPU 上运行,所以采用的指令集对于CPU的设计尤为重要。

按照采用的指令集,CPU可以分为复杂指令集(CISC)和精简指令集(RISC)两大类。

复杂指令集架构与精简指令集架构是基于两种不同的指令集思路进行设计,这两种架构有着各自不同的特点:复杂指令集指令丰富、寻址方式灵活,以微程序控制器为核心,指令长度可变,功能强大,复杂程序执行效率高;精简指令集指令结构简单、易于设计,具有较高的执行能效比。

其中,x86架构是复杂指令集的代表,而ARM架构、MIPS架构和Alpha架构等是精简指令集的代表。

在CPU芯片产业生态中,x86架构具有显著优势。

微软公司和英特尔公司各自凭借自身规模效应和技术优势,使其产品Windows和Intel CPU占据了绝大部分市场份额,结成了“Wintel”技术联盟。

Wintel技术联盟的基本特点是基于x86架构优化各类软件应用,使得x86架构具有显著的产业生态优势。

在操作系统领域,Windows和Linux均兼容x86架构;在应用软件方面,得益于对独立软件开发商的指令集开放与应用平台操作系统一致性,显著降低了技术开发门槛,使得x86架构下的软硬件环境的成熟度相较于其他架构具有明显优势。

在服务器领域,x86架构更是凭借先发优势份额遥遥领先。由于x86处理器起步较早,生态环境较其他处理器具有明显优势,因此应用x86处理器的服务器销售额占全部服务器销售额的比例约91%,销售量占比超过97%,处理显著领先地位。

3.1.2 基于x86架构,海光生态优势显著

通过与AMD的合作,海光获得高端CPU芯片授权,进入x86处理器设计领域。

2016年2月,海光信息与AMD共同出资成立海光集成与海光微电子两家公司,2016年3月和2017年10月,海光微电子、海光集成分别与AMD签署《技术许可协议》,约定了AMD将高端处理器相关技术及软件许可给两家合资子公司,该许可在两家合资公司运营期限内持续有效。

通过与AMD的合作,海光获得了x86处理器设计核心技术,进入到x86处理器设计领域。

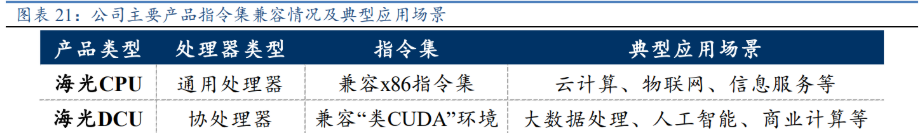

海光信息CPU与DCU产品均兼容国际主流架构:

公司CPU主要面向复杂逻辑计算、多任务调度等通用处理器应用场景需求,兼容国际主流x86处理器架构和技术路线,支持国内外主流操作系统、数据库、虚拟化平台或云计算平台,能够有效兼容目前存在的数百万款基于x86指令集的系统软件和应用软件,具有优异的生态系统优势。

公司DCU属于GPGPU的一种。CUDA是一种由NVIDIA推出的通用并行计算架构,包含了应用于NVIDIA GPU的指令集(ISA)以及GPU内部并行计算引擎。海光DCU协处理器全面兼容ROCm GPU计算生态,由于ROCm和CUDA在生态、编程环境等方面具有高度的相似性,CUDA用户可以以较低代价快速迁移至ROCm平台,ROCm也被称为“类CUDA”。

因此,海光DCU协处理器能够较好地适配、适应国际主流商业计算软件和人工智能软件,软硬件生态丰富,可广泛应用于大数据处理、人工智能、商业计算等计算密集类应用领域,主要部署在服务器集群或数据中心,为应用程序提供高性能、高能效比的算力,支撑高复杂度和高吞吐量的数据处理任务。

国内主流CPU路线各异,海光生态优势明显。

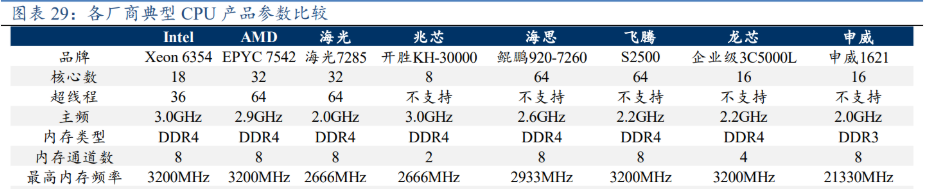

国际主流CPU厂商Intel与AMD均采用x86架构。由于产品定位和技术来源不同,国内处理器厂商选择了不同的技术路线,海光和上海兆芯的产品兼容x86指令集,具有良好的生态,且应用迁移转换成本低;海思半导体的鲲鹏处理器和天津飞腾处理器兼容ARM指令集,与众多软硬件厂商完成了大量适配工作;龙芯中科处理器采用LoongArch指令集,主要产品与服务涵盖处理器及配套芯片产品;成都申威处理器采用SW-64指令集,只要应用于服务器、桌面计算机等设备。

在多领域海光产品均具备强大的兼容能力。在操作系统、云计算、数据库、大数据、人工智能、商用计算机软件等多领域,海光均与国内外主流版本实现兼容,具备强大的生态能力。

凭借生态及本土化优势,海光客户不断拓展。相比国际芯片领先企业,公司根植于中国本土市场,更了解中国客户的需求,能够提供更为安全可控的产品和更为全面、细致的解决方案和售后服务,具有本土化竞争优势。

自2018年以来,浪潮、联想、新华三、同方等多家国内知名服务器厂商的产品已经搭载了海光CPU芯片,并成功应用到工商银行、中国银行等金融领域客户,中国石油、中国石化等能源化工领域客户,并在典型运营商的数据中心类业务中得到了广泛使用。

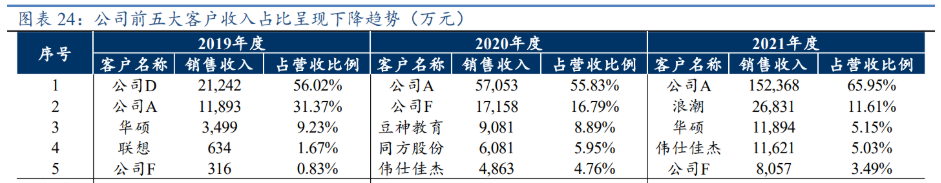

由于与处理器配套的主板、服务器研发周期长,且产品上市后均会经历小批量试用到大批量采购的过程,新用户导入周期普遍较长,因此新产品销售目前仍主要集中于前五大客户,但前五大客户占比呈现出逐年降低的趋势,或表明公司开拓新客户成效逐渐显现。

3.2 高研发下产品更迭,支撑性能达到国际主流水平

3.2.1 持续高研发投入,形成丰富知识产权

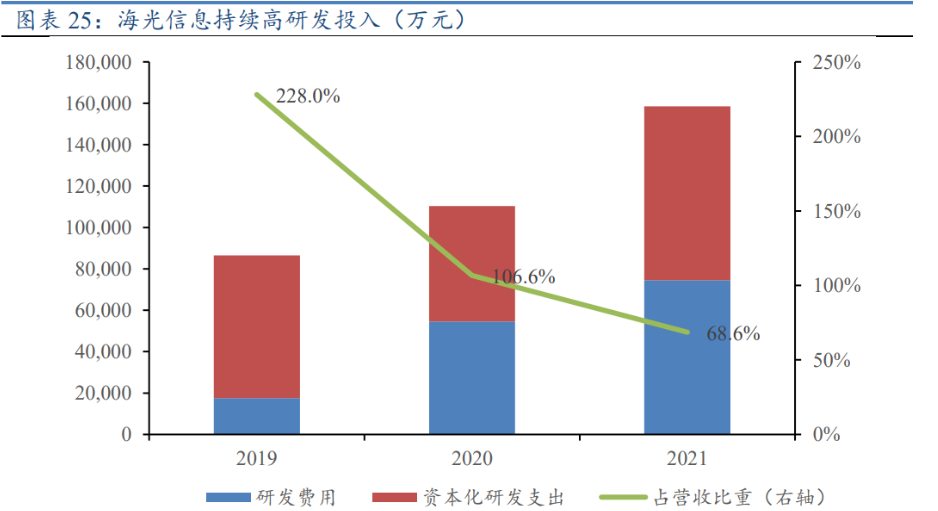

产品技术的复杂性使得海光始终保持高研发投入。

x86架构处理器产品在设计、工艺等方面复杂度较高,公司始终保持较高研发投入,2020、2021年公司研发支出分别同比增长27.6%、43.6%,近3年公司研发支出占营收比重分别高达228.0%、106.6%、68.6%。

同时公司壮大研发人员队伍,2021年末,公司研发技术人员1031人,占公司总人数比重为90.2%,有力支撑了公司的技术创新与产品研发。

巨大研发投入下形成丰富的知识产权。公司在高端处理器及相关领域开展了系统化的知识产权布局,为公司保持技术的持续领先奠定了坚实的基础。截至2021年末,公司及子公司拥有已授权专利179项(其中发明专利136项)、154项软件著作权和81项集成电路布图设计专有权等知识产权。

3.2.2 高研发支撑公司产品不断更迭

强大的研发投入下,公司产品不断更新。公司秉承“销售一代、验证一代、研发一代”的产品研发策略,建立起了完善的高端处理器的研发环境和流程,研发出可广泛应用于服务器、工作站的高端处理器产品,根据公司招股说明书,截至2021年末海光CPU系列产品海光一号、海光二号已经实现商业化应用,海光三号完成实验室验证,海光四号处于研发阶段;海光DCU系列产品深算一号已经实现商业化应用,深算二号处于研发阶段。

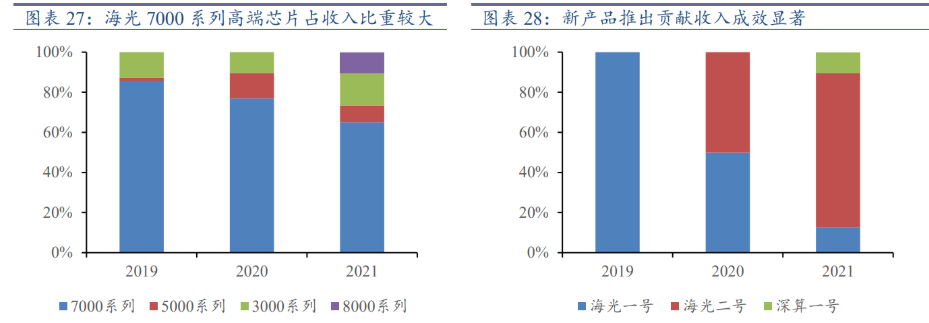

高端产品收入占比较高,新产品推出对收入贡献成效立竿见影。近3年公司7000系列的高端产品始终是收入的主要来源,分别占到营收比重85.70%、76.91%、65.01%。2020年以来随着海光二号量产、深算一号规模化出货,其营收占比迅速提升,产品更新换代在收入上的体现立竿见影。

3.2.3 产品不断演变支撑性能向行业巨头靠拢

产品不断更迭,性能实现优化。海光率先在国内完成了高端通用处理器和协处理器产品成功流片,并实现商业化应用,和国内外主流CPU厂商产品参数比,海光产品性能已经达到了国际上同类型主流高端处理器的水平,在国内处于领先地位。

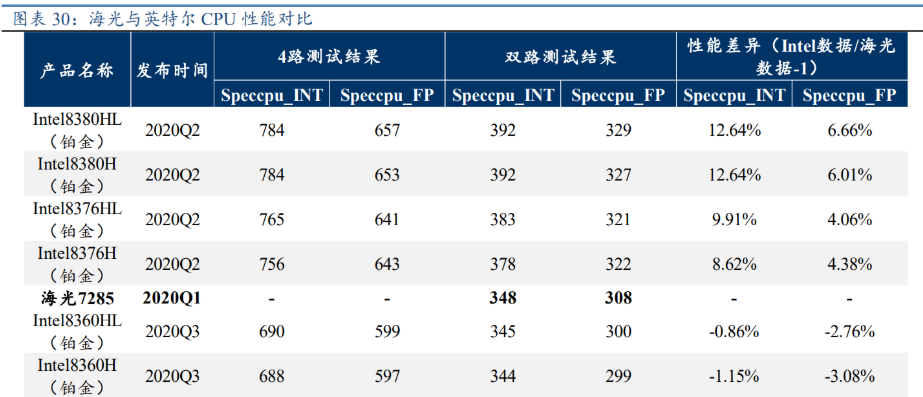

和市场主导的Intel相比,海光产品性能总体相当。

区分产品定位对标Intel公司,通过综合比较处理器市场定位、核心数量、产品售价等因素,选取Intel在2020年发布的6款至强铂金系列产品和海光7285进行性能比较,可见海光7285 CPU的 SPEC CPU 2017的实测性能与国际领先芯片设计企业Intel同期发布的主流处理器产品的实测性能总体相当。

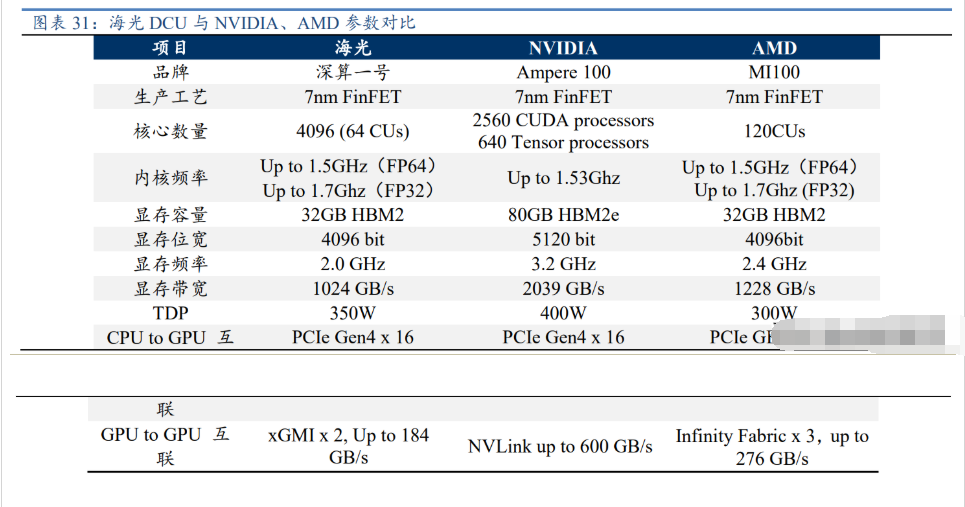

海光DCU产品性能同样不逊色。海光DCU系列产品于2021年实现商业化应用,选取公司深算一号和国际领先GPU厂商NVIDIA公司高端GPU(型号为A100)及AMD公司高端GPU产品(型号为MI100)进行对比,在典型场景下,公司深算一号指标达到国际上同类型高端产品的水平,通过不断的技术创新和设计优化,产品迭代更新,推动海光DCU广泛应用于大数据处理、人工智能、商业计算等更多领域。

4. 报告总结

公司是国内领先的高端处理器厂商,高研发及股东、管理层背景优势下产品不断更新迭代,性能比肩国际主流,基于x86指令集生态优势显著,在信创浪潮下未来发展前景良好。预计 2022-2024年公司的EPS分别为0.44、0.75、1.31元。

5. 风险提示

1)下游需求景气度不及预期;

2)上游关键供应商出口受到限制;

3)行业竞争加剧。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号