-

调整就是机会!

飞鲸投研 / 2022-01-13 18:09 发布

上期从业务布局的角度跟大家说了说东方电气,这家公司给我最直观的感受就是:在明确了产业发展方向以后立马落实举措,看准了就去做,绝不拖泥带水!

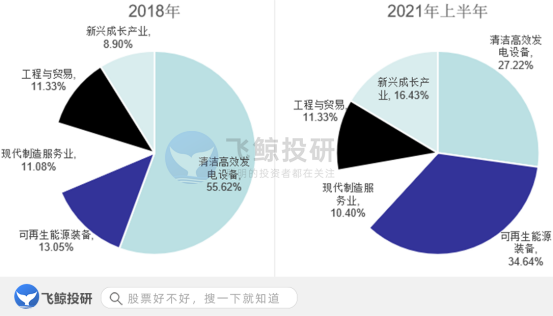

比如说成都市郫都区东方氢能产业园、白城市通榆县新能源装备制造基地目前已经正式开工建设,产业发展布局加速落实落地。从下图也可以发现东方电气2018年和2021HI各类业务营收占比已经大大不同,而这也仅仅只有两三年的时间,产业转型在持续进行中,结构均衡,绿色低碳转型已经初见成效。

今天再用几个指标来跟大家分析分析这为什么是一个好标的。

好的东西,咱们从来不藏着掖着!

一、费用端:降本增效,重视研发,为未来打下坚实的基础

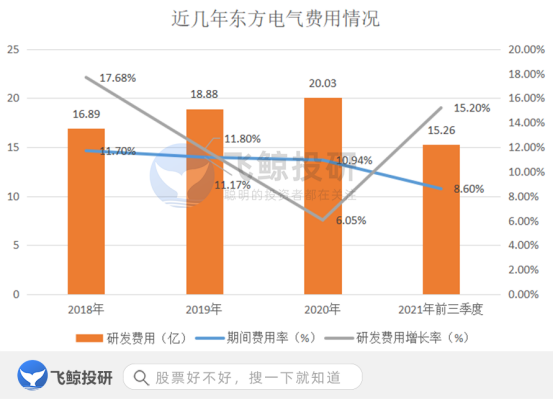

上期给大家提到东方电气在整个“十三五期间”降本增效,提升盈利水平,从期间费用率上就可以看出来,期间费用率持续下降,截至2021年三季度,期间费用率下降至8.6%。

另外,东方电气还把好钢都用在刀刃上:研发费用持续增长,研发对于大型制造企业,尤其是能源类企业的重要性不言而喻,2020年东方电气研发费用已经超20亿,占总营收的5.5%,2021年前三季度研发费用继续保持15.26%两位数增长!在东方电气的研发体系中,研发人员3615人,占到了公司总人数的20.9%!

与同在A股的上海电气相比,上海电气研发费用只占营收的3.5%,研发人员数量仅占公司总人数的9.52%,相比之下,立马看出差距。虽然说现在上海电气的营收和净利都在东方电气之上,但从未来上升方向上说,东方电气绝对更有潜力,为什么这么说?

在东方电气的股权激励里面,员工持股计划中科研人员比重超过60%,近三年兑现各类科研创新奖励近3000万元,激励向科研一线骨干倾斜,极大调动科研人员的积极性,未来风电、储能、氢能哪一项都需要重研发,东方电气对研发如此重视,发展肯定是走在路上的。

二、其他财务指标

1.营运能力

截至2021年前三季度,账面上货币资金181.59亿,一年内到期流动负债仅4.5亿,资金风险极低,负债结构很健康。

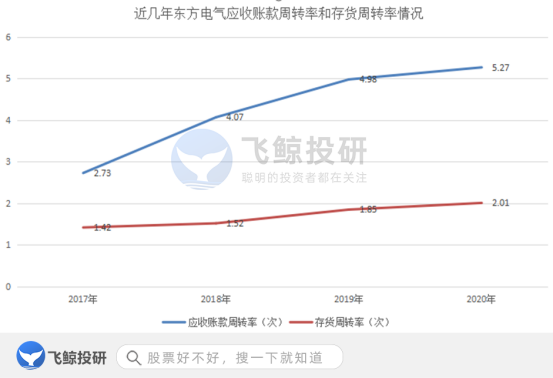

除货币资金以外占据流动资产最大的科目是存货和应收账款,占了流动资产的40%,从存货周转率和应收账款周转率两个指标来看,周转速度持续提升,总资产周转率也在提升,这说明东方电气的营运能力在逐步好转当中,资产运营的效率在提高。

2.盈利能力

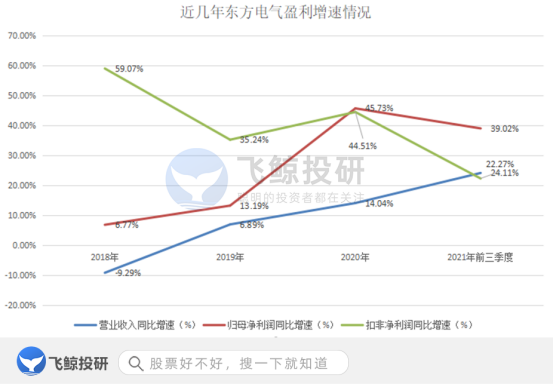

从下图三项数据增速来看,近几年东方电气营业收入保持持续稳定增长,归母净利润增速和扣非净利润增速基本上都大于营收增速,这说明发展质量和效益不断提升,此外,净资产收益率也不断提升,在2020年回升到2013年水平,达到6.19%。

并且从各类业务营业收入增长情况及毛利率上看,目前只有毛利率为23.57%的清洁高效能源装备营业收入在逐步下降当中,其余各项业务营收都在增长,相比于前几年16%左右的毛利率,近几年已经稳定在20%以上,并且目前可再生能源装备中的风电业务受上游原材料价格上涨及售价价格下滑等因素致使近两年毛利率呈下降趋势,未来有望企稳。

未来受益于高毛利率业务占比持续提升,东方电气整体毛利上行,毛利率上行,意味着给净利润的增加提供了基础!

3.现金流

如果说有什么不太满意的,就是现金流量表里两项现金流量净额都为负,一个是经营活动产生的现金流量净额,另外一个是投资活动,投资活动还解释的过去,主要是经营活动,从2020年就开始变为了负数,并且金额越来越大,2021年前三季度经营活动产生的现金流量净额为-69.45亿,看资料与网上投资者与董秘互动说是购买了原材料存货,对应到资产负债表里,存货的确在大大增加,东方电气方面称是本期生产经营储备增加,如果说是从生产经营方面来讲,或许是利大于弊,毕竟是用于扩张。

总体来说,无论是从业务布局、还是从对研发的重视程度来说,东方电气都可以称之为一家还不错的公司,从当前的营运能力和盈利能力的提升也可以看的出来,昨天看大家的留言,其中有一条:“十几块的时候不叫人珍惜,二十块叫人珍惜”,瞬间觉得网友很可爱,东方电气飞鲸在早之前就和大家提过了呀,飞鲸在10月26的时候就发布了文章《东方电气:新能源时代的“卖铲人”》,持续分享好的标的,是我们义不容辞的责任!

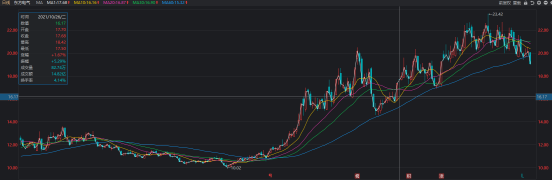

从技术面上来看,东方电气还要再继续调整一波,但是从大的趋势上来看,东方电气是完全有很大的机会的,风电、氢能加持,期待他的发展!

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票;《医药20》:医药行业确定性最强的股票;《消费20》:大消费行业最值得关注的股票。更多精彩,请持续关注飞鲸投研。

来源:飞鲸投研,聪明的投资者都在关注!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号