-

2019年报腾讯的业绩跷跷板:B端升起C端落下

刘旷 / 2020-03-23 13:42 发布

2019年已经过去,作为“930改革”之后的第一个完整财年,腾讯交出了一份差强人意的答卷。

从现实角度考量,腾讯2019年有两大战略重点:

其一,巩固消费者互联网的领先地位

其二,拥抱产业互联网的机遇

对于这两个重要的战略方向,腾讯作出了不少实际行动。但就像善射的猎人左右开弓,射术再高也难做到百发百中,腾讯一些举措的成绩同样不尽如人意。

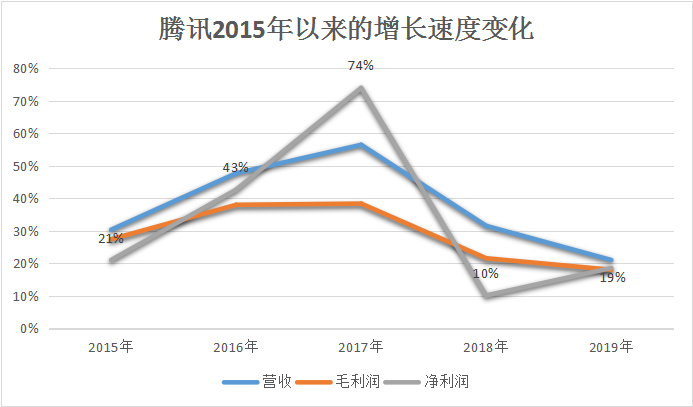

近日腾讯公布2019年第四季度及全年财报,从增长速度来看,2019年是腾讯的低谷期。各项主要财务指标的增速,都降低到了近几年的最低水平,盈利表现除外,2019年腾讯的盈利增速为19%,还是比2018年的10%将近高一倍。

但是这个盈利表现依然没能达到市场预期。此前市场预计腾讯2019年净利润将会超过943亿元,实际腾讯2019年实现的净利润是933亿元,离预期目标还有10亿元的差距。

游戏业务凭借超高的利润率,目前依然还是腾讯依仗的“现金奶牛”,腾讯的这种盈利表现,首先就会容易让人联想到其游戏业务是不是出了什么变故?

游戏并未彻底脱离风险

2018年的腾讯遭遇了两大致命威胁:

第一,中国互联网人口红利见顶,整个互联网行业从被迫从增量时代转向存量时代。对于扎根消费者互联网的腾讯而言,它必须尽快适应时代的变革,否则未来发展潜力堪忧,于是就有了“930改革”拥抱产业互联网的说法。

第二,2018年行业监管机构暂停办理游戏商业化许可证(版号)的审批,时间长达9个月,直到2018年12月才开始重启审批。因此2018年腾讯包括“PUBG手机版”在内的很多游戏都无法在国内商业变现,让腾讯的“现金奶牛”游戏业务惨遭痛击。

为了应对第二大危机,腾讯在2019年的主要应对策略概括来讲就是“自律”和“出海”。

所谓“自律”指的就是行业自律,包括不断加强未成年人保护,不断升级防沉迷系统。目的就是降低安全风险和监管风险。降低了风险,腾讯在国内游戏行业的领先地位就难以被撼动。

“出海”则是腾讯2019年游戏发展战略的重头戏。为了分摊风险,2019年腾讯对于海外游戏市场投入了更多关注,投资了各大游戏品类中的顶尖工作室,尤其是10月份通过收购Halti股份获得了手机游戏开发商Supercell的控制权,让腾讯在全球游戏行业的领先地位更加巩固。

在将Supercell相关财务数据并表之后,2019年第四季度,腾讯的海外游戏收入同比增长超过一倍,占其网络游戏收入的23%。截至2019年年底,全球前十最受欢迎的智能手机游戏(按日活跃用户数计算)中的五款均由腾讯开发。

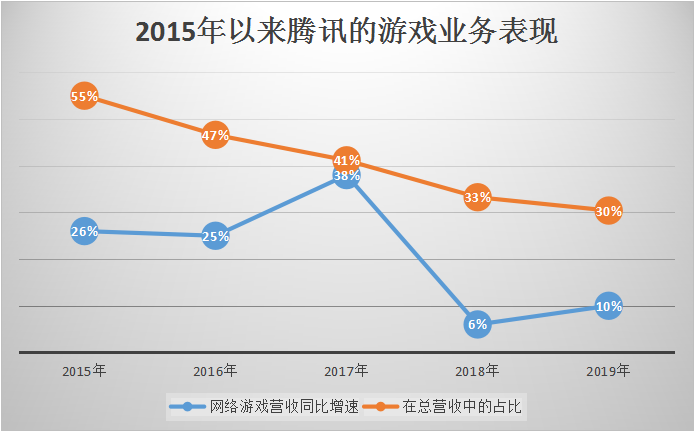

从财报来看,受惠于海外收入的强劲增长,2019年以来腾讯游戏业务的营收增速在不断恢复,游戏业务已经慢慢的开始脱离危机。但是从游戏对腾讯的营收贡献来看,游戏业务的营收贡献度依然在坚定下行。

如果把时间尺度拉的更长一些,可以发现游戏业务在腾讯整体营收中的贡献度下滑已经形成了很强的趋势。

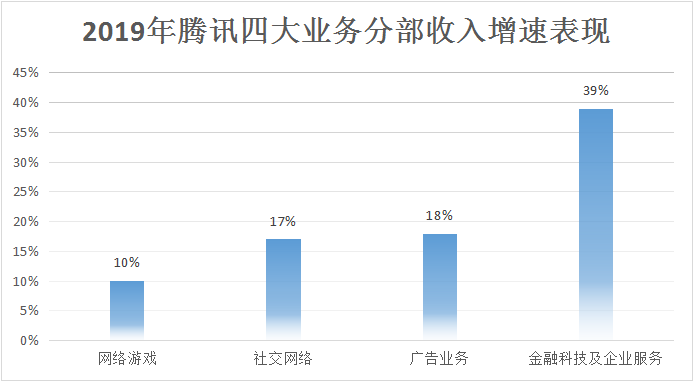

对腾讯来说,能够逐渐摆脱“游戏公司”的名号,固然不算是一件坏事。但2019年游戏业务10%的营收增速,也表明腾讯还并未从2018年的打击中彻底走出来。

尤其需要注意的是,作为腾讯利润率最高的业务,如果网络游戏的表现长期萎靡不振,就会给腾讯集团的盈利能力直接造成负面影响。

考虑到全球范围内主机游戏市场的快速增长,和微软、索尼将会在2020年推出的次时代主机,腾讯游戏业务的长期萎缩,在未来也会有一定的概率发生。

社交没能拉动C端增长

不同于游戏的相对低迷,2019年腾讯在网络社交领域的统治地位,愈发显得不可撼动。

截至2019年12月底,及WeChat月活用户数量同比增长6.1%至11.648亿,环比增长1.2%。看起来增长的不多,但是作为一个10亿级体量的超级国民APP,能保持这种平稳增长,其实已经非常惊人。

3月17日,《财富》杂志公布了100个“现代最伟大的设计”排行榜,社交软件和Facebook均位列其中,腾讯的排名还在Facebook之前。

社交一直是腾讯商业帝国的基石,是连接腾讯各个部门、各种业务的连接器,也是保证腾讯增长的稳压器和推进器。但是在2019年,腾讯的这个社交大杀器好像有些失效了。

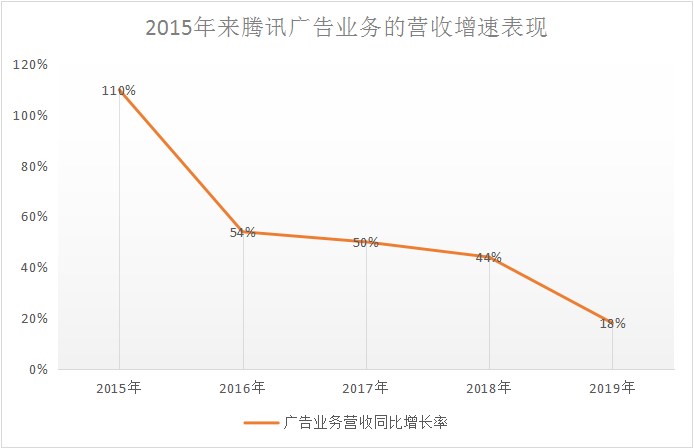

相比于过往,腾讯2019年的广告业务营收增速,出现了更加明显的下滑。

为了提振腾讯在广告市场中的竞争力,一向克制的张小龙在中投放更多的广告。在2019年年初将朋友圈人均单日最高广告曝光量,由两条增加至三条,并在年底测试第四条。努力值得肯定,社交及其他广告的收入,在2019年第四季度占整体广告收入的绝大部分。

可惜整个互联网广告市场在2019年的需求都非常疲软,而字节跳动在广告市场中的表现又太过强势,所以尽管非常努力,终究也没能遏制住腾讯整体广告业务增长速度下滑的趋势。

另一方面,腾讯目前的基本盘依然是社交连接包括网络游戏、在线视频、网络文学、在线音乐等在内的泛娱乐行业。

但是2019年包括游戏在内的泛娱乐行业竞争中,社交并没能为腾讯争取到明显的优势,就像社交这个大杀器也没能挽回腾讯在广告市场中的颓势一样。

首先在短视频领域,腾讯对自己的判断是依然处于起步阶段。而在信息流方面腾讯也依然保持着对于字节跳动的守势。

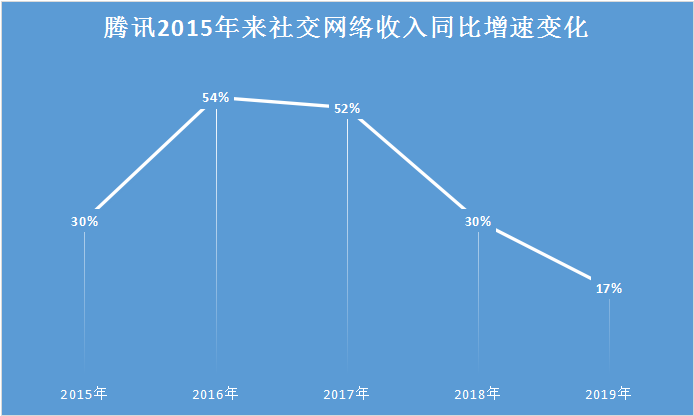

得益于阅文超级IP资源池的作用,如将《庆余年》改编为电视剧,腾讯在长视频领域成就斐然,付费用户数突破1亿。但这同样也没能拉住腾讯社交网络(数字内容服务)收入增速的明显下滑。

纵观整个腾讯在2019年的C端业务表现,值得称道的地方并不多,其战略方向之一“巩固消费者互联网的领先地位”执行结果看起来算不上太好。

B端业务增长强劲

相比起C端的不如意,2019年腾讯在B端的业务开拓方面,进步非常明显。

为了“拥抱产业互联网”,腾讯在2019年第一季度将金融科技及企业服务从报表里的其他业务分部中独立出来。金融科技及企业服务2019年收入同比增长39%,远远把其他业务甩在身后,成了腾讯在2019年收入增长速度最快的业务。

而收入的高速增长源自于B端业务规模的飞速扩大。

虽然在C端表现并不如意,但是腾讯社交在推动B端增长方面的作用非常显著。为了加强与企业的联系,腾讯加强了内的“搜一搜”及小程序直播功能,方便用户发现商户的小 程序,并帮助商户促进销售转化。2019年,小程序的日均交易订单笔数同比增长超过一倍,交易总额超过人民币8000亿元。

利用小程序等各种手段,2019年腾讯不断加强对线下商户的渗透,第四季度其商业支付日均交易笔数超过10亿,月活跃账户超过8亿,月活跃商户超过5000万。

金融方面,2019年腾讯理财平台“理财通”的资产保有量同比增长超过50%,而客户数量同比增长超过一倍。“微粒贷”贷款余额迅速增长,不良贷款比率维持在较低水平。

这些在金融科技方面的增长,尤其是在移动支付服务方面强劲增长,对于支付宝的威胁非常显著。

而且腾讯的金融科技不仅仅成功在国内巩固了领导地位,在海外市场中同样也打开了局面。在今年1月的的公开课上,方面透露,2019年支付在境外的笔数和用户分别同比增长76%和70%,商户总数和机构总数分别同比增长235%和37%。

2019年腾讯在B端取得的这些显著成就,对比C端业务的增速下滑,清晰体现出腾讯2019年对B端业务的偏重。

这种偏重从腾讯2019年的投资行动中,也可以清晰的感受到。

腾讯2019年的投资领域分布

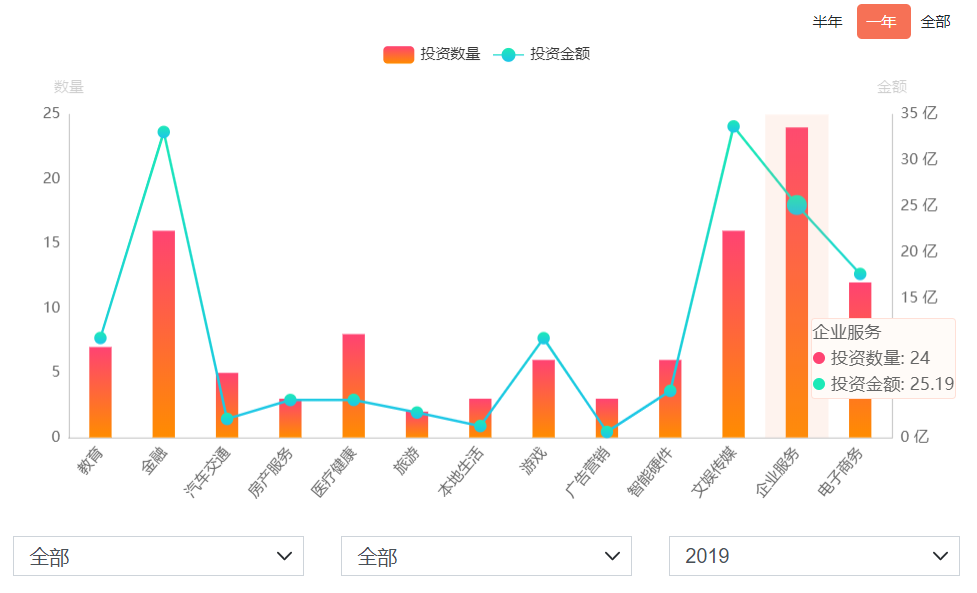

根据IT桔子的统计,在2019年的所有投资活动中,腾讯最为关注的是金融、文娱传媒和企业服务三个领域,投资频率最高的在是企业服务领域,数量高达24次,其次金融和文娱传媒各有16次。腾讯在文娱传媒领域的投资金额最高,达到33.71亿元,但是并没有比金融领域的33.11亿元高出太多。

总体来看,正是由于2019年腾讯在B端业务上有所偏重,不断加大投入力度,腾讯的B端业务收入,才能在腾讯整体收入增速不断下滑的情况下逆势突破。

云服务的表现令人惊喜

从财报数据来看,腾讯金融科技及企业服务2019年的收入成本同比增长35%至738.31亿元,这个收入成本的增速,同样也是腾讯所有业务分部里最高的。这些收入成本的增长很大一部分都是腾讯云服务的规模扩张所致。

腾讯云带来成本增长,是一件很正常的事,并不值得大惊小怪。在全球范围内,我国的云服务市场,已经增长为仅次于美国的全球第二大市场。但是从自身成长阶段上来看,我国的云服务市场依然处于早期的高速增长阶段。所以国内云服务市场的这些玩家们,无论是阿里云、腾讯云还是百度云,都在不断加大投入力度,尽量占据更多的市场份额,因为这才是真正的的当务之急。

并且腾讯云在2019付费用户规模突破了100万,收入同比增长86%至170亿元,业务规模高速扩张,收入增速持续高于市场。高投入换来了高速成长,这笔买卖其实很划算。

再加上腾讯云本身并不是一个单纯的独立业务,而是其他业务赖以发展的重要基础。游戏、视频、小程序、移动支付、还有2019年12月底推出的腾讯会议,腾讯的各种业务都离不开云服务的支持。

另外腾讯的很多合作伙伴,包括拼多多、滴滴、58等企业也离不开腾讯云的赋能。在2019年,腾讯云合作伙伴数量增长40%,覆盖金融、政务、教育、医疗、文旅等多个行业。过去一年,腾讯云联合行业合作伙伴在19个行业共同打造了100多个解决方案,共同服务客户超过20万家。

总而言之,2019年的腾讯云,对内对外都拿出来足够精彩,甚至是令人惊喜的表现。这样由技术实力提高和生态协同带来的成长,对于腾讯而言尤为难能可贵。

随着中国互联网行业的发展,像腾讯和阿里这样的互联网巨头之间的竞争,已经不局限于简单的市场竞争,而是已经升级到了技术竞争和生态竞争的层次。

腾讯的云计算技术起步要比阿里晚一点,但是近几年腾讯云依托于生态优势,增长速度很快,在很多领域已经可以和阿里分庭抗礼。

最典型的例子就是我们现在用的健康码。同样的健康码,得益于的用户粘性,通过入口使用健康码的用户,就是远比钉钉和支付宝要多。腾讯财报披露,自今年2月推出以来,健康码已经被超过300个县市的9亿用户使用,累计访问量达到80亿次,这体现出的正是在用户习惯上的优势。

企业用户对于云服务的选择,在价格、技术、服务相差不大的情况下,同样也会受到习惯和偏好的影响。腾讯云依然在保持高速成长,对此阿里云应该保持警惕。既然支付可以对支付宝搞一次“偷袭珍珠港”,难保腾讯云不会也给阿里云来这么一次。

疫情阴霾下的2020年,腾讯会如何奋进?

2019年已经渐渐远去,腾讯在2019的表现可以概括为“C端疲软,B端亮眼”。不过2020年腾讯需要面临与过去迥异的复杂外部环境,保持之前的惯性,可能就会不太合适。

国内的疫情逐渐得到了控制,全球疫情发展局势却不容乐观,疫情对全球供应链的威胁在不断加深。在这样充满不确定性的环境中,产业互联网的风险陡然升高。

但是换个角度看,因为疫情的影响,云服务的曝光率得到了极大的提高,叠加“新基建”的刺激作用,企业上云的进程已经进入高速通道。原本可能需要腾讯云花费两三年时间才能完成市场教育,在短短几个月内就完成了。对于腾讯的云及企业服务来说,这是难得的市场机遇,所以近期腾讯在这个方向上动作频频。

近日微盟联合腾讯云发布数字战疫方案,以小程序商城、智慧零售、智慧餐饮等数字化工具帮助电商零售、餐饮等行业的客户实现线上经营。在电商板块,企业可通过微盟微商城解决方案,搭建个性化店铺,依托商品管理系统,进行批量商品上架,同时借助拼团、砍价、预售等功能与客户进行营销互动。

看起来腾讯云直接剑指阿里的核心腹地,显得咄咄逼人。

同时腾讯也在金融科技方面不断压下重注。3月18日财报发布当天,腾讯云正式发布供应链金融智慧服务平台,将大数据、云计算、人工智能、物联网、区块链等金融科技能力,整合应用在供应链业务全流程中,能够为商业银行、大型核心企业和各类金融公司提供保全方位供应链金融技术及平台化服务。

从近期的这些动作来看,2020年腾讯并没有因为疫情影响,而放弃大力“拥抱产业互联网”的打算。

而相比起产业互联网伴随着风险的机遇,2020年消费者互联网更充足而安全的市场机会,已经在向腾讯招手,并且显得唾手可得。无论2020年的局势如何变化,C端的需求,尤其是线上娱乐需求受到的负面影响都不会太大,所以这依然会是腾讯稳固的基本盘。

为了巩固在消费者互联网中的领先地位,近期腾讯在C端的大动作也越来越多。其中腾讯音乐与阅文集团达成战略合作的意义尤为深远。

同样也是在3月18日,腾讯音乐宣布,已与阅文集团达成具有里程碑意义的战略合作协议。本次战略合作,腾讯音乐将获得把阅文平台上的文学作品制作为长音频有声读物的权利,双方可以在各自平台上向全球发行这些有声作品,进军长音频市场。

泛娱乐市场中内容为王,阅文集团旗下共计拥有810万创作者和1150万原创文学作品,其大量影响力广泛的优质IP内容,为有声作品及其他文娱创造了基础。

这个超级IP资源池,可能是现在腾讯手中除了社交之外,最强大的一张王牌。参考大获成功的《庆余年》,掌握着阅文,腾讯就可以在游戏、漫画、音频、视频等领域不断复制《庆余年》的成功。

所以虽然腾讯2019年C端业务普遍收入增速下滑,也不能表明腾讯在C端的竞争力或者潜力出现了严重的下滑,只能说明其在2019年为了打开B端业务的局面,更加偏重于对B端的投入罢了。

从腾讯截至目前的这些动作来看,其2020年的战略规划依然是“巩固消费者互联网,拥抱产业互联网”两头兼顾,左右开弓。

至于2020年腾讯的发展重心是会更侧重于消费者互联网一些,还是会更侧重于产业互联网一些,这更多的会取决于局势变化,并不由完全腾讯自己决定。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号