-

唯品会新财报:腰部电商王者的增长烦恼

刘旷 / 2020-03-10 11:37 发布

国内电商格局中,除了我们熟知的阿里、京东、拼多多三强之外,还有一类特殊的存在,就是存在于腰部的电商平台如唯品会、蘑菇街、聚美优品等。在这些腰部电商企业中,唯品会应该算是较为亮眼的存在。

唯品会以“品牌特卖”起家,一直以“名牌折扣+限时抢购+正品保障”的定位深入人心,成立四年便赴美上市,树立其在特卖电商领域的品牌。但是近年来,随着电商流量见顶,阿里、京东、拼多多等综合性电商纷纷将自己的业务触角伸向品牌特卖领域,唯品会正面临着增长的压力。

尽管之后唯品会展开了一系列自救举措,扩充品类、转型平台电商、尝试涉足社交电商等诸多领域,一顿操作猛如虎,公司反而陷入了定位混乱的复杂局面,不得不在2018年下半年选择重新回到“专注特卖”这条路上。

不过,品牌特卖已经不复往日气象,综合性电商巨头对垂直电商的挤压越发酷烈,使其增长越发艰难。

唯品会(NYSE:VIPS)近日发布截至12月31日的2019年第四季度及全年业绩公告。财报发布之后,唯品会市值应声突破百亿美金。毫无疑问,唯品会的新一季度财报亮点不少,但这是否意味着此前的“回归特卖”成功了呢?其实未必。

回归特卖,唯品会的财报答卷亮点在哪?

财报发布,外界普遍都在关注,究竟这份财报有何亮点,能让大家如此看好唯品会?翻开财报,会发现其亮点有二:其一是净利润同比大涨超过110%,其二是活跃用户数同比增长19%。

2019年第四季度,唯品会总净营收为人民币293亿元(约合42亿美元),比去年同期的人民币261亿元增长12.4%。净利润为人民币15亿元(约合2.091亿美元),比上年同期的人民币6.887亿元增长111.4%。

2019年唯品会全年净营收930亿元,较2018年的845亿,同比增长10%。全年净利润40亿元,比2018年的净利润21亿元同比增长88.7%。非美国通用会计准则下,净利润50亿元,比2018年的27亿元同比增长84.4%。

显而易见,无论是从财报的季报还是从年报来看,2019年唯品会的净利润都有了一定增长,2019年第四季度的表现尤为抢眼。

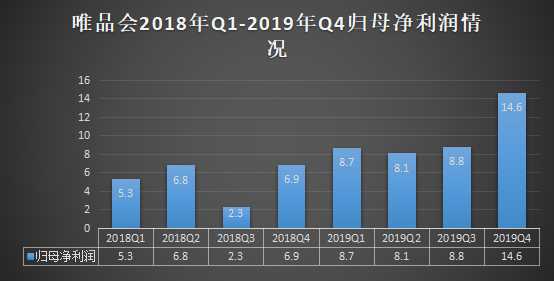

2018年Q1-2019年Q4各季度归母净利润总体情况来看,比起2018年唯品会净利润的起伏不定,2019年以来,唯品会的归母净利润稳步提升。

同时,活跃用户数也较此前有了较大增长。其活跃用户相比去年同期同比增长19%,达到2860万人。考虑同级别的其他电商近乎停滞甚至下滑的情况,唯品会的新用户增长数还是值得肯定的。

比起2018年,2019年唯品会用户同比增速终于摆脱了2018年同比个位数的增长,稳步保持在11%以上。

此前增长近乎停滞的状态终于有所缓和,活跃用户数有了明显增长,这也让其本季度营收超出了资本市场对其的预期。

外界也对唯品会增长的潜力有了新的认知,近些年来唯品会为转型付出的努力也得到了积极回应。但实际上唯品会的转型之路并不顺利,其在转型路上反而吃过不少亏。

近些年来,唯品会为了应对巨头围堵业绩下滑的颓势,为了在主营业务之外,寻求更多可能性,渐次推出了多元化业务,但却无一例外,均以失败而告终。比如2016年唯品会追逐风口做互联网金融,2017年金融业务净收入达到2.5亿元,但是其坏账达到1.2亿元。

2017年10月,唯品会试水新零售,开设线下店面,最后因为线下门店不超过20家而草草收场。唯品会在多番试水均以失败而告终之后,2018年下半年,终于决心回归品牌特卖这个“传统”领域,但此时品牌特卖领域已经是强敌环伺,留给精品电商的空间已经越来越小。

彼时外界对唯品会重归“特卖”并不看好,认为这不过是又一次失败的尝试。但从回归特卖后2019的整个财年来看,唯品会在熟悉的特卖领域似乎已经找到了感觉。

各项指标向好,财报一经发出,唯品会市值应声突破百亿美金。看得出来,唯品会的新财报给了资本市场的一剂强心剂,迅速恢复了市场的信心。

盈利难解增长之困

本季度唯品会净利润同比增长111%,实现了强势增长。结合唯品会的实际状况来看,其主要得益于两个方面:一是其自营业务和服饰品类贡献了高毛利;二是其降本增效工作取得成效。

根据财报来看,唯品会本季度的高毛利来自于两个方面,一是其自营业务,二是其服饰品类。

根据财报显示,唯品会本季度的GMV为476亿元,同比增长14%。相比之前有所下降,GMV的增速虽然下降,但总营收仍然整体上扬,这表明本季度唯品会自营业务为其营收做出了更大贡献。

除此之外,净利润上涨跟唯品会的毛利上涨也有关系,而唯品会的毛利上涨跟其平台品类有关系,砍掉低毛利品类,专注高毛利品类也为其毛利增长做出了重要贡献。

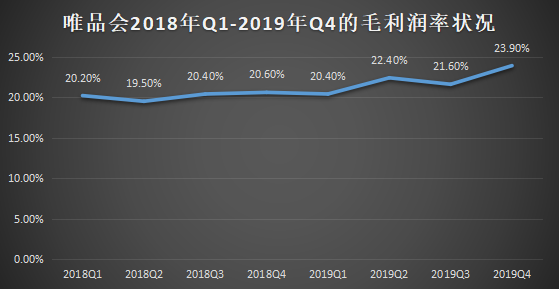

财报显示,服饰穿戴等品类为其贡献了70%以上的GMV。由于服饰穿戴品类的利润较高,带动唯品会毛利总体上扬,同比增长3.2个百分点,环比增长2.3个百分点。

不过,唯品会表示,未来服饰品类对其贡献上升有限,估计会维持在70%左右,这表示未来唯品会还需要打造其他业务来换取收益的增长。除了服装品类和自营商品贡献了高毛利,在源头上增加了总体收益之外,其在“节流控费”上面也有了进展。

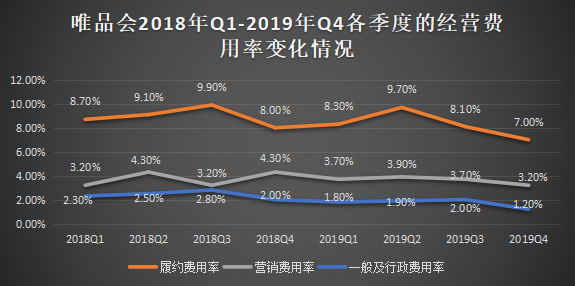

首先,占唯品会经营费用最高的履约费用大为降低,相比前一季度履约费用率降低了1.1个百分点,降幅最大;其次,营销费用率下降0.5个百分点,一般及行政费用率下降0.8个百分点。

履约费用降低很大程度上来自于自营物流的终结。品骏物流作为唯品会旗下自营物流,一直以来都是拖累唯品会利润表现的“元凶”,而这个元凶最终在去年第四季度被终止而画上了句号。

取而代之,唯品会选择与顺丰合作,由顺丰来代替品骏运送自家包裹。这一动作立竿见影,唯品会的相关履约成本下降2%,物流履约费用率下降1%。

相关费用的下降,这让其总体经营费用率进一步下探。通过增毛利降成本费用,唯品会在本季度挤出了“更高的利润”。

盈利常态化,对于唯品会似乎已属正常。从2012年第三季度开始至今,唯品会已经实现了连续29个季度的盈利。

本季度盈利有两个原因,一是特卖模式本就有着盈利的基因;二是本季度唯品会成本费用控制有效。正是得益于这两个因素,唯品会这才有了喘息的机会。俗话说,一美遮百丑,唯品会想要用大涨的净利润来掩盖其隐藏的问题,却并不容易。

对唯品会而言,最老生常谈的问题在于如何保持增长。这一季度,在增加收益的同时,唯品会还实现了较以往同期较快的用户增长。

尤其难能可贵的是,其在市场费用下降,电商巨头斥资百亿大打补贴战的背景之下,仍然实现了“保增长”,这种战果得来殊为不易。不过,增长是一回事,实际增长带来的效果又是另一回事。尤其明显的是,唯品会月活用户增长的同时,营收增长却依旧疲软,即是明证。

保增长却难保质量

财报显示,唯品会在过去的一个季度实现了620万人的新增用户,原有的用户从三季度的3240万增长到3860万。这在线上用户增长乏力,并且没有大规模参与营销的情况下实现,应该说成绩还算可以。

近年来综合性电商和平台型电商进一步做大,用户和商家向巨头靠拢、马太效应持续强化。此种情况下,大部分垂直电商的流量呈现停滞甚至下滑的状态,唯品会能脱离“增长停滞”的诅咒,靠的是什么?这620万人的新增,从何而来呢?

据了解,腾讯、京东近年来纷纷增持唯品会的股票,成为唯品会重要的外部机构股东。有了腾讯和京东的资本加持,唯品会自然不会放过“抱腾讯与京东大腿”的机会,唯品会接入腾讯的九宫格入口,京东也开放自有平台的流量给唯品会。

根据唯品会披露的相关信息来看,本季度唯品会的新增用户有22%来自于腾讯与京东的流量入口,而上季度有23%,可见京东腾讯对其扶持而新增获客的影响力明显。

此外,唯品会将免邮门槛从288元降至88元,在降低了邮购门槛之后,用户购买频次、转化率、停留时长等方面都有了显著增长。同时,由于终止品骏物流,而选择与顺丰合作,降低费用的同时提升了用户体验,从而相应提升了用户对平台的信任度。

在多措并举之下,唯品会的月活跃用户数实现了稳增长。但从现实情况来看,唯品会并没有什么太好的运营手段来提高客单价,因而增长的质量并未提高。

根据唯品会方面披露的消息来看,唯品会在2017年-2019年这三年的客单价分别为1261.5元、1397.1元、1347.7元,客单价在2019年没有升高反而降低了50元,这就导致了月活用户增长,但收入增长不大,出现了“增客不增收”的现象。

增客不增收,前景不容乐观

根据唯品会过去几个季度的营收增速来看,其收入增长状况并不乐观。

从公开披露的财报营收增速来看,其营收的增速从2018Q1的24.6%下降到2019Q1的7.3%,营收增速虽有回升,但已经很难回升到2018年Q1的水平了。总的来看,其营收增长停滞的现象仍然严重。

营收增长停滞的背后,是传统特卖业务的式微。随着大品牌数字化程度加深,尾货滞销越来越少。加上在战略摇摆的过程中,中途杀出的爱库存、好衣库、购拉拉以及淘品牌特卖的推出,加大了唯品会拉新的成本,让其外部挑战越发严峻。

而正属于唯品会的新增长困局。唯品会为了摆脱困局,将目光转入线下,将赚到的钱投入线下商业的试探之中。比如,去年29亿拿下杉杉商业100%的股权,而杉杉商业主营的是奥莱特斯广场,正成为唯品会在线下的新尝试。

此外,唯品会线下生态还包括线下门店和唯品仓,前者布局购物中心,后者布局社区中,目前已经有上百家线下唯品会门店开业。

但这一试探的结果有待观察,撇开其线下布局能否缓解线上增长停滞的问题不谈,重新布局线下无疑会将唯品会拖入“重”模式化之中。线下所需要面临的一切挑战,又会让唯品会陷入全新的考验,尤其考验的是其线下运营的方方面面的能力。

线下商业选址、装修、布局、货品、流量的逻辑又与线上截然不同,稍有不慎,重新转亏也未可知。

尽管唯品会已经实现了连续29个季度的盈利,但其面临的增长困境,却远没有得到改变。从长远角度来看,其未来前景仍然不容乐观。

文/刘旷,ID:liukuang110

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号