-

【天风策略】商誉暴雷提前上演,会否掣肘春季躁动?

徐彪

/ 2020-01-07 10:55 发布

/ 2020-01-07 10:55 发布核心观点:

1、近期有部分公司开始披露较大规模的资产减值,结合新《证券法》将对违法行为处罚力度显著加大,市场担心很多公司可能在19年年报再次出现以洗报表为目的的大规模暴雷。 2、根据天风策略包含2000次外延并购和800次业绩承诺的数据库,业绩暴雷的压力集中在【业绩承诺的最后一年】和【业绩承诺结束的第一年】,据此,2018年报是潜在暴雷风险的高峰,2019年报边际改善,2020年报大幅改善。 3、因此,在1月31日年报预告截止日之前,不排除还有较多的三四线甚至散乱差的公司继续出现以商誉减值为主的业绩爆雷。【规避两类暴雷概率较高的公司】:①18年、19年有较多业绩承诺到期的标的,尤其是承诺金额占上市公司净利润比重较大的案例;②规避目前商誉规模占净资产比重较高的标的。 4、对于春季躁动而言,年报商誉暴雷最多是在1月影响整个中小创公司的β行情,但是对大部分机构持有的核心公司而言,并不会产生太大影响,类似19年1月。同时,即便有核心公司出现暴雷,也大概率是靴子落地,在5G科技产业周期逐步兑现的过程中,未来业绩趋势性改善的可能性更高。 5、结论:春季躁动的前半场依然更看好大金融(券商>地产银行>保险)。科技股虽然短期有分歧,但仍然是全年获得超额收益的主战场。关于科技股的估值贵和涨得多的问题

1. 商誉暴雷提前上演?历史同期如何

1月份市场的潜在风险之一来自上市公司的年报预告,这一点在17-18年年报(对应18年初、19年初)被演绎到极致。以创业板为典型,17年和18年四季度的财报数据都出现了断崖式的下跌。因此过去两年1月份,伴随着业绩预告不断披露,市场风格显著地偏向于主板。进一步归因不难发现,这与四季度资产减值损失,包括外延并购带来的商誉减值损失集中计提有很大关系。 过去两周在经济数据回暖和贸易战短期缓解的推动下,市场情绪有了明显提振。但同时我们也看到,由资产减值损失引发的业绩雷似乎也已悄然埋下。据我们统计,12月的最后一周有6家公司发布公告,对其所有资产及子公司计提减值准备。再往前回溯,三季报之后的这一段时间已经有10家公司计提了减值准备,其中多数与收购的子公司有关。

为了做一个比对,我们进一步回溯了17年和18年提前披露减值的情况。数据显示,今年截至最新,单独公告减值的案例和金额已经超过过去两年。当然,1月底之前的计提公告无法反映当年的全貌,比如18年的提前计提只略比17年高,但最终商誉减值损失远超前一年。今年值得警惕的是,在才披露的寥寥几家中,已经有两家计提减值规模超过40亿,这是过去两年所没有的。(17年和18年的“提前暴雷”中,最高金额分别是33.08亿和13.78亿;最终报表中,资产减值损失超过40亿的分别有33家和18家,商誉减值损失超过40亿的两年都是1家)。

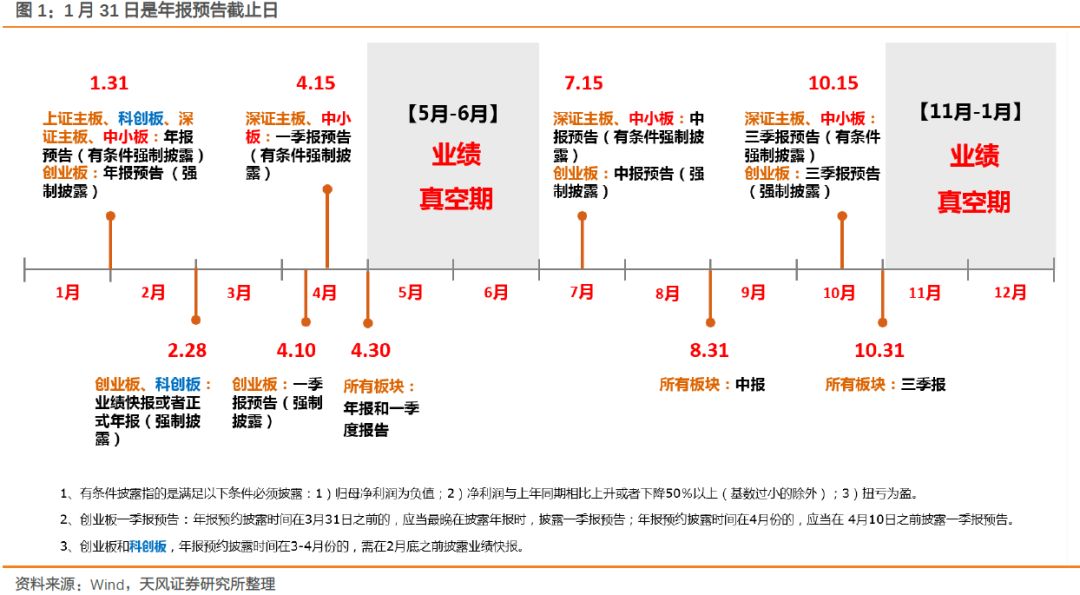

如上述,目前提前披露计提的,要么是直接计提商誉减值损失,其余的多数也与收购子公司相关。且从17年和18年的情况来看,整个资产减值损失有一定下滑的情况下,商誉的风险更加突出。此外,1月的业绩预告中,主板和中小板仅是有条件强制披露,当创业板公司是强制披露年报预告,从业绩与短期市场表现的相关性考虑,本篇仍然以商誉减值风险,尤其是创业板的商誉减值风险主要研究对象。

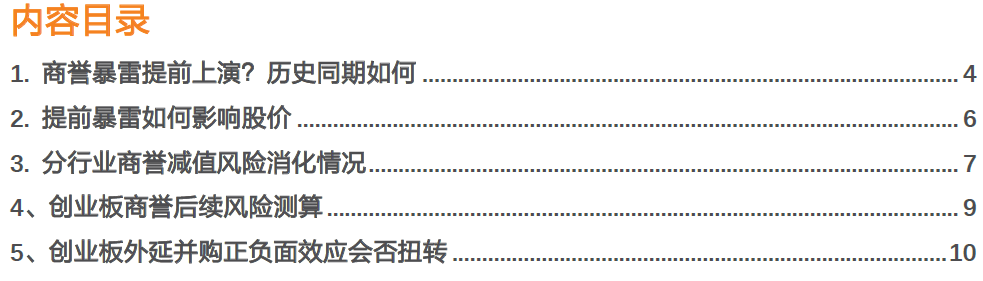

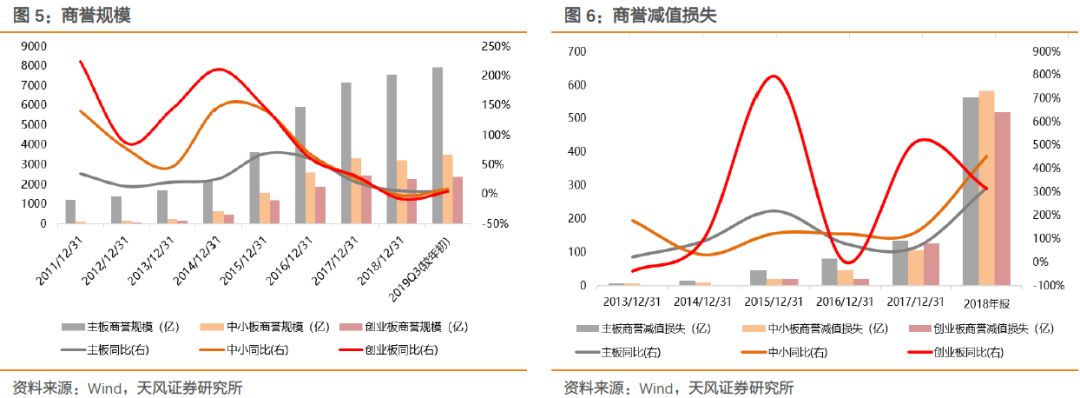

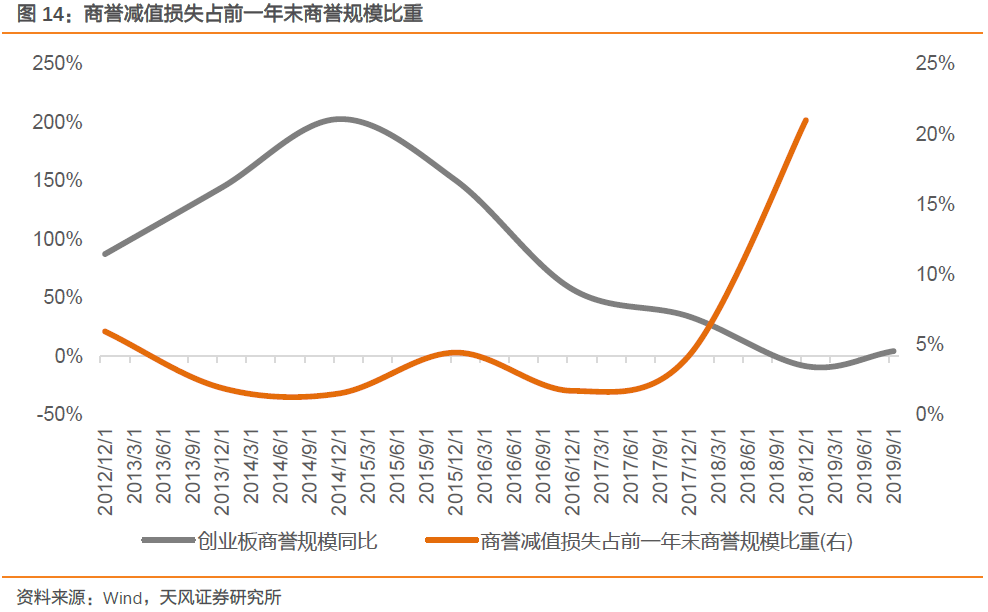

2. 提前暴雷如何影响股价 从前面的数据我们可以首先得出一个结论,19年年报无论整体减值规模如何,自下而上的风险必然是存在的,对于短期股价的影响或也不可避免。但是稍微拉长区间,我们认为也不必过于悲观。 下表统计了17年报前和18年报披露前,个股发布单独资产减值计提公告后的超额收益情况。可以看到,17年的情况(时间是18年初)是不断下跌,18年的情况(时间是19年初)是下跌后反弹。 之所以如此,我们认为与市场对于后续业绩的预期有关。17年报是商誉风险集中爆发的第一年,以板块来说,是商誉潜在风险更大的创业板相对于主板业绩趋势出现拐点的年份。市场倾向于认为这类标的还没有完全消化业绩风险,所以超额收益持续恶化。 而18年资产减值风险,尤其是商誉减值风险消化得更加充分,一个标志是,这一年中小板和创业板的商誉规模绝对值开始萎缩(同比为负),一方面新的并购不多,新增商誉有限;另一方面,以创业板为例,18年商誉减值损失占前一年末商誉规模的比重高达20.99%,可以认为已经对存量风险有了明显的消化。因而在公告减值-快速下跌-风险释放之后,市场对于后续的业绩趋势有一定改观,以月度看反而取得了超额收益。

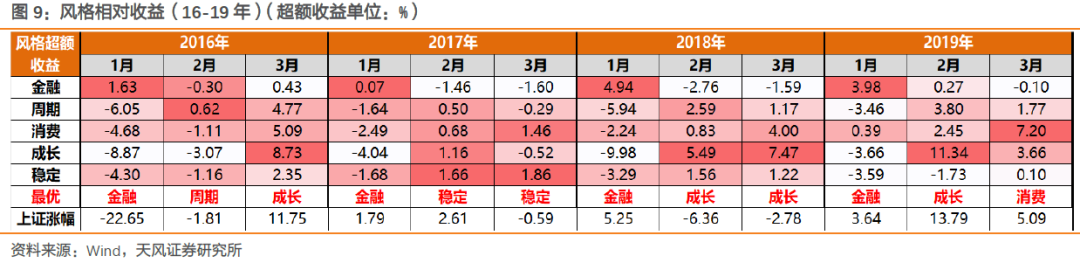

从风格来看,过去两年的情况也比较类似。18年1月和19年1月,商誉潜在风险更大的成长板块,都是在1月业绩预告披露期间垫底之后,在2月快速反弹。 结合个股部分我们总结为:第一,商誉减值风险的集中爆发在短期内对个股和板块都有比较明显的影响;第二,拉长时间看,个股的表现取决于市场对此类标的业绩趋势的预期是否改善,板块的风险则要更小。这也说明板块内部标的会随业绩趋势而分化。

我们认为今年的情况会和去年比较像。19年截至三季度末,主板、中小板、创业板的商誉同比增速分别是4.83%、8.62%、4.49%,在18年低增长的基数上,依然是低增速,新增风险有限。商誉风险边际弱化+并购政策放宽的潜在业绩增厚+顺周期性不强,市场对创业板的业绩趋势预期转暖。因此我们倾向于在业绩预告期间消化风险后,板块会迎来反弹。

3. 分行业商誉减值风险消化情况 本部分我们进一步对行业情况进行分析。时间上看,17年是商誉/净资产比重的高点,也是潜在风险最大的时候。经过过去两年的连续释放,目前这一数据已经有所降低。因此我们可以通过最新的商誉占净资产比重相对于此前高点的变化幅度,来考察各行业商誉风险的消化情况: 如果以17年末为基准,截至目前风险释放较充分的是休闲服务、传媒、家电、电气设备、计算机、军工、电子等行业。

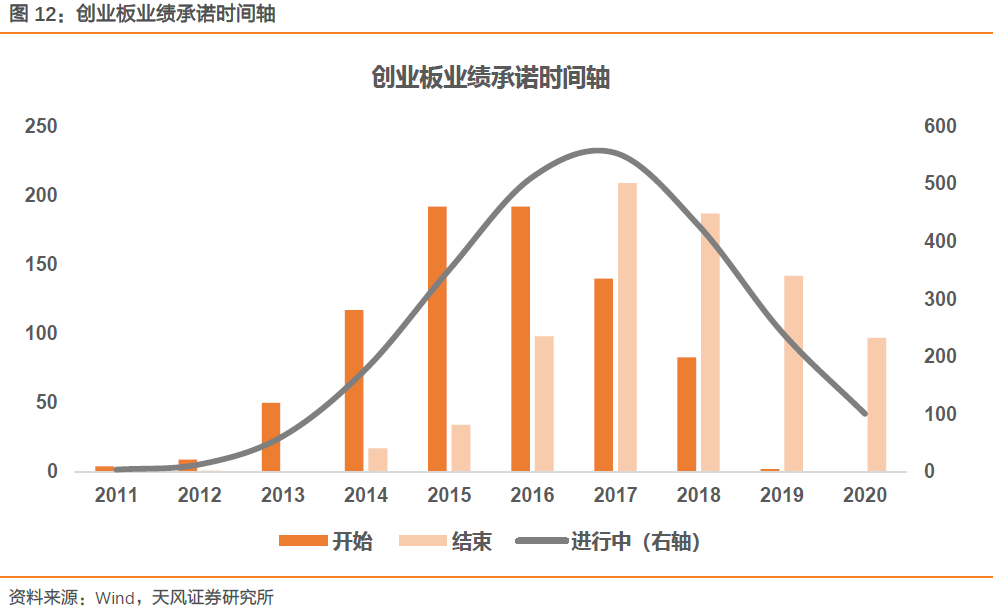

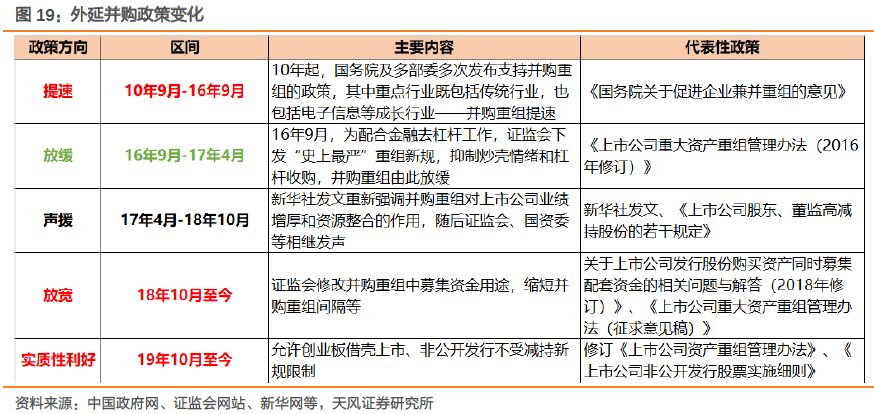

另一个考察维度是业绩承诺完成情况。在此前关于外延并购的专题报告中我们曾提到: 首先,业绩承诺的节奏与并购标的外延贡献息息相关。因为业绩承诺期内,为了完成对赌协议,并购标的有提前释放利润的动机,从而增厚上市公司利润;但到了对赌后期,释放业绩的能力减弱,业绩不达承诺的风险提高;而一旦业绩承诺期结束,失去对赌的约束,上市公司将面临并购标的业绩滑坡的风险。 进而,业绩承诺不达预期和承诺期后业绩滑坡是上市公司计提商誉减值损失的主要情形之一,也是近两年创业板年报接连爆雷的原因之一。 从下面的时间轴看,15-16是业绩承诺开始的高峰,16-17年是业绩承诺进行的高峰,17-18年是业绩承诺结束的高峰——因此理论上说,18年是外延并购相关暴雷风险最大的一年,19年边际改善但自下而上风险不能忽视,20年会显著改善。

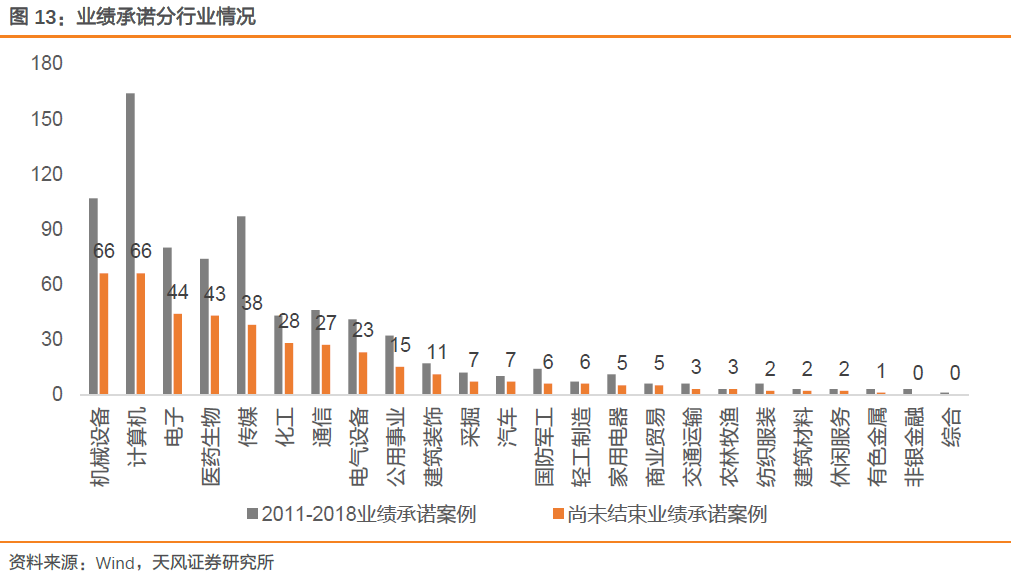

行业上看,涉及较多业绩承诺的主要仍是TMT行业,其他靠前的还有机械、医药、化工、电气设备等。不过由于16年下半月并购政策收紧对于互联网金融、游戏、影视和VR等领域影响较大,这些领域新增并购受限,因此目前来看,计算机、传媒、电子已经消化了较多业绩承诺。

总结这一部分:我们认为,即将出炉的19年年报,商誉减值风险(包括其他并购相关的资产减值风险)仍然值得重视,短期股价方面需要自下而上规避潜在风险较大的标的。好消息是,成长板块(TMT、医药、军工等)经过过去两年风险释放后已经比较充分,后续的风险更多会止步于个股层面。反而经过1月的预告期之后,更有利于成长板块轻装上阵,在2、3月的业绩真空期取得超额收益。 4.创业板商誉后续风险测算 由于商誉损失的确认受标的业绩、母公司财务处理等因素影响,因而具有较大的不确定性,难以准确定量,本部分我们主要根据商誉减值损失占前一年末商誉规模比重的历史数据做一个简单测算。 注:此处测算创业板标的剔除温氏股份、乐视股份、坚瑞沃能、光线传媒、宁德时代;创业板指使用最新成分股;保证同比数据同口径。

创业板:截止18年末,创业板上市公司剔除光线乐视温氏坚瑞后共706家,商誉规模为2277.64亿,18年归母净利润为283.19亿。变量为19年发生的商誉损失占18年商誉规模比重——我们取17年的4.23%和18年的20.99%作为区间进行情景测算。考虑到18年风险释放较充分,我们预计5%-15%是一个大概率区间。 在测算对净利润影响的时候,需要使用18年的净利润绝对值。为了避免低基数对结果产生的偏差,我们另外添加“18年净利润加回商誉减值损失”和“18年净利润加回资产减值损失”两种情况。最终测算结果如下:

创业板指:单看创业板指情况要好一些。截止18年末,创业板指成分股商誉规模为803.64亿,18年归母净利润为444.08亿;变量为19年发生的商誉损失占18年商誉规模比重。同样考虑加回商誉减值损失和资产减值损失的情况如下:

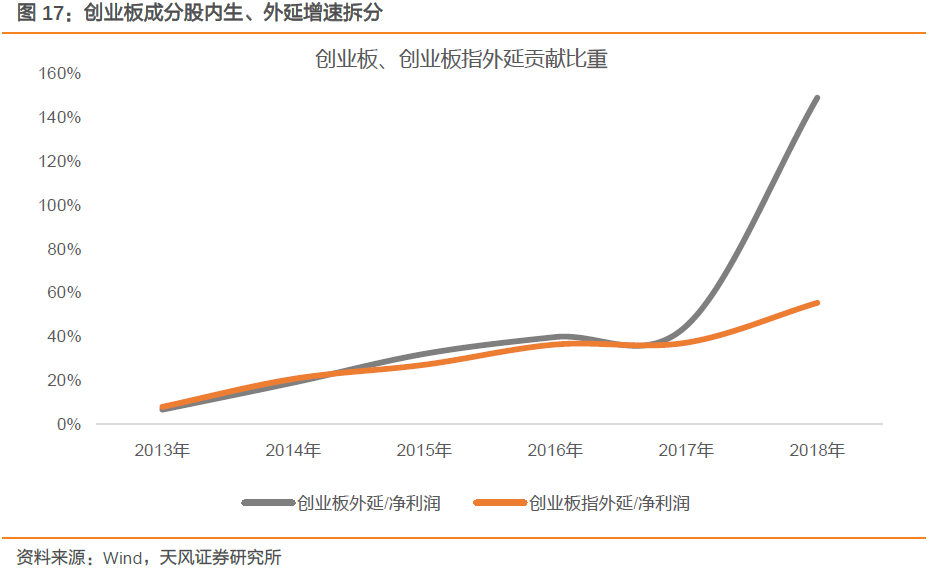

总结来看,商誉风险对于创业板指(头部成长)的负面影响要明显小于创业板综。因此要规避商誉风险,头部标的依然是更加安全的选择。 5.创业板外延并购正负面效应会否扭转 对创业板业绩进行内生和外延拆分后可以看到,13年并购重组加速以来,外延部分对于创业板的利润增厚是非常显著的,15年至今都超过30%,18年创业板的利润几乎都由并购标的贡献。外延增厚对于创业板指的影响相对小一些,但16年以来也连续3年在30%以上。

拆分行业来看,传媒、军工、通信、机械设备等行业外延贡献最为显著。其中18年,创业板中的传媒、公用事业、军工、建筑装饰业绩整体为负,但外延贡献为正。

过去两年的变化在于,井喷期过去之后,外延贡献在边际上有所弱化,尤其是涉及并购较多的电子、传媒、计算机等成长行业。 事实上,结合前面的业绩承诺时间轴,我们可以大致得出这样的一个结论:一起并购完成后,前期的影响偏正面,即对母公司的业绩增厚;但是到了中后期,可能存在业绩持续性不足的问题,从而正面贡献弱化(外延贡献降低);与此同时,由外延并购引发的资产减值损失也会拉低内生增速。 16年之后并购重组在政策层面上受到了一定限制,大量的存量并购进入中后期,因此我们看到:1)新的并购行为受限,正面的业绩增厚不足;2)低质量并购的负面效应显现,传媒、电子、计算机的外延贡献纷纷转负;3)存量并购中后期的资产减值风险爆发, 但是对前景不必悲观。一方面,通过上面的分析,我们认为存量的商誉风险已经得到比较充分的消化,19年再度计提之后,20年的商誉风险会明显改善;另一方面,外延并购的放宽迎来了实质性利好。今年的10月和11月,分别出台了新的《上市公司资产重组管理办法》和《上市公司非公开发行股票实施细则》,允许创业板借壳上市,明确非公开发行不受减持新规限制,扫清了过去两年并购重组的最大障碍。新增并购规模有望在2020年看到明显增长,并带来正面的业绩增厚。总结来说,我们认为2020年可能是外延并购正面效应和负面效应出现扭转的一年。

最后在短期风险上,我们仍然建议暂时规避有较大商誉风险的个股。 一方面,可以规避18年、19年有较多业绩承诺到期的标的,尤其是承诺金额占上市公司净利润比重较大的案例; 另一方面,可以规避目前商誉规模占净资产比重较高的标的。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号