-

读优质企业半年报之中距高新兼食品行业财务概览

反身性之投资 / 2018-08-24 09:40 发布

巴菲特说:“只有你愿意花时间学习如何分析财务报表,你才能够独立地选择投资目标。”相反,如果你不能从财务报表中看出上市公司是真是假是好是坏,巴菲特认为,你就别在投资圈里混了。“别人喜欢看《花花公子》杂志,而我喜欢看公司财务报告。”

事件:中炬高新8月22日晚间披露半年报,公司2018年上半年实现营业收入21.74亿元,同比增长20.49%;净利润3.39亿元,同比增长60.99%。基本每股收益0.43元。上半年美味鲜继续保持良性发展好势头,产品综合毛利率达到39.99%,同比上升0.47个百分点;营业收入净利润率达到17%,同比上升1.8个百分点,企业毛利率、净利率再创历史最佳成绩。

通过看上市公司过去十年的财务报表,简单得出这家公司是否具有具有长期竞争优势和持续盈利能力。

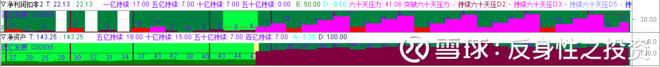

打开中距高新近十年来的8大核心财务指标:扣非净利润、净资产、资产负债率、销售现金流、毛利率、净利率、净资产收益率、净利润增速。

下面是主图:行情图和8大核心财务指标

中炬高新在通达信细分行业属于食品行业,食品行业有58家上市企业,截止2018年8月23日,中炬高新流通市值排在第三位:226.09亿元,目前$海天味业(SH603288)$排在第一位:1868.67亿;排在第二位的是$双汇发展(SZ000895)$ :760.75亿;第四位的是安琪酵母216.9亿元;第五位的是涪陵榨菜:194.01亿元。截止目前,食品行业市值超过1000亿的只有海天味业一家,500亿至1000亿区间的还有双汇发展一家。食品行业上市公司高达88家,但是行业前面两家市值与后面的几家市值距离拉开较大,在这个领域已经形成了一两家市值是其他企业4倍以上的了,行业龙头企业格局已经比较明显。那么,这些前五的食品行业上市公司,它们的行业地位、抗风险能力、盈利能力和成长前景从财务角度看,我们又能看出什么呢。下面就从这四个方面的财务角度来一一查看

一、反映行业地位的扣非净利润利润和净资产规模指标:

海天味业:2014年上市以来扣非净利润20亿元起,并每年都在增长,2017年度扣非净利润34亿。净资产则从2014年的74.88亿增长到2017年的117.64亿元。从净资产是否突变看出,海外味业上市以来只进行了上市融资,没有再进行过定增等资本运作。上市融资了18.38亿元投资在150万吨酱油调味品项目。

双汇发展:2007年到2017年期间扣非净利润从5.26亿元增长到40亿元,净资产则从2007年的27亿增长到2017年的154亿元。但是从净资产图可以看出,净资产在2012年10月12日有一个突变,这种突变通常表明企业进行了并购重组。翻开上市公司资本运作公告可以得知2012年募集了资金,收购了资产。所以扣非净利润从2011年的5个亿突变到2012年底的19亿。但净资产也从2011年的40亿上升到2012年的125亿元。等下从盈利能力和净利润增速等指标可以进一步看出为什么双汇发展扣非净利润大于海天味业,但是市值却是海天味业一半不到的深层次原因。

中炬高新:2007扣非净利润0.61亿元增长到2017年度的4.15亿。净资产则从2007年的15.57亿增长到2017年的34.5亿元。打开公司资本运作栏,可以得知公司2015年9月加大投资食品行业(酱油和食用油项目)。事实上现在为公司贡献97%以上利润的正式调味品业务。

安琪酵母:2007年到2017年扣非净利润从0.78亿增长到7.97亿元。同样我们可以从净资产的是否突变可以看出,公司在2011年进行了增发股份募集资金扩大主业。由于不像双汇发展那样收购资产,而是进行主业扩大产能,所以安琪酵母的净利润滞后于净资产的增长。也能够理解,安琪酵母十年期间扣非净利润增长了10倍,但是股价却只增长了5倍不到。因为定增扩大了股本的缘故。回到食品行业地位来说,安琪酵母的规模,无论是净利润还是净资产都跟海天味业和双汇发展相差甚远了。第三名只有第一、第二名三分之一左右的规模。

涪陵榨菜:2010年上市以来扣非净利润0.54亿元起,并每年都在增长,2017年度扣非净利润2.97亿。净资产则从2010年的8.38亿增长到2017年的18亿元。从净资产是否突变看出,海外味业上市以来只进行了上市融资,但是打开上市公司资本运作栏,得知公司在2015年还进行了定增,但是募集的资金额度1个亿不到,所以在净资产突变图上没有触发信号。从下图得知,首次上市融资了5.2亿元,当时资金主要运用在2016年,差不多2亿元在主业榨菜项目,另外还收购了一家小公司。从2018年上半年公布出来的业绩来看,18H1营收10.64亿元(+34.1%),归母净利3.05亿元(+77.5%),扣非净利3.04亿元(+82%)。截止目前2018年扣非净利润规模已经超过了2017年全年扣非净利润。利润呈现加速释放态势。

从行业内扣非净利润和净资产规模指标来看,食品行业绝对龙头是海天味业和双汇发展,第三、四、五名的规模较小。涪陵榨菜则呈现业绩加速上涨的态势。

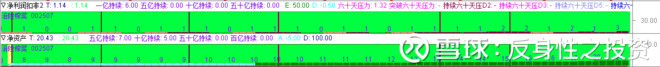

二、反应风险的资产负债率和销售现金流指标:

由于食品行业特性,上述五家企业的资产负债率都较低,销售现金流状况均较好。所以还无法体现差异性。这两个指标在不同行业中的差异就会较大,比如食品行业和周期性行业、食品行业和科技类行业。他们的资产负债率和销售现金流指标能看出行业间的特性。

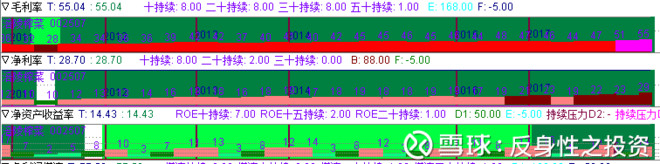

三、反映盈利能力的毛利率、净利率、净资产收益率指标:

海天味业:毛利率一直维持在40以上,净利率也一直维持在20以上,净资产收益率一直维持在28以上。从这三个指标的大小来看,典型的巴菲特价值投资理念的财务选股标的。而且,毛利率、净利率、净资产收益率各项指标从上市以来持续稳定维持在高位,且有逐步提升的趋势。

双汇发展:毛利率最高的也才22,净利率最高也才11,但净资产收益率较高,2012年最低也有15。

中炬高新:毛利率从22上升到了39,净利率也在提升,从个位数上升到了15。但是净资产收益率指标来看,2007年到2012年盈利能力均低于10,2013年到2017年盈利能力才上升到10以上这个台阶。整体呈现逐步向好的态势。但净资产收益率并不算太高,某些年份还会有所回落。

安琪酵母:毛利率维持在30左右,净利率波动幅度有点大,最高18最低只有5,净资产收益率波动幅度也有点大,最高20,最低只有5。安琪酵母和海天味业、双汇发展虽然都在食品行业,但是从盈利指标来看,差别还是蛮大,海天和双汇发展盈利指标均比较稳,尽管海天和双汇产品的毛利率差别较大,但是净资产收益率均出现了稳的特性,但安琪酵母从净利率和净资产收益率的波动来看,周期性特征已经较明显了。

涪陵榨菜:毛利率从28上升到2017年底的51,并且2018年一季度还在进一步提升,净利率指标也在逐步提高,净资产收益一直维持在10以上,最近三年还有所抬高。整体呈现稳且稳中向好的态势。

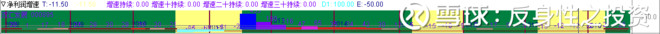

四、反映成长的净利润增速指标:

海天味业:业绩稳步增长,且一直维持在20左右。

双汇发展:业绩发展有触顶的迹象,但放缓也不明显。

中距高新:业绩波动比较明显,可能表明公司产品在行业内竞争优势不太明显。但近年来公司业绩又呈现加速增长的趋势了。

安琪酵母:业绩呈现较明显的周期性,大起大落。

涪陵榨菜:业绩增长幅度有所波动,但是一直维持正的增长,且最近增长在加速。

以上是从巴菲特财务视角,8个核心财务指标,四个方面来考察食品行业前五的企业经营情况。

综合以上,我们可以从财务视角得知,海天味业属于纯内生增长的企业,无论是扣非净利润的和净资产的规模,还是毛利率、净利率和净资产收益率等盈利能指标的持续稳定性,以及净利润增速的持续稳定性,均表现了持续竞争优势和盈利的稳定增长。而涪陵榨菜,盈利能力指标中的毛利率并不比海天味业差,但是净利率和净资产收益率却不如海天,为什么呢。这得反思海天味业和涪陵榨菜的产品特性了,海天生产的酱油的市场空间比涪陵榨菜要大很多。但是涪陵榨菜从营业收入和净利润增速来看,正在积极开拓市场,公司也在进行主业投资扩建产能,甚至还收购相关企业。但是投资扩建的速度比较慢,2010年募集的5.2资金,2016年才投资了一半。这也说明产品市场空间有限,或者正在积极培育。

从中炬高新公布的半年报业绩来看,公司在调味品业务上正在走良性循环的道路上,盈利能力各项指标均取得了不同程度的提升,净利润维持高速,半年度获得的净资产收益率已经达到10%了,那样年化净资产收益率测算就会超过20%。换句话说,公司取得了净资产收益率达到20%,但净利润增速更大,达到61%。

这在发出一个信号,公司在业务经营端前景广阔,仅靠内生增长(刚刚测算的ROE只有20)只能维持可持续增长率20%。公司依靠纯内生的增长满足不了市场需求,公司可以扩大产能,继续抢占市场份额。那么资金从何而来呢?公司的资产负债率已经达到33%,在食品行业不算太低。公司的产品毛利率和净利率对比同行业龙头的海天味业,还有较大差距,海天味业的毛利率47,近利率达到26,而且海天味业随着其自身规模的加大,公司的盈利能力各项指标还在提升。事实上,中距高新的盈利能力各项指标也在提升,但是中距高新的毛利率只有39,净利率只有15,那么是否意味着中距高新的规模在扩大一倍,毛利率,净利率也还有进一步提升的空间呢。那么,进行外部融资是一项明智的措施。毕竟公司产品在市场上的反馈还不错,所以,公司可以考虑融资,加大调味品投资,然后会取得更大的利润,同时盈利能力还会加强,市场地位还会进一步巩固。但是资产负债率也不低,如果加大负债的话,万一市场饱和,盈利能力下滑,方而导致财务危机,那么还会影响后续经营。再说银行的信贷最好只做经营性资产融资,股权融资用在长期资本投资较稳妥。所以,未来公司是否继续能够保持高速增长,得靠股价运行情况怎么样。如果股价运行好,说明二级市场也看到了公司当前盈利能力强劲,同时还预期了公司在调味品市场前景广阔。那么,在股价稳健的上升中,后续可以考虑合适的时机融资。当然,要是董事会觉得现在价格可以的话,也可以马上启动。关键是股价上涨,对董事会实施这项举措具有更大的激励。而且,股权再融资的好处,还可以启动一个良性循环。如果后续被海天味业等其他调味品企业抢在前面了,叠加公司后面业绩增速下滑,错失了时机,就不见得是好事了。

以上对中距高新的分析,是一个多么明显的反身性过程。一方面,中距高新当前经营情况市场上反馈的信号是不错。但是,要想维持这么好,就不得不考虑进一步加大投入。但是从公司内部收回的资金来看,想维持这样的增速是不可能的。所以必须要依靠再融资。而再融资就不得不考虑股价运行的情况了。为什么海外味业不需要这么考虑呢,因为海外味业的体量已经把同行业其他企业远远甩在后面了,而中炬高新体量还小,不借助这个时机加大投入,等业绩增速放缓的时候,反而会错失时机,中距高新有这个紧迫感,而海天味业则没有。另一方面,如果参与中距高新的股票参与者,高估了中距高新的前景,换句话说,股价保持一路上升中,且公司借此机会加大了股权融资力度,那么由于规模超预期的投入,很可能导致公司基本面进一步的超预期改善。这是一个典型的反身性过程。中炬高新的基本面趋势改善的程度在一定程度上决于二级市场的参与情况了。因为,公司要想发展,就必须要依靠外部融资,举债只能提高短期问题,要是产能利用率满负荷了,就只有股权再融资这条路了。当然,这种想法一定有点夸大了。

后续会怎么样走,拭目以待吧。我在其中漏掉了哪些环节,这是一个值得我个人进一步反思的问题。首先,我想到的是,调味品行业,客户对品牌的忠诚度是有的,而品牌不是简单的扩大规模就可以建立的,而是年复一年漫长的过程。另外公司营业收入增速其实只有20%,只是净利润的进一步改善空间还有,我是否放大了公司产品在市场中取得的反馈。所以这个外部良性循环不会一蹴而就。

所以,以上对中距高新的分析,只是一个简单反身性逻辑分析过程。不一定对,而且一定会与未来实际发生的存在差异。但是,本篇想说明的是,借用索罗斯的话,反身性才是金融市场的真规则

作者:反身性之投资

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号