-

2023年7月份投资总结

指数基金价值人生 / 2023-08-04 12:32 发布

原创 价值人生

一、2023年7月份投资总结

2023年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是4.83%。

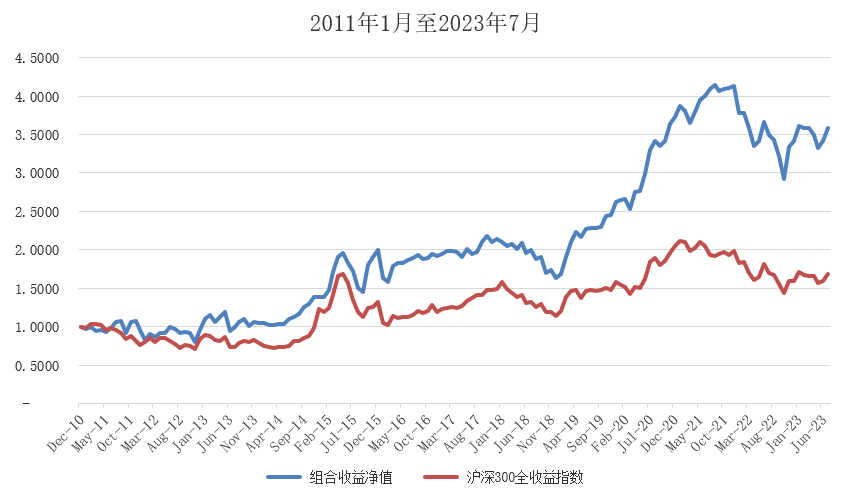

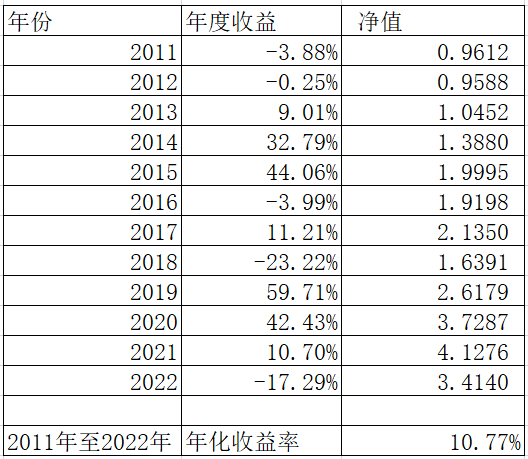

实际组合从2011年初至2023年7月末净值是从1元至3.58元。年化收益率是10.7%。

沪深300全收益指数从2011年初至2023年7月末净值是从1元至1.68元。年化收益率是4.2%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

腾讯控股、金选300、贵州茅台、招商银行、中国平安、A50ETF、五粮液、口子窖、中国太保、伊利股份、比亚迪、小商品城、洋河股份、宁德时代、美的集团、豪悦护理、苏银转债、纳指ETF、中芯国际H、大秦转债、三峡能源、环球医疗、泸州老窖、标普500ETF、万科企业、迎驾贡酒、酒ETF、新华保险H、青岛啤酒、贵广转债。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、 消费红利、全球医疗、恒生A股龙头、标普中国A股红利、MSCI中国A50。

三、资产配置总结

存量资金做资产配置,增量资金做定投。

2023年7月份的沪深300指数上涨,站到了12倍市盈率以上。能上车的都上车了,组合满仓资产配置,保持正常定投。

市场总会有反复,把资产当成是长期升值的资产,而不是变现的筹码。即是“资产--现金--资产”的资产配置思维,而不是“现金--资产--现金”的筹码变现思维。长期才能够拿得住。

为什么市场有涨跌,还要长期能够拿得住?因为波段操作经常是做不来的。能够做好波段操作的,也是各类资产之间的配置,或是价值,或是顺势。选时不如选标的。

市场每次下跌,很多投资者犹豫不敢买,即使上涨也拿不住筹码。因为从思维中标的只是筹码。最终的结果是一旦套住了,下次会总结早卖就好了,结果上次赚1%就卖了,下次赚0.1%就卖了。

最终导致能够上涨的标的都卖了,能够下跌的标的都拿住了,往往优秀标的能够持续上涨,却没有了收益,而补仓下跌标的,最后基本面变差了。

即使是周期性的,上涨周期没有拿住,下跌周期拿住了,怕下一次再套住,尤其是震荡中盈转亏、再转盈、再转亏、再转盈、再转亏、再转盈、再转亏,一旦解套是根本拿不住筹码的。结果只能上涨周期频繁调仓颗粒无收,下跌周期拿住了。

等到下一次上涨周期,需要好多年,这还不要紧,一旦盈利就卖了,又要等好多年才能上涨周期转下跌周期回来。结果循环往复。

投资是反人性弱点的。因为市场震荡市的时间比较长,而且市场不仅只有震荡市。

所以投资者非常容易把震荡市当成常态,每次赚个2%,结果来了行情,无论是上涨行情还是下跌行情,市场就把投资者无情地抛弃了。

如果踏空不要紧,结果就是上涨时把利润截得一段一段的,下跌时亏损完整地全部地拿住了。

市场底部是个区间,越是市场底部越恐慌,投资需要反情绪。如果真的看好优秀标的,不用太在意哪个点,只要是底部区间就慢慢买入,只要不是泡沫就在车上。关键的是在资产升值的时间长河中,要在车上。

如果当成筹码,会拿着筹码惴惴不安。如果继续下跌,就印证了观点,你看多亏没有买吧,甚至底部卖出。如果反弹上涨,你看不便宜了再等等吧,最后错过一波反弹。如果恰巧买了,反弹后又回调,又吓得卖出了。

所以要看市场”区间“位置,不要看”点“。其实市场区间也受很多因素影响,尤其是非宽基指数,影响因素很多。否则美国牛市十多年,早比中国市场的市盈率高了,也抱不住。所以还需要有资产配置组合思维。

如果有了资产配置组合思维,大概率是对标的认可的,也大概率是把资产当成资产的。不要投资太复杂的标的,只要选择简单的指数基金组合,即使选择普通的宽基指数基金,比如沪深300指数,长期都能够做好。

持仓便宜,能够在回撤中等待。未来大概率是不会冲入热度高的市场和热点行业的。便宜时在车上是重点,而不是怕经历回撤,如果每次或者回避回撤,或者捡点渣渣,最后错失大机会,再等大机会又要很多年。别看中国市场最近十多年涨得少,要看多少错过美国市场指数基金的。

如果底部或者不布局,或者布局了拿不住,实际上无论哪个市场起来,最后也都大概率地赚不到收益。耐心得到的是不会错过绝佳的机会,是对未来有信心的下一轮的周期验证。

投资长期盈利,是基于优秀的标的,比如Smart Beta策略指数组合。一个完整成熟的投资体系,是需要拒绝市场很多诱惑,并且长期坚持的。

把握自己的能力范围,认可自己的投资策略是最重要的。不要因为堵车下车溜达一下,结果路况好了上不了车了。不能连跌三天改变观点,连涨三天改变观点。需要有计划地做,需要有计划地做好应对。

公司组合(仓位六成):

本月增仓了一些保险行业,也有上涨上来的,中国太保、新华保险H都非常好。如果经济基本面改善,保险行业的基本面也必然改善,并且有着安全边际,而且行业弹性也比较好。

场内基金和可转债组合(仓位三成):

场内基金顺势到了蓝筹,A50ETF,并有境外ETF的配置。场内基金组合年内收益7%。

可转债组合策略切换,年内收益4%。

场外基金组合(仓位一成):

场外基金组合年内收益6%。场外基金长期持有Smart Beta组合为主,有红利、价值、质量、低波、成长、动量等基本面策略因子,所以比较均衡。

指数因子优选组合业绩优秀,也是配置的优秀指数组合。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号