-

未来5年行业复合增速达到43.3%,这家企业会有10倍机会吗?

飞鲸投研 / 2022-10-06 20:49 发布

今天要说的这家企业,和元生物是一家医疗研发外包企业,也就是我们常说的CXO企业,其主营业务为“基因治疗的基础研究”提供基因治疗载体研制、基因功能研究等CRO服务,以及为“基因药物的研发”提供IND-CMC药学研究、临床样品GMP生产等CDMO服务;

通俗地说就是为基因治疗药物提供医药研发外包服务。

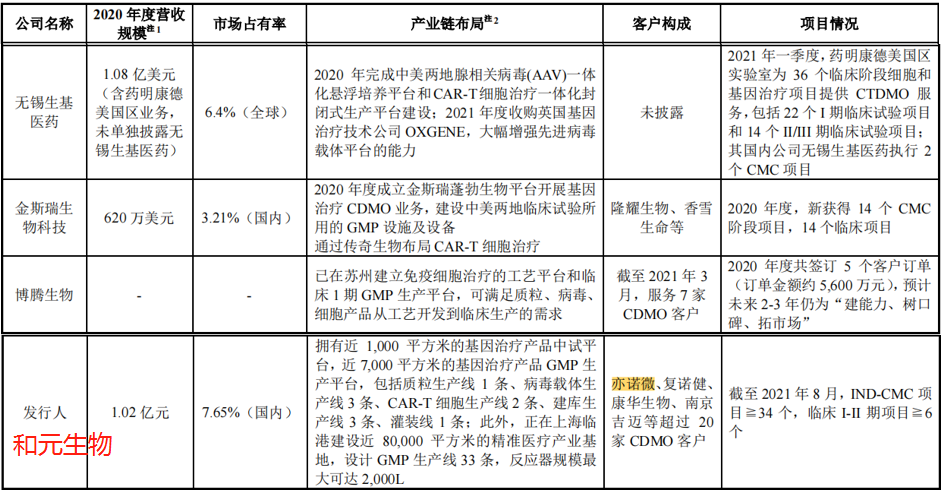

和元生物于今年三月份刚刚上市,是A股第一家专门从事此细分领域的上市公司,国内同行业企业还有药明康德子公司无锡生基医药、金斯瑞生物科技、博腾股份子公司博腾生物等。

据悉,和元生物在此领域具有竞争优势,它的上市让我想起了前些年上市但后来表现非常好的CXO企业,比如说国内临床前安全性评价服务龙头——昭衍新药,昭衍新药曾经历戴维斯双击,获得了不止10倍的机会。我们就一起来看看和元生物有没有这个机会?

一、和元生物所在赛道前景展望

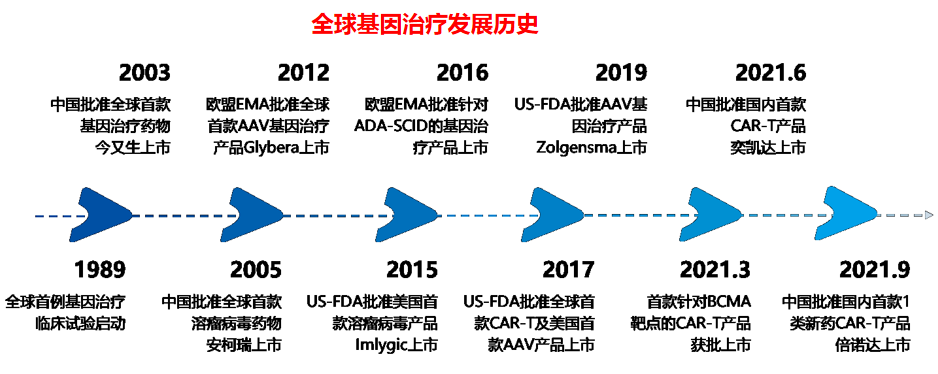

基因治疗这个赛道比较新,归根到底是因为技术难度较高,从全球市场来看,目前仅十余款CAR-T产品、腺相关病毒产品在美国和欧洲获批上市,行业市场规模随着有关药物的获批高速增长,2016年-2020年间,全球基因治疗行业市场规模从5040万美元增长到20.8亿美元;

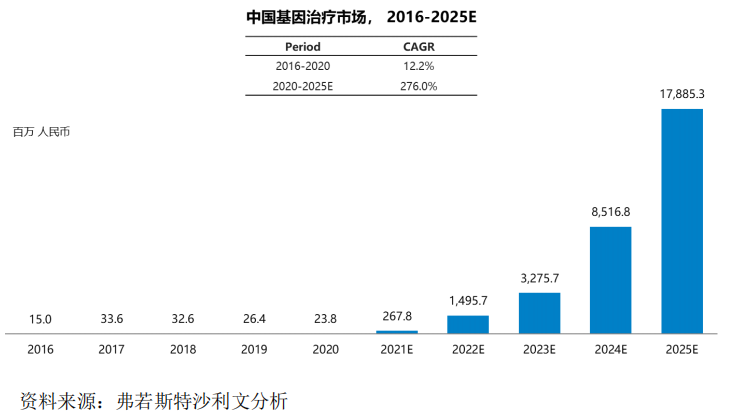

国内市场规模更小,药监局于2021年6月、9月才批准两款CAR-T产品(嵌合抗原受体T细胞免疫疗法),2021年被认为进入国内细胞治疗元年。

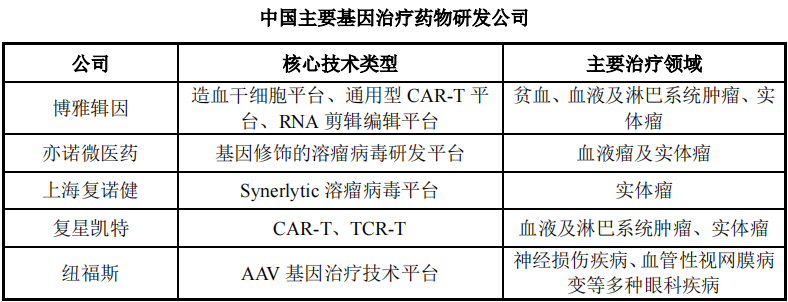

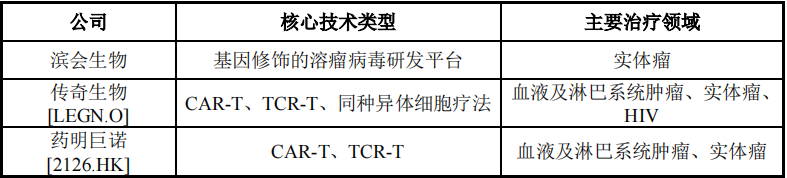

基因治疗主流药物包括溶瘤病毒、腺病毒、CAR-T产品、基因治疗载体等,目前,全球领先的基因治疗新药公司的核心技术包括溶瘤病毒技术、腺相关病毒载体技术、T细胞治疗技术等,治疗领域集中于各类罕见疾病和肿瘤。

但在医药行业,技术难度高也代表了较好的医用前景,与传统小分子、大分子药物相比,细胞基因治疗药物靶向生物遗传信息传递的上游,理论上可以治疗一切因蛋白质异常引发的疾病。

基因治疗被认为将引领生物医药的第三次产业变革,其与分子生物学、基因组学、基因编辑技术等基础科学的发展关联十分密切。

在此背景下,国内的基因治疗行业前景良好,预计国内基因治疗市场规模将快速扩大,到2025年将达到178.9亿元,2020-2025年复合增速将达到276%。

对于和元生物来说,下游市场预计迎来大爆发,企业基因治疗外包业务似乎也有了增长潜力,值得期待吗?

二、国内基因治疗药物预期和研发外包情况

和元生物目前订单主要来自国内客户,订单增长依赖于基因治疗CDMO生产需求的增加。

截至招股书数据,公司已为超过90个Pre-IND(新药临床试验申请前)及临床I&II期项目提供服务;

截至2022年上半年,2020年CDMO累计新增订单超过1.3亿元,在手未执行订单超过3.5亿元。

其中,在手未执行订单3.5亿元在一定程度上决定了企业未来业绩的增长,但这并未反映在财报中,我不禁在想,是和元生物产能承接不了,还是这些订单执行仍有不确定性?

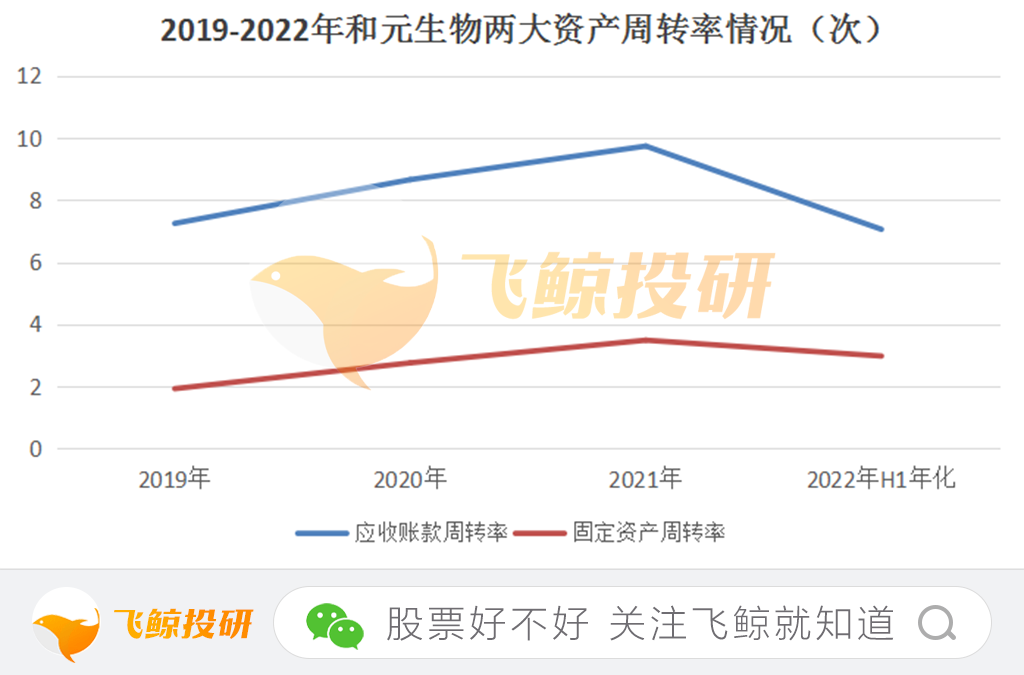

这两个问题的答案,我们通过对企业两大营运能力的分析似乎便能略知一二。即应收账款周转率和固定资产周转率,前者可以反映企业和客户间的关系,后者则可以反映企业的产能利用情况。

数据显示,2022年,和元生物的应收账款周转率和固定资产周转率呈下降趋势,在一定程度上说明企业的订单执行情况不太乐观。

和元生物的应收账款周转率要明显低于同行业企业昭衍新药,根据2022年上半年数据,昭衍新药年化应收账款周转率为12.88次;

二者固定资产周转率虽然相差不大,但和元生物因为刚上市,未来两年会持续扩张,订单增长速度能否超过产能的扩张较为重要。

未来和元生物的订单规模增长预期需要看下游客户的药物研发情况。

和元生物目前在国内有亦诺微、复诺健、康华生物、南京吉迈等超过20家CDMO客户,其中前两大客户收入占比持续提升在一定程度上带动了公司收入的增长。亦诺微、复诺健为我国比较知名的基因治疗新药公司,二者溶瘤病毒项目均已进入II期临床,项目研发越往后对企业外包服务收入贡献越大。与其他客户的合作项目则大多处于IND-CMC(Pre-IND)阶段。

不得不说,对于和元生物来说,当前还处于较早期发展阶段,虽然业绩增长可能具有不确定性,但想象力还是有的。主要在于企业拥有的客户资源是实实在在的,而且因为药物研发生产的特殊性,研发外包服务本身具有较强的客户黏性。

三、和元生物的竞争优势和技术水平

预测和元生物业绩将在什么时间迎来爆发是比较困难的一件事,但我们可以侧面去考虑企业增长的确定性,在估值不离谱的情况下,如果确定性足够高,我们仍然可以通过投资获得超额收益,甚至未来获得十倍回报。

除了背靠基因治疗赛道有良好的增长预期之外,我认为和元生物增长的确定性还来源于和元生物的竞争优势和技术水平。

首先对比同行业企业,和元生物具有一定规模优势,除了和药明康德子公司无锡生基医药收入规模存在较大差距,和元生物与包括药明康德在内的三家国内企业相比,均表现出较强的规模优势或盈利优势。

一定程度上来讲,和元生物服务的客户质量或数量要优于同行业企业。因为不仅金斯瑞科技生物和博腾生物没有盈利,无锡生基医药也没有盈利。

所以和元生物的发展可以参考其他三家国产企业的发展,既面临着一定风险,也呈现出一定的竞争优势。

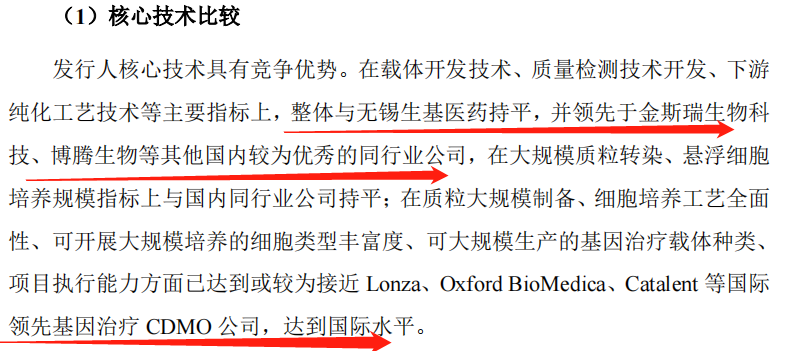

而竞争优势的核心在于和元生物具有较强的技术水平,包括在载体开发技术、质量检测技术开发、下游纯化工艺技术处于国内领先水平;在质粒大规模制备、细胞培养工艺全面性、可开展大规模培养的细胞类型丰富度、可大规模生产的基因治疗载体种类等已达到国际水平。

根据2020年统计数据,和元生物在国内基因治疗CDMO市场市占率约为7.65%,预计为国内前二,国际上Lonza、Catalent、药明康德在全球的市占率则分别为21.1%、28.6%、6.4%,和元生物未来还会有较大的增长空间。

根据弗若斯特沙利文分析,国内基因治疗CDMO行业经过近年的稳定增长,将迈入高速发展阶段。2018年至2022年,CDMO市场规模从8.7亿元增长到预计32.6亿元,年复合增长率达39.3%;

预计到2027年,市场规模将增长至197.4亿元,2022年至2027年的预期年复合增长率将高达43.3%。

在此背景下,和元生物甚至有希望维持高于行业的复合增速,盈利水平即使有波动,但规模优势带来的赚钱效应仍然值得期待。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号