-

2022年5月份投资总结

指数基金价值人生 / 2022-06-07 20:09 发布

原创 价值人生

一、2022年5月份投资总结

2022年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是-17%。

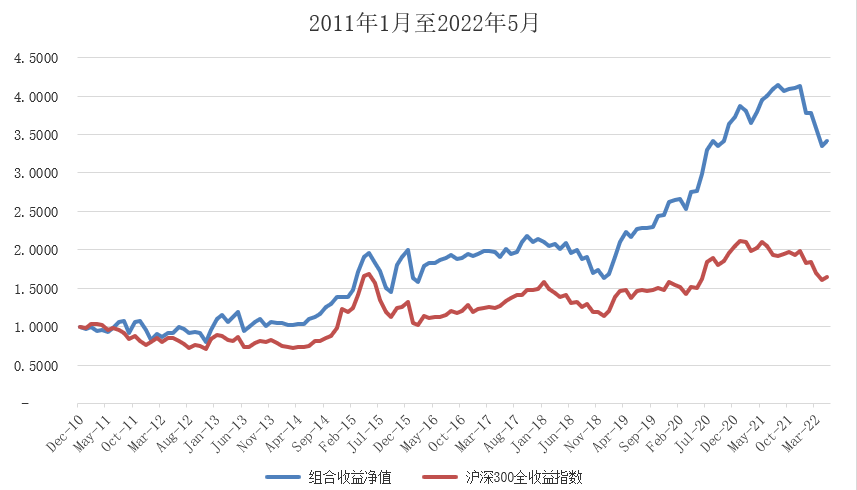

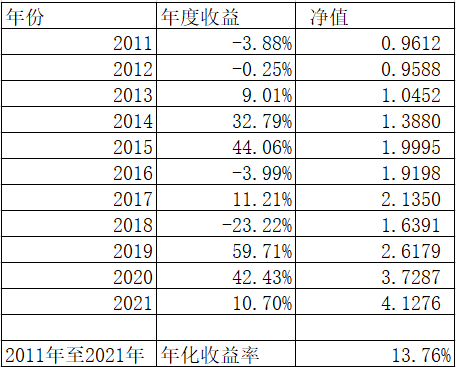

实际组合从2011年初至2022年5月份净值是从1元至3.4143元。年化收益率是11.4%。

沪深300全收益指数从2011年初至2022年5月份净值是从1元至1.6453元。年化收益率是4.5%。

二、本期持仓总结

(一)场内组合持仓:

场内组合权益类品种的前30只。

腾讯控股、招商银行、消费50、金选300、贵州茅台、宁德时代、农业ETF、石油LOF、中概互联ETF、中国中免、五粮液、湖盐转债、比亚迪、中国平安、傲农生物、交科转债、A50ETF、伊利股份、兄弟转债、隆基绿能、君禾转债、华东医药、海尔智家、水井坊、三峡能源、海吉亚医疗、中芯国际H、重银转债、平安银行、乐普医疗。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、 消费红利、央视财经50、全球医疗、标普中国A股红利、南方宝元债券。

三、资产配置和定投

2022年5月份的沪深300指数的市盈率(TTM)是12.39倍,市净率是1.41倍,股息率是1.99%。

下跌得深了是最大的利好,因为下跌得深了,势必带来负面作用,甚至影响基本面。所以,基本面需要政策支持改善,当有一点支持的时候,当基本面的预期有一点改善的时候,市场就会反弹上涨。即使市场再差,当基本面预期变得不差的时候,也会独立于那些有泡沫的所谓好的市场而上涨,进而基本面慢慢好起来了。

本月的沪深市场的市盈率仍然很低,充满安全边际。即使经济恢复得没有那么快,抄底布局也是布局在未来的底部区间。无论市场是先跌后涨,还是先涨后跌再慢慢上涨,底部是个区间,有了安全边际,未来的收益比理财好,就足够了。

现金不是长期升值的资产,指数基金是长期升值的资产。

资产配置是尽可能的配置长期升值空间好的资产,没有泡沫的不是多数贪婪的时候,配置好权益类资产,尤其是多数恐慌的时候,配置好权益类资产。

公司组合:

本月调仓很少。优秀的公司又自动涨到组合前面了,如比亚迪、三峡能源等。长期优秀的公司会上涨占领组合前面的位置,自动拉升组合。

除了多种策略的组合,我做了个专注价值投资的七仙组合,我的公司组合也会从专注价值投资的组合中挑选成分公司。

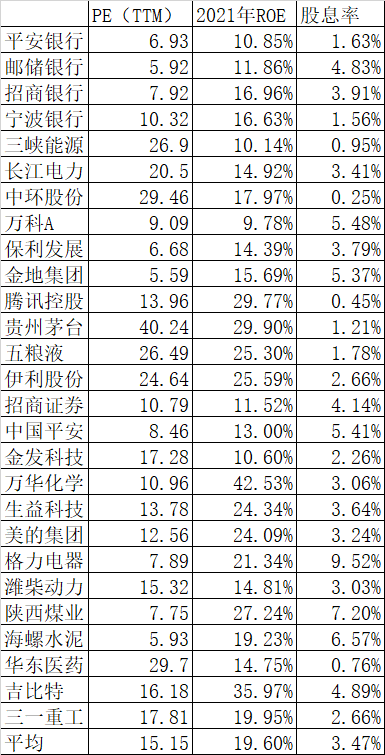

七仙组合的市盈率低、ROE高、股息率高,精选了27只稳健的公司做成了组合。

数据截止日期:2022年6月2日

七仙组合的平均市盈率是15.15倍,平均ROE是19.60%,股息率是3.47%。

七仙组合是一个成分公司备选,也是一个专注价值投资的参考。做组合的前提是定性,判断行业和公司未来的发展。如果定量,也不是那么简单。需要根据行业和公司未来的发展,调整预期业绩;ROE也不能只用当年的;股息率也不能只用目前的。比如,中金优选300指数,用的是过去五年稳定的ROE,用ROE均值-标准差因子;在此基础上用过去五年平均股息率和TTM净利润增长率两个因子的综合排名。中金优选300指数长期跑赢沪深300指数。

做七仙组合是需要定量的,也是需要定性的,还需要考察行业、公司竞争模式,管理层等因素。上述财务指标只是七仙组合的参考。

场内基金和可转债组合:

场内基金顺势到了农业ETF、中概互联ETF、5GETF上了。本月做了点煤炭ETF,破位顺势盈利清仓了。长期公司组合保留着陕西煤业。

谈谈顺势操作和逆势操作。顺势操作的最后容易抱团,逆势操作不到最后容易抄底成重仓仍然亏损。

做好长期的资产配置,做好指数化的组合。在有抱团的时候,在有击球区的时候,考虑情绪,做逆极端情绪的操作,才能大方向和大概率的盈利。

市场长期定价有效,但是不一定是正确的。因为价格可能只是在当时有效,比如最近的招商银行、宁德时代,市场都是根据当时的事件对未来的影响定价,何况宁德时代的定价,对未来多长时间的影响产生着剧烈分歧。只要价格经常变化,就一定是在某个时间和某个阶段是不正确的。当情绪延伸到了极点,便产生了反向运行,才有操作的空间。

所以,对于基本面不透明的公司,不好把握;对于基本面比较透明的公司,把握定价多么准确可能是偏差的,不如把握情绪。像目前的煤炭依然越涨越高,最近两年涨得很高了,如果想参与获取利润,注意,不是对基本面的成长性的判断,是对上涨的判断,那么顺势破位必须止损。否则会像一年前白酒和中概互联那样,越抄底越亏损。

相反,最近的白酒企稳,中概互联超跌后无论政策、估值、环境、市场情绪都转䁔的,即使是等着顺势都可以进了,那么无论是长期投资,还是趋势投资,都是可以考虑了。但是要知行合一,用什么方法进的,就用什么方法出。而不是打听别人出不出,别人的方法和自己的方法不一样,要用与自己一致的方法进出标的。

长期配置,根据估值和情绪,抱团区和击球区逆情绪,平常做好资产配置和指数化的组合。如果顺势,不是长期性价比好进的,需要破位止损。长期投资组合,需要避免把热点板块配置成重仓,尤其是避免热点板块可下跌了抄底成重仓。

可转债组合虽然策略很多,但是做好折价,也就是低溢价、低价和双低即可。

提下封闭式基金,我对折价的封闭式基金挖掘很少,一直关注并且配置的博时创业板两年定开混合基金,目前还有一个季度左右到期,二级市场仍然折价5.70%。今年以来一级市场的净值跑赢了创业板指,二级市场仍然有折价。除此之外,像这类折价的封闭式基金不少,而且是快到期了,下跌仓位不足有安全垫,上涨还能价格回归。

场外基金组合:

场外基金组合今年以来亏损了11%。

本月抄底了权益类基金,也抄底了偏债型基金,结果把南方宝元债券基金抄底到前面来了。仍然持有MSCI中国A50指数基金,2022年5月底指数调出了三一重工,调入了陕西煤业。

很多优秀指数都是有缺陷的,只要是MSCI系列,不管是MSCI中国A50指数,还是MSCI中国质量指数,科技行业的海康威视、中兴通讯进不来;有外资持仓限制的美的集团、格力电器、长春高新不让进;而且MSCI的编制还是掌握在外国那边,如果外国哪天怎么样怎么样。当然,要接受这些缺陷。恒生行业龙头指数,没有优秀银行;中证100指数又改了编制了;中金优选300指数很好,规模小,场内交易不活跃;红利类型的指数周期性长;沪深300指数规模好,最不可能随便改,最具有持久性,取得平均收益是可以的。

做指数基金也是需要接受缺陷的。

备选关注品种:质量类型指数和优秀基金,消费红利、MSCI中国A50、中概互联指数。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号