-

2022年第一季度投资总结

指数基金价值人生 / 2022-04-02 18:02 发布

原创 价值人生

一、2022年第一季度投资总结

2022年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是-13%。

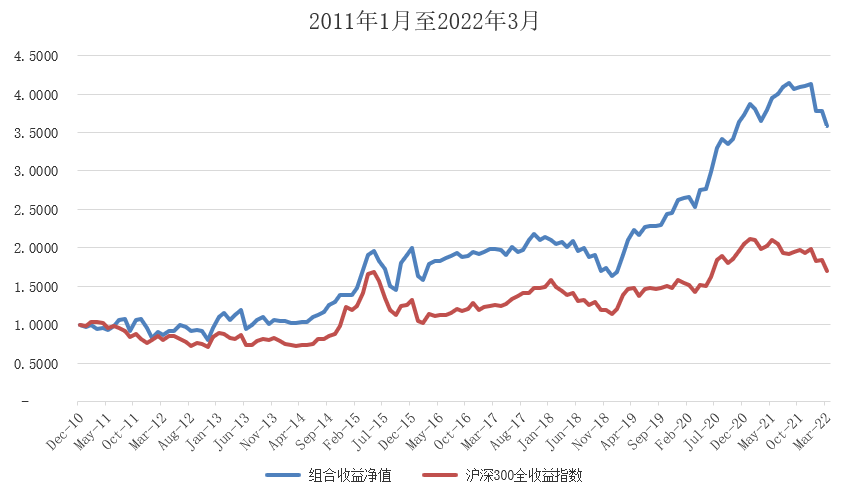

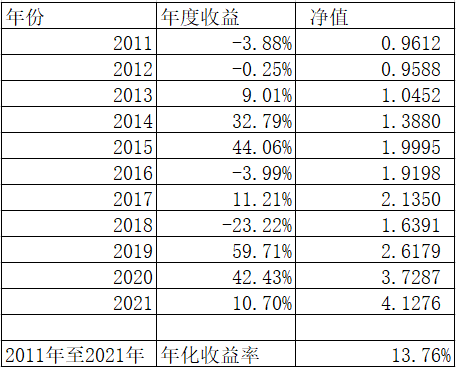

实际组合从2011年初至2022年3月份净值是从1元至3.5800元。年化收益率是12%。

沪深300全收益指数从2011年初至2022年3月份净值是从1元至1.6934元。年化收益率是4.8%。

二、本期持仓总结

(一)场内组合持仓:

场内组合权益类品种的前30只。

招商银行、腾讯控股、贵州茅台、宁德时代、华研精机、创新药ETF、湖广转债、能源ETF、兴业银行、中国中免、中国平安、天合转债、科大讯飞、五粮液、隆基股份、中科三环、傲农生物、中芯国际H、比亚迪、羚锐制药、煤炭ETF、可孚医疗、乐普医疗、大唐发电、麦克奥迪、绿城中国、杉杉股份、沃森生物、深南电路、朗新转债。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、 央视财经50、消费红利、全球医疗、标普中国A股红利、MSCI中国A50。

三、资产配置和定投

2022年3月份的沪深市场经历了先跌后涨,沪深300指数的市盈率(TTM)一度跌破了12倍。沪深市场的估值跌向低部区域了。我也进行了抄底,在满仓穿越牛熊的基础上,从资金储备池搬来部分资金进行抄底,以净值法计入,仍然是接近满仓,不影响净值的变化。

上月总结写到:“看看上百年的美国指数,每次危机无论是什么原因,市场经常是在旋涡中,在超级影响因素远远还没结束时,甚至是刚刚开始时,市场就开始上涨了。 因为投资者都能预测到超级影响因素带来的结果了,把市场打压得超级便宜了,即使这些都发生了,这个价格买入也是值了,可是情绪预期持续远远没底。如果环境略有改善,甚至复苏,会很快地改变了市场预期,市场可能已经上涨到中位区域了。” 能够做到抄底,不仅要资金规划好,还要克服人性的弱点,反恐惧,在顶部也要反贪婪。冬天多想想夏天的时候的体验,夏天多想想冬天的时候的体验。

有了长期可以满仓穿越牛熊的闲置资金,有了理性的情绪,市场到了击球区,就可以上车了。如果简单地看,以沪深300指数(TTM)为标准,10倍至12倍为低估(同时做好超级低估的准备),12倍至15倍为中低估,15倍至18倍为中估,18倍至22倍为中高估,22倍以上为高估,划分五档,根据自身承受的能力设定好仓位,做好配置,也是不错的选择。

不要以行业指数为基础,而是要以行业中性的宽基指数为基础。当然,即使是宽基指数,有些指数也是常年趴在市盈率10倍附近,如恒生国企指数,也有些指数常年站在市盈率20倍至30倍附近,如纳斯达克指数。这与指数编制、利率等有关。只能追求模糊的正确,不可追求精确的错误。资产配置是战略,选标的和选时机是战术。

市场到了低估,满仓+全部定投+搬来资金储备池的资金;

市场到了中低估,接近满仓+部分定投+保持资金储备池的资金;

市场到了中估,接近满仓+停止定投+保持资金储备池的资金;

市场到了中高估,仓位区间中值+停止定投+保持资金储备池的资金;

市场到了高估,仓位区间低值+停止定投并且撤出资金到储备池+增持资金储备池的资金。

除了低估之外,定投部分每月都会连续不断地补充到资金储备池中。

巴菲特有着源源不断的现金流,散户每月的收入就是源源不断的现金流,而且可以通过资产配置,通过仓位调节配置,在存量资金中也做出现金流。巴菲特没有业绩排名的压力,散户也没有业绩排名的压力,这些都是优势。

市场动,心不动,是指心不跟着市场恐惧和贪婪,而是根据自身情况做好能够控制的事情。反省的是有没有执行成熟的计划,而不是后悔要是怎么样怎么样操作就好了。

公司组合:

本月抄底比较多的是招商银行,仍然是持仓的第一位,并且一度招商银行的仓位占总仓位超出了25%,随着反弹减仓至20%以下。仓位上限要控制好。 蓝筹类型公司,稍微有些瑕疵,即使是操作上的,稳健形象受损市场就会反应出来。招商银行的资产减值回冲补贷款减值就是如此。这也是分散配置的必要性。从长远看,招商银行的大财富管理业务的增长是亮点,作为代销机构,要在产品丰富度和服务的提升上下功夫。招商银行在金融科技上和财富管理上都为客户提供优秀服务,也带来了可持续的增长。

腾讯的游戏类等业务受到管控和下滑,然而即时通讯社交的地位没有能撼动的,相应的生态如视频号、小程序、腾讯会议等都有很好的增长。作为越来越公用事业化的腾讯公司,动态市盈率在15倍以下已经很有价值了。

除了蓝筹类型公司,还有用各种策略收集的公司。华研精机是超跌并且业绩持续好、行业好;傲农生物是猪肉周期龙头公司;沃森生物是生物医药类型公司的配置,相对具备不确定性多些。最近两年以低估值、稳定增长、分红好的优秀公司收益好,即使是受打压的行业的龙头公司,如保利发展也能够不断地创出新高。还有陕西煤业、中国神华等等。此类公司配置不多,都用场内指数基金代替配置了。

场内基金和可转债组合:

最近两年来以煤炭、能源等红利类型的指数基金上涨得比较好,连充满争议的标普红利指数基金也追上来了。

记得五年前标普红利指数基金刚刚成立时,受到众多的大V的追捧,与中证800指数相比,十年有八年以上跑赢了中证800指数。再后来小盘类型不行了,越来越多的投资者指责是与小盘因子有关(实际红利因子也越来越差)。随后,越来越多的大V也抛弃了标普红利指数基金,要成长性,红利类型的那些落后的行业过时了。

然而,最近两年来那些过时的行业追上来了,煤炭ETF两年翻倍。红利类型的和小盘类型的指数,无论是标普红利、中证红利,还是小盘价值、国信价值都有所表现。标普红利指数基金的收益也上来了。超额收益和超额亏损的结果都是这么由长年累积的情绪做出的行为导致的。

所以,要么做好多种策略的资产配置,要么集中策略顺势,要么集中策略穿越牛熊,不受诱惑地集中策略穿越牛熊是最不容易的。

可转债的策略,只是仓位的一部分,我还是把策略慢慢集中到了可转债的折价策略上。如果专做可转债,不能只做一种折价策略,否则波动很大。我的可转债策略只占一部分,波动也不会很大。

场外基金组合:

场外基金组合今年以来亏损了8%。

场外基金是由各种Smart Beta基金和优秀基金均衡持仓配置的。有红利、有价值、有质量、有成长、有基本面、有双因子和多因子。红利类型策略不好用时,我也没有注重低估值、稳定增长、分红好的优秀公司的价值,反而受到质量策略的影响,认为此类公司的质量不行。也准备慢慢抛弃红利类型策略,还好没有完全抛弃,又及时调整到一定的仓位了。

场内基金顺势,场外基金长期配置,无论哪种方法,不能过分受到市场的情绪引导,否则超额收益会变成超额亏损。

市场总体上优秀蓝筹公司下跌了那么多,场外基金组合我增持了一些优秀蓝筹类型指数基金,如MSCI中国A50指数基金。

备选关注品种:跌得较多的质量指数和优秀基金,消费红利、MSCI中国A50、汇添富价值精选、中概互联、中庚小盘价值、金元顺安元启灵活配置。

备注:投资有风险、入市需谨慎。文中案例仅供说明投资理念使用。投资是非常个性化的事情,需要能够承受波动。无论是标的还是方法,只有深度的认知,符合自己的投资理念,根据自己的情况做好个性化的长期稳定盈利的投资策略,坚持成熟的投资理念和投资体系,长期才能够有所提升。因为投资总会遇到各种事情,只有深度认知并且完善策略,才能坚持到最后实现稳定复利。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号