-

航发动力:航发景气度顺畅传导,业绩释放可期

机构研报精选 / 2021-11-09 13:34 发布

事件概述

公司发布2021年第三季度报告,前三季度实现营业收入183.43亿元,同比增长18.59%;归母净利润7.83亿元,同比增长23.58%;单三季度实现营业收入82.59亿元,同比增长31.64%;归母净利润3.22亿元,同比增长42.91%。

分析判断

历史最好三季报,Q4业绩释放可期。公司Q3单季度实现营业收入82.59亿元,同比增长31.64%;归母净利润3.22亿元,同比增长42.91%;扣非归母净利润2.81亿元,同比增长26.08%,为历史最好三季报。考虑到前三季度距离全年交付任务尚有差距,以及下游主机厂前低后高的季节性规律,四季度有望迎来集中交付,业绩也有望在四季度较好释放。

毛利率企稳筑底,有望迎来改善拐点。前三季度毛利率14.44%,同比下滑1.32pct,主要原因是新产品占比提升。前三季度研发费用3.63亿元,同比增长80.99%,主要原因是自筹项目的研制任务增加,其中不乏针对新型号工艺提升的研发投入,这些投入有助于公司产品成熟度快速提升。此外,当前维修业务的收入占比仅20%左右,随着航空发动机保有量规模的持续扩大,维修业务的收入占比有望提升。产品成熟度提升、维修业务占比提升、规模效应逐渐凸显等因素,都将有助于公司毛利率改善。

激活航发产业链,培育战略供应商。截至三季度末,公司合同负债229.58亿元,较年初增长718.32%,主要原因是收到客户预付款增加。经营活动产生的现金流量净额87.60亿元,同比增长195.55%,现金流充裕之后,为激活产业链企业备产备货积极性,公司向上游配套单位支付29.88亿元预付款,较年初增长493.37%。公司有望借鉴GE航空、罗罗等国外先进航空发动机制造企业的成功模式,采用共建产业园区、成立合资公司等方式培育供应商,重点掌握核心工艺和关键环节,将非核心关键环节外协给供应商。通过培育战略供应商,既可以保障供应链的稳定性,又可以利用民营企业的灵活机制降低成本,促进航空发动机产业健康有序发展,上游景气度也有望加速向下游传导,主机厂业绩释放可期。

国产战机发动机已基本实现自主保障。第十三届中国航展上,歼-20总设计师杨伟、运-20总设计师唐长红分别表示歼-20、运-20等国产战机已装备国产发动机。至此,除部分教练机小推力发动机、部分民用直升机发动机、商用飞机发动机等外,我国军用飞机发动机均已实现自主保障。随着新一代军用飞机升级换代放量,航空发动机需求旺盛。从供应端看,公司三代中等推力航空发动机生产线已通过竣工验收,国内首条大涵道比涡扇发动机脉动装配生产线也已建成,总体来看,“三代机工艺不断趋于成熟,四代机关键技术能力大幅提升,五代机预研技术持续突破瓶颈”,公司在“生产一代、研制一代、预研一代”的可持续发展轨道上稳步前进。

军用航空发动机产业大爆发,龙头企业核心受益。公司是我国军用航空发动机唯一总装上市公司,具备小推力、中等推力、大推力全系列,涡喷、涡扇、涡轴、涡桨、活塞全种类航空发动机研制生产能力。航空发动机研发周期长,技术壁垒高,短期不存在潜在进入者和替代品;公司产品处于整个航空产业链瓶颈环节,话语权大,对供应商和购买者议价能力强;公司是国内军用航空发动机龙头,垄断性和稀缺性显著,竞争格局好。

军用航空产业高景气带来航发需求的高确定性。一方面,我国军用飞机整体处于加速列装新机型、加速换装老机型的更新换代大周期,军机保有量和先进军机占比将显著提升,作为军机核心配套,航空发动机有着确定性需求;另一方面,近年来演习训练、日常巡逻的频次以及参与的军机数量明显增多,存量军机换发周期缩短,航空发动机半消耗品属性显现。

投资建议

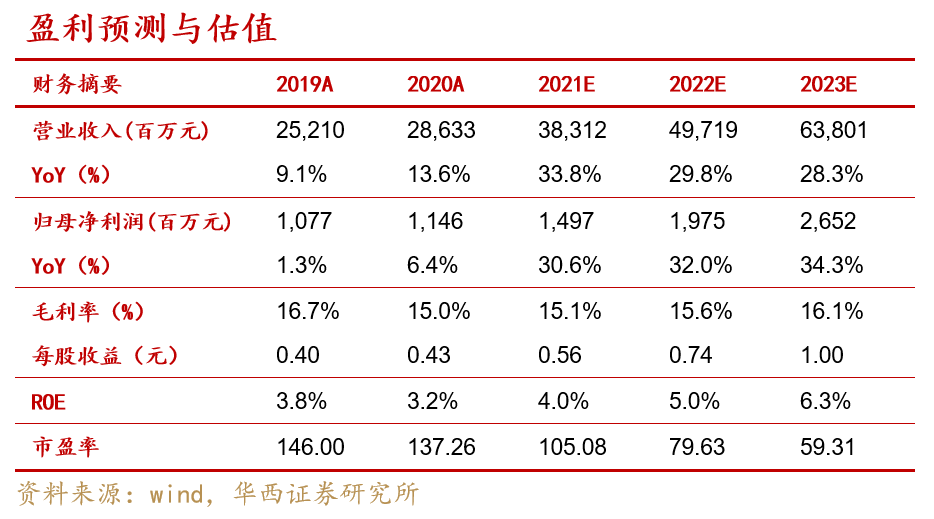

航空发动机具有高投入、高门槛、高回报、长周期等特点,长期以来是制约我国航空装备发展的瓶颈,自主可控需求尤为迫切。公司作为国产军用航空发动机龙头企业,处于核心优势地位,具有稀缺性、垄断性,业绩增长确定性强。维持盈利预测不变,预计公司2021-2023年实现营收383.12/497.19/638.01亿元,归母净利润14.97/19.75/26.52亿元,EPS为0.56/0.74/1.00元,对应2021年11月3日59.01元/股收盘价,PE分别为105.08/79.63/59.31倍,维持买入评级。【华西军工】

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号