-

【天风有色杨诚笑团队】紫金矿业:业绩持续高增长,彰显资源/运营/融资优势

机构研报精选 / 2020-10-22 08:42 发布

公司发布2020年三季报,业绩逆势大增

2020前三季度公司实现营业收入1304亿元,同比增长28%;实现归母净利润为45.7亿元,同比增长52%;扣非归母46.7亿元,同比增长69%。实现经营活动现金流净额99亿元,同比增长63.5%。其中Q3实现归母净利润21.5亿元,同比增长87%,环比增长56%,持续超预期。

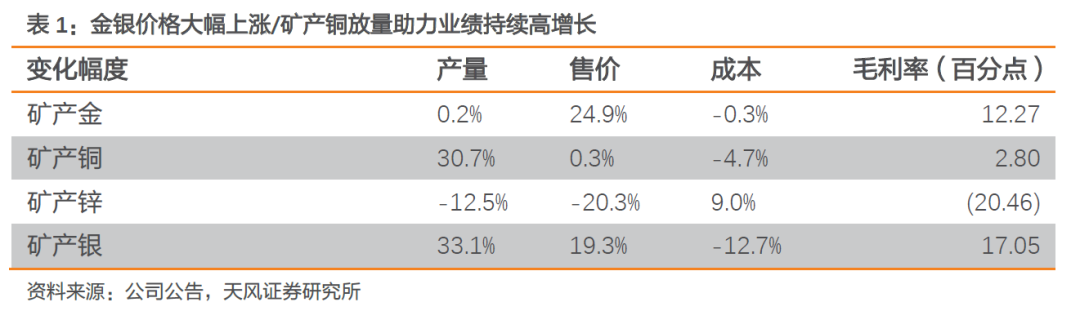

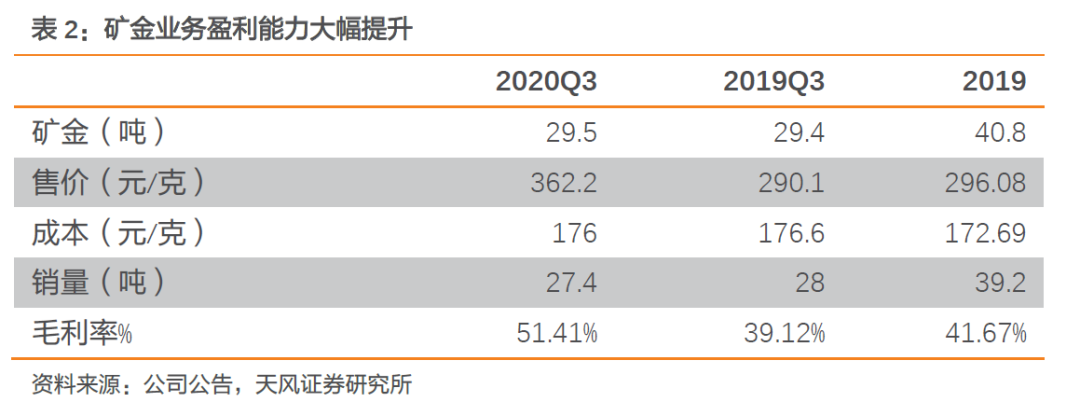

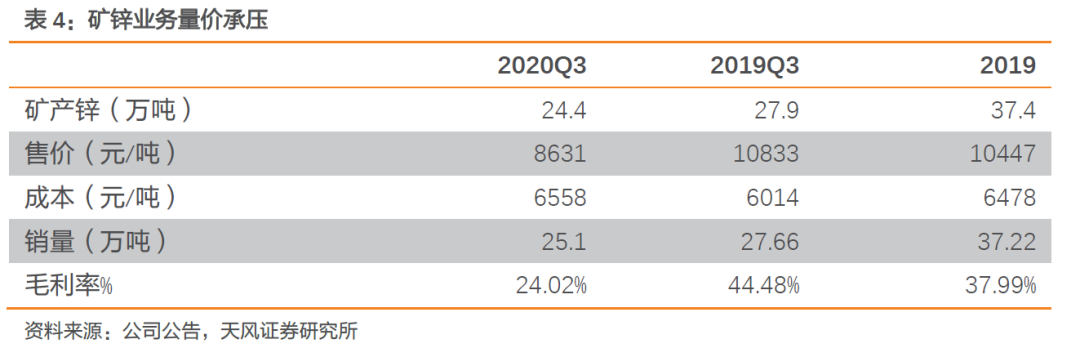

充分受益金价上行,内生挖掘补充矿权扰动。2020前三季度金价同比大幅上涨23%,公司成本持续优化,矿金毛利率大幅提升至51%,在矿权扰动下挖掘现有项目潜力,实现产量微幅提升至29.5吨,充分受益金价上行,矿金毛利超过51亿元,占比达44%。铜价修复企稳,矿铜放量保价护航。2020前三季度铜现货平均价为4.7万元/吨,YOY为- 1.6%,通过技改及规模化放量等有效降低成本,在铜价承压情况下,毛利率逆势增长3个百分点。合计矿铜产量34.5万吨,同比上涨31%。分项目来看,科卢韦齐、多宝山贡献主要增量。锌价承压,铅锌业务小幅拖累业绩。2020前三季度锌均价为1.8万元/吨,同比回落15%,同时成本抬升9%,带来毛利率大幅回落至24%。矿锌产量24.4万吨,同比下滑12.5%

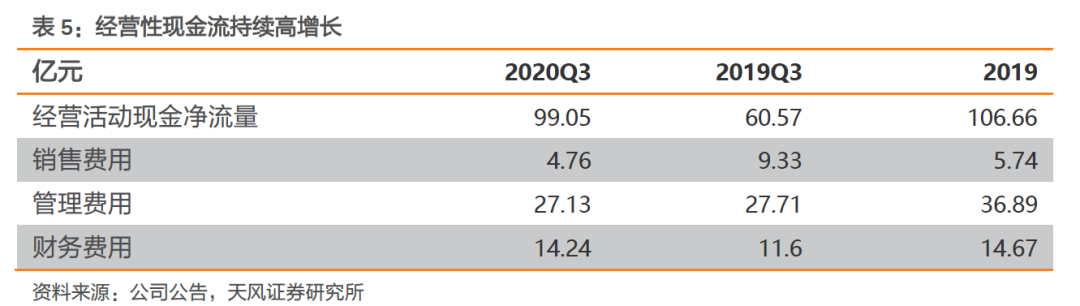

经营性现金流持续改善,财务费用/资产减值可控

2020年1-9月实现经营活动现金净流量约 99.05亿元,同比大幅增长63.5%,主要由于公司矿金价格上行、矿铜持续放量。目前资产负债率在60%左右水平,利息支出小幅提升,但伴随海内外多个资源项目逐渐投产,经营性净现金流有望持续攀升。资产减值损失/信用减值损失 3.4亿元小幅提升。

资源、运营、融资优势有望持续,矿业巨头雏形初现。2020年是公司“项目建设年”,哥伦比亚武里蒂卡金矿、黑龙江紫金铜业等基本建成投产,卡库拉铜矿、塞尔维亚紫金铜业、Timok铜金矿、黑龙江铜山矿采矿、陇南紫金改扩建项目超预期推进。并购成长逐渐进入收获期,在多样化融资支持和项目运营管理优势不断凸显下,资源优势有望不断转为经济效益,向全球领先的矿业巨头迈进。

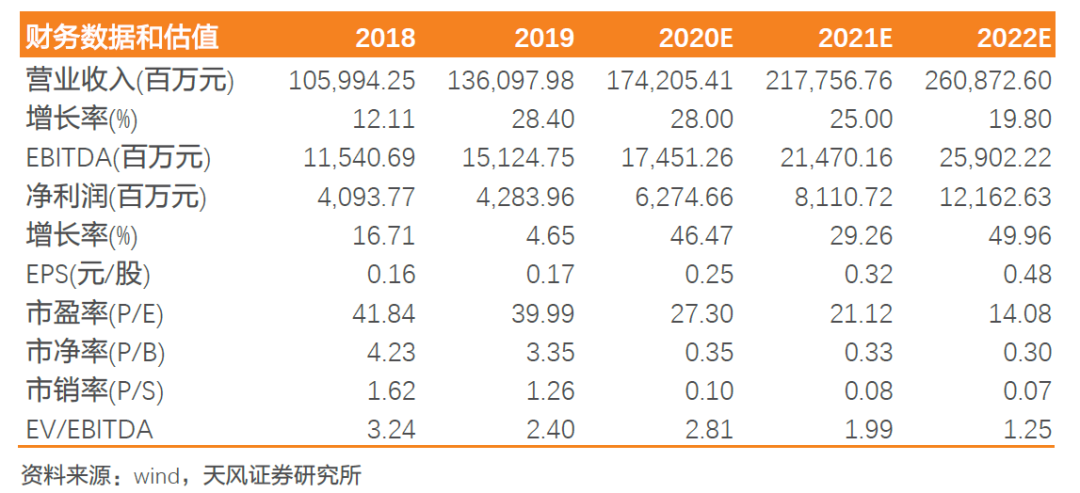

盈利预测与评级。紫金矿业矿铜矿金产量持续爬坡,部分项目风险可能逐步释放,降本效应带来盈利能力超预期,我们再度小幅上调公司盈利预测,2020-2022年实现EPS为0.25元/股,0.32元/股,0.48元/股,(前值为0.2元/股、0.27元/股、0.4元/股),对应当前PE为27、21、14倍。维持买入评级。

风险提示:波格拉矿权无法延期的风险,海外项目投产不及预期,疫情全球蔓延带来铜、锌、黄金价格大幅下跌。

1. 充分受益金价上行,矿铜放量保驾护航

2020年公司实现毛利149.7亿元,同比增长30%,主要来自矿铜业务放量和矿金板块充分受益金价上行,综合毛利率为11.5%,同比小幅提升,主要由于矿山毛利率达到47.3%,同比上升3.7个百分点。

充分受益金价上行,内生挖掘补充矿权扰动。

公司黄金业务比重持续提升,毛利约51亿元,占比达44%。2020Q3沪金平均价格为413元/克,同比上升23%,环比上涨7.7%。受益于金价上行,公司矿金售价同比大幅提升72元/克至362元/克,同时成本持续优化,单吨同比下滑1元/克至176元/克,毛利率大幅增长至51.4%,盈利能力大幅提升。

公司1-9月合计黄金产量29.5吨,同比基本持平。分项目来看,公司巴新矿权扰动下,积极推进对现有黄金项目的生产建设,潜力挖掘有望持续。陇南紫金李坝金矿已经获取采矿证, 6000吨/天采选系统于10月全面复产,并加快万吨项目建设力争实现年底建成,达产后年均产精矿含金约5.5吨。诺顿金田低品位金矿帕丁顿选厂新增150万吨/年规模维持5-6吨规模,Binduli 低品位1,500 万吨/年堆浸项目首期预计 2022Q1建成投产,达产最高年份可生产黄金约7吨。公司内生黄金项目增长有望持续弥补海外矿权带来的产量扰动。此外,贵州水银洞金矿、洛阳坤宇矿业,山西紫金等均有望带来远期增量。

铜价修复企稳,矿铜放量保驾护航。公司铜业务比重仅次于黄金,毛利55.5亿元,占比约37%。

2020前三季度铜现货均价为4.7万元/吨,同比小幅回落1.6%,其中Q3国内市场铜现货平均价为5.15万元/吨,同比回升9.9%,公司售价基本持稳。成本端来看,来自电积铜成本同比下滑26%、电解铜成本同比下滑20%,铜精矿成本由于部分矿山入选品位下滑小幅提升5%,单位矿铜成本同比下滑至1.94万元/吨。综合来看公司包括电积铜(科卢韦奇)产量增长,多个项目通过技改及规模化放量等有效降低成本,在铜价持稳的情况下,实现毛利率同比改善近3个百分点。

公司1-9月合计矿铜产量34.5万吨,同比上涨31%。分项目来看,低成本电积铜(科卢韦齐)、多宝山、紫金波尔技改等贡献主要增量。公司铜资源以量补价,伴随卡库拉铜矿采选项目、塞尔维亚紫金铜业、Timok铜金矿项目、黑龙江铜山矿采矿项目等持续放量,为公司铜资源效益保驾护航。

锌价承压,铅锌业务小幅拖累业绩。公司铅锌业务回落,毛利5.2亿元,占比约3.5%。国内市场前三季度锌均价为1.8万元/吨,同比回落15%,跌幅收窄,其中Q3均价达到1.96万元/吨,同比持平,但公司成本仍上涨9%,带来毛利率大幅回落至24%。公司矿产锌产量同比下滑14.8%至24.4万吨,量价齐跌小幅拖累业绩。

2. 经营性现金流稳步抬升,资产减值/财务费用可控

2020年1-9月实现经营活动现金净流量约99.05亿元,同比大幅增长63.5%,其中Q3实现经营活动现金流净额 34.3亿元,主要由于公司矿铜持续放量,矿金价格持续上行带来盈利能力提升。

公司三费情况此消彼长,由于运输费计入营业成本导致销售费用同比下滑4.6亿元。尽管并表子公司增加,公司压缩一般性支出,成本控制效果显现,带来管理费用小幅下滑2%至27.1亿元。截至三季报,公司长短期贷款分别提升为284亿元/196亿元/,由于利息支出增长,带来公司财务费用提升2.6亿元,公司年报中计划预计2020年合计项目建设(含技改)资本开支约66亿元,考虑公司项目建设年及新增部分并购项目可能带来小幅提升,目前资产负债率在60%左右水平,但伴随海内外多个资源项目逐渐投产,三年有望经营性净现金流有望持续攀升,带来资产负债率的有效改善。

公司拟发行可转债募集不超过60亿元,主要用于卡莫阿Kamoa-Kakula铜矿项目、Timok铜金矿上矿带、黑龙江铜山矿项目建设。可转债的发行有望一定程度降低融资成本,优化财务结构,并有进一步降低资产负债率的可能,同时公司仍有较大体量的银行授信,满足公司和投资者的灵活需求。

此外,前期市场担心可能影响公司业绩的资产减值损失/信用减值损失 小幅提升至3.4亿元,仍在可控范围。

3. 资源、运营、效益优势有望持续,矿业巨头雏形初现

2020年以来,公司在坚持原有项目建设年基础上,金铜业务持续发力。

公司现金出资17亿元完成收购圭亚那金田。

优质金矿再入麾下,有望充分发挥资源识别和运营实力,实现稳步迈进。圭亚那金田核心资产是Aurora金矿100%权益,采矿权颁发于2011/11/18, 期限20年,目前报告金矿服务年限14年(据圭亚那矿业法采矿权到期后可以申请延长不超过7年),当地政治形势总体稳定,法律体系较为完备,为矿权持续稳定开发提供基础。Aurora金矿拥有探明+控制的金资源量118.69吨,平均品位3.15g/t,推断的金资源量59.13吨,平均品位2.28g/t;2021年中期预计从露采转为地采。选厂处理量为7,500吨/日,原矿品位2.7g/t,金回收率92.4%,年均产金约4.57吨,其中2022-2026年地采平均年产金约5.27吨。该金矿开采条件较优,2019年由于减值导致大幅亏损,8月完成收购后预计公司运营实力有望较快时间带来黄金资源/产量/效益的提升,向黄金龙头公司稳步迈进。

收购超大型铜矿资源,铜矿版图持续扩张

公司以现金方式出资38.8亿元完成巨龙铜业50.1%的股权(按巨龙铜业100%股权作价为77.5亿元为基础)收购。巨龙铜业资源储量大,开发条件好,有形成世界级超大型铜矿的条件,但目前面临目连续三年亏损,且部分建设受制于投资限制未能继续。公司接管有望继续发扬资源并购运营管理实力,知不拉铜矿有望率先贡献现金流,同时加快实现一期年产铜 16 万吨,二期工程年产铜 26 万吨的生产计划,目前驱龙采选工程后续仍需投资72亿元,预计2021年一期项目建成,将资源优势不断转换为现金流和利润增长。

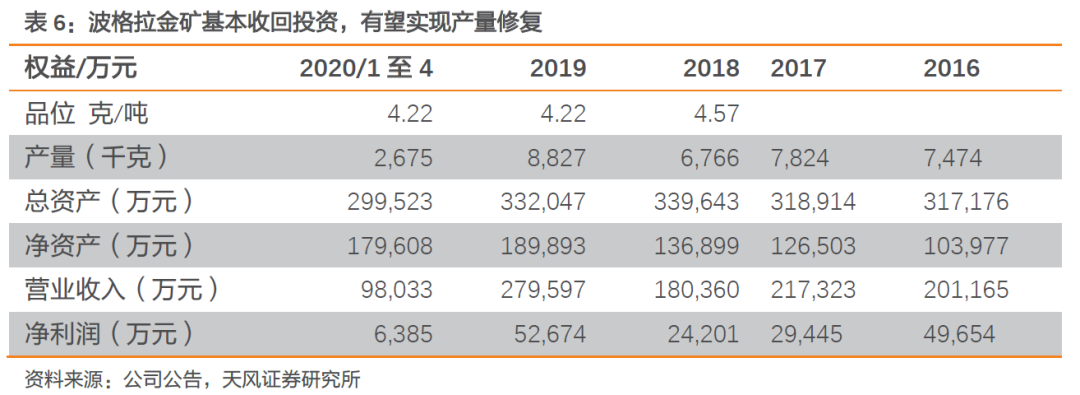

波格拉金矿有望峰回路转,年产黄金预期修复

公司于2015年收购BNL50%股权对应巴布亚新几内亚波格拉金矿47.5%权益,合计初始投资/运营费用/税收抵扣达到20.8亿元,2015年收购以来累计权益净利润超过18亿元,剩余净资产月18亿元,年化投资收益率约19%。巴新政府于4月24日发布新闻,决定不批准波格拉金矿特别采矿权延期申请,并表示将组成国家谈判团队协商。按照4月24日停产对应上半年影响产量约1.26吨,全年来看可能影响2020年公司权益产量约5吨。

日前合资公司BNL有望重新延续波格拉金矿的运营权,考虑中期谈判如果达成和解,有望带来公司黄金产量和业绩优势的进一步扩大。

卡莫阿-卡库拉铜矿地下开发进度创新高

公司2015年收购卡莫阿控股股权后不断增储,按照卡莫阿矿段最新的资源估算,以及卡库拉矿段2018年11月10日生效的资源估算结果,以边界品位1%计算,卡莫阿-卡库拉铜矿控制级别的铜金属资源量为3,800万吨(13.87亿吨@Cu2.74%),推断级别的铜金属资源量为569万吨(3.39亿吨@Cu1.68%),铜金属资源量合计为4,369万吨。目前伴随刚果疫情控制部分解除,公司卡莫阿-卡库拉铜矿卡库拉地下矿开发快速推进,创月度记录新高,项目已累计完成22.6公里地下开拓工程。卡库拉矿山多个地下巷道已掘进高品位矿区,铜矿品位约为5-8%。项目地表矿堆已储备矿石803,000吨。卡库拉选厂计划于2021年第三季度生产首批铜精矿,预期成为全球品位最高的大型铜矿,初始年处理矿量380万吨,投产后前5年平均给矿铜品位约6.0%以上,预计首批达产年产铜有望超过30万吨。

资源、运营、效益优势有望延续

2020年是公司项目建设年,其中黄金业务公司正在推进塞尔维亚Timok铜金矿建设,澳大利亚帕丁顿金矿、甘肃陇南李坝金矿、山西义兴寨金矿等一批增量项目扩产,铜业务板块2021年西藏巨龙铜业、刚果(金)卡莫阿铜矿、塞尔维亚Timok 铜金矿均可望实现首期建成投产。同时,公司延续并购发力,考虑并购项目巨龙(16万吨),奎亚那金田(4-5吨)及武里蒂卡项目(5-8吨),公司2022年矿产铜、金分别有望达到85-90万吨、60-65吨。

并购成长逐渐进入收获期,在多样化融资支持和项目运营管理优势不断凸显下,资源优势有望不断转为经济效益,向全球领先的矿业巨头迈进。

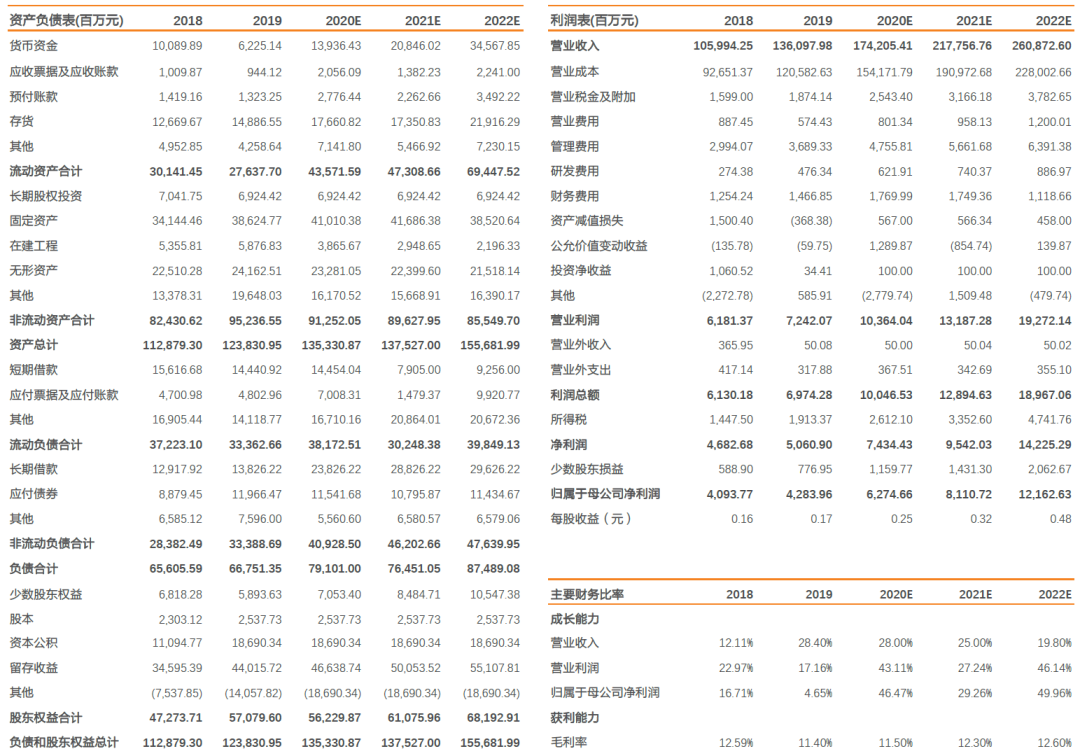

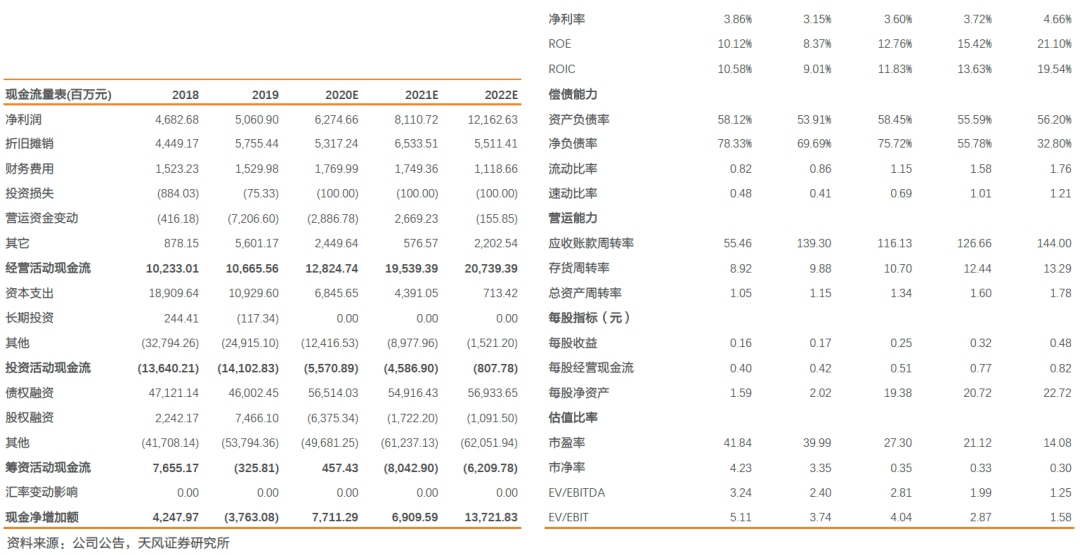

4. 盈利预测与评级

紫金矿业矿铜矿金产量持续爬坡,部分项目风险可能逐步释放,降本效应带来盈利能力超预期,我们再度小幅上调公司盈利预测,2020-2022年实现EPS为0.25元/股,0.32元/股,0.48元/股,(前值为0.2元/股、0.27元/股、0.4元/股),对应当前PE为27、21、14倍。维持买入评级。

5. 风险提示

波格拉矿权无法延期的风险,海外项目投产不及预期,疫情全球蔓延带来铜、锌、黄金价格大幅下跌

财务预测摘要

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号