-

重温经典-巴菲特访谈: 挥棒,你这蠢蛋!(1974)(附解读)

价值and风险 / 2020-10-08 01:41 发布

文章发表于1974年11月1日福布斯杂志,价值投资者们很多耳熟能详的警句都出自此文,非常值得一读。

“就像一个性欲旺盛的小伙子来到了女儿国,现在开始投资恰逢其时。”在我们问巴菲特——奥马哈先知——如何考虑当前股票市场时,他这么回答。道琼斯工业指数走势(接受采访时约600点,1个月后出现最低点570点,那是几十年来的最低点):

他说这话时当时道琼斯指数在600点以下。我们还没来得及把他的访谈付印,市场就迎来最强劲的上涨,差不多蹿升了15个百分点。我们再次致电巴菲特,问他现在已经660点的市场是不是还和580点的市场一样“性感”。“我不知道指数下一步将怎么走,”他回复,“但仍然到处是便宜货。”他补充道,现在这个情形让他想起50年代初的时候。

沃伦·巴菲特话不多,但一旦他开始说就绝对值得好好听听。他对时机的把握令人叹为观止。5年前,1969年下半年,也就是他39岁的时候,他退出股市。他清算了他的资金管理池(巴菲特有限合伙企业),退还了合伙人的资金。在那之前,虽然行情起起伏伏,但是他能一直打败指数,他的合伙企业在1957年到1969年间取得了30%(未扣税费)的复合增长率。(投入1万元,收回30万)。

巴菲特退出的根本原因是他发现这个市场不值得呆了。大多数好公司的股价都是天价,投机客尽情表演,巴菲特喜欢的便宜货怎么挑也挑不出来。他告诉他的客户们购买免税债券可能会做得更好。“当我开始干这一行时,”他说,“便宜货多得就像山洪一样泛滥,而到了1969年,便宜货少得如同渗漏的便盆那般滴滴答答。”相当的谨慎,这就是巴菲特。当所有那些敏捷的管理硕士们一股脑地涌进投资行业时,巴菲特却悄然走开了。

巴菲特重心回到管理他收购来的企业上面。这些公司包括多元零售公司,一家女装连锁店;蓝筹印花公司,一家在美国西部州从事优惠券交易的公司;还有伯克希尔哈撒韦公司,一家多元化的银行和保险公司。另外还有家周报社,奥马哈太阳报。巴菲特办报纸进展不错,在他的管理下,奥马哈太阳报因曝光孤儿城(这家机构声称贫困潦倒,博取慈善组织的捐款,其实它就是一台赚钱机器)赢得普利策奖。

挥棒,你这蠢蛋!

巴菲特喜欢那个1928年卖掉股票去钓鱼,直到1933年才回到股市的伙计。很可能从来就不存在这么个人。要知道,股市是容易上瘾的,你总能说服你自己股市上到处有便宜货,即便是1929年和1970年。但巴菲特的确戒除了这个习惯,他真的在1969到1974年间去“钓鱼”了。他承认,如果他仍然在股市逗留,他只能取得一般般的成绩。

“我能等待机会投资世界上最好的企业,”他说,“因为永远不必被迫挥棒。你站在本垒,不断有球投过来,47元的通用,39元的美国钢铁……,没有谁会叫喊着要你下台。除了失去机会,也没有任何惩罚。一整天,你就在那等待你喜欢的那一投,当防守队员都睡着了,你就上前击球。”

但对投资机构的专家们真是遗憾。他们是那些不可能有好表现的击球行为的受害者。继续他的那套棒球比喻,巴菲特说到,“这就好比轮到巴比·鲁斯(美国棒球运动员)击球时,场内有5万粉丝盯着他,俱乐部老板气冲冲地怒吼,‘挥棒啊,你这蠢蛋!’。此时,投手会试着掷一个故意的界外球,因为知道如果下一投他还不挥棒击球的话,老板就会说‘脱下你球衣,滚蛋。’”巴菲特声称他设立合伙企业就是为了避免这些压力。

巴菲特的教条是保持心平气和和耐心。“股市中,你要和很多傻瓜打交道,就像一个大,其他人都在豪饮,只要你坚持喝可乐,你应该能赢。”这一刻,大众乐观至癫狂,买入发行的每个新股,下一秒,则悲观至极,购置金条,预测马上又一个大萧条。

我们说,那好,如果你如此看涨,那么你买了什么?他的回答:“我不想吹捧我的股票。”那么有什么一般性的建议吗?我们继续问。

"都是些常识,比方超低价格时才买股票。",低于什么才叫低呢,衡量标准是?通常来说,对于一个持续经营的企业,它的资产净值,账面价值就是这个公司的价值。最重要的是,固守在你的能力圈中。“把你能理解的公司划到一个圈中间,然后排除掉那些不能满足以下3个标准的公司,1,价格低于价值,2,优秀的管理层,3,不景气时只有有限的风险敞口。”,不投资高科技公司,也不投资跨行业经营公司,“我不懂它们,”巴菲特说,“买一个公司的股票是因为你想拥有这个公司,而不是希望股价上涨。”

“一家自来水公司就是很简单的公司,”他补充到,蓝筹印花公司拥有圣何塞水厂5%的股份。“报纸业也一样,还有主要的零售商也是。”只要不要为未来还没有发生的事情支付大的溢价,他甚至会买华尔街宠爱的股票。他提到了宝丽莱,“在某些价位上,你不需要为未来支付任何溢价,甚至现价都有折扣。如果公司未来给你带来什么惊喜的话,对你来说也都是免费的。”

巴菲特告诫道,要对你自己的或者你顾问的判断要有信心。不要因你听到的每个主意和你读到的每个建议而左右摇摆。巴菲特回想起他老师本杰明·格雷厄姆(现代证券分析之父)在哥伦比亚商学院喜欢讲的一句话:“不会因为别人同意你就会是对的或者错的。”这种智慧换一种说法就是,真相肯定不在一时的情绪当中。

众人皆醉我独醒?

但是,如果一只便宜货股票,市场无论如何都不认怎么办?永远再也涨不回来怎么办呢?巴菲特回答说:“20年前,我在我老师格雷厄姆的公司工作时,我也曾经问过他同样的问题。他只是耸耸肩回答:股市迟早总会反映公司的内在价值。我的老师说得很对:短期内,股市是一台投票机;长期来看,股市是一台称重机。现在华尔街的那些专家说:‘这只股票确实很便宜,但它并不会上涨。’这完全是胡说八道。那些做得非常成功的投资者,原因都是因为他们一直抱牢那些经营非常成功的公司。或早或晚,市场总会反应该有的商业价值。”当未来市场投机的音乐剧再次泛起时,如此经典的真知灼见很可能仍是牢不可破。

我们提醒巴菲特一部老戏中吉普林的台词说到:“如果你能保持冷静,而你周围所有人都惊慌失措……也许他们知道一些你并不知道的东西。”

巴菲特回复到,是的,他已充分意识到这个世界很混乱。“戴比尔斯做的是钻石生意,阿拉伯人做的是石油生意,但问题是比起钻石来,我们更需要石油啊。”确实是存在人口爆炸,资源短缺,核扩散这些问题。但是你并不能靠预测这些灾难来投资。即使是你投资金币,投资艺术收藏品,到了世纪末日,它们也无法保护你。如果这个世界真的正在焚毁,“你可能会和尼禄说的一样,‘只是南边在起火’。”

“你看,我无法建立一个防范灾难的投资组合。但是如果你只关心公司盈利的话,你会发现,在目前的价位上,恐慌啊,衰退啊,这些担忧丝毫不会影响我的投资决策。”

巴菲特最后说:“现在投资致富正当时。”

译者:黄勇

------------------------------

解读:

时代背景:

继60年代低通胀、高增长的黄金时代后,70年代的美国已无法找出经济增长新的发动机。面对石油涨价(73年埃以战争)、越战消耗、美元贬值、欧日崛起、苏联挑战等一系列挑战,经济陷入萧条。同期股市进入寒冬,1974年底到达低点570点。

巴菲特在1969年解散了合伙公司,完美避开市场萧条期。此时巴菲特还是以老师格雷厄姆的“烟蒂型”投资理念为主,但逐步开始关注企业质量,1972年在芒格的劝说下收购了喜诗糖果,这是巴菲特投资生涯里首次以合适价格购买优秀企业。

“但对投资机构的专家们真是遗憾。他们是那些不可能有好表现的击球行为的受害者。继续他的那套棒球比喻,巴菲特说到,“这就好比轮到巴比·鲁斯(美国棒球运动员)击球时,场内有5万粉丝盯着他,俱乐部老板气冲冲地怒吼,‘挥棒啊,你这蠢蛋!’。此时,投手会试着掷一个故意的界外球,因为知道如果下一投他还不挥棒击球的话,老板就会说‘脱下你球衣,滚蛋。’”巴菲特声称他设立合伙企业就是为了避免这些压力。” 此段文字道尽了投资机构的短板和基金经理的无奈,巴菲特以金控集团旗下资金进行投资而非基金,确实有很大优势。

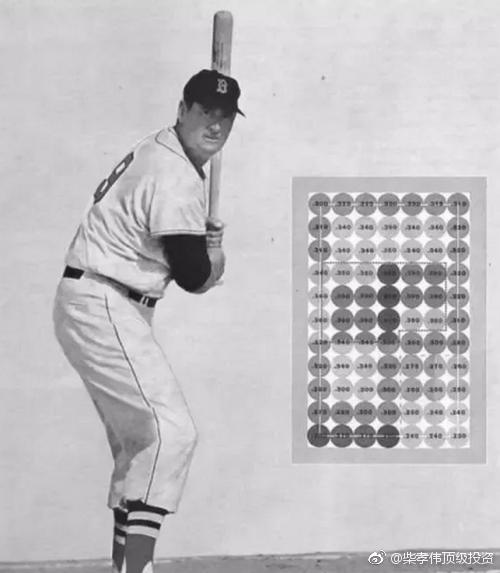

“挥棒理论”

巴菲特用棒球传奇明星Ted Williams的挥棒来比喻投资,Ted Williams将打击区域划分为77个框,只有当球进入最理想框框时,才挥棒。挥棒就是投资,当球进入77个击打区域中很少的理想区域时,挥棒。其他长时间闲着,这就是巴菲特推崇的价值投资必不可少重要动作,绝不是似是而非的“持股才算是价值投资”。

这一理念的一部分,后来持续完善,在1996年给股东信上,第一次提出了“能力圈”概念,列为投资成功的重要原则。

“短期内,股市是一台投票机;长期来看,股市是一台称重机。” ,如果长期持有个股,得有个前提:股票背后的企业,应该是价值创造型而不是价值毁灭型。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号