-

【广发策略】“青黄不接”,A股与海外的异同?——周末五分钟全知道(9月第4期)

机构研报精选 / 2020-09-28 08:08 发布

报告摘要 ● A股金融供给侧慢牛未结束,但全球股市均处于“青黄不接”阶段。 全面通胀或民粹主义失控的“硬约束”未出现,全球央行背书金融资产价格的模式仍将持续。当前全球股市的问题是“青黄不接”。较高的估值水平使得市场对于贴现率的敏感度上升,盈利则是弱修复,当中衔接不上。 ● 同是“青黄不接”,A股主要矛盾在分母端,而欧美主要在分子端。

欧美市场主要由于疫情反复带来盈利预期下修,叠加货币保持宽松却并未释放进一步的刺激信息。而A股则是当前利率和估值较高,估值在利率的挤压下有均值回归的压力,而盈利在缺乏地产抓手和混合型财政刺激下只是“弱修复”,难以盖过估值均值回归的力量。因此相较于海外行业轮动重新切向“防疫模式”,A股则更倾向于在流动性重回宽松或疫苗上市之前深化“估值降维”。 ● 全球大类资产重现类似3月危机模式的概率较低。

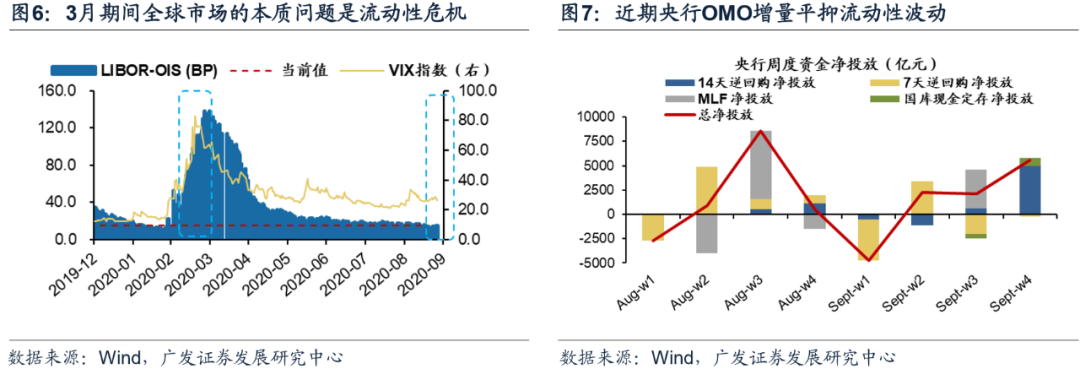

3月期间海外疫情升级是导火索,全球资本市场巨震的本质原因源自流动性危机,故而形成大类资产齐跌的场景。当前流动性并未现异常,美国长端利率被美联储呵护得较好,风险资产下跌和避险资产上涨是疫情反复带来经济预期再调整的反馈,资本市场整体波动应远小于3月。 ● 金融条件由“稳货币宽信用”转向“双稳”,A股估值承压但出现大风险的概率较低。

经济弱修复&“降低融资成本”之下,本轮金融条件收敛的节奏和幅度较历史时段将更为平缓,流动性进一步收紧的空间不大。Q4待专项债供给高峰和疫苗实质进展对债券的负面逻辑充分展开后,利率有望见顶并重新回落,但由于21Q1将是本轮经济数据回升的高点,20Q4货币政策在当前的水平转向宽松的可能性不大,因此利率下行空间亦有限。 ● 继续估值降维,兼顾修复弹性和估值因子。

本周A股行业表现受到地产链信用状况偏紧和海外疫情反复的冲击。但预计竣工链仍将维持一定韧劲,to C端后周期消费的盈利修复扰动相对较轻。在国内疫情防控得力的中性假设下,盈利预期有望进一步改善、且受海外疫情升温负面扰动不大的行业中,受益于国内交互进一步放开的休闲服务,以及库存消化的汽车、纺服将是两条重要线索。 ● 青黄不接,“估值降维”深化。 金融条件依然是“稳货币稳信用”的组合,A股估值降维深化至改善提速的可选消费,配置受海外疫情升温负面影响较小的顺周期中阿尔法以及牛市主线贝塔内循环中估值合理龙头:1. Q3景气修复提速的可选消费/服务(汽车、休闲服务);2. 需求改善配合产能/库存周期率先启动的制造业(通用机械、化工如塑料/橡胶);3. 科技及高端制造内循环(新能源、苹果链消费电子)。主题关注国企改革(上海、深圳国资区域试验)。 ● 风险提示:

经济增长低于预期,海外不确定性、政策超预期收紧。 报告正文 1核心观点速递

(一)A股金融供给侧慢牛并未结束,但全球股市当前均处于“青黄不接”阶段。2019年初开启的“金融供给侧慢牛”行情,贴现率下行是最为重要的驱动力。全球央行背书金融资产价格的模式要被彻底破坏需要出现“硬约束”——即全面通胀或民粹主义失控,当前这两者并没有发生。“软约束”引发的调整并不会终结牛市,因此A股“金融供给侧慢牛”并未结束,中国央行降低实体经济融资成本负责“牛”,控制宏观杠杆率负责“慢“。但另一方面,全球股市当前均面临“青黄不接”的问题。我们在9.6报告《估值降维,寻找最优解》和9.13报告《货币信用双稳,继续估值降维》中提出,较高的估值水平使得市场对于贴现率的敏感度上升。估值在利率的挤压下有均值回归的压力,盈利则是弱修复,当中衔接不上。因此,缺乏进一步宽松信息下估值有调整压力。

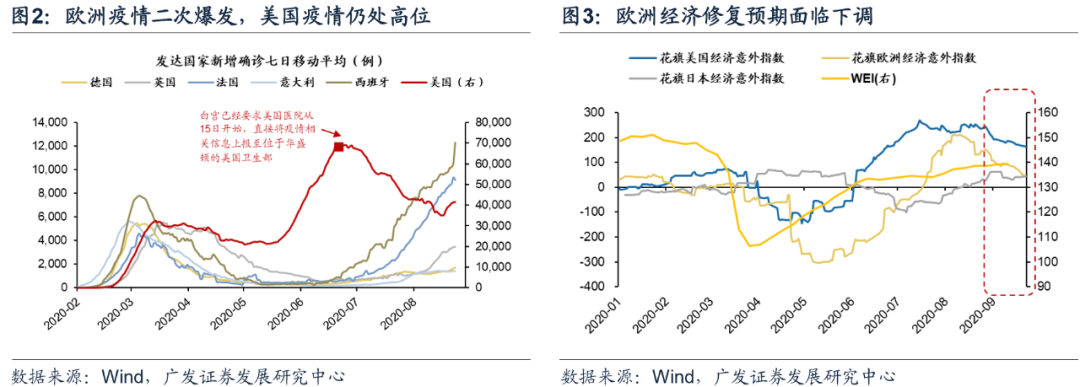

(二)同为“青黄不接”,A股的主要问题在分母端,而欧美市场的主要问题则是疫情反复带来的经济增长预期下调。疫情反复和部分地区封锁趋严带来海外经济增长预期的下调。欧洲疫情自8月开始重新上行,9月以来基本确认二次暴发;美国疫情仍处高位且近期略有抬头。英国、法国、西班牙等国局部地区封锁重新趋严,市场下调欧美经济增长预期。本周资产交易重现“防疫”模式——美债和美元指数上行、工业金属和原油下跌后低位调整、通胀预期回落带动黄金价格下跌、股市中顺周期的能源航空金融等表现偏弱、科技股相对表现占优。而另一方面,海外市场缺乏增量宽松信息:海外央行维持货币宽松,但政策未进一步加码。9月美联储FOMC会议保持鸽派,日本央行也表示将“保持目前货币政策的宽松力度”,海外货币和财政均未释放进一步增量刺激的信息。

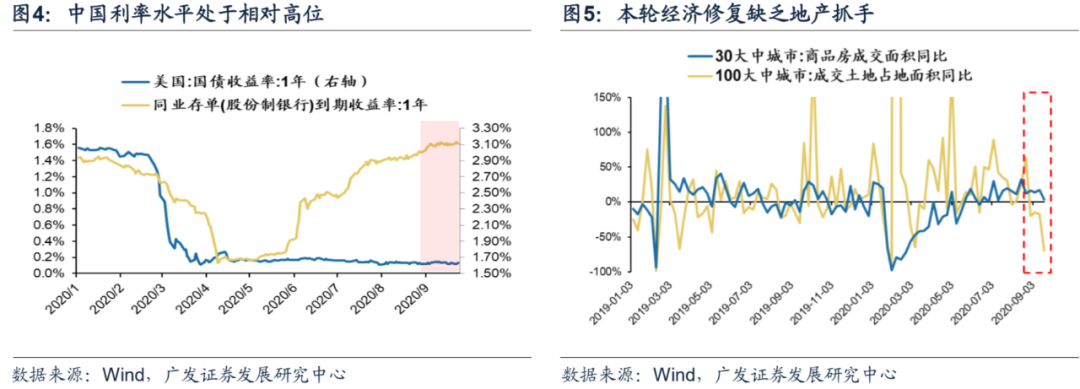

A股当前的问题则在于估值和利率均较高,估值在利率的挤压下有均值回归的压力。5月以来中国的货币政策回归中性,6月开始银行压降结构性存款又进一步推高同业利率,使得中国的利率上行速度较快,且绝对位置明显高于美国。而当前A股剔除金融和地产的估值仍处于+1X标准差之上,较高的估值水平在利率的挤压下有均值回归的压力。另一方面,A股的企业盈利则是弱修复,难以盖过估值下修的压力。在中国疫情防控得当的中性假设下,中国经济和企业盈利的修复可持续,预计企业盈利在年内仍是逐季回升。但本轮经济修复缺少地产这个重要抓手,且本轮的财政政策是“投资型与消费型”并举的混合型财政刺激,两者决定了本轮盈利仍是弱修复。19-20年股价上涨靠估值扩张,假设明年A股非金融盈利增速15%,只要估值回撤10%,股市的预期回报率就不够,所以要么盈利强劲回升,要么估值适度下降,“青黄不接”就先回撤。

(三)全球大类资产难以重现类似3月期间的表现。尽管海外疫情二次抬头,但类似今年3月的资产表现难以重现。3月期间全球资本市场的本质问题是流动性危机。海外疫情升级是当时全球市场大幅下跌的触发原因,但大类资产原本所在的周期位置较差(经济扩张晚周期),海外“低免疫力”系统对风险冲击的“抵抗力”较差,造成广义流动性负反馈才是全球市场巨震的深层次原因,形成的则是风险资产和避险资产齐跌的现象。当前则是疫情反复带来的经济预期再调整。风险资产下跌和避险资产上涨也符合疫情反复的影响路径,流动性并未现异常。美国长端利率被美联储呵护得较好,从而难以趋势性挤压美股估值,也就较难形成对于A股的持续冲击。全球资产重现3月表现的概率很小。 中国货币和信用进入“双稳”阶段。防风险的诉求带来“稳货币”,A股估值有压力,但出现大风险的概率很小。金融条件逐步从“稳货币宽信用”的组合转向“稳货币稳信用”的组合,历史经验表明权益市场向上斜率最大的阶段已经过去。2018年决策层提出“房住不炒”后奠定了中国债券的长牛走势,本次债市调整是债券慢牛中级别较大的回撤。但预计本轮金融条件收敛的节奏和幅度较历史时段将更为平缓。一是经济难以强复苏,相对的流动性也难以激进收紧;二是在“总量适度、精准导向”的整体思路和“降低融资成本”的长期诉求之下,也并不支持流动性过于激进的收紧。待四季度待专项债供给高峰和疫苗实质进展对债券的负面逻辑充分展开、利空兑现后,利率有望见顶企稳并重新回落,但由于21Q1将是本轮经济增长数据回升的高点,20Q4货币政策在当前的水平转向宽松的可能性很小,因此利率下行空间亦很有限。利率上有顶、下有底,整体以稳为主,A股偏高的估值承压,但出现大风险的概率较低。近期央行公开市场增量操作也是平抑流动性波动的表现。

(四)继续估值降维,兼顾估值因子和盈利修复弹性。高低估值剪刀差阶段性收敛的三大条件具备两个半:(1)低估值品种的相对盈利预期明显占优?符合一半,可持续修复但难以强复苏。(2)流动性边际收紧?符合,货币政策难松,市场对于估值的敏感度提升形成估值收敛的契机。(3)前期高-低估值剪刀差分化较为极致?符合。当前配置不可简单类比3月-4月期间。3月-4月期间,中国逐步进入复工复产但海外疫情升温,内需内供成为彼时的市场主线,但当前利率和A股估值远高于Q2,因此配置上并不可简单类比。目前海外市场的主要矛盾在于分子端的下修,行业轮动重回相对“免疫”的科技成长板块。而目前A股的主要矛盾仍围绕分母端展开,在流动性重回宽松或疫苗取得进一步突破性进展之前,配置上仍是继续估值降维。我们在9.20报告《估值降维深化,哪些行业接力?》曾提示,由于Q2起工业生产修复信号更为明确,因此前期市场“估值降维”主要沿着中游制造中的景气修复及合理估值行业展开,而可选消费/服务的景气修复提速,将是下阶段“估值降维”的接力演绎。本周A股行业表现受到地产链信用状况偏紧和海外疫情升温的冲击。7月以来对于房企进行资金监测和融资指引,土地市场热度或有所下降,但地产竣工链条仍维持韧劲,对to C端后周期消费修复的扰动相对有限。而在国内疫情防控得力的中性假设下,盈利有望进一步修复、且预期受海外疫情升温负面扰动不大的行业中,受益于国内交互进一步放开的休闲服务,以及库存消化的汽车、纺服将是两条重要线索。 (五)青黄不接,“估值降维”深化至改善提速的可选消费。A股金融供给侧慢牛并未结束,但全球股市当前都处于“青黄不接”阶段。A股和海外市场的差异在于:欧美市场主要由于疫情反复带来盈利预期下修,叠加货币和财政并未释放进一步的刺激信息。而A股则是当前利率和估值较高,估值在利率的挤压下有均值回归的压力,叠加盈利只是“弱修复”,难以完全对冲估值下修的压力。因此相较于海外行业轮动重新切向“防疫模式”,A股则更倾向于在流动性重回宽松或疫苗上市之前深化“估值降维”。不同于3月时由海外疫情升温触发流动性危机带来大类资产普跌,当前流动性未见异常、美债长端利率也被美联储呵护得较好,因此大类资产表现重现3月场景的概率较低。中国货币信用进入“双稳”阶段。防风险的诉求带来“稳货币”,A股估值有压力,但出现大风险的概率较低。继中游制造从PPI、收入,毛利、库存等角度改善趋势逐步确认之后,下游消费/服务行业景气修复有所提速。“三表”修复前期,平衡扩产/补库和偿债的“最优解”,配置受海外疫情升温负面影响较小的顺周期中阿尔法以及牛市主线贝塔内循环中估值合理龙头:1. Q3景气修复提速的可选消费/服务(汽车、休闲服务);2. 需求改善配合产能/库存周期率先启动的制造业(通用机械、化工如塑料/橡胶);3. 科技及高端制造内循环(新能源、苹果链消费电子)。主题投资关注国企改革(上海、深圳国资区域试验)。

2

本周重要变化2.1 中观行业

下游需求

房地产:Wind30大中城市成交数据显示,截至2020年09月25日,30个大中城市房地产成交面积累计同比下跌8.20%,相比上周的-8.15%有所下降,30个大中城市房地产成交面积月环比上升5.12%,月同比上涨6.29%,周环比下降3.84%。国家统计局数据,1-8月房地产新开工面积14.00亿平方米,累计同比下跌3.59%;8月单月房地产新开工面积1.99亿平方米,同比上涨2.41%;1-8月房地产销售面积9.85亿平方米,累计同比下降3.30%,8月单月新增销售面积1.49亿平方米,同比上涨13.69%。

汽车:乘联会数据,9月第三周的零售达到日均4.7万辆,同比增长16%。环比8月的第三周表现较强,这也是8月部分日系车企休假零售偏低的效果。中国汽车工业协会数据,8月商用车销量43.1万辆,同比增长41.6%;乘用车销量175.5万辆,同比增长6%。

港口:8月沿海港口集装箱吞吐量为2137万标准箱,高于7月的2124万,同比上升6.64%。

中游制造 钢铁:本周钢材价格均下跌,截止9月24日螺纹钢价格指数本周跌0.85%至3785.29元/吨,冷轧价格指数跌0.73%至4676.49元/吨。截止9月25日,螺纹钢期货收盘价为3522元/吨,比上周下跌2.25%。钢铁网数据显示,9月中旬重点钢企粗钢日均产量214.56万吨,较9月上旬上升0.42%。

水泥:本周全国水泥市场价格继续上行,环比涨幅为0.3%。全国高标42.5水泥均价环比上周上涨0.34%至428.6元/吨。其中华东地区均价环比上周涨1.53%至475.00元/吨,中南地区涨1.07%至472.50元/吨,华北地区涨0.98%至411.0元/吨。

化工:化工品价格稳中有涨,价差涨跌相当。国内尿素涨0.84%至1710.00元/吨,轻质纯碱(华东)涨1.66%至1753.57元/吨,PVC(乙炔法)涨0.29%至6549.86元/吨,涤纶长丝(POY)跌1.28%至4953.57元/吨,丁苯橡胶涨1.61%至9007.14元/吨,纯MDI涨2.40%至17685.71元/吨,国际化工品价格方面,国际乙烯涨3.29%至808.14美元/吨,国际纯苯涨1.89%至423.93美元/吨,国际尿素稳定在240.00美元/吨。

上游资源 煤炭与铁矿石:本周铁矿石价格下跌,铁矿石库存增加,煤炭价格上涨,煤炭库存增加。太原古交车板含税价稳定在1260.00元/吨,秦皇岛山西混优平仓5500价格本周涨3.37%至583.00元/吨;库存方面,秦皇岛煤炭库存本周增加0.30%至504.00万吨,港口铁矿石库存增加1.07%至11616.05万吨。

国际大宗:WTI本周跌2.80%至40.29美元/桶,Brent跌1.81%至42.26美元/桶,LME金属价格指数跌4.08%至2922.00,大宗商品CRB指数本周跌2.04%至148.45;BDI指数本周涨28.63%至1667.00。

2.2 股市特征

股市涨跌幅:上证综指本周大跌3.56%,行业涨幅前三为医药生物(0.51%)、休闲服务(-1.30%)和纺织服装(-1.38%);涨幅后三为房地产(-6.35%)、汽车(-6.47%)和有色金属(-7.20%)。

动态估值:本周A股总体PE(TTM)从上周23.16倍下降到本周22.35倍,PB(LF)从上周1.93倍下降到本周1.86倍;A股整体剔除金融服务业PE(TTM)从上周42.47倍下降到本周40.90倍,PB(LF)从上周2.62倍下降到本周2.53倍;创业板PE(TTM)从上周174.20倍下降到本周168.72倍,PB(LF)从上周5.50倍下降到本周5.32倍;中小板PE(TTM)从上周61.15倍下降到本周59.18倍,PB(LF)从上周3.39倍下降到本周3.28倍;剔除18/19年报商誉减值公司后,创业板PE(TTM)从上周78.27倍下降到本周76.09倍,PB(LF)从上周6.25倍下降到本周6.07倍;中小板PE(TTM)从上周44.99倍下降到本周43.53倍,PB(LF)从上周3.56倍下降到本周3.44倍;A股总体总市值较上周下降3.50%;A股总体剔除金融服务业总市值较上周下降3.70%;必需消费相对于周期类上市公司的相对PB由上周2.87倍上升到本周2.95倍;创业板相对于沪深300的相对PE(TTM)从上周11.53倍上升到本周11.57倍;创业板相对于沪深300的相对PB(LF)从上周3.42倍上升到本周3.43倍。

基金规模:本周新发股票型+混合型基金份额为328.05亿份,上周为485.37亿份;本周基金市场累计份额净减少655.03亿份。

融资融券余额:截至9月24日周四,融资融券余额15035.61亿,较上周上升0.58%。

限售股解禁:本周限售股解禁1168.16亿,预计下周解禁947.4亿。

大小非减持:本周A股整体大小非净减持84.40亿,本周减持最多的行业是医药生物(-29.58亿)、电子(-9.12亿)、化工(-8.63亿),本周增持最多的行业是房地产(3.63亿)、电气设备(0.82亿)、建筑装饰(0.04亿)。

北上资金:本周陆股通北上资金净出247.10亿元,上周净入108.32亿元。

AH溢价指数:本周A/H股溢价指数上涨至148.88,上周A/H股溢价指数为147.19。

2.3 流动性

截至2020年9月25日,央行本周共有8笔逆回购,总额为9000亿元;共有4笔逆回购到期,总额为4200亿元;国库现金定存到期800亿元;公开市场操作净投放(含国库现金)共计5600亿元。

截至2020年9月25日,R007本周下跌67.46BP至1.97%,SHIB0R隔夜利率下跌98.80BP至1.113%;长三角和珠三角票据直贴利率本周都下降,长三角下跌6.00BP至2.40%,珠三角下跌9.00BP至2.41%;期限利差本周涨1.05BP至0.52%;信用利差下跌3.63BP至0.96%。

2.4 海外

美国:周二公布8月成屋销售环比折年率2.39%,高于前值24.68%;周四公布8月新房销售环比4.77%,低于前值14.74%。

欧元区:周三公布9月制造业PMI初值53.70%,高于前值51.70%,高于预期值51.70%。

英国:周三公布9月制造业PMI初值54.3%,低于前值55.2%,高于预期值54%;周五公布8月政府经常预算差额-31.95十亿英镑,低于前值-13.59十亿英镑。

日本:周三公布9月制造业PMI初值47.30%,高于前值46.60%。

本周海外股市:标普500本周跌0.63%收于3298.46点;伦敦富时跌2.74%收于5842.67点;德国DAX跌4.93%收于12469.20点;日经225跌0.67%收于23204.62点;恒生跌4.99%收于23235.42。

2.5 宏观

工业企业利润:1-7月份,全国规模以上工业企业实现利润总额3.1万亿元,同比下降8.1%,降幅比1-6月份收窄4.7个百分点。

社会融资规模:8月新增社会融资规模为3.58万亿元,高于前值1.69万亿元,比去年同期增加13867亿元。

人民币贷款:8月份人民币贷款增加1.28万亿元,同比多增694亿元。

人民币外汇占款余额:8月末银行口径外汇占款余额为21.168万亿元,当月央行口径外汇占款减少38.25亿元。

3

下周公布数据一览下周看点:美国9月ADP就业人数季调环比;欧元区8月季调失业率;美国8月核心PCE物价指数同比。

9月28日周一:美国9月达拉斯联储制造业产出指数;

9月29日周二:欧元区9月经济景气季调指数;欧元区9月消费者信心季调指数;日本9月央行公布利率会议意见摘要;

9月30日周三:日本8月工业生产指数同比;美国9月ADP就业人数季调环比;美国人均可支配收入季调折年数;

10月1日周四:英国9月制造业PMI;欧元区9月制造业PMI(初值);欧元区8月季调失业率;美国8月个人消费支出;美国8月核心PCE物价指数同比;

10月2日周五:日本8月失业率;美国9月季调失业率;美国8月耐用品新增订单季调环比。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号