-

解析“双循环”发展格局下A股投资机遇【兴证策略|深度研究】

王德伦策略与投资

/ 2020-09-07 21:11 发布

/ 2020-09-07 21:11 发布文章要点

★ 本文围绕中国“双循环”政策,对当前经济形势进行研判,并给出与A股市场相关的投资机会

1.理解双循环:未来更加重视“安全”,内需和科技重要性提升

近期政策层面持续提示“双循环”的新发展格局。从“构建”、“逐步形成”、“正在形成”和“加快形成”等从这一系列政策表述来看,推进双循环战略越来越迫切。向前展望,未来“双循环”新格局下更加重视经济社会发展的“安全”因素。7月30日会议7次出现“安全”这一词语。新增了“统筹发展和安全”,10月份五中全会关于“十四五”规划将会有更多反映出经济社会发展“安全”的内容。推出重视“安全”因素的双循环的政策还是在于应对中国面临来自先进技术国家和低劳动力成本国家越来越严峻的挑战:第一,向西部地区转移产业的“雁阵模式”受到发展中国家的极大约束。中国推出以国内大循环为主体,在一定程度上也是加持产业从东部向西部转移的“雁阵模式”。第二,中国产业升级面临发达国家制造业回流和贸易保护主义的压制。中国借助国际大循环实现产业升级的阻力将明显加大。通过上述分析,我们可以发现双循环这一战略的确定意味着未来经济发展趋势转向内需和科技。

当前内需对中国宏观经济贡献度大大增强。从历史维度来看,2006年之后内需在中国宏观增加值构成中重要性增强,出口和全球价值链的重要性出现趋势性下降。从2006年的72%上升到2016年的82%,出口从13%下降到9%,全球价值链从15%下降到9%。从横截面维度来看,2016年内需贡献超过82%,出口贡献8.9%,全球价值链贡献8.8%。因此,中国宏观经济具有较强的贸易摩擦免疫力。5G时代技术领先,我们正处在新一轮科技创新周期起点。从索洛模型之技术(A)来看,物联网、车联网、5G等正在开启全球新一轮技术创新阶段。而在这一技术创新阶段,我国将逐步走在世界的前列,为我们的经济新动力添砖加瓦。同时,从专利角度来看,中国专利数量逐步接近日本,成为全球创新产出的第二大国,大约是美国的80%。从技术产业化角度来看,我们已经具备了在技术创新上开启新一轮增长的基本条件。

2.双循环格局下A股市场投资机会

中国不可贸易部门行业对贸易摩擦免疫性最强。建筑、公共管理与国防、社会保障、健康及社会工作、教育、房地产活动和邮政与电信等行业免疫性达到90%。另一方面对出口和全球价值链依赖程度较高的行业对贸易摩擦免疫性较弱。纺织及纺织品、皮革与制鞋、电器及光学设备、未列入其他分类的制造业、回收利用、橡胶及塑料、电器及光学设备、水运和空运等行业对贸易摩擦免疫性较弱。

(1)以国内大循环为主体”凸显出内需重要性,长期看好内需相关核心资产。在以国内大循环为主体这一链条上,受益于内循环政策+机构资金加持的内需核心资产。内循环更需要从激发消费生机、升级和产业由低端向中高端迈进两维度寻找投资机会。把握内需驱动力强,特别是长钱资金长期重仓方向优质核心资产。

(2)国内国际双循环相互促进新格局下看好周期制造类核心资产强者恒强,长期看好科技发展大趋势。其一,在国内国际双循环相互促进这一链条上,把握具有中国比较优势、全球竞争力周期制造类核心资产,如有色、化工、汽车、机械等价值龙头,把握成长周期股,特别是新能源、新材料、新汽车和新军工等方向成长龙头。其二,目前中国正站在新一轮科技创新周期风口上,重点关注政策催化的消费电子、半导体、5G、工业互联网和信创等。

风险提示:疫情超预期冲击、地缘政治经济事件、国内外经济、政策形势超预期变化等。 报告正文 1.理解双循环:未来更加重视“安全”,内需和科技重要性提升

近期政策层面持续提示“双循环”的新发展格局。5月14日,会提出“要深化供给侧结构性改革,充分发挥我国超大规模市场优势和内需潜力,构建国内国际双循环相互促进的新发展格局。5月23日,看望全国政协经济界委员时,提出“······加快构建完整的内需体系,大力推进科技创新及其他各方面创新,······逐步形成以国内大循环为主体、国内国际双循环相互促进的新发展格局”。到6月中旬刘鹤在陆家嘴论坛上提出“一个以国内循环为主、国际国内互促的双循环发展的新格局正在形成”,再到7月30日会议提出“加快形成以国内大循环为主体、国内国际双循环相互促进的新发展格局”。从“构建”、“逐步形成”、“正在形成”和“加快形成”等从这一系列政策表述来看,推进双循环战略越来越迫切。

向前展望,未来“双循环”新格局下更加重视经济社会发展的“安全”因素。7月30日会议7次出现“安全”这一词语。2020年以来会议对安全关注的重心从疫情期间人民生命安全和粮食安全,新增了“统筹发展和安全”、“实现更高质量、更有效率、更加公平、更可持续、更为安全的发展”、“实现发展规模、速度、质量、结构、效益、安全相统一”等更为重要的战略地位上。由此,10月份五中全会关于“十四五”规划将会有更多反映出经济社会发展“安全”的内容。

推出重视“安全”因素的双循环的政策还是在于应对中国面临来自先进技术国家和低劳动力成本国家越来越严峻的挑战。中国在国际大循环面临双向的巨大挑战。

第一,即使考虑到工人素质、基础设施、产业配套、生产效率方面的优势,中国劳动密集型产业也已经渐失成本优势,向西部地区转移产业的“雁阵模式”受到发展中国家的极大约束。目前中国劳动者工资成本是东南亚国家的4倍以上,这就导致类似纺织业等依赖国际代工的跨国公司逐渐将其生产基地转向柬埔寨、印度尼西亚、斯里兰卡、坦桑尼亚等发展中国家。东南亚国家都在逐渐承接来自中国的产业转移,中国产业从东部向西部转移的“雁阵模式”受到挑战。这一点其实在2012年关闭体育用品业巨头阿迪达斯决定关闭在中国的最后一家直属工厂就可以得到启示,以及泰国在2019年9月6日对外宣布包括减免50%的税等一系列刺激措施,目的是在期间,吸引各企业向经济放缓的东南亚地区转移。从这个维度上来看,中国推出以国内大循环为主体,在一定程度上也是加持产业从东部向西部转移的“雁阵模式”。

第二,中国产业升级面临发达国家制造业回流和贸易保护主义的压制。2008年全球危机后,以美国为代表的发达国家意识到产业空心化问题,推出“再工业化”来增强本国就业和科技实力。特别是在新冠肺炎疫情期间,如美国国家经济委员会主任库德洛4月初表示,美国政府愿意支持美国企业迁出中国,搬迁支出可以计入相关费用抵扣。日本政府为帮因卫生事件而遭受经济打击的本土企业扶持经济而划分了大量预算,其中2200亿日元(142亿人民币)用于资助日本企业将生产线迁移回到自己的国家,235亿日元(15亿人民币)用于帮助日本企业将生产转移到其他的国家。从这一趋势来看,未来中国在参与国际大循环将面临更大的不确定性。

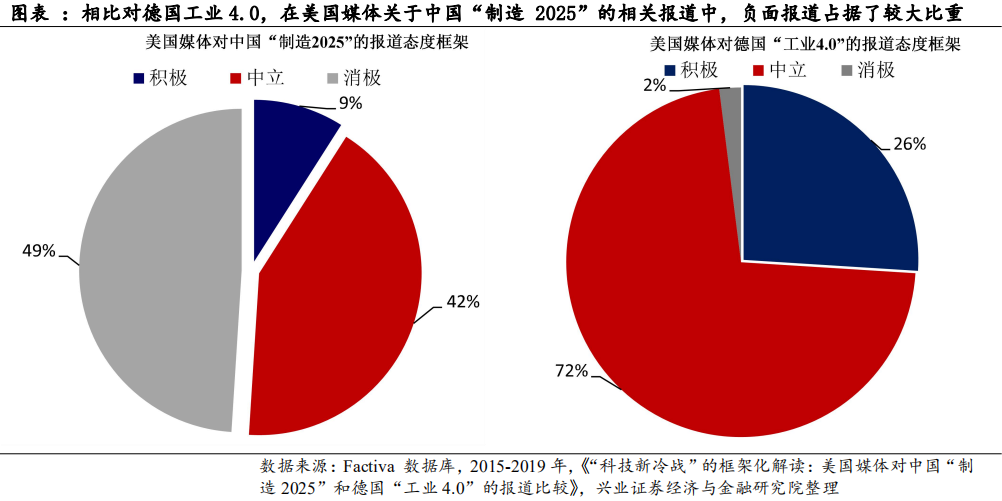

随着工业化过程的发展和人口红利的逐步消失,“中国制造2025”成为中国实施创新驱动的高质量发展战略的必然要求。而2018年6月份美国贸易代表莱特希泽表示:“中国政府正积极努力地通过不公平贸易和‘中国制造2025’等产业政策来削弱美国的高科技产业和经济领导地位”,并对从中国进口的价值500亿美元的商品征收25%的关税,其中包括与“中国制造2025”计划相关的商品。此外结合美国媒体对中国制造2025和德国工业4.0之间截然不同的态度显示中国借助国际大循环实现产业升级的阻力将明显加大。

通过上述分析,我们可以发现双循环这一战略的确定将意味着未来经济发展趋势转向内需和科技。

当前中国宏观经济具有较强的贸易摩擦免疫性。从历史维度来看,2006年之后内需在中国宏观增加值构成中重要性增强,出口和全球价值链的重要性出现趋势性下降。内需从2006年的72%上升到2016年的82%,出口从13%下降到9%,全球价值链从15%下降到9%。从横截面维度来看,2016年内需贡献超过82%,出口贡献8.9%,全球价值链贡献8.8%。因此,中国宏观经济具有较强的贸易摩擦免疫力。

5G时代技术领先,我们正处在新一轮科技创新周期起点。从索洛模型之技术(A)来看,物联网、车联网、5G等正在开启全球新一轮技术创新阶段。而在这一技术创新阶段,我国将逐步走在世界的前列,为我们的经济新动力添砖加瓦。同时,从专利角度来看,中国专利数量逐步接近日本,成为全球创新产出的第二大国,大约是美国的80%。从技术产业化角度来看,我们已经具备了在技术创新上开启新一轮增长的基本条件。

2.双循环格局下A股市场投资机会

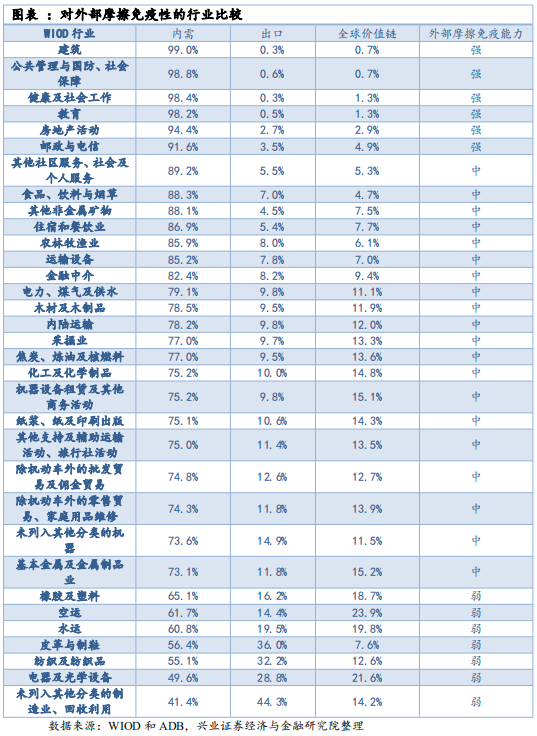

从中国行业增加值结构来看,内需增加值占比超过90%的行业具有对贸易摩擦的强免疫性特征。建筑、公共管理与国防、社会保障、健康及社会工作、教育、房地产活动和邮政与电信等行业对内需的依赖超过90%,这些行业对外部经济冲击具有强免疫特征。从行业比较来看,35个WIOD行业中有26个行业内需对增加值贡献超过70%,内需贡献超过50%的行业有31个,这表明在行业维度上中国经济具有较强的贸易摩擦免疫性。

从中国行业增加值结构来看,对出口增加值和全球价值链增加值依赖较大的行业对贸易摩擦的免疫性比较弱。中国依赖出口的行业是纺织及纺织品、皮革与制鞋、电器及光学设备和未列入其他分类的制造业、回收利用等。出口对这四个行业增加值的贡献接近30%以上。中国依赖全球价值链的行业是橡胶及塑料、电器及光学设备、水运和空运等。这些行业增加值中全球价值链的贡献近20%以上。

综合来看,中国不可贸易部门行业对贸易摩擦免疫性最强。建筑、公共管理与国防、社会保障、健康及社会工作、教育、房地产活动和邮政与电信等行业免疫性达到90%。

另一方面,对出口和全球价值链依赖程度较高的行业对贸易摩擦免疫性较弱。纺织及纺织品、皮革与制鞋、电器及光学设备、未列入其他分类的制造业、回收利用、橡胶及塑料、电器及光学设备、水运和空运等行业对贸易摩擦免疫性较弱。

2.1以国内大循环为主体”凸显出内需重要性,长期看好内需相关核心资产

在以国内大循环为主体这一链条上,受益于内循环政策+机构资金加持的内需核心资产。把握内需驱动力强,特别是长钱资金长期重仓方向优质核心资产。中国有14亿人口,社会零售销售总额已经超过美国,8亿网民大于欧美人口总和,数字经济孕育更多经济发展机会。据IDC报告,今年第二季度,华为手机出货量高达5580万部,市场份额达到了20%,跃升为全球第一大智能手机厂商。值得注意的是,在二季度智能手机出货量TOP10中,国产手机的占比非常之大,全球智能手机市场国产手机占据54%。我们拥有全球最完备的产业链。内循环更需要从激发消费生机、升级和产业由低端向中高端迈进两维度寻找投资机会。

2.2国内国际双循环相互促进新格局下看好周期制造类核心资产强者恒强,长期看好科技发展大趋势

在国内国际双循环相互促进这一链条上,把握具有中国比较优势、全球竞争力的周期制造类核心资产。如行业景气向上的有色、化工、汽车、机械等价值龙头,重点把握成长周期股,特别是新能源、新材料、新汽车和新军工等方向成长龙头。

目前中国正站在新一轮科技创新周期风口上,重点关注政策催化的消费电子、半导体、5G、工业互联网和信创等。

2020年的5G建设的无线侧支出,可望在2019年的基础上继续迅速爬升。5G换机周期将持续2-3年,有望带动消费电子、半导体均复苏。预估2020年全球的5G手机占整体手机出货比重约可达15%(约2.25亿只),而大陆内需市场将有1亿只的爆发前景。5G手机放量,使得通信行业中的泛射频器件、电磁屏蔽件,电子中的射频前端、处理器芯片等部件需求持续提升。这些细分领域有望迎来确定性增长。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号