投资建议:

①从宏观层面看,消费已全面上升至国家战略高度,成为经济增长核心驱动力;

②经济下行压力下,预计未来整个消费增速会变得更加平稳,增长的核心驱动力逐渐从投资驱动,变为多因素共同驱动(人均可支配收入、财富分化效应、低线城市消费升级等);

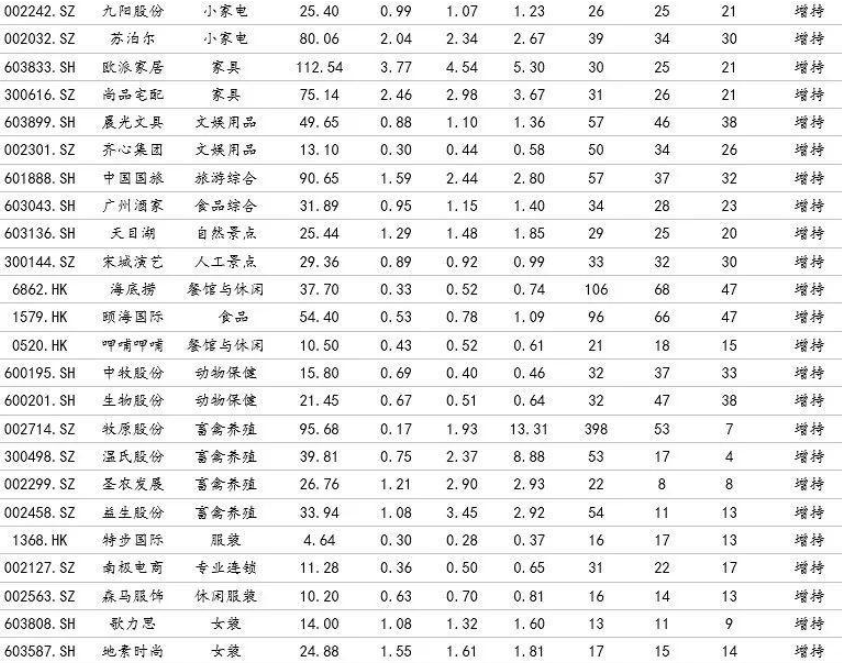

③建议投资者沿两条主线挖掘大消费行业投资机会:A.供给看效率:伴随中国经济进入挤压式竞争时代,经营效率高、竞争优势强的一线龙头,可以通过挤压中小企业市场份额来获得成长;B.需求看红利:从人口结构和消费阶段来看,三四线城市的人口红利还在继续,这些城市人口基数大、收入增长快、边际消费倾向高,大多处在大众消费和品牌消费阶段,为美妆、白酒、零食、免税、体育、休闲娱乐、户外运动等细分领域带来巨大的发展机遇。建议增持食品饮料、零售、家电、轻工、农业、社服、纺服板块,尤其是成长路径清晰、竞争优势明显的龙头企业,重点推荐公司及盈利预测见表9。

目前大消费行业主要存在三大市场分歧。消费白马是否估值偏高、机构“抱团取暖”是否会瓦解、科技股崛起是否会导致消费股崩盘,目前市场担忧主要集中于这三点。我们认为,大消费行业进入下半场后,估值体系会从PE向DDM切换,以前是给“增长”估值,未来是给“竞争优势”估值,竞争优势稳固、业绩稳健增长的消费龙头估值水平是有支撑的。消费属于长周期的产业投资逻辑,如果不出现持续的业绩低于预期或者极端的外部事件,“抱团”现象很难打破,科技股的崛起并不会导致消费股崩盘,但可能会影响超额收益。

从资产配置的角度解读大消费行业。我们回顾了美国、英国、日本股市,发现大消费行业是盛产长牛股的“摇篮”,这些消费品公司不仅成功穿越了多个经济周期波动,还为投资者带来了惊人的超额回报。从资产配置角度而言,消费行业β系数更低,更受大资金青睐,无风险利率缓慢下行的大背景下更是如此。同时,MSCI第三次提升A股纳入比例,反映出海外资金“长期做多中国、加仓大消费”的信心。

消费行情未来值得期待。①2020年市场热点可能会从大龙头走向小龙头,重点关注需求驱动、行业格局发生积极变化的投资标的;②重视低线城市需求红利,精选高景气度消费行业;③房地产竣工面积出现好转,地产后周期产业链值得关注,尤其是家电板块——行业增速触底、竞争格局稳定向好、龙头公司竞争优势继续扩大,这三个确定性下,家电板块2019年底有望从确定性折价走向确定性溢价。

我们认为,前期涨幅较高的消费板块出现减持属于正常现象,科技股的崛起并不会造成消费股的崩盘,但可能影响消费股超额收益。如果将A股市场风格进行划分,大致可划分为四大类:消费、科技、金融地产、周期(基建及大宗商品)。年初至今,消费、科技两大板块先后崛起,涨幅约为50%、44%,而金融地产、周期板块涨幅明显落后。若考虑到具体个股中的股价涨幅与估值的比较,确实存在部分资金由高估值板块流向低估值板块的可能,但科技股的崛起并不会造成消费股的崩盘,只会影响消费股超额收益。在当前A股的存量行情下,只要国内政策基调保持稳定、外围不出现重大风险事件,市场风格短期内就不会完全切换,长线资金的配置风格依然“偏防守”,高ROE、业绩增速稳健的消费品种就会受到青睐。

从两条主线主线挖掘投资机会。①供给看效率:中国经济进入挤压式竞争时代,经营效率高、业绩增长稳健、竞争优势明显的龙头企业,通过挤压中小企业的市场份额来获得成长,预计以庞大内需驱动为背景的消费白马股仍将在中长期具有较好的成长空间,值得重点关注。②需求看红利:从人口结构和消费阶段来看,三四线市场仍存在巨大的消费需求红利,这些城市人口基数大、收入增长快、边际消费倾向高,大多处在大众消费和品牌消费阶段,为白酒、零食、化妆品、免税、体育、休闲娱乐、户外运动等细分领域带来巨大的发展空间,看好所处赛道成长性强、行业逻辑和收入端均有支撑的企业,尤其是战略重心向低线级市场扩张、能够通过自身管理及成本优势提升市场份额的龙头公司。

国君零售

公安备案号 51010802001128号

公安备案号 51010802001128号