-

动力电池:国之大器,锂电崛起

高速路 / 2018-03-14 21:04 发布

短期:加速洗牌,涅槃重生

双积分制加速新能源乘用车趋势成长,根据我们预测 2018-2020 年新能源汽车产量可达 110、159、233 万辆,相应电池需求达 51.8GWh、74.0GWh 和 113.9GWh,行业增速将从 20%以下恢复至 40%以上。

新版补贴政策 2 月 13 日落地高端乘用车单车补贴上限从 4.84 万元提升 36%至6.6 万元,强化车型及电池品质升级。然而 2017 年以来电池价格快速下行,若 2018-2020 年每年下降 15%,为保证毛利/净利持平销量须满足复合增速 30%/35%,业绩增长依赖于销量爆发性。

电池厂切入龙头乘用车企及其爆款车型供应体系以及体系内从 B 角(≤40%)向 A 角(60%)转化,将能够在降价洗牌期脱颖而出,这也是成长为龙头企业的必由之路。

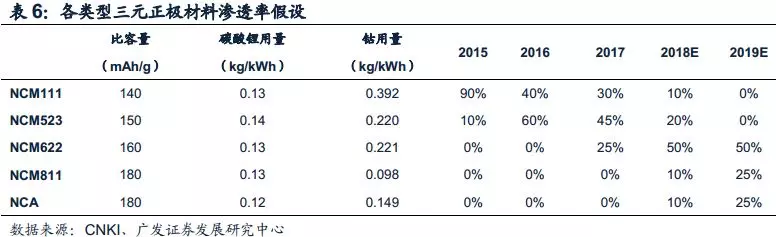

(1)三元材料: 预计未来上游钴锂仍然高位震荡,则三元材料价格维持在21万元/吨左右。考虑2017年开始国内三元电池实现高速增长,主流产品仍然以CATL的NCM523和比亚迪的NCM111为主,仅有比克电池、亿纬锂能少部分圆柱型企业开始使用NCM622, 而2018年补贴政策继续引导高能量密度技术提升,以CATL、国轩高科为代表的电池厂将在续驶里程250km以上推NCM622, 预计将形成50%渗透率, 同时力神、 比克、 智航等厂商已计划量产NCM811或NCA形成渗透率各10%, 2019年以后根据CATL、力神、国轩高科等企业技术规划路径将量产NCM811/NCA电池产品, 有望实现快速推广, 因此在高镍趋势下三元材料比容量快速提升, 从而单位用量有所下降, 为电池制造降本有所贡献。

(2)负极材料: 考虑针撞焦目前已出高位,负极厂商正在开拓石墨化产线实现降本,预计未来负极价格年均降幅15%。 三元材料高镍化同时负极材料克容量也将逐年提升,从而带来单位用量减少。

(3)电解液:考虑2017年初以来电解液及六氟磷酸锂价格大幅调整,行业已经实现部分出清,预计2018年之后价格逐年下降15%。电池组能量密度提升相应会降低单位电解液用量。

(4)隔膜: 随着湿法隔膜于2017年下半年快速释放,预计2018年将形成较大价格压力,同时规模化后降本空间巨大,未来年均降幅可达20%;

(5)劳动力成本:考虑自动化设备运用以及智能工厂的推广,单位GWh人员需求从2014年700人下降至2017年200人,假设2017年单位员工人力成本每年约18万元,考虑劳动力价格刚性,未来单位kWh成本逐年下降4%。

(6) 制造费用: 考虑2017年产能集中投放带来的规模效应而下降20%, 以后逐年下降15%;

(7)壳体盖板及其他材料: 提高能量密度从而增大电芯容量成为政策引导方向,以三元VDA产品为例, 2016年仍然以38Ah为主,至2017年达到43Ah, 2018年新产品可达50Ah, 单体容量每年提升15%。考虑大电芯化后结构件综合减量降价, 假设未来成本下降10%。

综上假设,若2018-2020年电池组售价为1.35元/Wh、 1.15元/Wh、 1.00元/Wh,则毛利率仍可达29.3%、 26.4%和23.7%,假设相应净利率为15%、 13%和11%, 经测算,为保证毛利持平,电池组销量须满足复合增速30%,为保证净利润持平则须保证销量复合增速35%。

中期:国产锂电,梅开二度

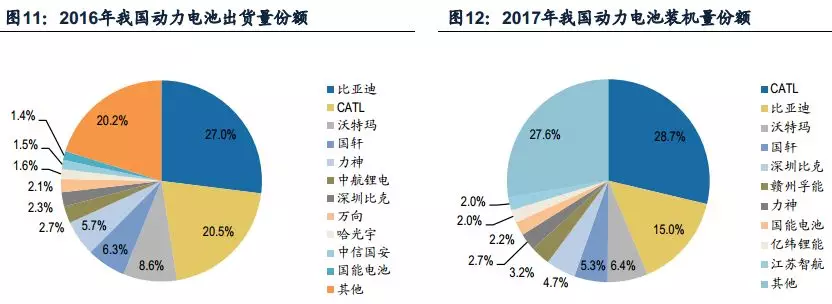

全球动力电池已呈中(54%)日(29%)韩(15%)鼎立格局,国产电池转向三元直面日韩竞争。

截至2016年中国动力电池磷酸铁锂路线仍然占比7成以上属于主流地位,三元路线方兴未艾正在快速增长,而全球范围前期以AESC为代表的锰酸锂路线陆续向三元路线过渡,占比已达到46%,考虑中国因素,海外企业主流路线仍是三元。 随着中国企业陆续转向三元,国产电池将于日韩竞品正面竞争

复盘消费电池时代从 ATL/比亚迪/力神/比克锂电四巨头到 ATL 独角兽成长经验,国产电池有望充分利用四大材料国产化成本优势,寻找明星车型把握类似苹果产业链机遇走向全球。 回顾消费电池时代中国锂电池成长路径来借鉴动力电池领域,可以总结两点“赶超”经验:

(1)国产电池企业走向全球的核心优势体现在制造成本,包括廉价劳动力和原材料国产化。 经历2001年以来锂电池国产化进程, 国产锂电材料已经逐步形成全球竞争力。 其中,负极材料领域中贝特瑞、上海杉杉已经分别在天然石墨、人造石墨形成全球竞争力, 根据高工锂电统计, 全球市场2016年中国份额已经达到66.7%; 电解液领域新宙邦、江苏国泰已经成功切入索尼、 三星SDI、 LG化学等全球锂电巨头。

动力电池时代下, 高端锂电材料仍有国产化空间来降低制造成本。 正极材料领域已经成长出杉杉股份、 天津巴莫等钴酸锂全球龙头企业,而动力用三元材料尤其高镍三元材料与海外领先企业优美科、日亚、 L&F仍有差距,目前国内仅有宁波金和、贝特瑞、天津巴莫率先量产NCM811/NCA, 预计2019-2020年高镍三元电池需求爆发后NCM811/NCA国产化空间巨大;隔膜属于最晚国产化的锂电材料, 2016年以前动力用市场仍然以进口旭化成、东丽东燃、 SK为主,而2016年下半年以来星源材质、沧州明珠在干法隔膜以及上海恩捷、湖南中锂在湿法隔膜的投入迅速推动隔膜国产化, 尤其湿法隔膜预计2018年充分实现国产化。

(2) 切入优质客户供应链,把握类似苹果产业链的成长机遇。 目前海外高端新能源乘用车仍然以LG化学、松下、三星SDI供应电池为主,而国内电池企业中仅CATL进入宝马等外资车厂供应链,国际市场仍未打开。 近年全球车企销量排名中除中国企业,海外跨国车企排名相对稳定, 2017年超五万台级别车企包括特斯拉、宝马、通用、日产、丰田。

全球爆款车型供应链决定全球电池厂商格局。 松下独家供应特斯拉,并配套丰田普锐斯经典车型,奠定全球动力电池龙头地位; LG化学配套车型囊括日产聆风、雷诺Zoe、雪佛兰Bolt等爆款车型,外资电池厂仅次于松下;三星SDI主要配套宝马、大众等车型,排名相对靠后。 随着后期大众、宝马、丰田、本田等车企发力,中国电池厂商若切入其明星车型供应链,复制ATL-苹果供应链崛起经验,将有望一跃成为电池巨头,挑战现有全球动力电池格局。

动力电池时代形成了整车合资建厂的日本模式和深度材料整合的韩国模式,中国企业CATL践行日本模式设立普莱德、时代上汽,比亚迪、国轩高科类似韩国模式自产锂电材料,将有望形成全球竞争力,在动力领域梅开二度。

长期:电池回收——不容忽视的战略资源

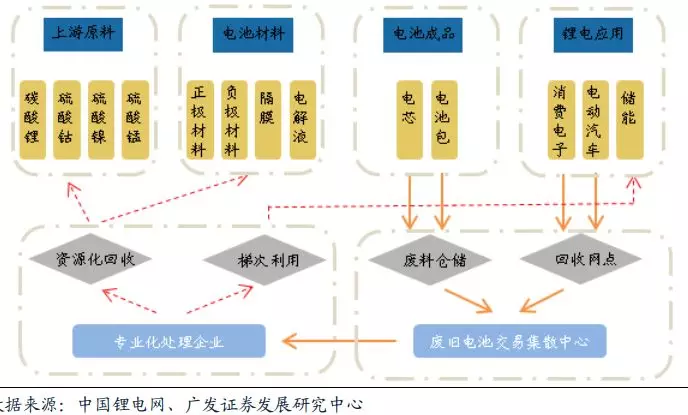

自 2009 年以来国家已相继颁布出台数十项规章政策,政策密集出台正在加快 2020 年以前电池回收实现商业化。经测算,2018 年开始动力电池报废量将呈翻倍式增长,2018-2020 年报废量分别为 3.95 万吨、15.27 万吨和 27.73 万吨,合计近 50 万吨。

电池企业一方面通过与第三方回收企业合作获取其技术专业性(CATL、比亚迪),另一方面通过与材料及整车企业深度绑定实现资源和终端的控制能力(普莱德、国轩高科),实现成本优势和供应链稳定,将可充分变现所处产业链中间环节的渠道优势。

投资建议:打造中国制造的另一张国际名片

中长期角度,国产电池企业着力三元有望利用材料国产化成本优势切入全球爆款车型供应链,复制从锂电四巨头到消费类巨头 ATL 的成长经验,依循以整车合资建厂为特点的日本模式(普莱德等)和以深度材料整合为特点的韩国模式(国轩高科等),跻身全球锂电巨头之列;

短期来看,电池企业受益于积分制拉动乘用车趋势性增长,切入主流乘用车企及其爆款车型是晋升市场地位必由之路。

建议关注东方精工(子公司普莱德深度绑定北汽新能源与 CATL)、国轩高科(深度材料布局)。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号