-

大盘3800点以下都是估值便宜区域, A股牛市节奏的关键:通胀预期~

中枢龙头战法 / 2018-01-14 21:33 发布

分享中信证券首席分析师的观点,因为我很认同,所以也代表我的心声

周五新和成涨停(猪肉涨价,维生素涨价),五粮液新高,这些背后的通胀逻辑不应该被忽视,地产区块链是热点风口不假,但是格力电器,洋河股份波段持有的话也不差,要重视通胀题材的持续性

♚ A股牛市节奏的关键:通胀预期&金融监管。

➤CPI预期是影响上半年A股大势的核心,但1、2月风险并不大。一季度CPI同比走势很关键,但是需要等到3、4月份公布数据之后,才会进入博弈通胀的关键时期,1、2月A股整体趋势向好的动能依然比较足。

➤更短期的趋势研判关键是金融监管。整体上,趋严的金融监管原则方向上没有弹性,但执行上有。预计2018年监管并不会像2017年那样,成为全面压制市场的重要风险项。开年后发布的监管规则中,除了“302号文”及其配套的“89号文”属于新的监管口径,《商业银行股权管理暂行办法》较其意见征求稿修改较小之外,其他监管政策都是资管新规(征求意见稿)的细节规定落地,超市场预期的成分较少。我们认为,短期监管政策落地确实会影响市场情绪,可能导致市场回调,但只要不明显超越资管新规(意见征求稿)的框架,其就不会影响中期A股走强的方向。

♚ 这种中期研判更多是基于对增量资金的判断,这也是“开年红”的主驱动。趋势上:1)今年的“开年红”表现为A股和港股共振,全球新兴市场溢价也再度走扩,海外资金增配意愿不弱。2)跨年后国内短期流动性明显改善,一年期国债收益率回落,GC001和GC007收盘价也大幅改善。数据上:1)近期海外资金依旧明显增配A股。EPFR显示海外机构资金连续四周净流入A股,陆股通过去五周北向累计净买入333.8亿元。2)去年11、12月,偏股型基金到位规模分别为189.9亿和72.9亿份,超过2017年前10个月的总和,开年后增量配置资金充足;另外,融资余额也创下2015年年底以来新高。流入A股的增量资金偏长线,潜在规模和持续性都值得期待:A股并非处于强弩之末,相反,短期调整后,风起青萍之末,中期行情更值得期待。

♚ 配置节奏:抓大放小,先抓“再通胀”,再看“中周期”。目前市场对于大强小弱的风格分歧已经很小,但对领涨主线的分歧不小。对此,我们这里再强调并细化我们之前的观点。

➤机会更多在权重板块。纯粹从估值切换、增速预期弹性来看,主要的机会依旧是权重类的大行业。市场一致预期显示银行、保险、券商、房地产、石油石化行业的2018年盈利增速普遍高于2017年。只要短期经济数据配合,给予明确的催化机会,市场并不吝啬于给估值。

➤先抓“再通胀”:生产端带动的结构性通胀,需细选受益标的。这一轮通胀是生产端(企业部门)拉动的通胀,且表现为只有部分细分行业涨价的结构性通胀,而非各个行业普涨。这种环境下,需要结合细分产业链的具体景气格局挑选受益标的,而非大板块全面配置,消费行业先受益,如白酒、啤酒、航空(看似周期,实则消费)等,而周期板块中的电子产业链、光伏、挖掘机等亦得利好。

➤再看“中周期”:伺机而动、聚焦中游。近期市场普遍热炒“春季躁动”的周期主线,但我们认为,目前经济基本面的不确定性因素太多,并不建议机构投资者在目前全面增配周期,尚需等待开年经济数据的公布再研判。如果一定要在当前阶段布局,我们认为2018年上半年周期板块中的主要机会可能来自中游周期中的细分产业链,建议精选小部分景气度确定性高+估值修复弹性较大的中游周期的细分产业链,如:集装箱制造、水泥、轨道交通设备等。

配置节奏:抓大放小,先抓再通胀,再看中周期

目前市场对于大强小弱的风格分歧已经很小,但对领涨主线的分歧不小。分歧之处仍旧是周期与消费的博弈:博弈实体经济需求不弱的资金不少,“春季躁动”的周期主线依然受到各路关注;但实际上,“再通胀”主线下,细分行业涨价普遍,相关行业涨幅更高,1、2月份把核心仓位放在确定性较高的消费板块,如食品饮料、家电、商贸零售,到3、4月份结合CPI和实体经济开年数据再具体研判周期,且周期中更看好已经兑现盈利但是估值稳定甚至在下行的细分品种。

➤机会更多在权重板块

纯粹从估值切换、增速预期弹性来看,主要的机会依旧是权重类的大行业。从下图中可以看到,市场一致预期显示银行、保险、券商、房地产、石油石化行业的2018年盈利增速普遍高于2017年。只要短期经济数据配合,给予明确的催化机会,市场并不吝啬于给估值。以开年领涨的房地产和石油石化行业为例,前者是预期跨年销售增速超预期,后者直接受益于海外油价上台阶,业绩增速的确信度越来越高。

“再通胀”预期确实将会是2018年的重要风险项,对于这一轮通胀,我们的理解是:这一轮通胀与2010-2012年的通胀完全不同,上一轮通胀可以说是需求端(居民部门)拉动的通胀:工业企业工资水平上升,尤其是农民工收入水平上涨,购买力提升带动CPI各类子项同时提升。

但是这一轮通胀是生产端(企业部门)拉动的通胀,即:细分行业链主动提价,且表现为只有部分细分行业上涨的结构性通胀,而非各个行业普涨。更进一步的,消费和周期板块的提价逻辑并不同。

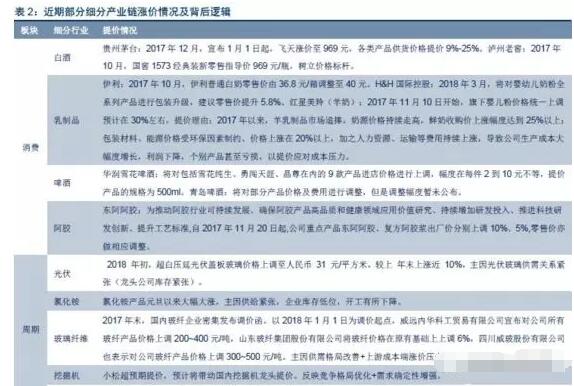

通过梳理近期各个行业细分产业链的涨价情况,我们认为,消费板块的提价逻辑为:行业龙头企业主动提价,或者是市场集中度较高的行业当中,多家企业联合提价,用强议价能力转移成本,比如茅台时隔五年再次提价,属于前者;八家啤酒企业共同提价属于后者。周期板块的提价逻辑为:上游原材料价格上涨,自上而下转移成本,或者终端需求回暖,自下而上带动全产业链景气恢复,供需格局改善,提价从上游逐渐传导到中下游,比如电子产业链的涨价就同时占据两者,一则上游原材料硅片价格上涨,二则下游新增生产线,需求上行,景气提升叠加上游成本压力,拉动整个产业链均在提价。

无论是消费板块还是周期板块,这一轮价格上涨的明显特征是,只有景气度确定的细分产业链才提价,属于结构性通胀,而非全面价格上涨。这就意味着,在这一轮通胀中,需要结合细分产业链的具体景气格局挑选受益标的,而非大板块全面配置,消费行业先受益,如白酒,啤酒、航空(看似周期,实则消费)等,周期板块中电子产业链、光伏、挖掘机等亦得利好。

➤再看“中周期”:伺机而动、聚焦中游

今年年初经济基本面的不确定性太多:1)需求侧:去年年底,市场对于2018年的终端需求并非乐观,如果年初经济基本面数据低于预期,做多周期股的风险过大;2)供给侧:供给侧改革在2018年难有超预期因素,短期并没有看到拉动周期全面回暖的明显信号,所以尤其在当前消费板块确定性(季节旺季+涨价)较强的情况下,周期板块的相对配置价值较弱。对周期板块整体配置价值的研判,尚需等待开年经济数据的公布再做分析。

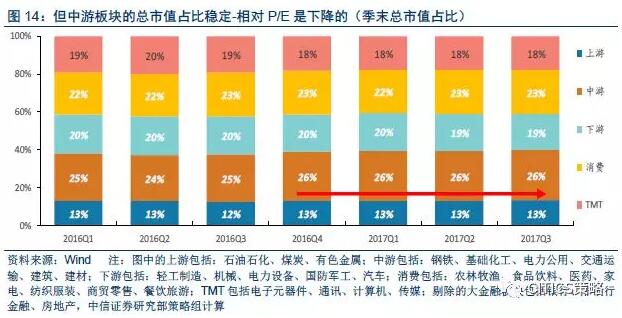

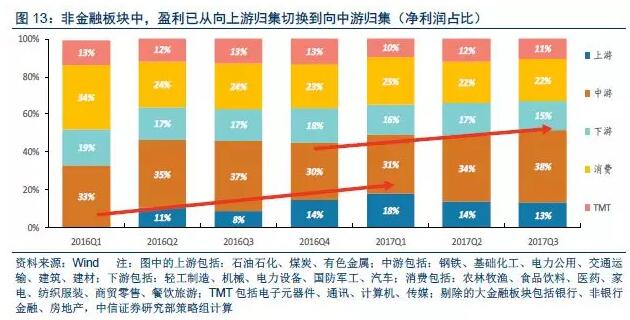

如果一定要在当前阶段布局,2018年上半年周期板块中的主要机会可能来自中游周期中的细分产业链,过去4个季度,中游周期板块在非金融板块中的盈利占比从30%提升到38%,但市值占比一直维持在26%左右,相对而言,P/E下行。小部分景气度确定性高+估值修复弹性较大的中游周期的细分产业链、比如水泥、轨道交通设备等。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号